报告摘要

财报综述:1、招商银行1Q24营收同比-4.9%(vs 4Q23同比-1.6%),净利润同比-2.0%(vs 4Q23同比5.2%),业绩增速边际走弱,受息收和非息共同拖累 2、净利息环比-0.7%,单季日均净息差环比下降2bp至2.02%,主要为资产端拖累,生息资产收益率环比下降3bp至3.65%,计息负债付息率环比维持在1.75%。3、资产负债增速及结构:扩表略有放缓,贷款占比提升。(1)资产(日均):24Q1生息资产同比增5.7%,增速较2023年走低;总贷款同比增6.3%,贷款、债券投资、同业资产分别占比63.4%、25.6%和5.3%,占比较4Q23变动+0.3、0和-0.1pcts;24Q1单季日均贷款新增1388亿元,同比少增397亿。(2)负债(日均):总负债同比增5.9%;总存款同比增6.3%。存款、同业负债和发债分别占比84.9%、10%和2.3%,占比较4Q23变动-0.4、+0.2和+0.2pcts。4、存贷细拆:对公投放为主,零售投放好于同业;个人活期环比正增。(1)贷款:1Q24新增对公:零售:票据=67:23:10。零售新增投放占比相较去年同期下降7.2个点至22.7%,虽略有下降,但投放仍好于同业。回顾2023年,零售新增占比在第一季度也处于低位,预计24年后续季度有望提升。(2)存款:企业活期环比负增,个人活期环比增3.3%,活期存款整体占比下降2.8个点至52.1%。5、净非息同比-2.9%(vs 4Q23同比-2.2%),保险降费拖累手续费;其他非息同比增速继续向上。(1)净手续费收入同比-19.4%(vs 4Q23同比-10.8%),主要是由于财富管理、托管、银行卡手续费降幅均有走阔拖累。财富管理手续费中,主要是费率拖累下的代理保险收入同比下降50.3%;而受托理财收入同比增速转正,高增25.8%,主要是理财销售规模同比增加。(2)净其他非息收入同比增45.4%(VS 4Q23同比 28.3%)。6、零售客户和AUM:金葵花及以上客户数量&AUM均维持两位数增长,零售整体AUM同比+10.5到13.9万亿。7、资产质量:整体优化;对公不良、逾期持续改善,零售逾期率略有抬升。(1)整体看,不良率环比下降3bp至0.92%;逾期率为1.31%,环比+5bp;拨备覆盖率436.82%、拨贷比4.01%,分别环比下降0.88个点和0.13个点。(2)对公:不良率、逾期率双降,房地产资产质量持续优化。不良率环比维持下降,环比-6bp至1.09%,逾期率环比-6bp至1.05%。房地产不良率连续3个季度实现下降,环比-19bp至4.82% (3)零售:不良率维持平稳,逾期率略有抬升,消费贷款资产质量改善。不良率维持在0.91%,按揭、小微、信用卡不良率环比小幅提升,消费贷款不良率环比下降6bp至1.03%。

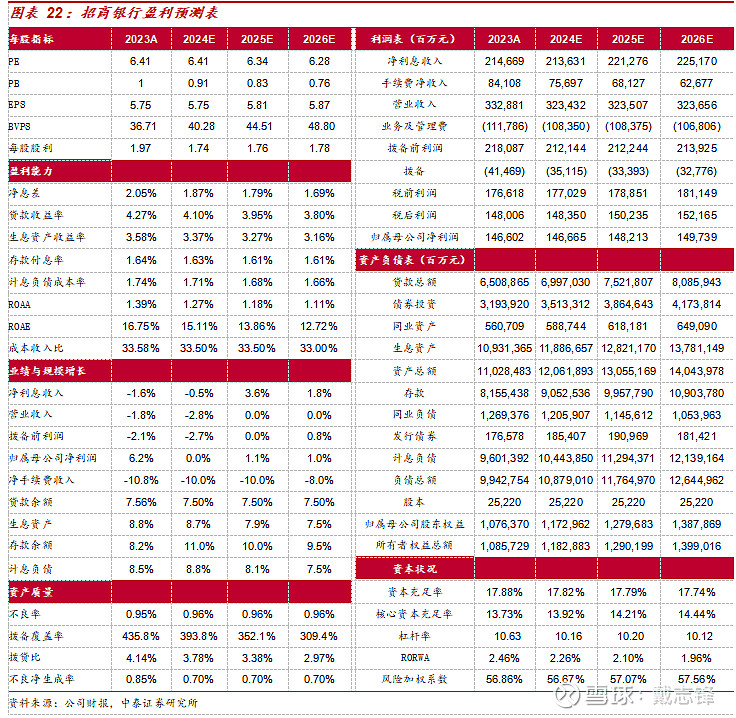

投资建议:公司当前股价对应2024E、2025E、2026E PB 0.91X/0.83X/0.76X;PE6.41X/6.34X/6.28X。招行在零售和财富管理赛道,逐渐积累起来“商业模式的护城河”;在于长期形成的内部市场化、外部客户导向的“企业文化”(在银行业内里是稀缺的);在于一大批务实勤奋、专业和进取正派的中高层和业务骨干形成的“团队人员”。这些底层价值并未发生变化,仍是行业中稀缺优秀的银行,值得长期持有。

根据外部经济形势及公司基本面情况,我们微调盈利预测,预计2024-2026归母净利润为1467亿元、1482亿元、1497亿元(前值为 1519亿元、1558亿元、1581亿元)。

风险提示:经济下滑超预期、公司经营不及预期。

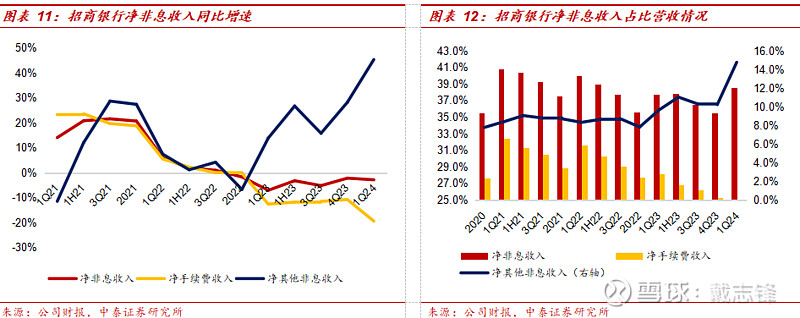

1、 营收同比-4.9%、净利润同比-2%;

息收和非息共同拖累

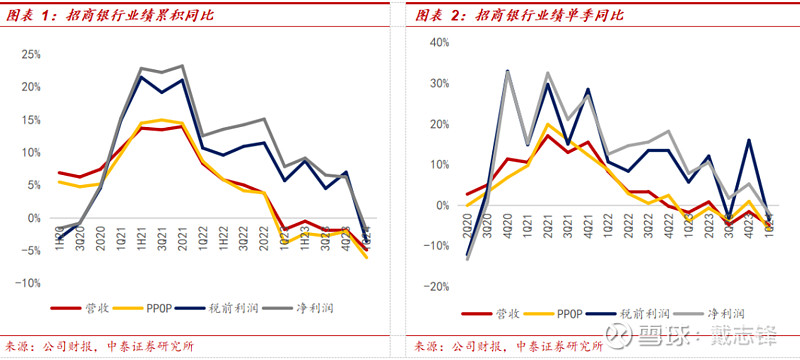

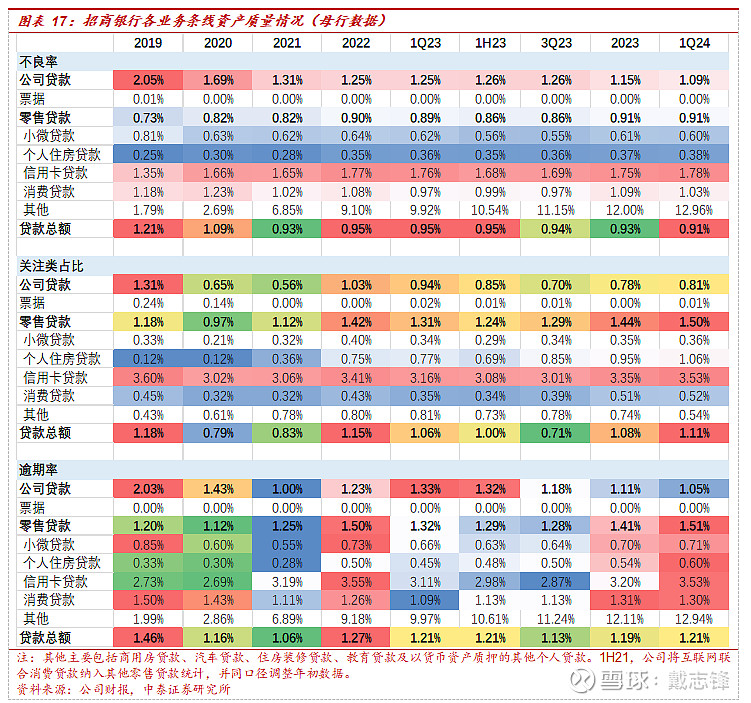

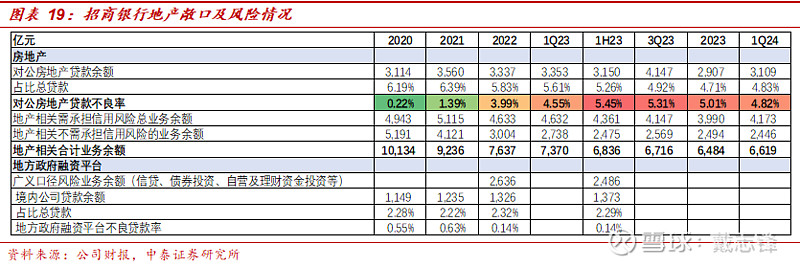

招商银行1Q24营收同比-4.9%(vs 4Q23同比-1.6%),PPOP同比-6.1%(vs 4Q23同比0.9%),净利润同比-2.0%(vs 4Q23同比5.2%),业绩增速边际走弱,受息收和非息共同拖累。

1Q23/1H23/3Q23/2023/1Q24公司累积营收、PPOP、税前利润、归母净利润分别同比增长 -1.8% /-0.5%/ -1.9% /-1.8%/ -4.9%;-3.9%/ -2.4%/ -2.8%/ -2.1%/ -6.1%;5.7% /8.7% /4.5%/ 7.0%/ -3.6%;7.8%/ 9.1%/ 6.5% /6.2% /-2.0%。

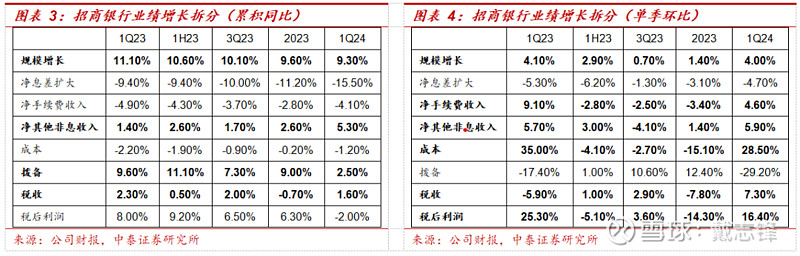

1Q24业绩累积同比增长拆分:规模增长主贡献、对业绩支撑9.3个点;其次为其他非息和拨备,分别对业绩正向贡献5.3和2.5个点。息差、手续费、其他非息、成本均为负向贡献。细看各因子贡献边际变化情况,边际对业绩贡献改善的是:其他非息和税收。1、净其他非息对业绩贡献走阔2.7个点;2、税收负向贡献转正,对业绩增速边际贡献提升2.4个点。边际贡献减弱的是:1、规模增长贡献收窄0.3个点;2、净息差负向贡献走阔4.3个点;3、成本负向贡献边际走阔1个点。4、拨备正向贡献收窄6.5个点。

2 净利息环比-0.7%:息差环比下行,

主要资产端定价下行拖累

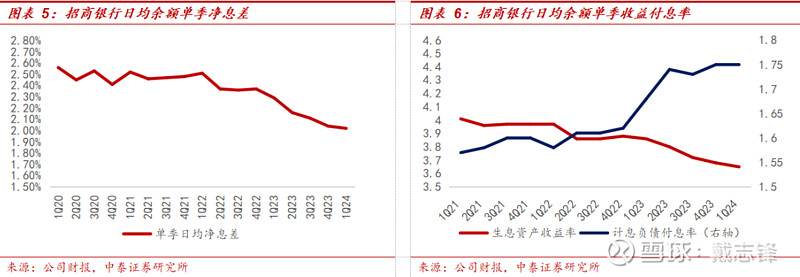

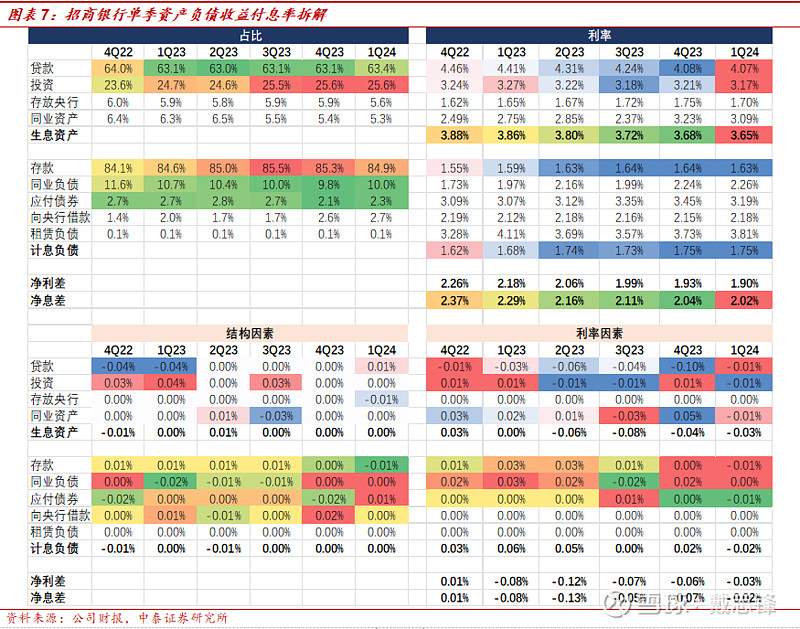

净利息收入环比下降0.7个百分点:单季日均净息差环比下降2bp至2.02%,主要为资产端拖累,生息资产收益率环比下降3bp至3.65%,计息负债付息率环比维持在1.75%。

资产端:生息资产收益率环比下行3bp至3.65%,结构方面贷款占比上升,主要是利率因素拖累。1、结构方面:贷款环比上升0.3个百分点至63.4%,债券投资结构维持在25.6%。2、利率因素:贷款利率和债券投资利率分别环比变动-1bp和-4bp,至4.07%、3.17%。

负债端:计息负债付息率维持在1.75%。1、结构因素:存款占比环比下降0.4%至84.9%。应付债券占比提升0.2%至2.3%。2、利率因素:存款成本、同业负债成本分别环比下行1bp。

3、资产负债增速及结构:

扩表略有放缓,贷款占比提升

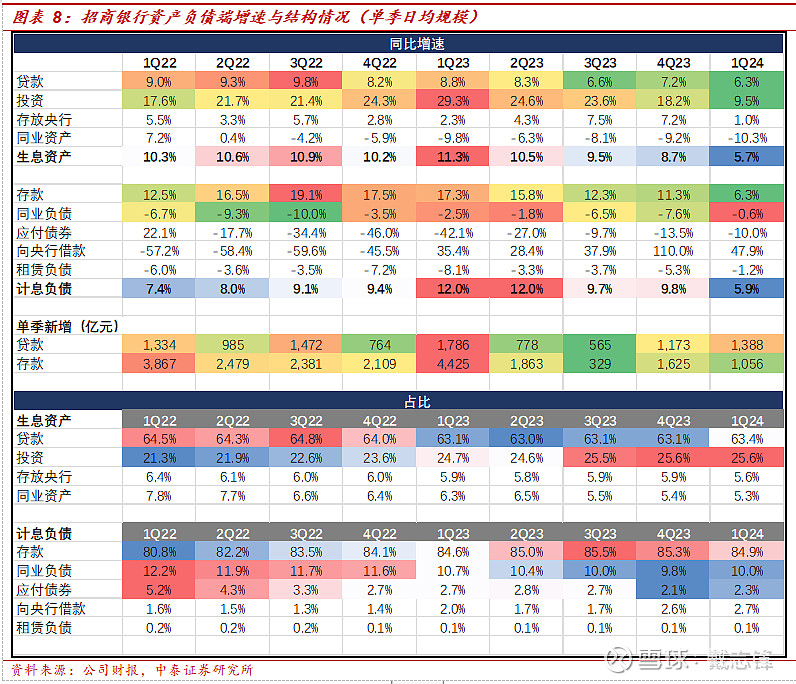

资产端(日均):1、资产增速及结构:24Q1生息资产同比增5.7%,增速较2023年走低;总贷款同比增6.3%、债券投资同比增9.5%,贷款增速高于总资产增速。贷款、债券投资、同业资产分别占比63.4%、25.6%和5.3%,占比较4Q23变动+0.3、0和-0.1pcts。2、信贷增长情况:24Q1单季新增1388亿元,较去年同期单季少增397亿。

负债端(日均):1、负债增速及结构:总负债同比增5.9%;总存款同比增6.3%。存款、同业负债和发债分别占比84.9%、10%和2.3%,占比较4Q23变动-0.4、+0.2和+0.2pcts。2、存款情况:24Q1单季新增1056亿元,较去年同期少增3369亿(去年高基数)。

4、 存贷细拆:对公投放为主,

零售投放好于同业;个人活期环比正增

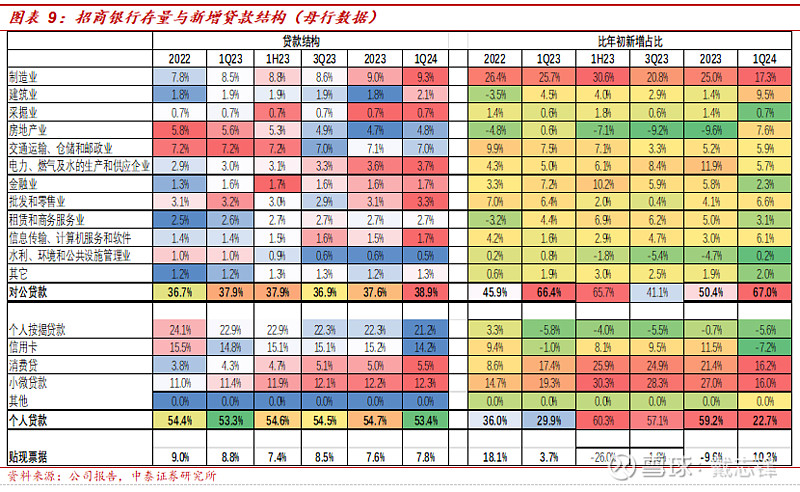

贷款结构:1Q24新增对公:零售:票据=67:23:10。2023年全年新增结构方面——对公:零售:票据=50:59:-10。1Q23新增结构方面——对公:零售:票据=66:30:4。

(1)对公新增投放占比相较去年同期小幅提升0.6个点至67%。1Q24对公投放边际提升,相较1Q23对公新增占比小幅提升0.6个点。对公贷款投向以制造业、建筑业、房地产业为主,前三大行业新增占比分别为17.3%、9.5%和7.6%。

(2)零售新增投放占比相较去年同期下降7.2个点至22.7%,虽然略有下降,但预计零售投放仍好于同业。1Q24零售贷款投放以小微和消费贷为主,新增占比分别为16.2%和16%。回顾2023年,零售新增占比在第一季度也处于低位,预计24年后续季度有望提升。

(3)新增票据占比新增总贷款10.3%相较1Q23同期上升6.6个点。

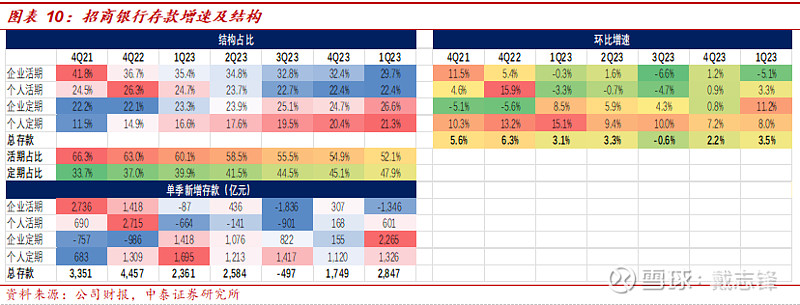

存款定期化延续,个人活期实现正增。1、期限来看,企业活期环比负增,企业定期环比高增11.2%。个人活期环比增3.3%,个人定期环比增8%。活期存款整体占比下降2.8个点至52.1%。2、客户结构上看,个人存款占比环比提升0.9pcts至43.7%,对公存款占比环比降低0.9pcts至56.3%。

5、净非息同比增速走低:

保险降费拖累手续费;

其他非息同比增速继续向上

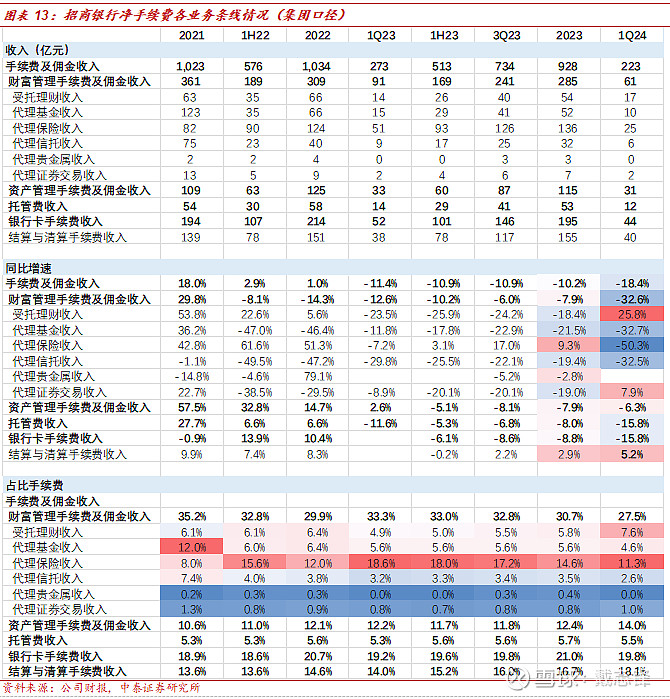

净非息收入同比-2.9%(vs 4Q23同比-2.2%),主要受手续费收入负增长走阔拖累,部分产品降费叠加客户投资意愿偏弱影响;其他非息收入增速较高,主要是债券和基金投资的收益增加。截至1Q24,净非息、净手续费和净其他非息收入分别占比营收38.6%、23.8%和14.8%,手续费收入占比低于往年同期,手续费占比营收在1Q23为28.1%,在1Q22年31.6%。

净手续费收入同比-19.4%(vs 4Q23同比-10.8%):

(1)结构:1、公司的中收结构维持均衡,财富管理、银行卡手续费依然是主力,其次是结算业务、资产管理和托管,分别占比27.5%、19.8%、18.1%、14%和5.5%,其中财富管理、银行卡手续费和托管收入占比略微下降, 而资产管理、结算收入占比有所提升,分别环比上升1.6、1.4个百分点。

(2)增速:净手续费降幅扩大,主要是由于财富管理、托管、银行卡手续费降幅均有走阔拖累。银行卡手续费收同比下降15.79%,主要是信用卡线下交易手续费下降。结算与清算手续费收入40.29亿元,同比增长5.22%,主要是电子支付收入增长。财富管理手续费中,主要是费率拖累下的代理保险收入同比下降50.3%;而受托理财收入同比转正,为25.8%,主要是理财产品销售规模同比增加。

(3)集团口径财富管理手续费详细拆解:从大财富管理价值循环链角度看各重点项目情况。1、结构占比情况,财富管理业务各项收入占比也相对均衡。受托理财、代理基金、保险、信托分别贡献财富管理手续费27.7%、16.7%、41.1%和9.5%。2、同比增速情况,受托理财和证券交易收入同比增加,代理保险、基金和信托收入同比负增。代理保险收入25.24亿元,同比下降50.28%,主要是受代理保险费率下调影响;代销理财收入17.00亿元,同比增长25.83%,主要是理财产品销售规模同比增加;代理基金收入10.26亿元,同比下降32.68%,主要是受基金降费和权益类基金保有规模及销量下降影响;代理信托计划收入5.82亿元,同比下降32.48%,主要是代销信托规模下降;代理证券交易收入2.32亿元,同比增长7.91%。

净其他非息收入同比增长45.4%(VS 4Q23同比+ 28.3%)。其中,公允价值变动净损益、汇兑净损益、投资收益分别较去年同期变动+5.2亿、+2.8亿、+29.3亿。

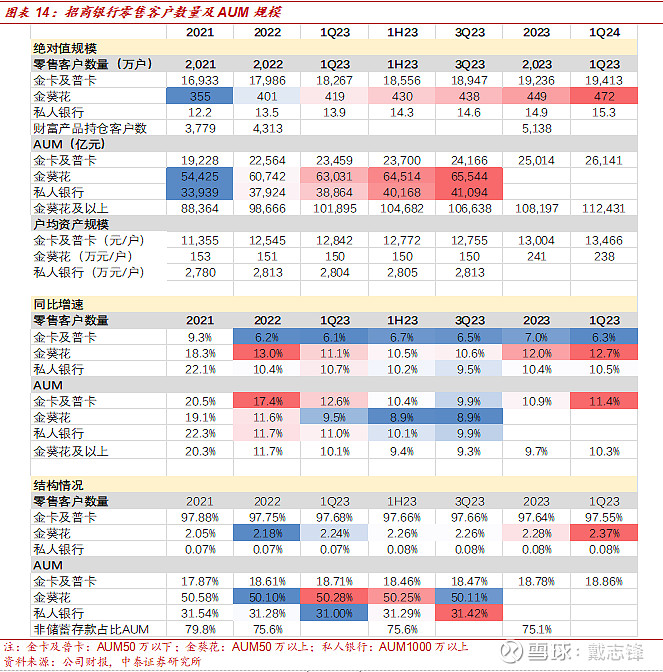

6、零售客户和AUM:金葵花及以上客户数量&AUM均维持两位数增长

1、客户数。零售客户数1.99亿户。其中金葵花及以上487万户。客户数增长方面,财富客户保持较两位数增长。零售客户同比增6.3%,金葵花和私行客户分别同比增12.7%和10.5%。

2、AUM。管理零售客户总资产余额13.9万亿元,高基数基础上同比增10.5%。其中管理金葵花及以上客户总资产余额11.24万亿元。金卡及普卡、金葵花及以上AUM增速分别同比11.4%和10.3%。

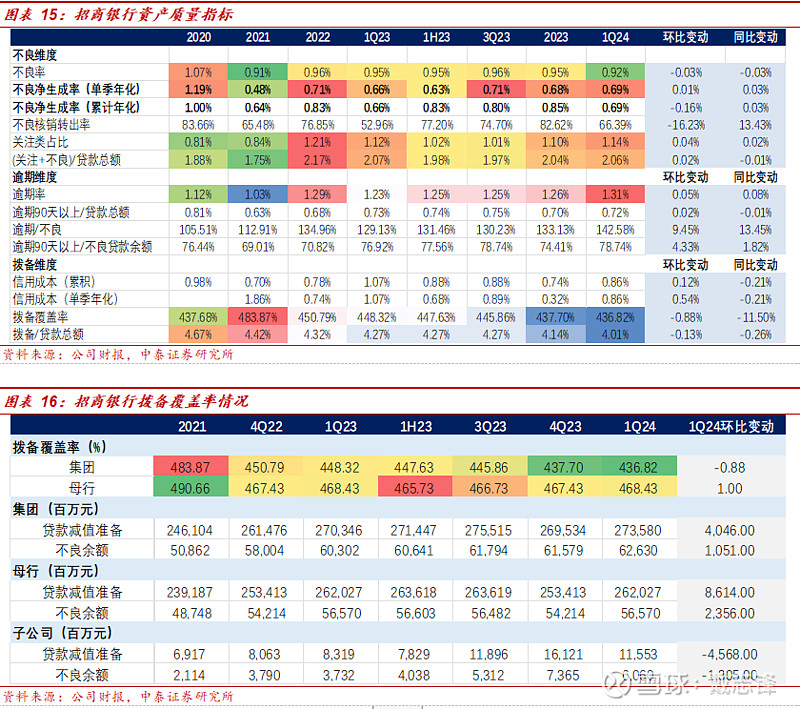

7、资产质量:整体优化;

对公不良、逾期持续改善;

零售逾期率略有抬升

招行资产质量总体仍维持稳健,零售不良率环比下降,地产不良率环比上升,公司拨备覆盖率448.3%,总体安全边际仍然较高。

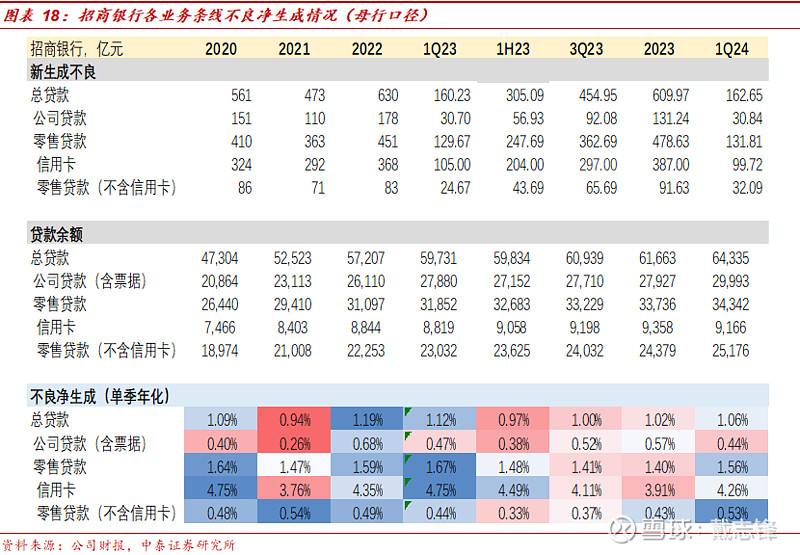

不良维度——不良在低位继续优化。1、不良率环比下降3bp至0.92%。2、单季年化不良净生成0.69%,环比上升1bp,仍维持低位。

逾期维度——逾期率环比小幅上升。逾期率为1.31%,环比+5bp;其中逾期3个月以上贷款占总贷款比重环比上升2bp至0.72%。逾期占比不良142.58%,环比上升9.45个百分点。

拨备维度——安全垫维持在高位。拨备覆盖率436.82%、拨贷比4.01%,分别环比下降0.88个点和0.13个点。

各业务条线资产质量情况:对公不良持续改善,零售不良维持稳定。

(1)对公:不良率、逾期率双降,房地产资产质量持续优化。不良率环比维持下降趋势,环比下降6bp至1.09%,逾期率环比下降6bp至1.05%。房地产不良率同样维持下降趋势,自1H23以来连续3个季度实现下降,截至1Q24,环比下降19bp至4.82%

(2)零售:不良率维持平稳,逾期率略有抬升,消费贷款资产质量改善。不良方面,零售贷款不良率维持在0.91%,按揭、小微、信用卡不良率环比小幅提升,消费贷款不良率环比下降6bp至1.03%。逾期率方面,零售逾期率环比上升10bp至1.51%,按揭、小微、信用卡环比均有抬升,消费贷款逾期率环比下降1bp。

8、 其他:

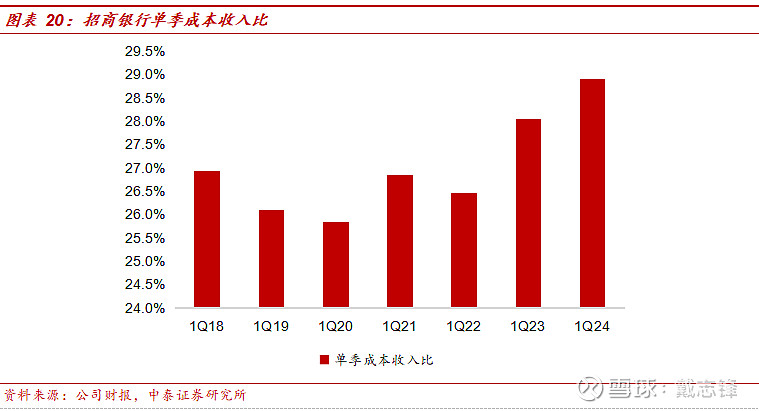

业务及管理费小幅下降、同比-2.0%,较1Q23的+4.12%边际下降。累积年化成本收入比28.92%,较去年同期上升0.86个百分点。

1Q24各级资本充足率环比提高:高级法下核心一级资本、一级资本、资本充足率分别为14.07%、16.30%、18.20%,环比下降0.34%、0.29%和0.32%。风险加权资产增速环比+1.97%、生息资产环比+4.52%。

前十大股东变动情况:增持——香港中央结算有限公司增持0.44个百分点至4.64%。

投资建议:公司当前股价对应2024E、2025E、2026E PB 0.91X/0.83X/0.76X;PE6.41X/6.34X/6.28X。招行在零售和财富管理赛道,逐渐积累起来“商业模式的护城河”;在于长期形成的内部市场化、外部客户导向的“企业文化”(在银行业内里是稀缺的);在于一大批务实勤奋、专业和进取正派的中高层和业务骨干形成的“团队人员”。这些底层价值并未发生变化,仍是行业中稀缺优秀的银行,值得长期持有。

根据外部经济形势及公司基本面情况,我们微调盈利预测,预计2024-2026归母净利润为1467亿元、1482亿元、1497亿元(前值为 1519亿元、1558亿元、1581亿元)。

风险提示:经济下滑超预期、公司经营不及预期。

中泰银行团队

戴志锋(执业证书编号:S0740517030004) CFA 中泰金融组负责人,国家金融与发展实验室特约研究员,获2020年新财富银行业最佳分析师第三名、2018-2019年新财富银行业最佳分析师第二名、2019-2020年水晶球银行最佳分析师第二名、2018年水晶球银行最佳分析师第一名(公募)、2018年保险资管最受欢迎银行分析师第一名。曾供职于中国人民银行、海通证券和东吴证券等,连续五年入围新财富银行业最佳分析师。中泰证券研究所所长。

邓美君(执业证书编号:S0740519050002) 银行业分析师,南开大学本科、上海交通大学硕士,2017年加入中泰证券研究所。

马志豪(执业证书编号:S0740523110002) 银行业分析师,南开大学金融学本科、南开大学金融学硕士,曾就职于东北证券,2023年加入中泰证券。

杨超伦银行业研究助理,加州大学圣地亚哥分校金融硕士,曾就职于上海农商银行总行,2022年加入中泰证券。

乔丹 CPA 银行业研究助理,上海财经大学本科,伦敦大学学院硕士,2023年加入中泰证券。

谢谢阅读

欢迎关注我们

传统借贷VS新型金融

重要声明:

《证券期货投资者适当性管理办法》于2017年7月1日起正式实施,通过微信订阅号制作的本资料仅面向中泰证券客户中的专业投资者,完整的投资观点应以中泰证券研究所发布的研究报告为准。若您非中泰证券客户中的专业投资者,为保证服务质量、控制投资风险,请勿订阅、接受或使用本订阅号中的任何信息。

因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!中泰证券不会因为关注、收到或阅读本订阅号推送内容而视相关人员为中泰证券的客户。感谢您给与的理解与配合,市场有风险,投资需谨慎。 本订阅号为中泰证券研究所银行团队设立的。本订阅号不是中泰证券研究所银行团队研究报告的发布平台,所载的资料均摘自中泰证券研究所已经发布的研究报告或对已经发布报告的后续解读。若因报告的摘编而产生的歧义,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据中泰证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以中泰证券正式发布的研究报告为准。

本订阅号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,中泰证券及相关研究团队不就本订阅号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本订阅号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,中泰证券及相关研究团队不对任何人因使用本订阅号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

中泰证券及相关内容提供方保留对本订阅号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本订阅号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“中泰证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。