一、关于投资理念的反思

1、选择决定投资命运

2017年初到现在,以茅台、平安、招行为代表的核心蓝筹,股价表现强势,驱动股价上涨的主要因素是业绩增长,估值也有一定提升,下图标黄的7家企业2019年一季度利润继续增长;

而我们关注的8只股票:东阿阿胶,复星医药、苏宁易购、比亚迪、国投电力、长城汽车、合力泰、中鼎股份,股价表现较弱,其中有3家公司2017-2018年合计利润负增长,5家公司2019年一季度利润下滑。业绩下滑是导致所投公司估值下降的主要原因。从这点看,过去我们在投资选择上出现了失误。

图1:过去2年公司股价表现及驱动因素

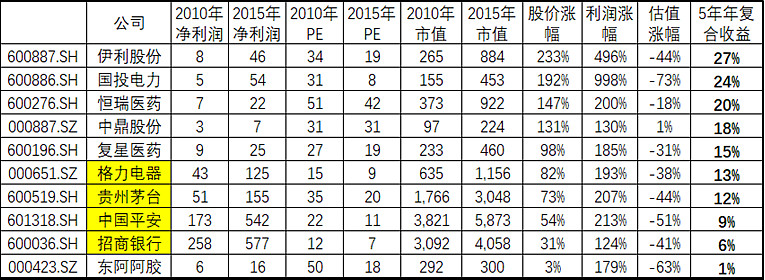

时间再往前看,2010-2015年,这5年市场风格偏向中小创,蓝筹股估值被压的很低。下图这10家公司5年净利润均增长100%以上,最高的是国投电力利润上涨10倍,即便估值下降70%,5年的年复合收益还有24%。茅台这5年估值下降了44%,还是实现了12%的年复合收益。

股价涨跌主要是受利润和PE波动影响。市场一时看好中小创,一时看好蓝筹股,这和经济周期有关,市场风格偏向我们很难把握,更有把握的应该是净利润趋势。超长期来看,股价上涨主要是盈利驱动,你的投资命运取决于所投公司的经济命运。

选择好的商业模式(拥有护城河),杰出企业(竞争力突出)和优秀企业家(确保未来业绩增长),未来利润增长是确定的,成功投资的变量就只剩下估值变动了,投资成功的确定性就更高了。股票投资最大的优势是可以选择与哪些企业为伍,不要浪费这个优势。

2、以合理价格买入杰出公司优于捡烟蒂

价值投资最根源的两个字是“低估”,只有低估买入才能确保不亏本,深层的逻辑是公司价值必然回归。捡烟蒂是有效的投资策略,符合低估的逻辑,通过极低的价格来提升投资成功的确定性,因为价值回归是确定性的。风险在于公司价值因为没有护城河而不断减少。

以合理价格买杰出企业也是有效的策略,也符合低估逻辑,因为杰出公司意味着有很深的护城河、竞争力突出、长期前景清晰、未来成长的确定性高。通过成长的确定性来提升投资成功的确定性。风险点在于行业变化导致的护城河变窄,竞争力下滑。由于未来总是不确定的,我们最多只能支付合理价格,不能以高估的价格买入。

巴菲特从捡烟蒂进化到合理价格买杰出公司,深层原因应该是后者的投资成功确定性更高,更能够容纳大资金。我们过去以低估的价格买入了一些优秀企业,但是等股价合理后,就选择了卖出。这个卖出是是错误的投资决策。相当于我们在合理价格卖出优秀企业,而巴菲特在合理价格买入优秀企业。从投资理念上,我们更加偏向于捡烟蒂,而不是以合理价格买入杰出公司。应该要有一些优化。

3、耐心持股的好处

选择杰出企业,低估就持续买入(浮亏不是亏),合理就耐心持有,高估就持续卖出(不赚最后一个铜板)。合理价格没有必要卖,耐心持有就好。持股周期长的好处:

一是可以享受股价从低估到高估的全过程,市场总是从一个极端走向另外一个极端。低估到高估的过程往往需要3-5年甚至更长,耐心持股的结果大概率是股价数倍上涨。如果股价一直不出现高估,就耐心持有赚公司持续成长的钱。

二是不用频繁选择新标的,防止踏入价值陷阱。好的商业模式和杰出公司不多,将这些公司以合理价格卖出后,肯定要投资新的行业。由于对新行业认知不到位,你认为的低估,实际上可能并没有低估,更多是投资陷阱。过去3年,我们放弃了一些商业模式好的行业,进入了一些商业模式一般的行业,加上对行业研究做的不够深入,付出了沉痛的代价。

三是可以降低交易频率,减少交易摩擦成本。频繁交易,不能带来真正的正收益,放弃做t,耐心持股,将精力放在研究商业模式和公司上,以较长时间持有赚取翻倍以上收益。

二、关于深度研究的反思

1、何为深度研究

最基础的要求就是投入大量时间。时间是稀缺的,没有投入就不会有超越市场的认知。研究员必须花300小时以上时间在这个行业和公司研究上。按照每天8小时研究时间,300小时也需要2个月,加上深度调研,写一篇深度报告往往需要3个月。一个季度下来,你才能说对这个行业和公司有一定的了解。不然仅凭一两周的初步研究,很难得出有价值的投资建议。

2、深度研究的意义及我们的问题

深度研究的意义是发现投资机会,提高投资成功的确定性,并且规避投资失败的风险。每次失败的投资例子就是一个个投资陷阱,我们没能识别是因为不深度研究、投机并且心存侥幸。我们看上去懂很多行业,实际上没有一个行业是精通的。

慢就是快,深度研究看上去需要耗费大量时间,但是研究员一年对4个行业进行深度研究,后续持续跟踪研究,几年下来能力圈就能快速扩大。泛泛研究,给不了基金经理信心。在下跌的时候,信心是黄金。只有深度研究,才能带来持股信心。

我们现在的研究深度还不及一些散户,除了没有树立深度研究的文化和制度外,我们也有一种短视的倾向,目光短浅,频繁交易,看的是公司未来一两个季度的业绩,而不是未来3-5年公司内在价值的增长。看重和上市公司搞好关系,而不是沉下心来做深度研究和调研。和上市公司搞好关系是一把双刃剑,投资亏损可能就是盲信上市公司的言论,没有坚持独立思考的结果。

3、解决方法

一是封闭。好的商业模式和杰出公司不多,放弃一些不好的行业。先把好行业、好公司找出来,再根据研究员经历和背景来分配研究任务。研究员将分配的行业、公司研究透彻后,再慢慢拓展能力圈。一个研究员把2个好行业研究透彻,公司就有12个好行业可供投资,这些行业中总有估值合理或低估的股票。

通过封闭,限制研究选择,就避免了研究员盲目的个人研究。上市公司越来越多,没有公司整体安排,团队就会是一盘散沙。封闭对研究员和公司都是双赢:研究员通过深度研究,对几个行业的认识超越大众,自身的价值就越来越大,最终形成自己的能力圈;公司也能够从研究员的深度研究中获利。

二、公司制度安排。公司从上到下要认识到深度研究的意义。深度研究是痛苦的,公司不看重深度研究,研究员就没有压力和动力,很难做到深度研究。花一周时间写一篇研究简报,浅尝辄止多么轻松!

需要公司的考核制度和奖励机制做相应调整。没有深度研究的文化,很多研究都会是低水平的重复。也很难在残酷的股票市场生存下来,更别说战胜指数,取得每年超额10%的复合收益。

正确的投资理念与深度研究,从我做起!