作者:清牛赋诗

公众号:清牛赋诗

2020年6月30日召开的中央全面深化改革委员会第十四次会议审议通过了《国企改革三年行动方案(2020—2022年)》(以下简称“方案”)。2020年作为国企改革三年行动启动之年,国企混改、重组整合、国资监管体制改革等方面都将进入快速推进、实质进展的新阶段。

10月28日,停牌10个交易日的葛洲坝《中国能源建设股份有限公司换股吸收合并中国葛洲坝集团股份有限公司暨关联交易预案》(以下简称“预案”),这标志着国企改革三年行动方案启动后,首个改革案例正式面世。

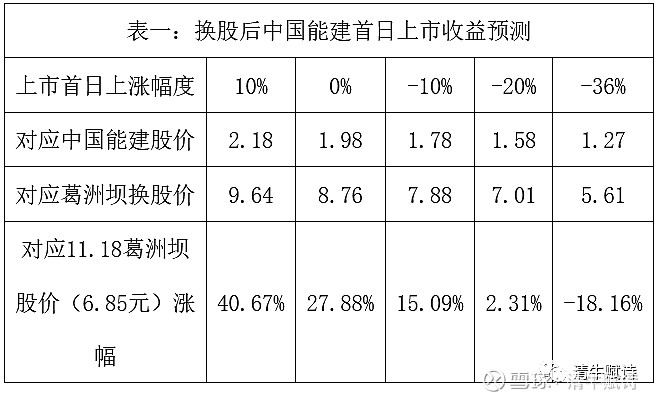

葛洲坝的换股价格为8.76元,可获得4.4242股合并上市的中国能源建设的股票,以2020年11月18日葛洲坝收盘价格6.85计算,如果假定中国能建上市当日平开平收,则“无风险”套利空间高达27.88%,即使首发当日大跌10%,依旧有15.09%的收益,天下能有这样好的事情?搞不搞?

掉馅儿饼:27.88%“无风险”套利?

近年来,国家出台了多项政策鼓励国有企业进行兼并重组,支持企业利用资本市场开展兼并重组,促进行业整合和产业升级。在《方案》中,中央明确了:“国企要聚焦主责主业,健全市场化经营机制,提高核心竞争力”的改革要求。

中国能源建表示,为贯彻落实党中央、国务院关于国有企业改革的决策部署,中国能源建设和葛洲坝此次合并的意义在于:

1、有利于消除潜在同业竞争和关联交易,更有效地发挥全产业链优势:2、有利于缩短管理链条,优化资源配置,提升管理效率:3、有利于发展壮大支柱与重要业务群,推动业务转型升级与持续发展;4、有利于更好地保护合并双方股东的利益,提高中小股东投资回报;5、有利于拓宽融资渠道,增强企业竞争优势。

当然,这也是有意为国企三年改革行动提供典型的成功案例。

根据披露的方案,中国能源建设(03996.HK)拟向葛洲坝除葛洲坝集团以外的股东发行约116.46亿股A股股票,交换该等股东所持有的葛洲坝股票,中国能源建设本次A股发行价格为1.98元/股。葛洲坝换股价格为8.76元/股,合共约26.32亿股。中国能源建设换股吸收合并葛洲坝的换股比例为1:4.4242,即每股葛洲坝股票可以换取4.4242股中国能源建设本次发行的A股股票。

以2020年11月18日葛洲坝收盘价格6.85计算,如果假定中国能建上市当日平开平收,则“无风险”套利空间高达27.88%,即使首发当日大跌10%,依旧有15.09%的收益。

现金选择权鸡肋鼓励炒股价?

不参与换股的股东,现金选择权较为鸡肋。葛洲坝换股价格以定价基准日前20个交易日的均价6.04元/股为基准,给予45%的溢价率确定,即8.76元/股;葛洲坝异议股东现金选择权价格为定价基准日前一个交易日股票收盘价,即6.09元/股,现金选择权价格低于换股价格。较低的现金选择权是市场和交易所关注的一个重点,在回复上交所的问询函中,葛洲坝表示:“葛洲坝异议股东现金选择权价格较停牌前一个交易日收盘价未设置溢价,以鼓励葛洲坝股东积极参与换股,享受本次合并后中国能源建设未来业务发展、业绩增长所带来的分红收益及股价增值收益。”

同时,葛洲坝列举了30多家吸收合并上市的案例,其现金选择权较换股价格溢价水平在-36.72%到0%之间,葛洲坝的溢价为-30.48%。在区间内但确实也是够底了。

现金选择权还有理论上上调的可能。在任一交易日,上证指数、WIND建筑与工程指数和葛洲坝股价,在该交易日前的连续30个交易日中有至少20个交易日收盘点数较葛洲坝停牌前一个交易日的收盘点数涨幅超过20%,则有机会对现金选择权价格进行调整。要满足这个条件几乎是不可能的,而且,满足条件后还需董事会审议,董事会有同意和否决的权利。所以中国能建和葛洲坝的意思就是:股价可以随便炒,提高现金选择权的价格是不可能的。

参与套利的确定性与风险

一、确定性:有以下4个因素的支撑。

1、顶层设计的角度看,国企改革三年行动的“第一枪”,没人希望搞砸。今后3年是国企改革关键阶段,深改委会议在发布《方案》的同时还明确,要坚持和加强党对国有企业的全面领导,坚持和完善基本经济制度,坚持社会主义市场经济改革方向,抓重点、补短板、强弱项,推进国有经济布局优化和结构调整,增强国有经济竞争力、创新力、控制力、影响力、抗风险能力。中国能建与葛洲坝的吸并上市工作是在树立一个标杆,以推进后续工作的顺利开展,没人愿意把事情搞砸。

2、从盈利和亏损的概率和程度的角度看,值得博弈。截止11月18日,葛洲坝收盘价格为6.85,如果此时买进,可以根据几个不同的情景做选择。

A、不参与换股,实现套利后离场。随着各个审批环节不断通过,市场逐步认可这一套利空间,并且在葛洲坝最终停止上市前夕价格达到8,76元/股,实现27.88%的套利后离场。

B、不参与换股,市场极度萎靡,股价持续走低,跌破现金选择权。此时只需要以现金选择权的6.09离场即可,亏损比例为11.1%。

C、参与换股,按照中国能建上市首日涨10%、0%、-10%、-20%和跌停(-36%)计算。获得的收益分别为40.46%、27.88%、15.09%、2.31%和-18.16%。按照历史上多次A股吸并方案看,首日上市大跌20%或者打到跌停价格(连续竞价不得低于发行价格64%)的案例基本没有,因此以目前的价格持有到换股,获得绝对正收益问题不会太大,且向上也有想象空间。(见表一)

综合来看,笔者认为,以18日6.85元/股的价格买入,不管是否参与最后换股,最大的亏损应该就是跌破现金选择权后,以现金选择权离场。因为,换股后上市首日跌停的概率微乎其微,而平盘甚至小幅上涨在上市首日的盘中应该是极有可能出现的情况,因此只要卖得好,获得大概30%的收益不是没有可能。因此这是:下有保底(亏损有限),上不封顶(向上有一定想象空间)的一次交易。其持有的确定性比现在猜测半年后沪深300指数的确定性可能还要高。

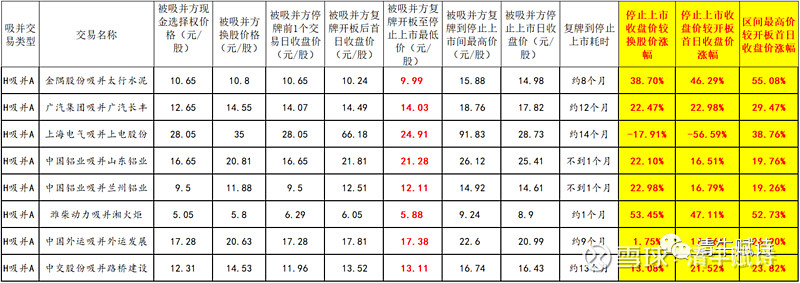

3、从历史吸并上市方案看,有套利空间的个股都基本实现了最终的套利。历史上吸并上市的案例并不少,葛洲坝论述本次吸并现金选择权与换股价格合理时,列举了超过32个案例,包括A股吸并A股;H股吸并A股;A+H吸并A股;非上市公司吸并A股四种类型,中国能建吸并葛洲坝属于第二种,以葛洲坝列举的8个H吸并A股案例进行简要分析。(见表二)

表二:葛洲坝列举的8次H股吸并A股案例不参与换股收益表现

根据前文的几个情景,笔者假定投资者不参与换股。根据表二,我们假定市场参与者都只能在方案公布后复牌开板当天的收盘才能买入股票,可以看到8次方案中,仅有上电股份的吸并方案开板当天买入到停止上市的持有区间是亏钱的,其余案例均赚取了相比其时间周期而言“不菲”的利润,利润区间在16.51%到47.11%之间。同样的,停止上市日的收盘价格,除上电股份之外,都是高于换股价格的,高出的比例在1.75%到53.45%之间,也就是说实际股价与换股价格之间的差额,被市场逐渐抹平基本没有失败案例。

这里需要对上电股份的案例做一些说明。上电股份的吸并方案发布复牌正值2007年8月牛市的最后疯狂阶段,复牌后连续封板导致开板日收盘价较高,影响了理论收益。不过你如果愿意在刀尖上铁血,其实复牌后开板首日买入依旧可以在牛市赚到钱。

然而,更戏剧性的事情在后面,牛市过后大熊市陡然来袭,上电股份的价格到停止上市日收盘价为28.73,远低于换股价格的35元(对应首发价格4.78元),同时也是公布方案后复牌开板首日到停止上市区间内,最低股价相对于换股价格折价最多的公司。等到2008年11月上海电气换股上市时,只要在换股价格及之下买入,参与换股都将拥有极为丰厚的投资收益,上市最高涨幅60.25%,收盘收益42.26%。

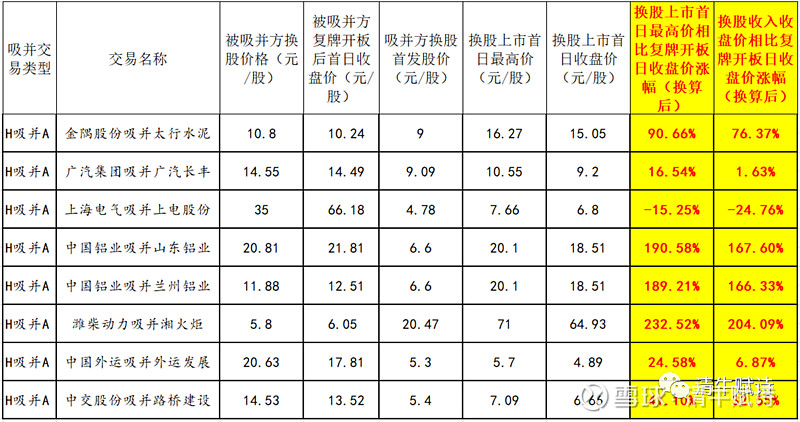

如果投资者是参与最后换股的,笔者依旧假定投资者只能在方案公布后复牌开板日的收盘价买入,按照吸并方上市首日的收盘价格换算,也没有亏损的案例(剔除上电股份)。其中潍柴动力的收益率最高,达到204.09%。中国铝业的案例的收益也非常可观,而且吸并后不久,2007年大牛市顺势而来,中国铝业的实际收益其实会更高。(见表三)表三:葛洲坝列举的8次H股吸并A股案例参与换股首日收益表现

当然,也有一些不太理想的案例,比如广汽集团和中国外运,换股上市首日收盘价格卖出,收益低得可怜,比方案公布复牌开板日收盘价分别上涨1.63%和6.87%。然而,实际上这样的操作基本不会出现,因为换股上市首日的交易量极大,且都有向上大涨的趋势,给了投资者足够的时间进行操作,只要不贪,即使开盘就卖出也会有不错的收益。

而且,需要指出的是,中国外运复牌开板日收盘价的价格,相比换股价折价比例并不高,这也影响了中国外运换股上市首日的收益。或者,从另一个角度看,中国外运的换股价格,现金选择价与最后的上市价格是比较匹配合理的。

4、其他因素,包括:当前基建板块的估值整体都处于极低的位置,明年市场如果价值回归,基建板块将获益,说不定复制中国铝业的走势也未可知。此外,中国能建换股上市后,将成为中字头央企中股价最低的公司,截止11月18日,A股中字头概念的股票中,中国中冶的价格最低,但也有2.71元/股,市场的炒作资金一般也是比较偏爱低价股炒作的。

二、风险:笔者认为主要有3个方面的风险。

1、时间成本。国企吸并方案的速度一般都很慢,在上述8个案例中,方案公布后复牌到最终停止上市,最长周期达到14个月,中国铝业和潍柴动力的周期虽然比较短,但得益于股权分置改革,这一方案实际上论证了很久,到执行时速度便非常快。而且,实际上中铝和潍柴在最终版的公告前都有一版未执行的方案,如果以那个时候计算时间,周期又会拉长(当然,如果以哪个时候介入的话,收益更加可观,感觉此种国家推动的由上及下的改革,就是在给市场送钱)。在当前市场上,三傻、基建和低估周期品种逐步被从“好赛道”出来的资金青睐的时候,如果这个周期过长,可能你去谋求的这点确定性收益,还敌不过市场情绪带来的其它股票价值回归的收益。

2、发行价格过高。本次交易中,中国能源建设的发行价格为1.98元/股,对应2019年市盈率为11.63倍,处于可比公司估值区间内;对应中国能源建设2019年市净率为1.08倍。虽然与公司给出的行业公司中位数和平均值均在合理范围内,但是如果仅仅看与中国能建身份相符的中国建筑、中国铁建等中字头公司,其A股发行价格也是非常高的。

当然,或许从侧面说明,当前中字头的建筑类企业的估值真是极度的便宜。此外,1.08倍的市净率对应的是2019年的估值,2020年能建还在赚钱,则此时这个估值极有可能就是1倍净资产,我们可以理解为,这是为了防止国有资产流失,毕竟银行股权融资也有这么一道坎,

这样的发行价格,对比在H股和A股同时上市的中字头企业,其A股相比H股的溢价就太高了(剔除中铝国际这个不够格的标的)。而且对比葛洲坝列举的8个H吸并A股的方案看,溢价率也是很高的,达到了212.4%。所以,市场认不认这个1.98元的发行价格,上市首日会不会落得大跌收场,是有极高不确定性的。(见表四、五)

表四:中国能建2019年可比公司的市盈率、市净率情况

表五:A、H两地同时上市的建筑与工程行业可比公司A/H溢价率

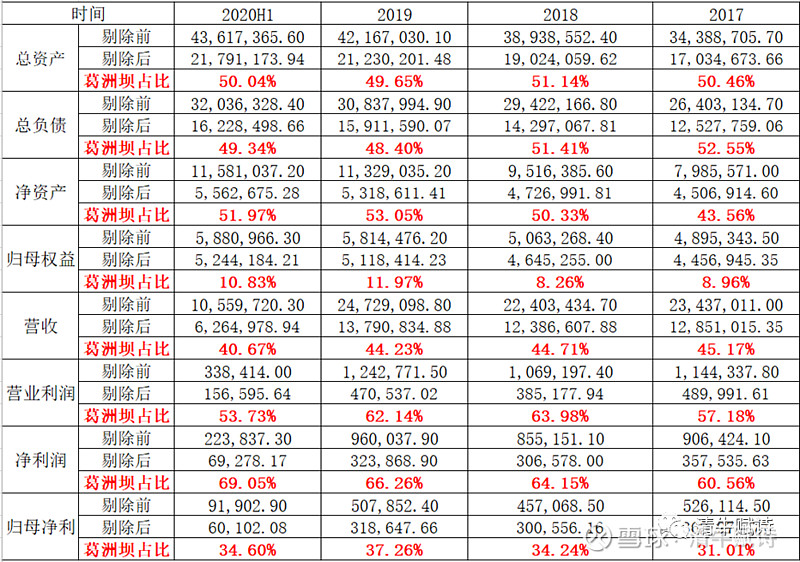

3、中国能建剔除葛洲坝后的资产质量较差,过于依赖葛洲坝(这个说法不太成立)。

这个论点主要在雪球、股吧这样的论坛有讨论。事实上也是,葛洲坝是中国能建的摇钱树。2017年以来,总资产、总负债、净资产占中国能建的比例都在50%左右,营收占比稍低,在40%到45%之间。净利润贡献更高,且呈现持续增长的态势,比例在60%至69%之间。

不过,归属母公司权益和归母净利润的贡献却没有总资产、营收和净利润那么高,虽然也呈现上升态势,但归属母公司权益区间占比在8.26%到12%之间,归母净利在31%到37.26%之间。(见表六)

表六:中国能建各项财务数据葛洲坝占比情况概

关于球友对该部分数据的来源和质疑,请查看我补充说明的文章:葛洲坝:《27.88%“无风险”套利》 统计数据的一些说明

也就是说,葛洲坝虽然资产、负债并表到中国能建的占比高,但实际贡献的利润和净资产较低,因为中国能建的对葛洲坝的实际控制权并不算高,通过天眼查数据显示,中国能建100%控股的葛洲坝集团有限公司控制的葛洲坝股份有限公司的股权为42.84%。(见图一)

图一:中国能建对葛洲坝的实际持股比例

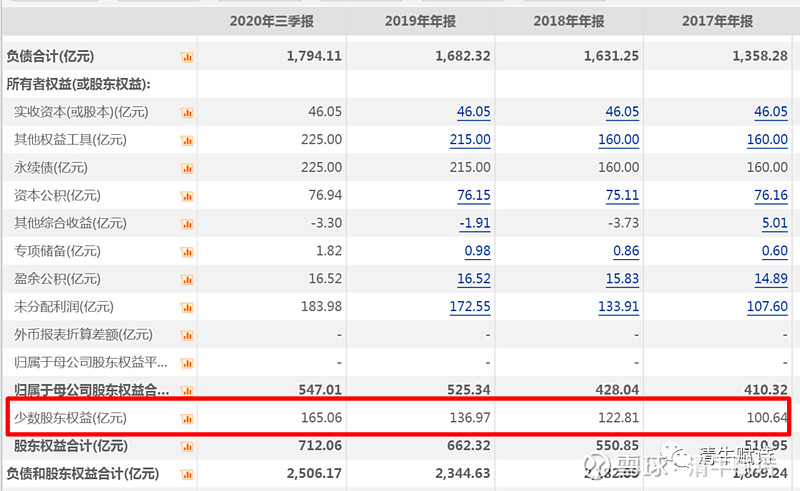

此外,需要注意的是,葛洲坝的净资产也不是直接按这个比例计算,因为葛洲坝也有少数股东权益,这导致并表葛洲坝的中国能建,看起来葛洲坝对其资产、负债、营收和营业利润贡献都很大,但细分下来实际的归母净利和归母所有者权益的贡献并不高。

这里需要说明一点,中国能建剔除前的归母所有者权益,是通过东财Choice提取的港股数据,个人感觉葛洲坝的贡献比例还是有点太低,有点不合理,可能数据有误。当然,依旧不能否定前面的结论。(见图二)

此外,也有投资者表示,能建手中所持有的大量火电工程资产跟葛洲坝的民爆/水务/高速/水泥资产没法比。额……这个就太细化了,我觉得做工程的,收到钱就好。

再总结一句话:葛洲坝的“无风险”套利,是一个下有保底,向上又有较高想象空间的投资机会,也有一定风险,要不要重仓因人而异,但值得一定仓位参与套利。

@今日话题 $葛洲坝(SH600068)$ $中国能源建设(03996)$ $中国建筑(SH601668)$

做一枚有趣的能量体!