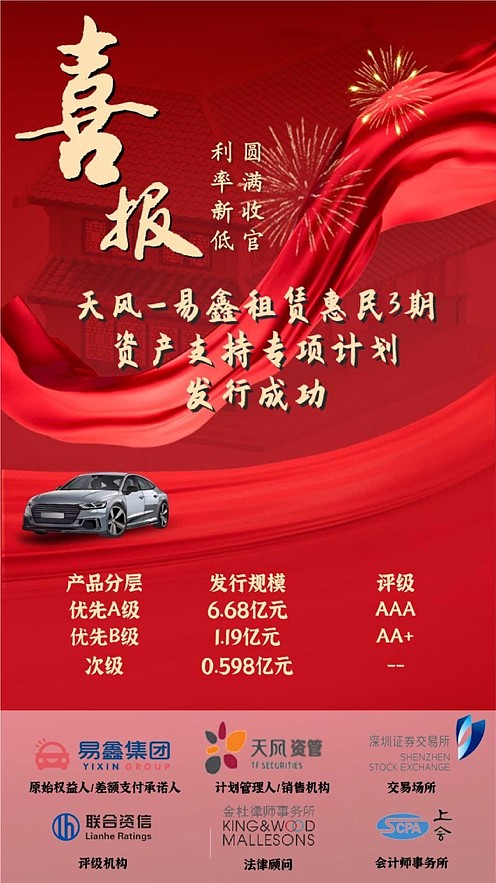

2月19日,上海易鑫融资租赁有限公司(以下简称“易鑫租赁”)成功设立“天风-易鑫租赁惠民3期资产支持专项计划”,募集资金8.468亿元(人民币,下同)。此次发行吸引了众多投资机构的踊跃认购,各档发行利率再创ABS发行历史新低。

今年1月,易鑫租赁于深圳证券交易所获批30亿元储架额度,本次发行为该储架内成功发行的第三期,其中优先A档发行规模6.68亿元,优先B档发行规模1.19亿元,发行利率皆创ABS发行历史新低,获投资人高度青睐,为2023年的ABS发行工作完满收官。至此,包括本期ABS在内,易鑫租赁作为原始权益人及资产服务机构,在交易所及银行间市场已累计发行标准化产品51单,募集资金总规模达到545.45亿元。

易鑫租赁在资产证券化领域备受投资人认可与公司发展势头良好密不可分。近期公布的三季报显示,易鑫集团(02858.HK,以下简称“易鑫”)第三季度业务持续稳健发展,超越市场增长。2023年第三季度,易鑫汽车融资交易(包括新车及二手车)总数为18.2万笔,融资总额达177亿元,同比增长30.0%;新车融资金额同比增长62.5%,于2023年第三季度期间达到112亿元,这很大程度上归因于新能源汽车业务的强劲表现;新能源汽车融资金额同比增长219.4%,2023年第三季度达到42亿元。同期,金融科技(SaaS)业务快速增长,交易额超过30亿元。截至2023年9月30日,本年度累计交易额合计约57亿元。新能源车、金融科技等多业务的支撑,进一步巩固了易鑫在第三方汽车金融领域的领先优势。

业务稳增的同时,易鑫资产质量持续改善,拨备覆盖更加健康。公告数据显示,截至2023年6月30日,易鑫90日以上(包括180日以上)逾期率为1.91%,较去年年底继续下降;资产拨备覆盖率为188%,稳定上升,资产质量总体体现出较强韧性。

在汽车行业逐步恢复情况下,易鑫逐渐展现出自身实力,并不断优化资金结构,提升盈利能力,调整风控模型保证资产质量。未来,易鑫将持续密切关注微观基础和市场预期边际改善情况,及时抓住机遇,提升业务高度和探索业务边界,给市场和投资人带来更多价值回报。

来源:易鑫集团