最近两个月的基本框架是认为美元还会走强,不少交易依此做出。但美元连续下跌四个月,这种超过两周的长期差异证明我判断有问题。

去年12月,我认为在加息继续和每月缩表950亿的背景下,在美联储转向前,美元流动性客观上仍会逐渐紧缩。但我没有认识到计算美元净流动性需要扣除财政部账户余额的释放!(净美元流动性 = 美联储负债表 - 美联储隔夜逆回购 - 财政部账户余额)

从去年9月28日至今四个月,美国财政部余额从6900亿降至3400亿,释放了3500亿美元的流动性(最近一个月900亿美元):

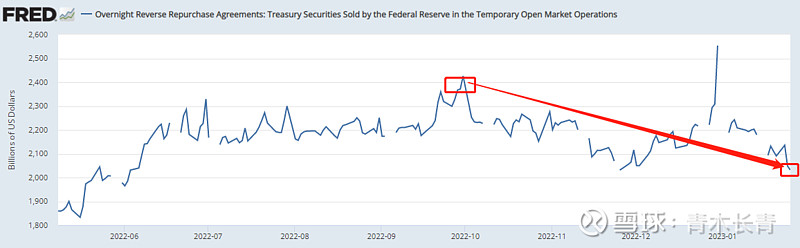

从去年9月28日至今,美联储隔夜逆回购从2.37万亿降至2.03万亿,释放了3400亿美元流动性(最近一个月2600亿美元):

同期美联储每月缩表950亿美元,四个月累计收回3800亿美元流动性(最近一个月950亿美元)。

也就是说,从9月28日至今四个月,美元的净流动性没有降低,反而实际增加了3100亿美元!这种美元大宽松在最近一个月达到极致:去年年底为遵守巴塞尔协议而增加的隔夜逆回购进入一月后集中释放,叠加美国债务上限问题停止发债导致财政部进入流动性净释放阶段。若从12月28日计算,美元净流动性增加了约2500亿美元。

一个月时间2500亿美元流动性释放,这是在大放水时代才能见到的场景,是年底隔夜逆回购增加恰好碰上美国债务纠纷停止发债才能见到大机会。彭博美国金融状况指数显示,从9月底开始流动性持续改善,最近一个月直线飙升:

这个根本的方向错判,让我低估了本轮各类资产的反弹强度,包括币圈web3、黄金、各地股市,导致提前离场、过早做空。

对于足够厉害的人来说,这个大机会是能够意识到并抓到的,回头看从数据推到市场变化的逻辑相当清晰。本次错误来自于知识框架不完善,认知有问题,路漫漫其修远兮。

我看到市场上有声音开始讨论债务纠纷在短期带来的流动性,这意味着信息被定价在了市场中;并且从现在开始,隔夜逆回购和财政账户余额释放都会放缓,净美元流动性会趋于平稳或重新开始降低。因此我不会追高,但会慎重考虑降低本次交易的期望,也会在必要时止损。

——————

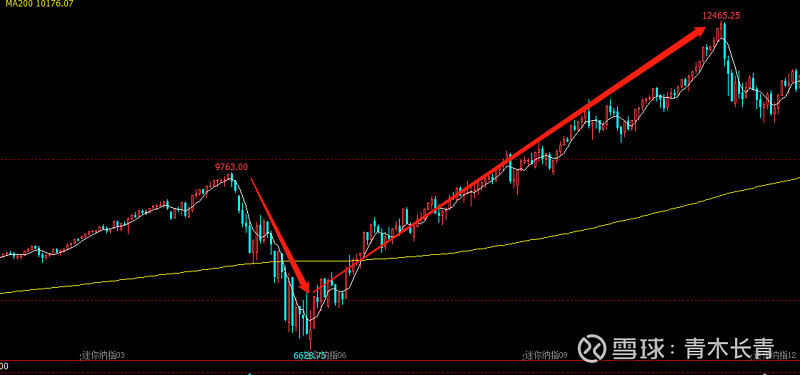

港股大反弹和2020年纳指有点像,而且类似的情况未来还会重演。即某重大因素打压整个市场的盈利预期和情绪,那么在核心压制因素得到解决后,市场不但会修复估值,由于盈利增长和情绪摆动,可能一口气涨过起跌点。

纳指:

港股现在刚涨回起跌点,由于盈利和情绪都还在提升,中期可能仍未见顶:

区别也挺大,美股当时涨了五个多月,港股不到三个月已经接近同等幅度(标普500)。

当前持仓:做空$恒生指数(HKHSI)$ :做空$纳斯达克100指数(.NDX)$ = 30%:40%

这笔亏损是认知问题。其实回调应该是有的,但我无法预测回调前冲多高。目前的计划是等走稳,以新高设止损。