若把股市投资比作一场关键战役,需要谋臣,去敌我分析;需要战士,去万夫莫当;需要侦查,去获取情报;需要后勤,去保证供给;需要祭祀,去获取运势;但最终的综合性全盘运筹制定作战计划,才是这场战役成败的重中之重,也是古往今来衡量一名指挥者是否具有大将之才的关键。

本文开始,陆续介绍几种交易模式。绝不泛泛而谈,也不会模棱两可。从原理说起,再到操作方法,模式的风险点。模型为主观设定的一定还有缺陷,但也经过回测和实盘验证有一定成效,欢迎探讨批评指正。无脑跟随交易后果自己承担。

本篇简述的模式,称为择优去劣不断潜伏价值低估的成长股。

介绍这种交易模式之间,首先问一个问题,何为牛市?何为熊市?现在又处于什么市?

我相信能回答前两个问题的还有不少朋友,但是能回答最后一个问题,寥寥无几。记得我多年前,刚踏足这个市场的时候,始终不明白,即使是一个赌局,除去各类佣金,胜负也应该五五开,若再算入指数几十年来波浪向上,大多数人应该赚钱才对,为何1胜2平7负?

如今对我而言,这个问题可以简单地这么回答:所谓牛市,就是市场整体估值不断上升,所谓熊市,就是市场整体估值不断下降。现在处于什么市,要看你判定的周期,整体估值不发生转折,那么便延续原来的牛(熊)市,换句话说,现在是什么市是你经历之后才明白的,在当下,没有人能拍胸脯保证自己的判断100%无误。为什么那么多人亏钱?因为他们把牛市的末期当初牛市的中期,买入套牢了;然后把熊市的末期当成熊市的中期,卖出割肉了!这就是盈亏的本源!

如何能避免这样的悲剧?做到两点:1. 永远重仓,不去幻想择时。 2. 认真选股,实现穿越牛熊。

看完上文的朋友,对第一点应该异议不大,既然没有能力择时,何必频繁调整仓位给交易所白白打工。对于第二点,如何选股,选择怎样的股票能够挣钱?

股票赚钱,无非较低价格买入,较高价格卖出,赚的是差价。若将所有转股送股分红造成的股价变动进行复权,价格上的低买高卖也就是在企业总市值低时买入,总市值高时卖出。总市值每时每刻在不停波动,但是这样的波动是围绕一个值进行的,这个值就是这个企业在那一段时间的预期市值。

预期市值如何计算?预期市值=净利润*类PE估值=股东权益*类PB估值=主营收入*类PS估值

以净利润举例,只有净利润增速远大于类PE估值的减速,预期市值才可能提升,也就是才能赚到企业成长的钱。同时需要注意一个比率关系,例如类PE估值下降了50%,那么净利润只有增加100%才能使得预期市值保持不变,这也就是为什么稳定增长股完全无法度过熊市寒冬的道理!也就是若想满仓穿越牛熊,必须在合适的价位选择超级成长股!

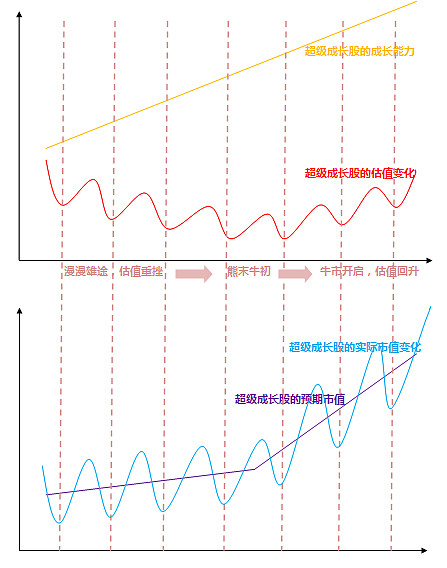

下图中,描绘了超级成长股在受到大盘影响,估值震荡下跌时实际市值变动的全过程,通过图中曲线所示,也能够很容易看出为何超级成长股在牛市期间能够获得远超出大盘指数的涨幅。

下面谈一谈具体操作:

首先需要准备一个100只左右的股票池,然后选取估值较低的10只(也可以是20只)买入;每2周(也可以是4周)进行一次重新计算,将估值最高的1-2只选出;从剩余股票池中继续计算新的估值,看看是否有估值更合理的股票可以替换。如此往复不断进行。由于不断潜伏低估品种,即使遭遇系统性风险,也能尽力避免前期暴涨品种的过量调整。

注意事项:

1. 调整组合时间不可太短,否则不但无法等到个股的业绩或题材发酵,而且还容易增加交易成本,得不偿失。

2. 持仓标的不可太少,最少10只以上,由于满仓模式,一旦判断出错重仓容易导致损失过大,适度分仓更优。

3. 选取标的行业尽量分散,由于A股市场的板块效应,可能某一段时间某板块都处于市场低估,应在选取低估值的基础上兼顾多个行业。

注意事项牢记,操作方法简易,那么问题来了,如何选取所谓的相对低估,这就是这种操作模式的关键所在!

在这里,引入一个附加题材效应和A股壳价值的PEG模型作为估值判别的要素。

这个是我曾经设定的一个估值判别体系,简要说明下:

1. 空壳价值。这个应该算A市场特有的吧,壳值在目前行情可定为10亿。通过壳值得设置,能够较好地解释市值小的股票估值较高的现象。注意两点,一是创业板股票虽然没有借壳上市的说法,但可以打个资产重组的擦边球,也具有空壳价值;二是壳值也会变化,若市场持续低迷,对资金吸引力不足,空壳价值可降低到8亿、甚至5亿。

2. 次新溢价。这点毋庸多言,A股三大题材,次新摘帽高送转,次新为先。估值判断时间按照次新上市时间到估值判断的当年年底计算。按照上表,例如2016年新上市的企业,到2016年底估值我设定的就是30%溢价。

3. 社保入驻。这点或许分歧较大,因为对于大多数散户而言,看到季报、年报的时间都是滞后的,比如8月看到半年报社保资金入驻,实际可能在7月份社保就退出了。但我更关注的是作为市场最聪明的三类资金(另外两类是沪港通和牛散)之一,他们选择企业投资的角度,也正因为此,我们很难在垃圾股中看到社保基金的身影,一个成长性较好的公司,社保资金会进进出出很多次或者长期驻扎。

4. 高送转和摘帽。这个刚刚已经提到,是A股特有的经久不息的炒作题材。高送转即耳熟能详的“三高一低”( 每股资本公积金高、每股未分配利润高、每股净资产高,“一低”即总股本低);摘帽主要看所处行业有无整体复苏迹象,有无重组后经营业务彻底发生改变以及非经常损益造成的影响。

5. 高管增持。这点也非常重要,高管的概念还可以延伸扩大,比如大股东增持也算这类。最明显的例子就是今年年初爱康科技的董事长先自己不断增持上亿元,同时发起“员工增持老板兜底”的倡议计划,再联想之后爆出的两市第一中报高送转,其中的关联不言而喻。

6. 行业属性。这点的判断要根据当时经济产业的发展状况,且带有较强的主观色彩。就目前而言,我个人将医疗、传媒、环保、核能等归入朝阳行业;将钢铁、煤炭、水泥、文字出版等归入夕阳行业;将IDC、5G、量子通信、智能驾驶、物联网、石墨烯等归入尖端稀缺行业。每个人都有自己心中的哈姆雷特,没必要和我一样,也许你自己的分类会更有意义。

7. 名称在风口。这点估计更会招来非议,但我在之前文章中就提到,好的名字,对股价炒作意义重大。联想一下跨境通这个企业多少次站在电商概念炒作的风口,联想一下某些公司改名后居然会离奇地直接涨停,再联想一下上半年阿尔法狗大战李世石涨得最明显的居然不是科大讯飞而是各种XX智能,相信你对我的判断会有一个理性公正的答案。

8. 定增项目。这点的作用和意义相信在市场中的老股民都会赞同,新项目的投产新技术的研发,花费了企业大量的资金,甚至是以增发股份摊薄每股收益为代价,那么需要的就是投入期后的回报。若知晓企业的运营状况和新潜力项目的进展能给公司带来较大的回报,适当给与一些估值溢价有何不可?

以上八点只是我目前估值系统的一部分,也已经融入了较强的个人色彩,更主观的参数就不全部透露了。感兴趣的可以根据自己判断,甚至融入技术指标,建立自己的估值体系。

防止一些朋友没有看懂,下面来举个实例。

赢时胜:2014年初上市,今年业绩爆发式增长,fintech领域标杆,半年报净利润1968万元-2152万元,同比增长200%-228%。2013-2015年,全年利润都为半年利润的8-9倍,因此大胆预测今年全年利润1.6亿,同比增长174%,看好未来几年持续高速发展,根据过去3年计算复合利润增速,估测未来3年净利润增长率为50%,基础估值即为50 。

满足3年内次新、社保入驻、朝阳行业、名称在风口、潜力募资项目 5个条件,修正估值为50+5+5+5+5+5=75

2016预期市值为1.6*75+10=130亿

按照2016年8月15日市值128亿计算,低估程度:128/130=0.98

处于建立底仓阶段阶段,也可以和其他优秀标的对比,择优选入。

风险点:

其实已经在注意事项中阐述过了,由于长期重仓或者满仓,在牛末熊初之时,资产净值会遭受巨大回撤,没有足够的心理承受能力不建议采用。有人也许还要问,大盘高位时减仓低位再买回来不是更好?哎,又想择时了是不是?你确定现在是高位还是低位?更重要的是,你有没有想过这样两个交易模型,在大盘从2000涨到5000再跌到3000的全过程中,(1)永远满仓;(2)每涨300点,减仓总市值的10%。究竟哪种能获得的收益更高?选择一种合理的交易模式,最重要的是严格执行,其次才是不断优化!

$帝龙新材(SZ002247)$

$盛路通信(SZ002446)$

$广东榕泰(SH600589)$

@今日话题