伴生气这块有几个数据,首先frac spread目前143个,去年同期325个,所以最多最多算是维护性资本开支。其次油企大多数都有很多负债,所以他们没法扩产,要先维护资产负债表,连FANG这样的公司都要先降杠杆,其他油企更加如此。再次Scott Sheffield昨天说他预期未来几年Baaken和Eagle Ford拉平产量,他自己就算油价飙升到100也不会超过5%的增速,因为加钻机的利润会跑到油服那里,现在整个页岩油行业是自由现金流导向。如果PXD都只增长5%,那其他公司就更不用说了。所以我觉得好几年伴生气都不可能像19年那样出来了。这块我谨慎看多天然气。

然后全球库存(欧洲日本)都大幅降低了,所以今年预期到5-6月LNG出口还会比较多,这也是看多天然气的一个逻辑。

最后Brent现在都55+了,给NGL非常好的支撑,而RRC的NGL占营收比例高达33%,所以2021年的自由现金流我预期应该能有2-3亿美金,那现在的FCF yield是超过10%的,估值肯定是偏低的。二月的basis differential已经收窄到54c (vs Henry Hub),也在向好发展。

所以总结一下的话,我觉得可能我对RRC的出手价格会从15降低到12左右,主要是这个冬天太恶心了,但随着每一年自由现金流的产生,然后杠杆不断降低,就算从EV/EBITDA的角度,debt不断减少,市值应该不断提升,现价年化15%的收益应该不是问题,要是周期踩得准一点的话可能可以更高。

去年10月份的时候我是觉得COP和EOG的性价比更高的,但是现在我觉得和油企比起来RRC性价比更高(中海油除外)。不过去年十月的时候我手里RRC还是太多了,当时天然气已经上3.1/mmbtu了,而且是假设正常的冬天,预期今年的自由现金流能有4亿,那股价冬天应该稳稳双位数的,运气好一点可能能直接冲到15。但投资本来就是概率,又晦气了一把也没说的。

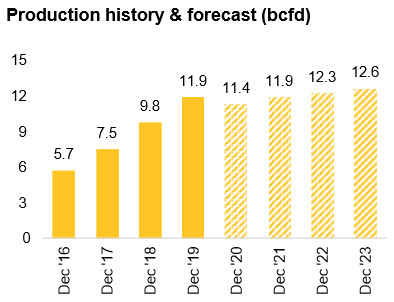

风险因素:美国页岩油玩家又不遵守行规瞎增产;天气持续不配合;Haynesville玩家大幅增产(见下图TPH的预期,相对比较保守)。