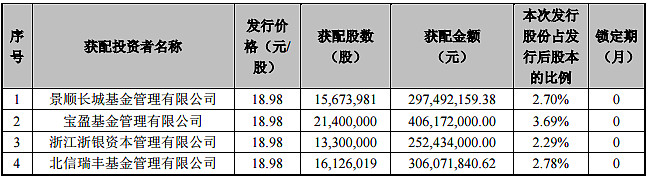

10月21日北信源收到证监会对其定增计划的批复,随即马上停盘,29日复盘敲定定增计划,11月11日公告定增已经完成,16日定增股票上市。此次非公开发行合计6650万股,占公司总股本11.47%。认购机构包括四家基金公司,分别是宝盈基金、江浙浙银资管、北信瑞丰基金、景顺长城基金,认购金额在2.5亿-4亿不等。

关于公司定增募投的方向是什么,这根本不重要,重点在于,公司定增公告中四家机构的锁定期为0,见图2。

《上市公司非公开发行股票实施细则》明确规定 “发行对象认购的股份自发行结束之日起12个月内不得转让。”,但创业板有例外,《创业板上市公司证券发行管理暂行办法》中规定“发行价格不低于发行期首日前一个交易日公司股票均价的,本次发行股份自发行结束之日起可上市交易。” 此次定增发行价格18.98元/股,不低于发行期首日前一个交易日公司股票均价18.92元/股。因此,这四家基金公司认购的股份就成了无限售期、上市即可交易的股份。

看到这里,各位听众或许觉得这并不算奇葩啊,公司合法合规完成定增,至不过参与定增的基金没有锁定期罢了。

问题的关键来了,没有锁定期对参与定增的人很重要。北信源过去几年业绩增速非常一般,14年利润增速0.3%,15年利润增速4%(虽然营收增速不错),16年业绩增速估计也在10%以内,但公司的估值却高达200倍PE,如此高的估值,即便是折价10%外加公司拼命放利好,机构也不一定敢锁定一年吧?那么无锁定期且平价的定增机构为什么参与呢?

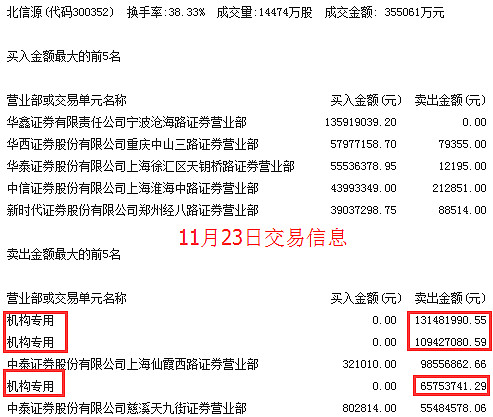

高潮来了——北信源在定增完成后3个交易日,精准推出10转20方案,次日一次板,随后再收涨6.28%。以定增价格估算,至23日收盘四家参与定增的基金公司实现浮盈32.77%。收盘后的成交回报显示(见图3),机构大比例卖出,几乎可以确定就是参与定增的基金席位(卖出席位1、2合计卖出1000万股以上,三季度末显示最大几个机构持股也就300-400多万股)。

然而,更有意思的是,公司5年推出了4次高转送(这次之前几乎都是10送10),今年5月23日刚刚实施了10转9派0.45的高送转方案,送完之后北信源每股资本公积金仅为0.0272元,本来是完全不可能进行大比例送转方案的,但这次的定增增加了公司资本公积11.72亿元,每股资本公积金增加至约2.04元,不多不少刚好符合10转20的分配方案。

看到这里,各位看官难道还不给公司鼓鼓掌吗?一个本没有高送转潜力的公司,“恰好”找了4个基金公司,“恰好”募集了足够多的钱,“恰好”完成了高送转。这四家参与定增的基金一箭四雕:一来帮助公司完成了圈钱的需求,二来帮助公司完成了高送转方案,公司做高了股价,三来自己短短数天就赚到了30%的利润,四来也让原小股东因高送转赚了一笔钱,皆大欢喜!那么问题来了,这场游戏中谁是输家呢?Everybody!如此牛逼的快速割韭菜方式远比恒大短线伪举牌强得多。

这下大家该理解为什么有证监会要收紧定增的传言了吧(见图4)?证监会表示:你们谁都不能开着大型收割机来割证监会的韭菜,韭菜必须是我们证监会自己割。

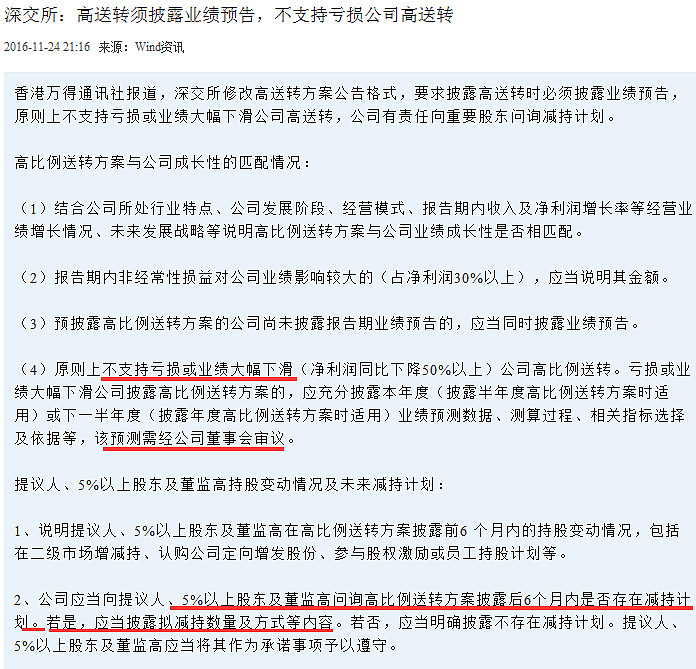

除了定增收紧这个传闻之外,深交所在24日晚连夜公告,主要是针对失控的高送转游戏,见图5。上市公司拿着高送转当利好减持?你高送转的时候必须要先公告业绩,还要公告你是否有减持意向。

【闲话A股 第一期】低利润的次新股——全都是十倍,只一刹的花火:网页链接