延伸思考一下,我们都知道A股的小盘股不论估值还是走势是一直强于大蓝筹的(比如创业板指远强于上证50),那么,是否在海外成熟市场的小盘股也享受更高溢价或相对收益呢?

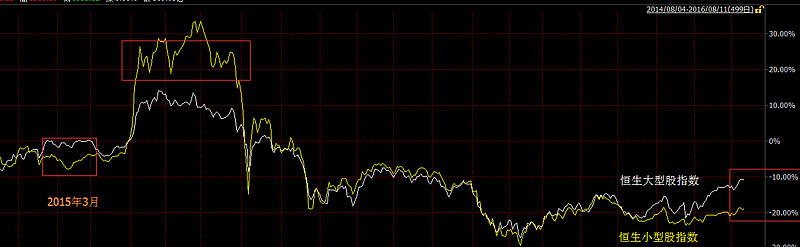

1.恒生大型股指数和小型股指数过去10年的对比

上图可以看到,过去十年小型股指数没有跑赢大型股指数(主要是今年跑输严重)。具体来看,小型股指数在熊市是大幅跑输,在震荡市有输有赢(今年的震荡市大幅跑输),牛市时大幅上涨跑赢大盘股。

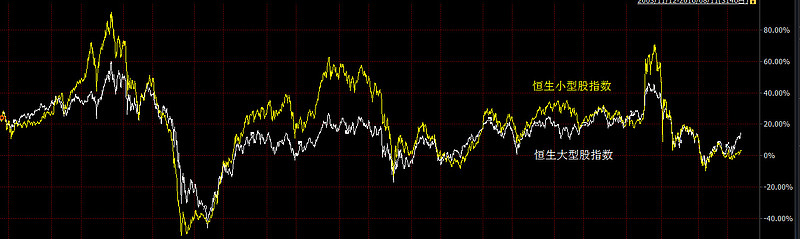

再来看估值,因为没找到PE的正确数据,这里看两者的PB估值,从PB估值的角度看,小型股指数估值大部分时间低于大型股指数。

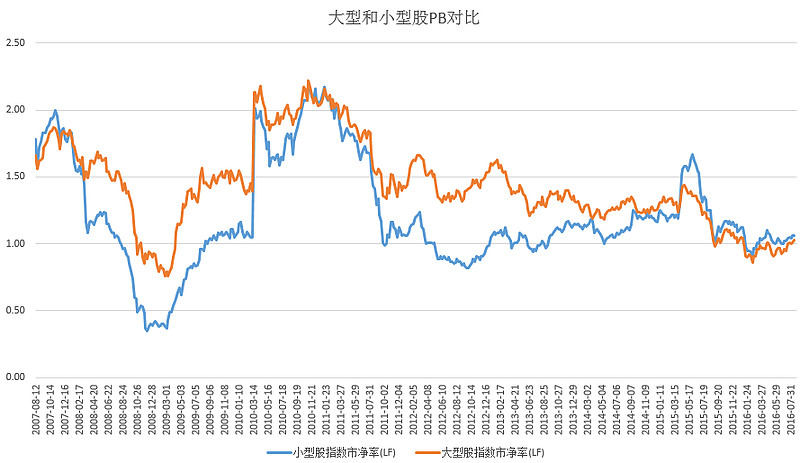

2.标普500和罗素2000过去10年的对比

可以看到,罗素2000没有跑赢标普,2015年下半年显著跑输。总体来看,牛市的时候略微跑赢,两者波动性差距不明显。

估值数据因为没有彭博数据,这里没有对比两者历史估值走势。

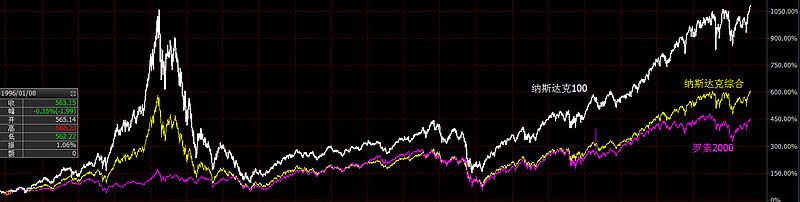

3.纳斯达克综合、纳斯达克100、罗素2000过去20年的对比。

可以看到,纳斯达克综合小幅跑赢罗素2000,但这主要是因为纳斯达克中的一些大蓝筹太强,扣除后两者的涨幅应该差不多。而纳斯达克100个优质大蓝筹组成的公司则大幅跑赢其他两个小盘股指数。

由上面三个对比不难得出结论:

对成熟市场来说,虽然小盘股承担了更高的风险,但并没有享受更高的相对收益,只是享受了更高的波动性,即牛市涨得更多,熊市或震荡市跌得更多。小盘股在牛市开始后跑赢大盘股我认为主要是2个原因,一是市场整体风险偏好的提升,二是小盘股流动性的提升,成熟市场的流动性主要集中在业绩或预期稳定的大蓝筹上,只有牛市来临之时一些不确定性较高的小盘股才获得资金青睐(可以参考垃圾债在债市泡沫下的暴涨,使得信用利差收窄)。

相比较而言,A股的投资者并不是传统认识中的风险厌恶者,而是风险喜好者,A股小盘股因为各种体制上的缺陷(主要是IPO管制),同时享受到了高波动性和高相对收益,且由于A股几乎没有退出机制,这种错误的定价会在很长一段时间内都无法修复,个股价值回归的唯一途径就是等待风险偏好的改变。

简单来说:

A股给不确定更高、盈利能力更弱的小盘股更高的溢价、波动性和流动性,特别是给短期无法证伪的小盘股极高的估值,而给确定性更高、业绩容易证实的蓝筹股更低的溢价、波动性;

成熟市场则是确定性更高、盈利能力更强的大公司有较高的溢价、较好流动性和较低的波动率,给确定性越低、盈利能力越弱、越无法证伪业绩的小公司较低的溢价和流动性,小公司唯一的优势在于其波动性。