鉴于去年总结说的很少,今年总结就多说两句。

首先回顾一下去年的观点。

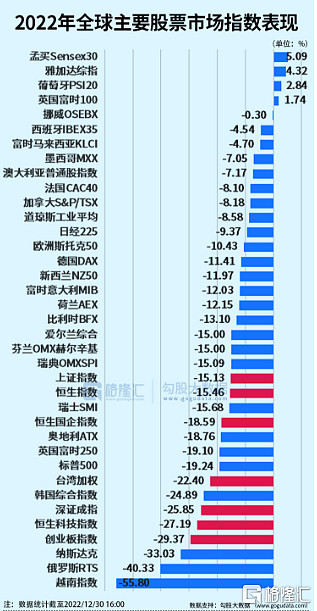

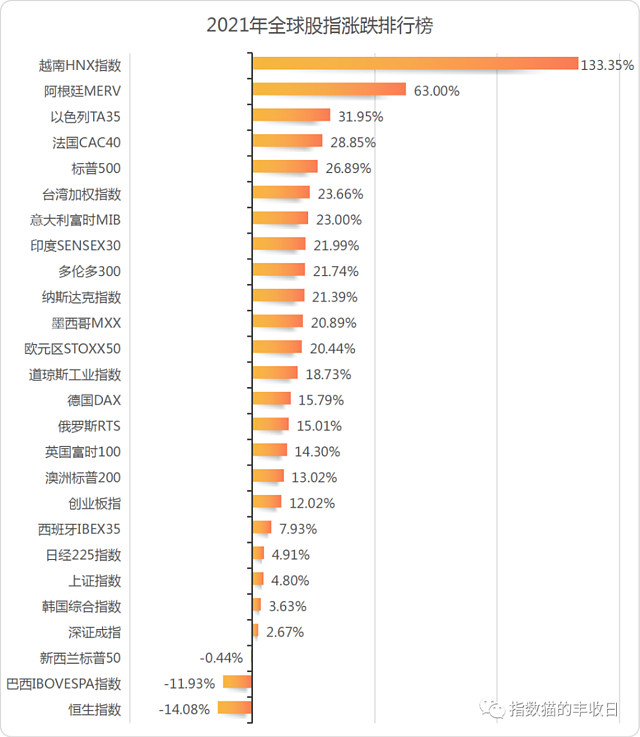

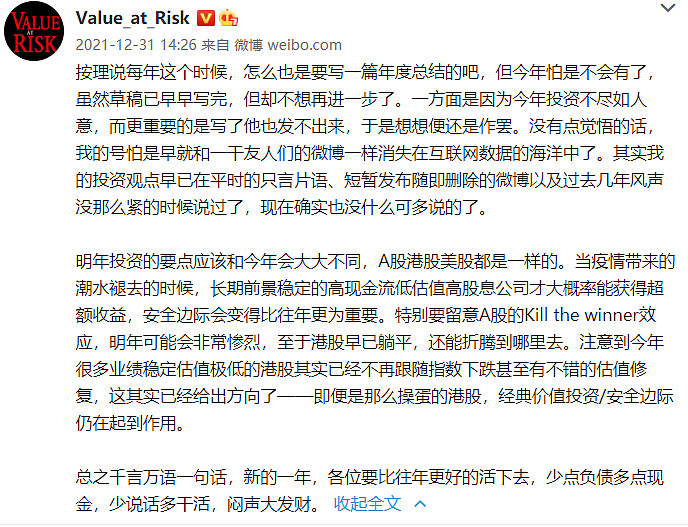

虽然说的很简单,但句句见血。2022年是很多资产波动创历史记录的一年。仅就股市而言,A股港股美股等此前热门行业公司跌幅很惨,而低估值高分红的国企股(特别是港股)则大幅跑赢市场。相信经过2022一年,大家都对少负债多现金这句话有了更深刻的认知(不论你面对的是疫情还是烂尾楼)。

回顾2022年本人股市收益,整体收益算是差强人意,不好不坏。A股账户好一些,港股账户差一些,如果考虑汇率,那么整体账户还是微微盈利的(22年港币兑人民币升值不少因此港股账户换成人民币没亏那么多),具体收益率情况看图(现在也不做私募了可以随便一点)。A股持仓的几个公司都比较给力,某包装龙头、水电龙头、新材料和隐形冠军公司均大幅跑赢了市场,此外A股沪港通持仓方面几个医药、燃气、连锁消费等公司Q4反弹也非常猛烈,有2、3个底部反弹翻倍的,这也是能超越指数的原因。港股方面,前三季度真的很惨,港股互联网创新药公司领跌市场,腰斩都算跌的少的,虽然我重仓的几个低估值高股息公司是抗跌跑赢了市场,但我毕竟持仓医药比较多,即便我在高位有减仓的操作,但仓位还是太高,且我还有个中等仓位的教育股踩雷大跌,最近一直在停盘也没赶上年底教育行业暴涨(复盘后应该会抬升不少净值)。所以我的港股账户前三季度是跟随市场大跌的,甚至跌的更多。Q4港股开始反弹,我也只是跟随并没有取得太多的超越指数的上涨,主要是有持仓停盘以及一个仓位较高的创新器械股走的比较弱。

再往前看,19、20两年港股非常糟糕,整体指数都腰斩了,因此我港股这三年的投资只能说一言难尽,落后A股账户太多。只能自我安慰的说一句这是“只输时间不输钱”的价值投资,至少总比输了时间又输钱来得好。

对于来年展望。不论是宏观还是微观,我一直坚持自己的模型——宏观上看估值、基本面、流动性(包含货币政策),微观上对应的就是好生意、好公司、好价格。

先说股市。明年A股港股的主题是复苏。

基本面方面,随着疫情防控的过去,消费和制造业会开始慢慢复苏,同时政策对房地产、互联网等行业转向;

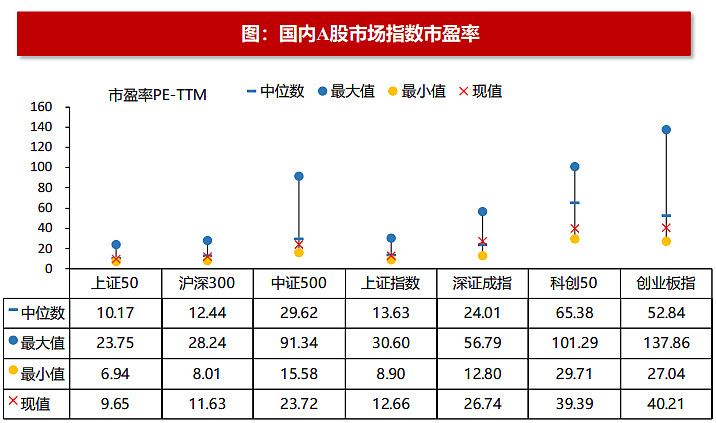

估值方面,A股部分行业的估值相对自身来说比较低了,一些公司调整的够多估值够低,业绩基数也低,会有明显好转(但部分中小市值热门赛道行业估值仍高估);

流动性方面,海外流动性边际的改善,明年国内降息降准会继续。

不过,考虑到放开后消费和制造业不会马上复苏,短期甚至还会加速下滑(参考海外放开后的经验),以及外需下滑对出口压力,A股或在一季度不会有太大起色,甚至继续下跌,在二季度后随着经济复苏以及业绩的低基数效应,A股大概率能走出修复行情,当然同样条件下,港股的弹性会比A股更高(港股基本面相同,但估值更低,海外流动性边际改善更大)。

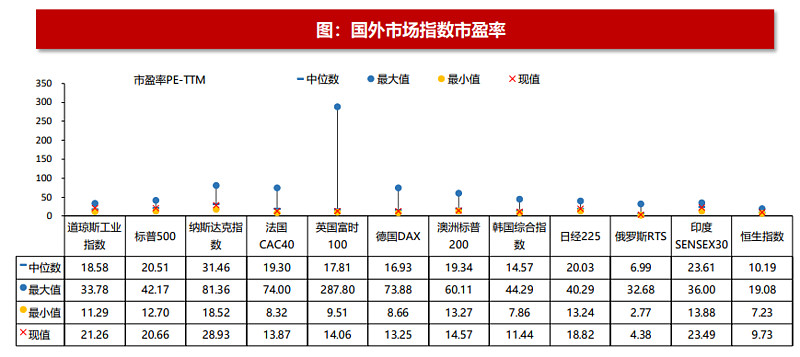

但对行情不能过于乐观,A股平均估值仍不便宜——剔除金融、看中位数估值、看中小盘指数,估值仍不便宜,或者说跌的不够透彻(见图)。

而基本面拐点不明确——只能说今年基数低会有反弹,但内需和外需均不振,外需就不说了,内需来说,很多人看现在居民储蓄数据那么高,就觉得这会带动未来消费和投资,但储蓄是结果,不是原因,高储蓄是有自身的原因的,一是高储蓄来源主要是高收入群体,大量低收入群体的收入承压且缺乏财政转移,储蓄率不升反降。二是高储蓄是居民对资产结构的调整,由于股市、理财回报降低,居民大量赎回资金去定存,而想要这部分资金再去参与投资、创业,几乎不可能;三是居民失业降薪以及对未来悲观的预期,自然减少开支储备现金以应对风险。此外,注意到超额储蓄主要来自于前两年,2022年由于居民收入下滑幅度大于支出,反而拖累了储蓄(这些都有数据支撑,可见我昨天转发的微博)。所以消费的反弹高度很可能会逊于预期;

最后整体流动性,仍不足以支撑大牛市——内地的信用扩张不利,依靠降低市场利率和扩张基础货币的效果有限。

港股走势会比A股强一些,但也不会有牛市,港股估值是历史最低全球最低一档,但仅仅估值低是不够的,基本面和A股一样前景糟糕,而流动性边际改善可能要强于内地,但仍不足以带来牛市(下文会说美联储加息周期虽然结束,但高利率持续的时间可能超预期)。

总的来说,我认为A股和港股明年都会有修复,但复苏归复苏,却难有牛市,如果基本面和流动性比预期的弱(基本面弱很好理解,流动性这块A股IPO、再融资、减持可能会超预期,而增量资金又有限),则A股震荡一年乃至阴跌也不是不可能。

至于看好的行业,我观点一直没变化,还是那些(参考日本老龄化相关的受益行业),比如医药、医疗服务、消费(特别关注老龄化相关消费品)、转型成功的制造业(全球隐形冠军市占率较高)、高股息的公用事业公司(受人口结构变化影响小),都是长期逻辑,且有些公司长期和短期逻辑叠加。

相对而言,明年我最看好医药,超额收益可能会最高(不论A股港股)。一是集采和海外制裁的市场预期非常充分了,基本都反应在价格中了,集采也开始优化,不少品种不再杀的那么狠,二是医药行业跌幅够大,特别是港股,整体行业早于市场下跌,也先于市场见底(比如港股三季度的那波新低,很多创新药和器械公司不再跟随市场新低),那些优质创新药/器械公司已经走出底部,集采对他们本来影响就很小,即便海外打压还在,但只要自身产品够好,还是挡不住(22年也有好几个国内药企的产品被海外大药企看中买入),且国内市场也足够大。医药行业一直是我仓位占比最高的,由于最近持仓的反弹,我现在医药仓位是历史最高仓位。

消费行业这块会有分化,要盯住必要消费品(油盐酱醋纸等),可选消费品(汽车白酒消费电子等)要谨慎,此外,疫情管控过去后线下消费行业明年肯定会复苏,但由于A股这些消费行业的复苏预期打的太满,一旦复苏不及预期,股价就难有起色,所以港股线下消费品的表现可能会更好。个人也有配置一些生活用纸和连锁消费品公司,但占比不高。

制造业和新材料这块明年要更谨慎一点,主要是海外的需求会放缓,国内会复苏但力度可能不及预期,部分优秀的隐形冠军公司或许能继续走强,市占率不断提升,业绩稳步攀升。个人配置一些优秀的细分行业龙头企业和一些新材料公司,主要是A股,仓位占比不算很高。

高股息的国企和公用事业毫无疑问的继续看好,在宏观大背景复苏的交易逻辑下,他们的业绩和估值明年会继续修复,特别是港股那些低估值高股息的公司,我仍会相对保持较高配置比例。

本人持仓基本是10个股票,仓位相对重的是3-5个,其他几个会低一些。

其他我不怎么关注的行业也简单点评一下,新能源21年前三季度都很强,四季度走弱,明年要更谨慎,光伏风电海外需求会大幅下滑,在经历战争能源价格暴涨后,德国英国这些欧洲国家种终于明白:依赖别国能源和自己的新能源是多么不靠谱(新能源一定程度加剧了能源价格的波动),因此开始醒悟发展旧能源,特别是加大核电投资,除了光伏风电外,电动车行业明年的需求也会出现拐点,至少增速大概率要下去,上游在疯狂扩张供给后,也会迎来过剩,下游车企已经开始大幅走弱(以特斯拉为代表),接下来就是慢慢传导至上游。而半导体行业弱了大半年,最近也是一直阴跌,但明年我还是不乐观,认为是L型基本面,虽然行业会有很多政策,但我们长期投资要少看政策多看需求,难以出现很多人乐观的V型反转,下游没有需求,老的智能设备的渗透率见顶,新的如VR这些仍不成熟,21年疫情红利带来的周期顶峰很可能是未来5年收入的顶峰。房地产行业长期继续看衰,短期各种政策只是给地产公司续命,着陆的方向不会变,顶多是着陆的速度问题,对于头部国企地产来说,是会提升市占率,但长期需求没有了(看看人口结构),行业失去成长性,估值要向公用事业公司看齐(未来地产行业本质上就是造房子的公用事业了),同样包含金融行业(因为利率会不断下行,利空保险银行)。其他各种基于地产基建的周期股都不看好,地方负债压力很大,基建能稳住就不错了。

其实很多行业基本面走坏核心还是需求问题,这里既有疫情带来的短期需求问题,也有人口结构改变的长期需求问题,消费开支减少会导致企业收入减少,进一步的员工的收入也会减少,而他们会再次压缩开支形成恶性循环。此前打破这种循环主要靠出口和投资,而在明年外需确定走弱、以及私人部门和地方杠杆很高的情况下,唯有刺激存量消费才行,所以提出了第三次分配,希望通过调整结构的方式打破恶性循环。

海外股市方面,今年波动非常大。核心本质是市场流动性状况出现了巨变。

美国08年后长期QE,欧日长期0利率,20年后欧美日等央行继续加大放水,似乎在告诉我们永远不要和央行做对。但我们也看到,一直没人和央行做对的结果会是如何。当预期和头寸走向完全一致,稍有一点涟漪便可掀起滔天巨浪。通胀的抬升使得央行不得不改变货币政策方向,美国欧洲的加息使得国债市场巨变,股市也出现大跌,日本央行虽然一直坚持不跟,但憋得越久,死的越惨,只是稍稍放松了国债收益率区间的上限,日股、日债就出现暴跌。

这也是我之前一直在说的——一生一次的时刻,还记得几年前我就一直在重复说的一段话吗:多年以来全球资产价格上涨的核心逻辑是央行驱动而非经济基本面驱动(或者说基本面驱动占比很低)。这次盛宴持续了太久,以致于所有人都忘记了风险和周期,欧美等国家在08年之后一直把低通胀+宽松+负利率的环境当做永恒,不断推升股市和债市走向泡沫,国内则认为私人部门的信用扩张会永远的持续下去(京沪永远涨),市场一致性预期太强,大家都沉浸在超级泡沫盛宴的狂欢中,或明知泡沫严重但仍被迫参与到这场盛宴。由于此前货币之松利率之低是史无前例的,因此接下来我们也会面对一次史无前例的终结。多数人对即将来到的超级大拐点准备严重不足,这轮盛宴最终会以出人意料的方式终结:These violent delights have violent ends。以前数年是谁胆子大谁借钱多谁杠杆高,谁就是大赢家 ,未来必然是谁风控好谁更稳健谁现金多,谁才能活下去成为大赢家。

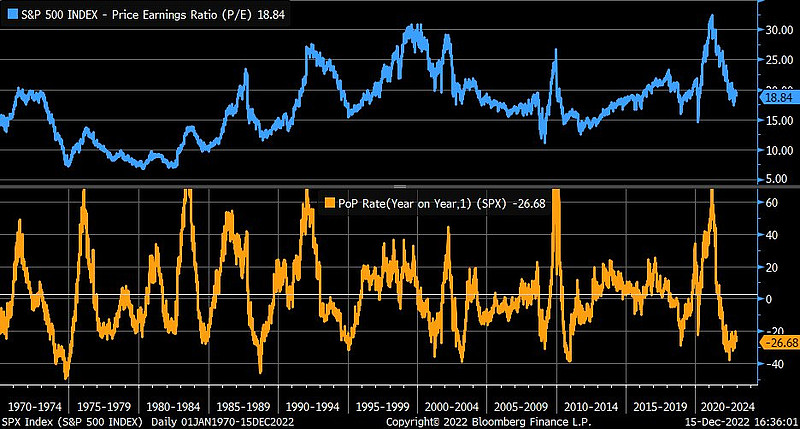

基本面方面,美股EPS还在下滑通道中,且估值上并无吸引力(历史中位数偏上),美联储加息虽然放缓,但可能超预期维持高位,可能会比预期更差,走慢熊。市场对美联储放缓加息已经基本定价,接下来需要关注的是美联储加息的最终高度,以及利率在高位停留的时间长度。如果服务通胀难以快速回落,美国利率维持高位,那么美国经济仍将面临下行压力。如果通胀不能在经济下行乃至衰退之前得到解决,那么对风险资产而言仍将是利空。个人不太看好美股明年能走牛,走平或阴跌的概率更高。

再说汇率方面。

人民币汇率在明年应该会相对稳定,一方面是国内经济复苏和美元指数见顶,给了人民币升值的压力,但另一方面海外需求/出口的走弱,而人民币几乎只看贸易项,这会带来人民币贬值的压力,同时再考虑资本项,21年中国外资流出非常大,核心是债市流出,这很好理解,美国的利率远高于中国,外资必然选择流出,这显然带来人民币贬值的巨大压力,个人认为即便明年中美利差会有收窄(主要是美国加息周期结束),也难大幅收窄,仍会维持高位,毕竟国内仍会继续降息周期(毕竟债务太高,地产、地方、居民)。

再说说美元指数的问题,大多数人认为美元指数今年已经见顶,但我觉得市场是低估了美元的韧性了,主要是低估了通胀持续的时间。

美元的核心当然是看美联储的脸色,而美联储又必须要盯着通胀数据,美国明年通胀真会和现在很多市场预期一样大幅回落吗?我认为可能会超出市场的预期,包括最近几次鲍威尔的讲话也能看到,FED注意到了最近通胀的回落主要是商品价格下跌引发的,而更具有粘性的服务性价格则仍保持稳定,劳动力市场火热(从PCE的分项数据看,11月商品的价格总体已下跌,而服务业还在上涨。最近看了几个论文,大致结论是由于退休潮的问题,美国劳动力缺口是永久性的,疫情只是加速了劳动力出清的过程),通胀没有那么容易通过压制需求来解决,工资-通胀的链条暂时还会继续存在,所以美联储可能会比预期更长的维持高利率时间,注意到最近一段时间美债收益率倒挂有所缓解,10债下跌明显,收益率显著反弹。

此外,美元不仅看美国还要看欧元,欧洲的基本面是弱于美国的,且由于今年欧洲通胀基数很高,明年的通胀会很低,大概率欧洲会更早更快结束加息周期,因此美元难以继续大幅调整。当然日元的影响也不能忽视,日本央行退出超级宽松政策,有可能带来日元大幅的升值,也会压制美元指数(毕竟美元指数中日元也有一定的份量)。

最后说一句,很多国内的宏观问题我没列出数据也没展开说,一方面数据参考价值越来越低,一方面说了也只是给自己找不自在(文章都不一定能发出去),一方面该说的前几年能说的时候已经说的足够多了,现在也没太多出乎我意料之外的事情发生(人口结构、经济结构、分配结构、信用扩张/收缩周期、宏观杠杆率、资产泡沫演变等等我都在前几年就给出了观点和推演)。最后的最后,宏观经济也好,细分行业也好,微观企业也好,一切都是概率问题,没人能百分百预测,我也只是从各种证据去找到最大的可能性,做一点微小的工作罢了。

PS.最后2张图是过去两年全球主要市场表现对比。