一一铁券基金选股和配置方向简析

所谓的后房地产,不是说买房落后了,如果有需求,需要换一个宽敞一点的房子,那我觉得尽管换,因为居住的感觉关系到幸福感,因此不能完全以金钱去衡量。如果是投资,可能需要考虑一下,也许未来相当长一段时间,投资房产可能跑输各类资产,甚至跑输通货膨胀。庞大的投资需要寻找出路,因此把它称之为后房地产市场时代。

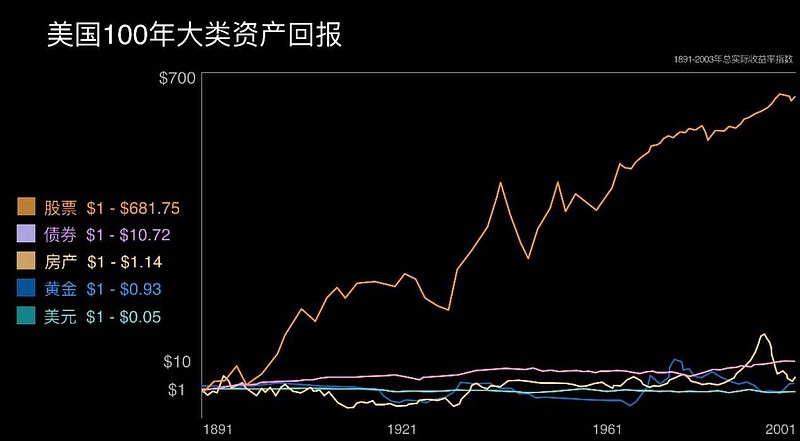

先给大家看两张图,一个是美国过去100年大类资产的收益情况,另外一张,是全球主要国家过去100年大类资产的收益情况。这里有股票、有债券、房产。总体收益来看,股票是最高的。然而,我们国家居民对股票权益的配置只有5%,远远落后于房产和其他资产的配置。相较于美国居民60%的股票和基金权益,中国居民的股票权益配置还有很大的成长空间。

目前A股加港股能交易的标的接近5000家。茫茫股海不太好选。今天和大家分享我的选股和配置方向。

铁券基金的资产配置。从大类来看,居于美元资产配置食品及有色;人口老龄化及科技发展配置的生物医药;房产配置的地产股;能源配置煤炭新能源;硬资产配置公用事业;五个方向构成了本基金大多数权益资产。 我们配置的第一个方向是垄断行业资产,大多属于关系到国计民生的公用事业。

我们配置的第一个方向是垄断行业资产,大多属于关系到国计民生的公用事业。

熟悉的朋友可能知道,年初我不看好今年的行情,因而采取防守的策略,公用事业占的仓位较大。

今年春节以后发现减税降负,被收割最厉害的是公用事业。先是火电不联动,接着是风、光电价下调,后面是下调燃气管道,最后到机场等等,到2季度我们基本清仓了所有公用事业。那么,今天公用事业的投资逻辑在那?

我的逻辑很简单,股价跌下来了,市场已经展示了它的负面预期。从估值来看,又到了可以买的时候。公用事业目前来看也许没有超额收益,其实我也没想过他跑太快。如果说一支球队必须具备攻防兼备才能夺冠。那么我们配置的这一部分硬资产,就属于防守队员。要的是大盘下跌的时候,能给我顶得住,留出折腾的空间,当作长期储备。

我们配置的第二个方向是医药行业。

人口老龄化以及政策叠加效应,医药行业作为未来潜在的第一大市场,我们觉得很有必要配置。

医药行业类别很多,有中药,有仿制药,也有创新药等等,相对来说我们更看好生物制药研发公司。在生物医药研发这一块,我们发展的非常迅速。我们有工程红利,有庞大的消费群体,有加速审批通道。因而,生物医药领域也许有可能像互联网应用领域一样实现弯道超车。

比如说做CAR-T平台的公司,在血液肿瘤方面已经有突破性进展,如果在实体瘤方面一旦有突破,那将改变人类抗癌的历史。这一类企业,有伟大的前景,我们把它归类为梦想股。

有朋友也许会问,这么好的前景,我们是不是可以全仓?作为个人也许可以,作为基金资产配置安全很重要,赢了会所嫩模,输了搬砖干活,这不是我们的风格。既然是梦想股,就有梦想破灭的风险。因此,尽管非常看好,考虑到不确定性,我们把梦想当作为风投资产配置。

医药行业还有其他类型的标的值得配置,比如医药商业领先的标的。另外一个方向未来并购也可以预见,我们同时配置有并购整合能力的标的。限于时间的关系,这里就不一一展开。

我们配置的第三个方向是类美元资产。

有人会问,丹书你的基金不能买美股,怎么做美元资产配置?美国股市从08年金融危机到今天,十年的时间一直处于上升通道。那么从资本市场价值发现的功能来说,在美国市场很难有低估的资产。考虑估值以及熟悉的程度,暂时不考虑配置美国市场的股票。

然而有一些公司,前些年为了拓展业务,购买了大量美国资产,这样的公司是不是可以把它当做美元资来配置呢?我觉得可以。关键不在于他的资产,而在于它的业务要经营得足够好,相比较国内业务,占的比例要大。

比如港股市场就有那么一家公司,一家养猪卖肉的公司。2013年花了70多亿多美金,收购了一家行业全球排名第一公司,他的业务主要在美国本土。这家公司收购前后,经营状况如何呢?变好了还是变坏了?我们发现这家公司从收购前不到2亿美金的利润,三年后业绩翻了数倍。

如果这家公司还在美国上市,业绩翻几倍,又在牛市氛围下是否股价会有正反馈呢?毫无疑问我相信资本市场不会遗忘。但是很不幸,这家公司生在熊市氛围下的港股,打折售卖。

市场担心贸易摩擦问题中也许并没那么悲观,长期来看世界第一、第二大经济体,老死不相往来这可能性并不大。如果悲观预期一旦有所改变,美国公司强大的组织及生产率,加上中国庞大的人口以及需求,协调一致将突出强大的竞争优势。能以较低的价格购入一家优秀的公司,同时还有大量美元资产,我认为是不错的生意。

黄金有色等等以美元计价,这一类个股,如果境外资产所占的比例比较大,我也把它归纳为美元资产,这一类股票比较多,大家可以留意。

我们配置的第四个方向是房地产。

关于房地产,这个争议最大。有朋友会问,既然讲后房地产的资产配,为什么要买房地产股?丹书你是左右互搏。

房地产与房地产股有很强的相关性,但不在一个纬度。举个简单的例子,作为个人投资者,如果投资买房三年不涨,三倍杠杆的利息相对于本金来说会让你亏得一塌糊涂。但是房地产企业不一样,有相对廉价土地的房地产企业,房价跌30%,由于中国特殊的房地产税收制度,房地产商依然能够赚到钱。

目前,很多房企,已经体现了足够多的负面预期。随着时间的推移,市场可能会发现,伴随利润率下降的同时是市场占有率的提升,房地产并没有那么悲观。这个时候我认为将获得估值提升的机会,因此我们觉得也有必要配置。

第五个方面是资源股。

中国是资源相对贫瘠的土地,目前50美金一桶的油价,对于中石油等开采可能是亏损的,但是对于沙特等中东国家依然是赚钱的。因此,资源的禀赋是第一位。

对于中国的煤炭而言也是如此,十年前,重庆市是富煤区,五年前东北也是,今天的山东、安徽再过五年也已经是贫煤区。所以低成本开采对于煤炭可见一斑,毕竟一年40亿吨煤炭的消耗是看得到的,当低成本的煤炭消耗完毕以后,就成为高成本的采矿区 ,因而我们看好低成本的煤炭资源股。

需要强调的是,所有的资产配置是建立在您的让识之上,选好方向,好价格,好公司,才是值得我们配置的根本。

好方向,好价格也许比较容易判断,好公司不容易判断。我们去年曾经调研一家公司,有很好的方向(苹果产业链),很好的价格(业绩爆发前夜),当时很激动,准备大干一场。后来深入了解实际控制人,曾经有侵害小股东权益的不良记录。因而我们想再观察,结果中报还没等来,控股股东转让其旗下的消费电子业务,这是典型的价值陷阱,成熟前夜,大股东自己摘桃子。投资很多时候是选择题,选择好方向、好价格、好公司我们才能走得更远。我们的配置并非一成不变,动态调整,不断的学习与评估,是我们前进的动力。

满仓A股的底气来自哪?

因为便宜合理。无论是A股还是港股,目前我都能找出,估值合理,甚至比较低估,经营又优秀的企业。当然便宜还是贵,每个投资者心中,都有一杆秤。

有人说我害怕,看到市场跌跌不休,感觉还要跌。拿着现金觉得踏实。恰恰相反,如果我账上有一堆钱,我会睡不着。纵观人类的历史上,没有哪个国家的货币,长期来看不是贬值的。我小时候,一颗猪油糖一分钱,今天一毛钱你也买不到。那么,我拿美金又怎么样?美金要好一点,但仅仅是好一些而已。记得当年巴菲特卖出一瓶可乐的售价是五分钱,今天是两美金。所以长期来看,那好的资产才最关键。

资本市场,看似内忧外患,同时也酝酿着机遇。在机遇与挑战面前,我看好中国以及勤劳的中国人民。

市场走到今天这个位置,我认为机遇要大于挑战,因此我们以满“仓”的热情,去拥抱一颗资产的心。

谢谢大家!

一一一一一一一一一一一一一一一一一一

2018.11.24