文章来源:格隆汇

01 港股低估,机构大幅低吸

过去的一年,港股市场波诡云谲。2021年初,内地资金大幅南下,某券商喊话“跨过香江去,夺取定价权”,港股掀起一阵短暂的小牛市。三月美债收益率上升,港股回调,七八月,教培股双减,港股再次剧烈暴跌。再加上贯穿全年的互联网反垄断等各种错综复杂的因素,恒生指数从2月最高点下跌到年底,全年下跌了14.08%,最大振幅31%;恒生科技指数更是下跌了32.70%,最大振幅66%,较年内最高点几乎腰斩。

如果把视野拉长可发现,从2017年至今,港股已经连续下跌了4年。

但是我们知道,在股市中,没有永远的上涨,也没有永远的下跌,凡事都有周期。港股估值不断下修的过程,也是市场逐步消化利空消息、修正预期的过程,当钟摆偏离正常值到极点时,回归的牵引力就会逐步加大。最终的结果将是:底部共识在不断凝聚,估值也会逐步回升到正常位置,此时值得长线布局。

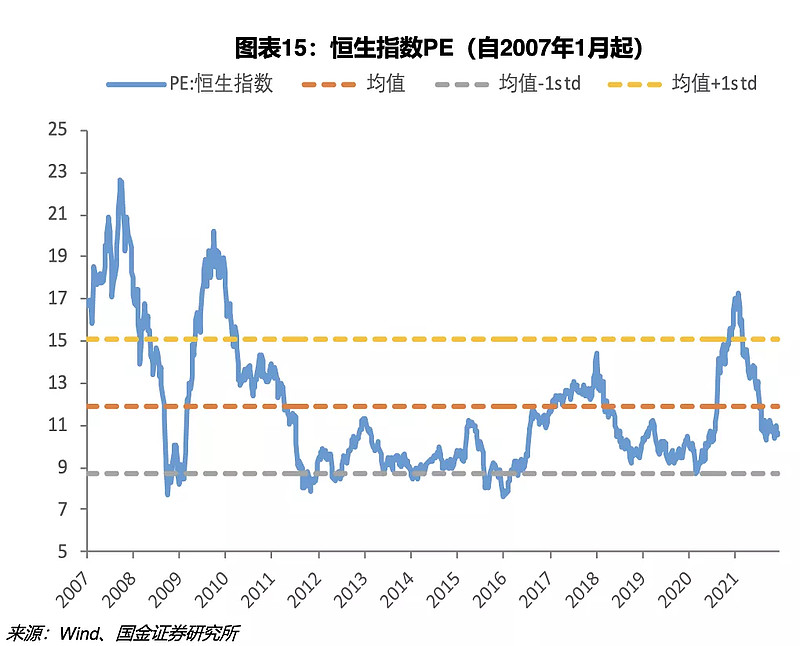

估值方面,2021年恒生指数市盈率累计萎缩40%,目前仅剩10.7倍;全年恒生指数市净率萎缩25%,目前是1.08倍,接近过去十年的均值位置附近,处于出极大的低估状态,具有较高的安全边际。

从资金进出动向我们可以看出,聪明的机构投资者已经在悄然吸收筹码。2021年12月单月资金净流入498.66亿港元,内地客通过ETF基金大幅抄底,越跌越买,多只公募基金大幅逢低吸纳科技板块和高股息个股。

02 2021年,港股为什么如此暴跌?

过去的一年,港股大幅暴跌,回撤一万多点,进入技术性熊市。造成港股市场如此暴跌的原因是什么?一是定价权问题,二是流动性偏好,三是政策风险。

香港作为全球金融中心,其资本市场历来由国际投资者主导,外资机构掌握定价权。尽管外资持股占比从56%下跌至44%,但国际资本对港股仍然能够施加重大影响,仍然是最大的持股主体,内资很难掌握港股定价权。在未来很长的一段时间内,港股在所难免与欧美金融市场形成周期性共振,独立性相对较差。

同时,港股上市企业大多数来自于内地,企业基本面和盈利情况受内地经济影响。与A股投资者不同,国际投资者对企业基本面和盈利确定性更加关注,对盈利边际变化敏感。过去一年,我们看到,内地宏观经济较差,企业盈利堪忧,导致外资不计成本抛售,压制股价。

流动性偏好方面,港股作为外资持股比重较大的离岸市场,对全球流动性变化较为敏感,美联储加息将引导资金大幅撤离香港,回流华尔街。2021年11月美联储正式缩表,退出量化宽松,今年美联储预计将多次加息。当美联储货币收紧,香港资本市场的流动性势必遭受挤压。

自2018年中美贸易战以来,地缘政治风险成为悬在港股市场头上的“达摩克利斯之剑”,2021年更是剑拔弩张。美国《外国公司问责法案》的出台,不仅重挫在美上市的中概股,港股市场也遭遇重创。

另一方面,国内政策风险也在接连爆发。互联网反垄断、教培行业双减、医药集采等政策地雷将港股带入至暗时刻。从2021年2月17日年内最高点算起,百度、阿里、腾讯、美团、小米和京东等六家互联网科技企业,在2021年累计蒸发了近9万亿港元的市值,恒生科技屡屡刷新估值下限。

03 展望2022年—“大牛难觅,小牛可期”

展望2022年,我们判断港股将呈现“大牛难觅,小牛可期”的行情。

为什么说“小牛可期”?

从估值方面来看,过去四年,市场一直在挤泡沫,估值极度萎缩,部分港股企业隐含收益率已经非常可观,投资赔率较高,显示出较佳的投资性价比。在这个至暗时刻,投资者千万不要过于悲观,加剧恐慌情绪。所谓物极必反,当利空出尽之后,向下破位的空间就变得很有限,向上反弹正蓄势待发,可以说现在的港股已经具备一定的长期布局价值。

从流动性方面来看,港股日均成交额仅一千亿,上个月南下资金流入超过四百亿,且呈现逐月增加的迹象,极大活跃了港股的交易市场。今年南下资金将会加大流入步伐,市场存在较大的反弹动能,技术型小牛市隐隐可现。

从更广阔的角度看港股流动性,在内地楼市遇冷的现状之下,以万亿计庞大的中国居民财富存在强烈的海外资产配置需求,包括港股。一旦涌入,将激起不小的“浪花”。目前内地居民财富配置港股的比例仅仅在8%左右,若提升至20%,那么将有大量的资金转移到香港,进一步充实港股交易市场,提高市场整体估值水平。

从中美博弈的角度来看,未来港股维稳将是“政治任务”,政治因素的介入,今年的港股市场,势必引发一阵估值反弹。

过去一年,在中美博弈之下的中概股极不太平。美国证监会动作不断,持续打压中概股,严格审查VIE架构的中国企业上市。2021年12月24日,中国证监会首次明确VIE架构企业境外上市合法化,这无疑极大利好意欲登陆港股IPO的企业。

从国际资本市场来看,只有解决中概股与VIE问题,坚持中美金融不脱钩,香港才能切实承担起中国科技龙头公司的融资造血功能,科技兴国才不是空头支票。

作为自由市场,香港对内地政治经济影响巨大,香港回顾祖国25周年庆典在即。从政治格局来看,稳定中概股和香港市场,是我们对顺利回归香港所有治权最大的支持,对一国两制最大的拥护,是对回归25周年最好的献礼,是对祖国统一大业最大的维护。

那么,为什么“大牛难觅”呢?从股市的运行规律来看,产生大牛市的根基在于货币流动性是否足够充裕。香港实行严格的联系汇率制度,港元绑定美元。在美元银根紧缩的趋势之下,港股作为离岸市场,流动性必将遭受挤压,资金供给减少,因此预计难以出现大型牛市。

04 港股当前有哪些投资机会?

第一,港股央企存在较大的价值重估机会。

目前来看,在恒生指数和国企指数中占据重要地位的央企,处于深度价值区间,公司治理规范,普遍被低估。

目前在香港上市的央企集团和子公司共107家,其中16家入围恒生指数成份股名单,流通市值占比为20.5%,15家入围恒生国企指数,流通市值占比为24.3%。估值方面,截至去年底,近7成港股央企处于破净状态,整体盈利法下的市盈率仅为6.0倍,处于2012年以来的绝对低位。

企业基本面方面,港股央企盈利质量较佳,融资成本低,融资渠道便利,相比去年频繁发生信用违约风险的民营企业来说,具有明显的竞争优势。

由于外资较少持股央企,抛压较小,在发生政策风险引发的系统性股价暴跌中,央企相比民营企业来说,更不容易发生踩踏式抛售,因此股价具有一定的抗跌性,是一个不错的资金避风港。当港股整体上扬时,预计港股央企相比民营企业将出现更快的估值反弹,可大幅吸引南下资金和欧美资金。

第二,未来港股的大机会存在于先进制造业上。

当前中国面临百年未有之大变局,处在朱格拉周期重要关口,驱动中国经济走向更加自主可控、科技驱动和双碳驱动的共同富裕新时代,那么就必须围绕朱格拉周期去拥抱科技创新和先进制造业。

未来港股的大机会存在于先进制造业上,包括以电力、光伏、新能源产业为代表的低碳科技,以万物互联为代表的新基建,以半导体为代表的高端制造,以生物医药为代表的生命科学和与军工产业链密切相关的专精特新“小巨人”。总的来说,这些战略性投资方向,蕴藏着较大的投资机会。

第三,深幅下跌的价值类资产,物美价廉,宜逢低配置。

尽管目前港股的超低估值劝退了一批投资者,但是某些板块却蕴含极大投资机会,市场活力仍在。作为机构投资者占比较大的成熟市场,2021年港股的出清速度非常迅速,吸纳的IPO企业也相对较快,市场新陈代谢活力十足。

正是这种良好的新城代谢能力,赋予一些优质资产起底反弹的机会。目前港股主流资产,包括电信运营商、海运股、传统消费、互联网龙头,这些价值股范畴的资产,拥有较好的基本面业绩,但经历大幅度深跌。第一年跌多了,第二年就可能存在较大反弹机会,价值投资者宜逢低配置。

当然,风险与机会并存。港股市场存在很多低估值陷阱,存在颇多内地人难以理解的风险。有些港股常年保持低估状态,是有其原因的,投资过程中务必谨慎小心

这里面主要分两种情况:

第一,老千股。港股市场历来老千股横行,害人不浅,远看估值确实便宜,但近看才知道原来只是一个皮包公司。这些老千股喜欢玩弄各种财技和拙劣的合股游戏,进行诱导式诈骗,估值可以一降再降,股价可以一低再低。

第二,基本面出现根本性逆转的夕阳股。一旦行业逻辑发生根本性逆转,原本看起来很好的公司基本面将可能出现根本性恶化,走进夕阳之路,难以改变颓势,估值永远起不来。

这些股票看似便宜,其实恰恰很贵。港股投资者务必擦亮眼睛,避免陷入不必要的“价值陷阱”当中。

$恒生指数(HKHSI)$ $腾讯控股(00700)$ $恒生ETF(SZ159920)$

温馨提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。