一、City Rush

即时满足符合人性,而延迟满足很反人性,快递业也是如此。

既然是快递,那么衡量其服务最最最重要KPI就是快,而业态的极致就是即时配送。这个极致,在人力成本高企的地方很难产业化规模化,比如在美国,你叫个披萨 fast delivery顶天了,你找人从A点带货跑到B点,除非是007执行任务,不然很不划算。美国没有完全对标服务,以至于“同城即时配送”没有英文对应词。如果非要有,应该如一个电影名,叫city rush。

在国内,我基本上飞得勤如空姐,三天两头出差,夜宿其他城市;而我还有一个敏感肌的问题,剃须只能用屈臣氏卖的某特定剃须膏,不然会脸花如麻。但有时候脑抽了会忘带这货,虽然几乎每个城市都屈臣氏,但不是每个屈呈氏都送外卖,这个时候就要叫同城即时配送,顺丰同城啊或者闪送之类,必须rush,因为我的剃须膏不能迟到。

不能迟到,许多时候迟到就是缺席,这就有点像正义,正义迟到并不可怕,可怕的是你还相信这句话。

而同城配送这个行业,“轻物流”或本地配送,有些人会说这叫“最后一公里”,其实并不太一样,但是同城业务可以包括最后一公里的输出。跟最plain vanilla的快递业务相比,同城配送减去中转分拣环节,直接B2C或者C2C,是商品消费与配送效率(以速度而言)光谱的极值。而2C也不仅跑腿——一切需要跑腿的都可以是同城服务,比如顺丰同城最近新上的上门取送的衣物洗护。rush 来 rush 去,天下熙熙,天下攘攘。

当然我选择city rush,还有一个重要的需求点,就是懒——讲好听点,立足于当地才有可能满足灵活多变、颗粒度精细且长期的需求。懒是许多互联网商业模式无往而不利的第一性原理。

二、国内即时配送行业概况

我们要如何理解即时配送行业?

最主要是要理解这个行业的四个特质:高时效、轻资产、非标性、高成长。

拆开来说说(大多数据来自于Frost & Sullivan):

1 高时效

即时性的物流需求一直在,但规模化的即时配送服务是最新才有的东西,其运距一般是在同城范围,配送时长在2小时内。以顺丰同城的数据来看, 2023年的整体平均配送距离有所增加,时效达成率95%,3公里以内订单的平均配送时长仅仅22分钟。送花、送雪糕、送生鱼片、送一根燃烧的香,传送门必须得快。

2 轻资产运营模式

即时配送是直接端到端的模式,只涉及sender和receiver,中间唯一的环节是跑手,不涉及重型物流链条和仓储投入,是典型的轻资产运营模式。当然很多平台是依托了重资产的快递公司,要么是为了流量要么说为了业务接入(重资产快递“最后一公里”的弹性服务),但无论如何,这些有优质履约能力的第三方即配平台,其业务本质是轻资产运营的,本质是撮合,配送需求与运力的optimalization 。这个看其资产负债表也可以一清二楚。

而轻资产的对面,是高人力,并且是灵活用工的人力,而且不能太贵。所以这个模式在美国或者欧洲就很难跑通。灵活就业人口增长能保证即配行业运力的供给侧。2023年我国约有1240万即时配送骑手,其中约有30%是较为稳定的核心运力。

3. 非标性

即时配送基本是自发的单点需求,一般采用动态定价模式,由供需决定和配送距离决定,也意味履约服务的价格具备上行弹性。而从效率端,基于点对点运营模式,营运效率更多取决于配送骑手的调度效率。而我们看到,随消费群体即时需求以及非标个性需求的提升,即时配送需求,从同城快递逐渐渗透为同城取送需求,个人跑腿服务需求加大,这些才是即配行业那些最高客单价的订单。而且大多数是B端需求,非标、高客单价,比如顺丰同城的强势业务KA(关键客户), KA连锁客户是有自己的私域及多平台布局需求,对品牌形象、时效也有特殊要求,所以他们是对应非标高客单,顺丰同城会提供定制化服务,比如瑞幸、麦当劳等,今年新签霸王茶姬、茉莉奈白、淘宝买菜、海王星辰等客户,KA增势强劲。B端的非餐即时零售品类也符合高客单价,就跟餐饮相比,不同品类肯定也是非标,比如美妆、珠宝、奢侈品、数码。不过无论是B端还是C端,人着急起来,对于价格真的是一点也不敏感。

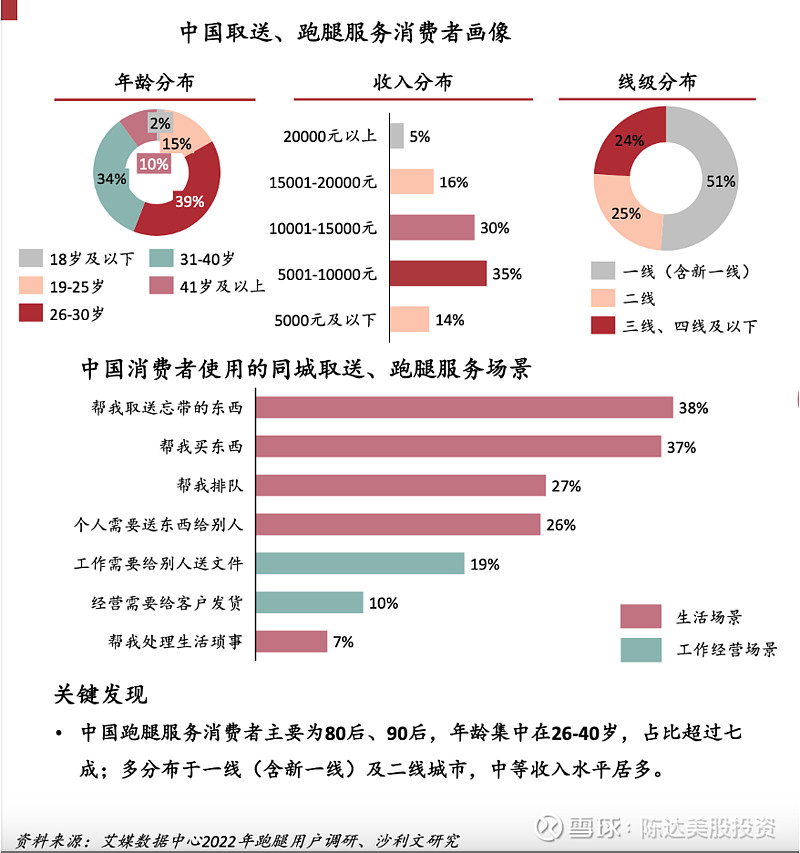

(数据来源:Frost & Sullivan)

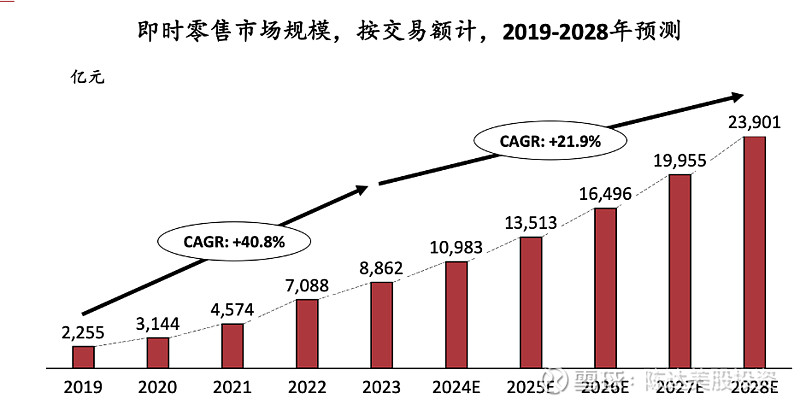

4. 高成长

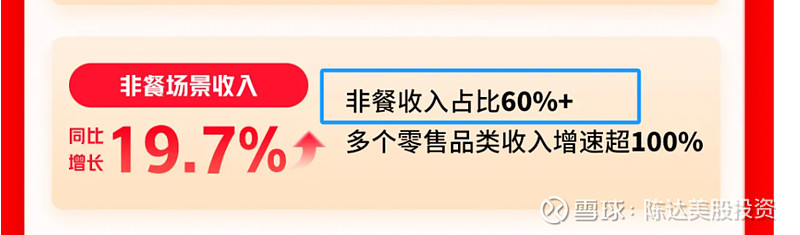

即时配送的需求场景不断延伸,所以很有行业增长潜力。该需求始于餐饮外卖,但在国内,快速渗透到同城零售、近场电商、近场服务等场景,行业单量从2016 年的46亿单增至 2021 年的279亿单,CAGR 高达 43.4%。非餐场景:受益于线上化、近场化、 重服务等趋势,大概率其增长潜力强于餐饮外卖,比如顺丰同城的2023年,重点商超客户突破,茶饮配送收入同比增长75%,医药、美妆、母婴、宠物相关产品与珠宝等零售品类收入都是高双位数增长。

本地零售的线上渠道占比持续提升,即时零售、社区团购等模式对高效同城物流履约的需求,也与日俱增。随零售数字化转型深化,Frost & Sullivan预计到2028年社会消费品零售的线上渗透率将增加到35.3%。

(数据来源:Frost & Sullivan)

三、行业格局与玩家,以及顺丰同城的差异化打法

以下是行业的整个上下游ecosystem,而在“即时配送价值链”中,在平台运力与第三方运力上比较领先的玩家,顺丰同城、闪送、达达、美团配送、UU跑腿。其中顺丰同城、达达、美团都是2B+2C模式,闪送和UU是纯2C模式。

(数据来源:Frost & Sullivan)

那么顺丰同城与他们相比有什么核心优势。简单说,顺丰同城在所有竞争对手中,在连接上游参与者的份额、深度、广度方面,整个综合能力,我认为它都是行业第一,是个没什么短板的六边形小战士。

而且很重要的一点,顺丰同城是独立运营的,是即配行业为数不多的完全“独立第三方”。顺丰同城跟美团、达达最大的区别就是这个“独立第三方”,没有捆绑商流——比如美团是捆绑“美团外卖”、达达是捆绑“京东到家”,相对于比较受制于自己平台的订单导入,容易趋于单一场景,比如美团是餐饮,达达是商超零售。而顺丰是“各个平台渠道、品类、品牌、不同体量商家都可以合作”,特别是流量多元化多渠道的运营,以及私域运营等需求,甚至顺丰同城,可以作为诸如“美团”、“蜂鸟”等竞对的运力补充。

“不捆绑商流”,也就是是商户和消费者之间的独立跑腿,是一个中立的摆渡人。这也使得顺丰能面向新消费行业的所有参与者,为商户、用户及各大商流、物流平台等提供规模化、开放式、24h专业服务,接更多属性的订单,实现广度拉满的全场景覆盖。后面会说到,顺丰同城增长得最快的一项之一,就是非餐饮的场景收入,也是未来的一个主要增长点。

所以还是总结一下竞争独特性,顺丰同城、达达、美团都是2B+2C模式,闪送和UU是纯2C模式,但达达、美团捆绑了平台,因此相对而言,顺丰同城是覆盖连接上游最广、没有限制的独立第三方玩家。

四、 顺丰同城2023年财报分析及业务梳理

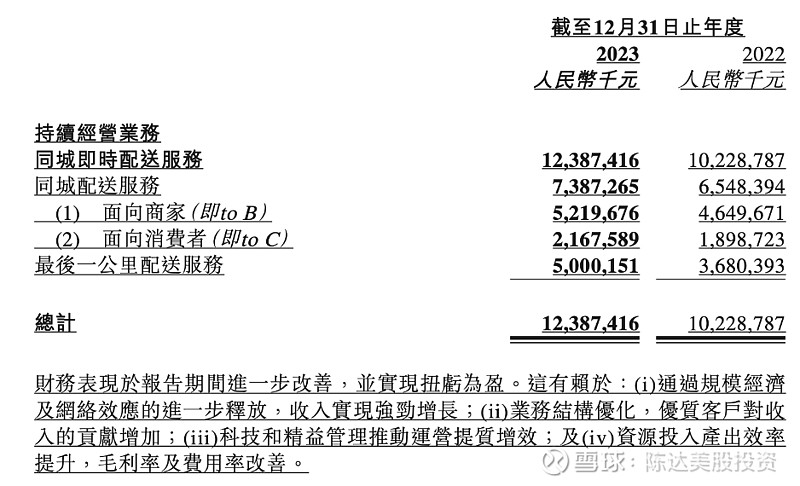

顺丰同城2023年全年收入稳健增长, 2023年1H23(上半年)业绩首次扭亏为盈,并且首度全年实现全面盈利和正向现金流。收入2022年的人民币102亿增加21.1%至2023年的123.9亿;总单量同比增长超 三成;同城配送服务的收入从2022年的65.5亿增长12.8%至2023年的74.87亿;“最后一公里”的收入,从2022年的36.8亿元,增长35.9%至2023年的50亿。

(来源:公司财报)

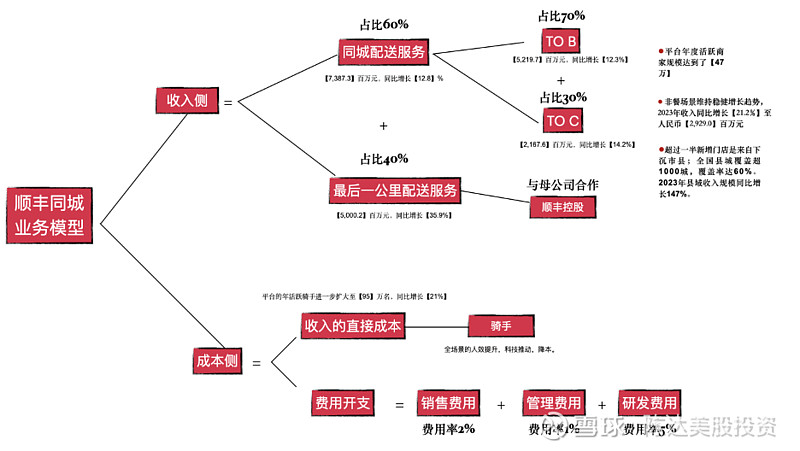

数字很抽象,整个业务面貌,我给大家整个图,就都明白了:

(来源:达某)

主要的几个驱动力:第一,2B侧,餐饮外卖消费需求稳固,但即时配送的消费习惯拓展至零售消费场景,非餐场景维持稳健增长趋势——尤其是在多元流量平台及非餐品类的,因为非餐饮的收入有助于优化产品结构,提升价格水平,因为非餐场景具备高客单价、高成长性的特点,有助于顺丰同城优化产品结构 。

而财务数据上看,2023年全年非餐场景收入同比+21.2%,非餐、第三方是区别于美团等“平台运力”的最大优势,因为美团聚焦于餐饮,配送时间段聚焦于饭点等高峰期,人效释放的弹性有限。而顺丰同城没有平台限制,所以接单渠道与场景更多元,更能接起非餐高质量订单,以及最后一公里等所谓的“闲时场景”,最大化利用全天候的人效从而释放规模效应,说白了,不在饭点了,骑手可以接点别的活。

(来源:公司资料)

(来源:公司资料)

第二个驱动力,因为你有了综合物流底盘能力、可向不同类型的客户提供专业优质的即时配送服务,所以可以更深入与KA客户(关键客户)的合作,头部客户合作份额领先;同时也可以是深耕下沉市县,特别是加强县域渗透,2023年县域收入规模同比增长147%。

第三个驱动力,2C的商务场景,是以前顺丰集团的强势业务,从同城快递向即配转化为顺丰同城的业务,以及帮更多同城快递提速的“最后一公里”。这些全场景业务促使高质量稳健的收入增长,以及在人效释放下产生规模效应。个人业务 21-23 年收入复合增长率超 34%,23年商务场景订单量同比增长27%。

当然财报里也有几个槽点,我们简单来说说。

1、 增长最快的最后一公里配送服务的收入50亿,同比大幅增长35.9%,与顺丰控股集团一起服务的月结客户2023年为集团带来人民币2.5亿的外部增量收入,同比增长32.5%。但这两个都非常依靠母公司也就是顺丰控股(顺丰控股+顺丰泰森=80%股份占比)的业务输入,这是父子店的业务模式,所以相对而言,关联交易嘛,一般会让投资人比较谨慎。当然,你也可以说是合作模式,毕竟这是一场双向奔赴。

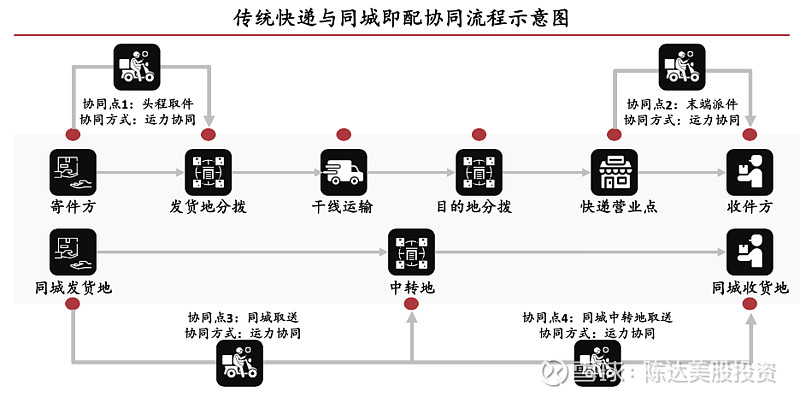

当然与顺丰的协同是存在的(见下图),而最后一公里,顺丰同城与顺丰的关联交易比例下降,独立性也在加强。主要强调现在同城快递向即配的进化是必然的,和顺丰集团形成一个协同双方受益的合作局面。顺丰同城作为弹性运力嵌入到传统物流中,提升人效,整体提效,是父子双赢的业务。不过有一点要注意,2023年“最后一公里”的高增速,很大程度上是受2022年的低基数影响。

(来源:公司资料)

2.、2023年总单量同比增长超三成,而总收入同比增长21.1%;2022年也是如此,同比增加29.11%,而日均单量翻倍。所以很显然,收入跟不上单量增长,单位单价(客单价)下降。规模增长的边际效用递减,这个我有点持有奇怪,按理说,非餐模式应该能提高客单价。考虑到市场需求爆发下的抢山头大战,压低单价也是个策略。

3. 成本侧核心成本在于骑手成本,占比为 95%+。这部分导致了即时配送模式是一个低毛利,低利润的模式。这个成本方面需要规模经济、 网络效应、科技赋能、精细管理驱动成本的优化。未来能不能出高利润,也在于此。

五、 投资价值及结语

总而言之,顺丰同城的中短期策略发展,2B端提升非餐业务(多元流量平台及非餐品类)、发展KA连锁客户,发展高价值的非标订单;同时也不忘初心、下沉布局,高质量+中腰部都要,逐渐重视在商圈维度(单模型的维度),有稳定且可观的盈利。而2C端主打以前是顺丰集团的强势业务,从同城快递,向即配转化为业务以及帮助同城快递提速最后一公里。

如果你对即时配送的行业长期看好,顺丰同城肯定是个龙头股票。这个行业的轻资产运营模式与高成长性,是未来行业价值以及公司股票价值增长的主要驱动。而这个行业天然的利润率较低的问题,需要将非标服务标化来挤压成本,或者将非标服务彻底定制化来提高单价,两个盈利策略的基本法。当然如果形成这方面的绝对优势,则也是长期的竞争壁垒。

投资于盈亏平衡点之时的微妙摇摆,一旦盈利扩大的趋势确认,股价大概率起飞。

———————————

利益披露:作者不持有顺丰同城股票仓位;

本文仅做分享之用,不构成任何投资建议。