之前给大家分享的泰坦科技属于创新药逻辑的双击,今天给大家再看看泰坦的姊妹公司——阿拉丁。阿拉丁属于我们七剑体系里的创新药,是第二种套利模式,即中期双击。

阿拉丁是国产科研试剂制造商龙头,业务涵盖高端化学、生命科学、分析色谱及材料科学四大领域,同时配套少量实验耗材。

科研试剂是研发的必备材料,可用于病原生物学、免疫学的研究,抗病毒诊断试剂、疫苗及药物的研发需要大量科研试剂作为实验、候选材料,也需要配套使用大量实验耗材。

一、业务结构

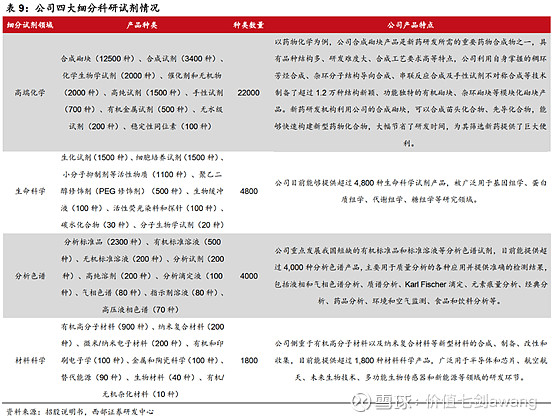

公司的科研试剂业务占比95%左右,是核心盈利点,细分来看:

公司“高端化学”试剂占比最高,达51.85%。高端化学试剂数量超过2.2万种,这其中主要包括1.2万种“合成砌块”产品,可以为新药研发机构节省研发时间。

“生命科学”试剂占比22.09%,是公司未来发力方向,试剂包括4800种。

此外,“分析色谱”和“材料科学”试剂产品数量分别超过4000种和1800种。

二、护城河

产品丰富,质量领先:

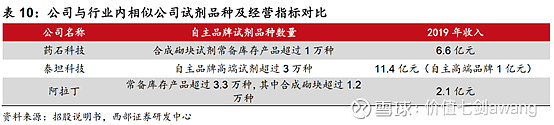

目前公司科研试剂常备库存产品超过3.3万种,其中超过50%的产品均为公司专有产品。

同行业比较来看,阿拉丁“合成砌块”产品1.2万种,药石科技合成砌块试剂超过1万种。泰坦自主品牌高端试剂超过3万种,因此阿拉丁的品种数量在行业中也位居前列。

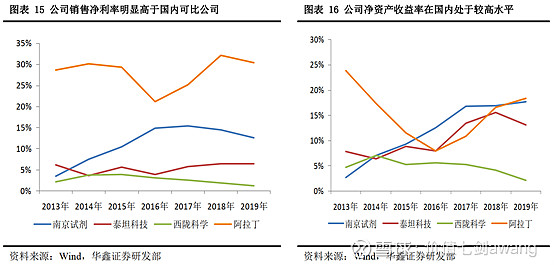

公司产品定位于高端化学试剂产品,盈利能力高于同行。比如2019年公司净利率30.39%,远高于第二名南京试剂的12.56%,也高于泰坦科技的6.44%。

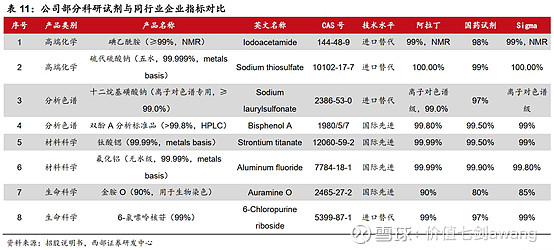

此外,目前公司自主研发的部分科研试剂产品达到国内领先或国际先进水平,一定程度上实现了进口替代。

三、客户群体

公司主要面向高校科研院所,以及制药、微电子、化工/石化等行业具商业规模的企业,客户基础坚实。直接客户包括:

以中国科学院、中国医学科学院、中国农业科学院等为代表的科研院所;

有以普门科技、药明康德、药石科技为代表的各战略新兴行业内创新型企业群体(覆盖220余家A股上市公司);

有以北京大学、清华大学、复旦大学为代表的众多高等院校,覆盖全部985和90%的211工程大学。

四、竞争格局

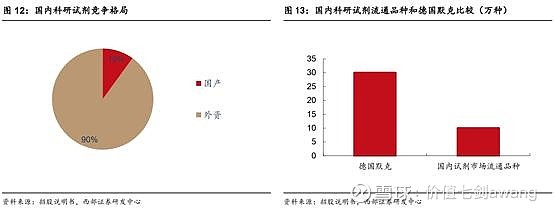

国内企业发展起步较晚,90%的科研试剂依赖进口。比如,外资企业德国默克目前已经能提供30多万种产品,而国内试剂市场流通品种约10万种,国内试剂企业具有自主生产能力的试剂品种更为有限。

不过,国内科研试剂市场规模已超过千亿,国产替代空间可观。鉴于我国政府属研究机构、高等院校科研试剂及实验耗材规模从2010年的357亿元增长至2019年的917亿元,年均复合增长率为11.06%,预计到2020年市场规模将达到1019亿元。

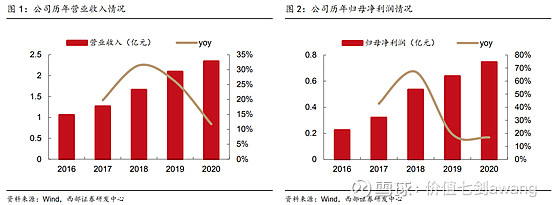

五、业绩

公司公告2020年年报,2020年公司实现营业收入2.34亿元,同比增长11.75%,实现归母净利润0.74亿元,同比增长16.86%,公司全年业绩符合市场预期。

公司公告2021年一季报,2021年Q1公司实现营业收入0.63亿元,同比增长76.10%,实现归母净利润0.20亿元,同比增长146.66%。

六、未来:自主研发+外延并购

科学试剂行业具有产品种类多、产品性质复杂,且质量标准要求高、应用场景复杂等特点,下游客户需求分散、批次多、批量小、对购买灵活性、便捷度要求高,要求企业具备较强的自有品牌为主的产品矩阵和技术集成服务能力。

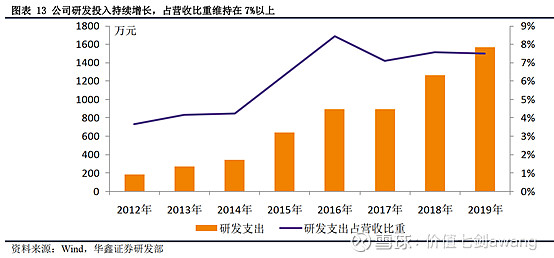

目前公司研发人员占比20%以上,近几年研发投入稳定在7%左右的较高水平。(2020年研发占比6.7%)

对标海外巨头发展经验,外延并购丰富产品矩阵:

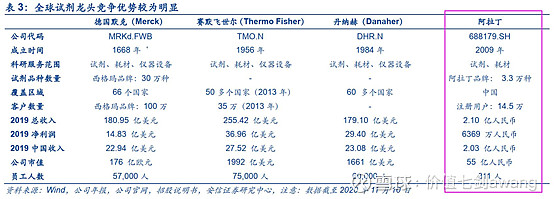

1、德国默克

2015年11月,为提升自身的实验室用品供应,德国默克集团以170亿美元将Sigma-Aldrich收购,成为默克历史上规模最大的一起收购。

2、默飞世尔科技

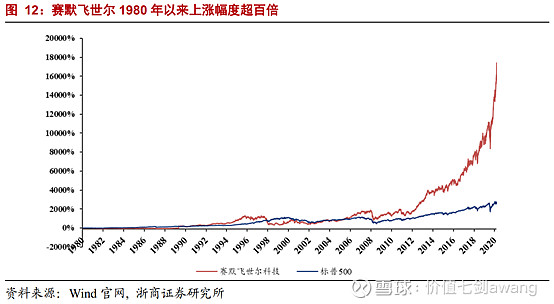

行业巨头赛默飞世尔科技自上个世界80年代,依靠并购一路成长壮大。在海外市场,行业集中成为一种趋势,甚至企业通过强强联合的方式,不断扩大产品种类和行业地位。

3、丹纳赫

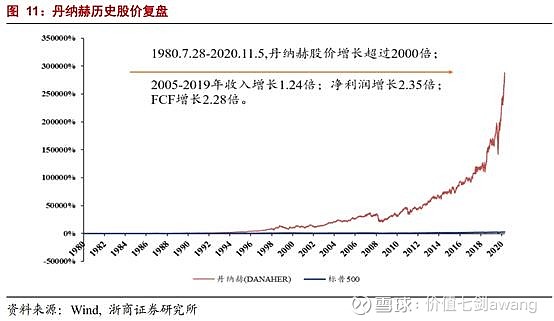

“并购之王”丹纳赫瞄准利基市场,成立30多年以来,丹纳赫累计进行了超过400次并购重组。在过去7年里,丹纳赫超过50%的收入通过并购获得,公司通过市场内生增长和并购,持续扩大利润规模,降本控费,增加研发投入,扩张市场份额。

更多相关内容,请点击: