(报告出品方:国金证券)

一、“民爆+锂盐”双主业并行

四川雅化实业集团股份有限公司成立于 1952 年,是建国后最早建立的化 工企业之一,历经国企改制、并购扩张,于 2010 年在深交所上市。公司 实际控制人郑戎持有 10.2%股份,下属多家子公司布局民爆和锂盐业务。

民爆业务起家。公司专注于各类民用爆炸物品的研发、生产与销售, 向客户提供特定的工程爆破方案,主要应用于矿山开采、水利水电、 交通建设、城市改造、地质勘探、爆炸加工等领域。公司 03 年收购绵 阳实业;05 年收购三台化工、旺苍化工;13 年收购新西兰红牛拓展海 外市场;21 年收购吉阳工业扩大电子雷管产能。

并购进军锂行业。公司锂业务主要为深加工锂产品的研发、生产与销 售,主要产品包括电池级氢氧化锂、电池级碳酸锂等系列产品,广泛 应用于新能源、医药和新材料等领域。公司 13 年增资四川国理进入锂 盐行业;14 年收购兴晟锂业;17 年设立全资子公司雅安锂业,同年参 股澳洲 Core 公司;18 年参股能投锂业 37.25%股权;20 年与特斯拉 签订氢氧化锂供销协议;21-22 年参股澳洲 EVR、ABY 公司和控股加 拿大超锂子公司等持续向上游资源布局。

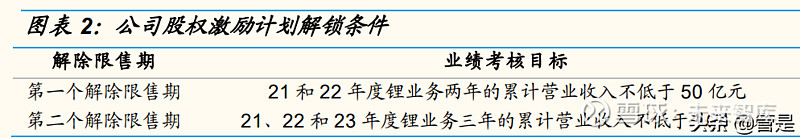

公司 22 年 4 月公告向激励对象授予 1204.21 万股限制性股票,占公司股 本 1.04%,授予价格为 14.39 元/股,激励对象共计 14 人,包括公司董事、 高管和锂业公司主要负责人。激励计划在 21-23 年会计年度中,分考核期 对公司锂业务累计营收的业绩指标进行考核。

民爆盈利稳定,锂盐提供业绩弹性

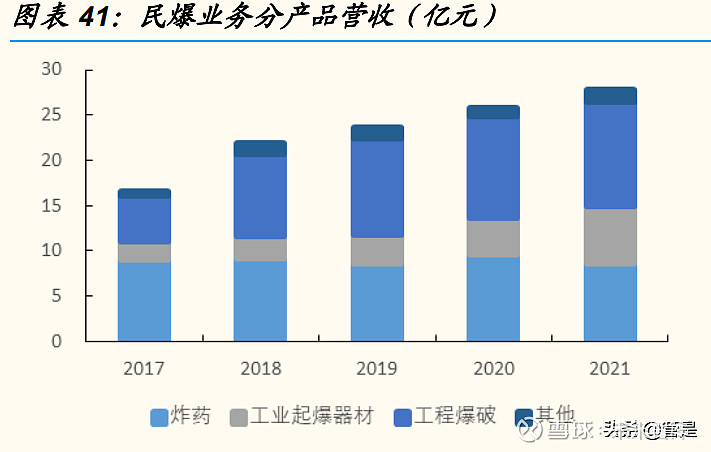

近年来公司民爆业务盈利基本稳定,因原材料价格上涨毛利率略微下 滑。21 年民爆业务营收 27.75 亿元,毛利率 28.83%,为公司长期贡 献稳定现金流,提供较强安全边际。

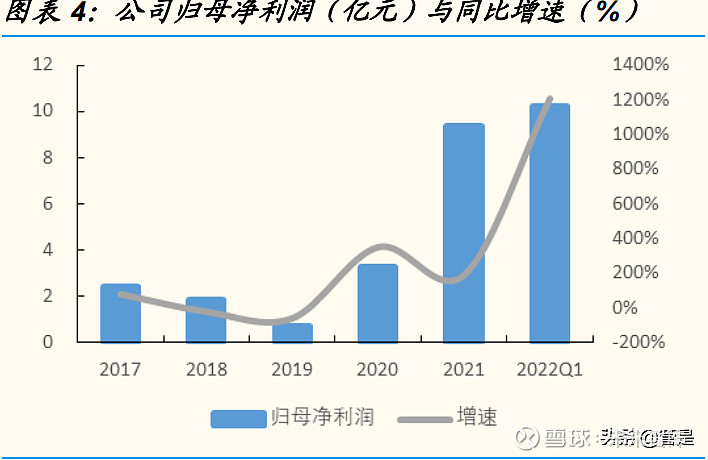

19 年由于锂价低迷,公司锂盐业务毛利率仅 0.7%,利润空间跌至谷 底。21 年受益下游新能源车等需求高速增长,供需错配导致锂价迅速 攀升,公司锂盐业务实现毛利 10.44 亿元,同比增长 1086%,毛利率 同比增加 29pcts 至 42.35%,首次超过民爆业务贡献的利润。

22Q1 氢氧化锂市场均价 39 万元/吨,环比 Q4 上涨 105%,公司锂盐 业绩弹性显现,22Q1 实现归母净利润 10.22 亿元,同比增长 1210%, 综合毛利率达到 54.12%。

二、资源保供能力提升,氢氧化锂产能持续扩张

2.1 全年供需紧平衡确定,锂价高位维持

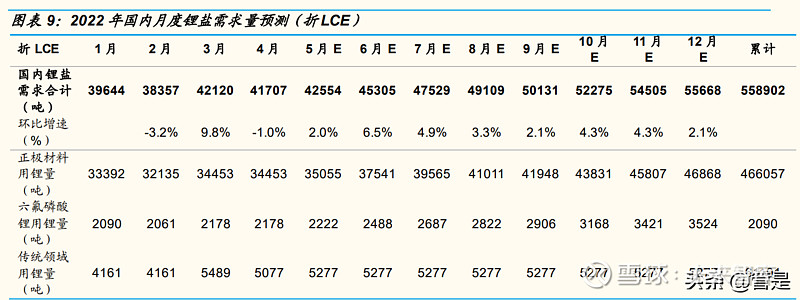

22 年国内锂供需紧平衡:供给 53.3 万吨,需求 55.9 万吨,缺口 2.6 万吨。 预计锂价上半年走势震荡偏弱,下半年高位维持。

1-3 月:供需缺口最大。受春节、检修、气候等因素影响,2 月供给环 比减少 12%,需求仅环比减少 3.2%,供需缺口拉大,锂盐厂去库。3 月开始企业复工复产,供给环比增加 30%,需求环比提升 9.8%。

4-5 月:疫情超预期影响需求。4 月国内盐湖和川矿产量提升,5 月国 内云母产量提升,受疫情影响 4 月需求预计下降 1%、5 月锂盐进口量 下降 2%。4-5 月供给小幅过剩,需求滞后。

6-9 月:供需缺口收窄。6 月锂盐进口量减少,供给下降 0.2%,7 月国 内云母产量提升、澳矿项目投产,缺口收窄,8 月锂盐进口量回升。

10-12 月:供需缺口加剧。国内盐湖和川矿冬季产量减少,澳矿对应 锂盐产量增加,海外盐湖锂盐进口量增加,需求进入传统旺季,缺口 加剧。

国内锂盐供应量 53.3 万吨=国内锂盐产量(川矿+云母+盐湖+回收)23.6 万吨+国内锂盐产量(进口精矿) 26.2 万吨+国内锂盐进口(海外盐湖) 12.2 万吨-国内锂盐出口 8.7 万吨,Q4>Q3>Q2>Q1。碳酸锂和氢氧化锂产 能合并;进口锂盐考虑海运 1-2 个月释放节奏滞后,澳洲精矿考虑到海运、 生产 2-3 个月的释放节奏滞后。

国内锂盐需求量 55.9 万吨=国内正极材料用锂量 46.6 万吨+国内六氟磷酸 锂用锂量 3.2 万吨+国内传统工业领域用锂量 6.1 万吨,Q4>Q3>Q2>Q1。 22 年 1-2 月因春节影响锂盐需求波动较大,3 月需求回升,4-5 月可能受 到国内疫情影响,四季度进入需求旺季,22 年需求整体呈现出前低后高的 走势。

2.2 上游多渠道拓展,保障资源供应

公司向上游资源持续布局,目前拥有李家沟锂辉石矿的优先供应权;与澳 洲银河资源签订了长期锂精矿供货协议;入股澳洲 Core 公司和 ABY 公司 并签订锂精矿包销协议;参股澳洲 EFE 公司、澳洲 EVR 公司和控股加拿 大超锂公司旗下子公司,为公司未来资源保供提供支撑。目前公司包销保 供的锂精矿为 Cattlin 的 12 万吨/年,未来总包销精矿产能将达到约 50 万 吨/年。

金川县李家沟锂辉石矿

资源禀赋:四川省金川县李家沟锂辉石矿床位于川西甘孜-松潘造山带, 属于著名的可尔因稀有金属矿田的一部分,矿区面积 3.878 平方公里, 开采方式是地下开采。李家沟锂矿保有矿石资源储量 3881.2 万吨,保 有氧化锂资源储量 50.2 万吨,平均品位 1.30%。

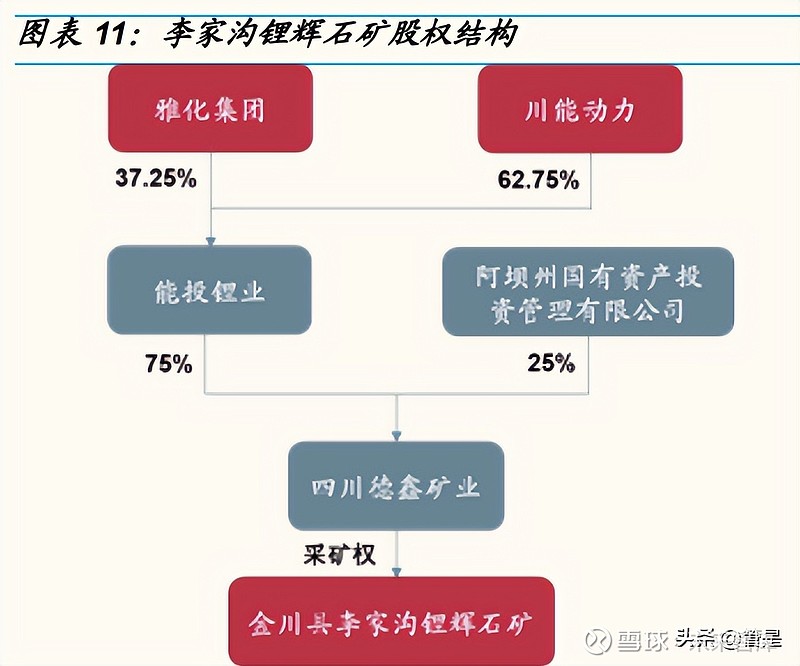

产能产量:德鑫矿业分别在 04 年和 13 年取得李家沟锂矿的探矿权和 采矿权。德鑫矿业由四川能投锂业(75%)和阿坝州国有资产投资管 理公司(25%)共同持股,能投锂业股东为公司(37.25%)和川能动 力(62.75%),因此公司间接持有李家沟 27.9%权益。李家沟项目规 划年处理原矿 105 万吨,年生产锂精矿约 18 万吨,根据协议约定,李 家沟锂矿日后开采、加工的锂精矿将优先满足公司控股子公司国理公 司的生产供应。

澳大利亚 Mt Cattlin 矿山

资源禀赋:Mt Cattlin 所属澳洲锂矿商 Allkem,矿石资源量合计 1100 万吨,Li2O 品位为 1.2%,折 LCE 为 32.6 万吨;矿石储量为 800 万 吨,Li2O 品位为 1.1%,折 LCE 为 21.8 万吨。

产能产量:21 年 Cattlin 生产锂精矿 23 万吨,同比增长 112%,销售锂精 矿 20.6 万吨,同比增长 37%,平均 Li2O 品位 5.8%。21 年销售均价 约为 829 美元/吨,其中 Q4 销售均价约为 1595 美元/吨。22Q1 锂精 矿产量为 4.86 万吨,环比减少 0.4 万吨;发运量 6.6 万吨,环比增加 2.79 万吨,销售均价 2178 美元/吨,预计 Q2 发运量为 5 万吨,销售 均价 5000 美元/吨,22 全年锂精矿产量指引为 20-21 万吨,采矿区域 将从 2NE 矿坑过渡到 2NW 矿坑。

包销协议:20 年公司全资子公司雅化国际与银河锂业续签锂精矿《承 购协议》,合同期限延长至 25 年 12 月 31 日,银河锂业每年提供不低 于 12 万吨锂精矿供应。(报告来源:未来智库)

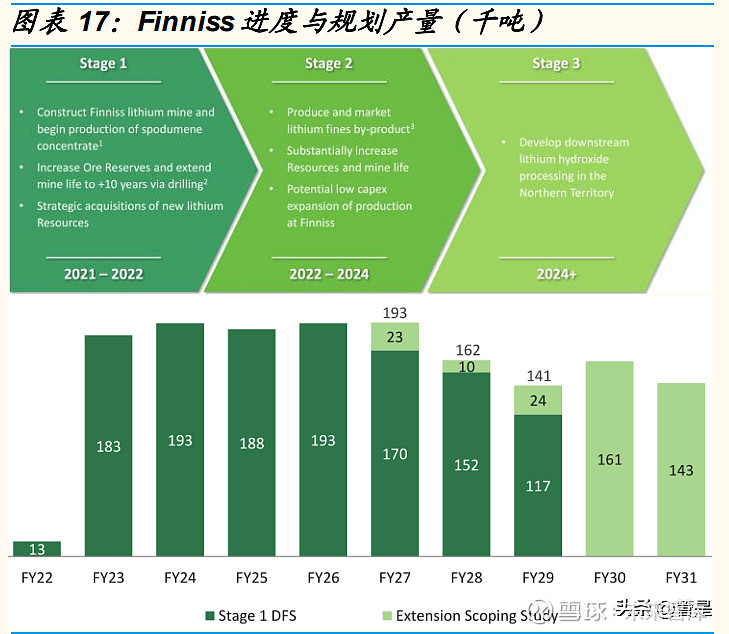

澳大利亚 Finniss 矿山

资源禀赋:根据澳洲锂矿商 Core Lithium(ASX:CXO)于 21 年 7 月 发布的公告,公布了旗下锂矿项目 Finniss 最新的可行性研究(DFS) 结果。Finniss 锂矿位于澳大利亚北领地达尔文港南部,距达尔文港的 直线距离仅有 25 公里,运输优势显著;项目占地面积超过 500 平方公 里,所处的 Bynoe 伟晶岩矿区是澳大利亚北部最具发展潜力的锂矿地 区之一;其拥有矿石资源量 1472 万吨,平均 Li2O 品位 1.32%,折 LCE 47.8 万吨。

产能产量:Finniss 在直接现金成本为 364 美元/吨的情况下,可以实 现 17.3 万吨/年的高品位精矿产量,可持续生产 8 年。项目的主要优势 之一是 Core 在项目设计中纳入了一个简单的重介质选矿(DMS)加 工厂,使其能够通过简单的 DMS 重选工艺生产高品位的锂精矿。加工 过程仅使用重力和水,DMS 能够节省资本密集型浮选所需的资本支出 和财务成本的三分之二,并且避免了较高的浮选运营成本和加工风险。 Finniss 项目已于 21 年 10 月开工,其中 Grants 露天矿床的早期工作 已经开始,DMS 加工厂的建设也在进行中。工厂的试运行和锂精矿的 首次生产计划将于 22Q4 进行。

包销协议:公司与 Core(持股 4.76%)签署锂精矿承购协议,在矿正式投 产后向公司提供至少 30 万干吨约 6%的锂精矿,每年提供不少于 7.5 万干吨的锂精矿。除公司外,Core 与赣锋锂业签署每年 7.5 万吨锂精 矿的包销协议、与特斯拉签署具备法律约束性的 4 年期合计 11 万吨的 锂精矿承销协议,Finniss 项目的 DFS 设计产能已被锁定完毕。

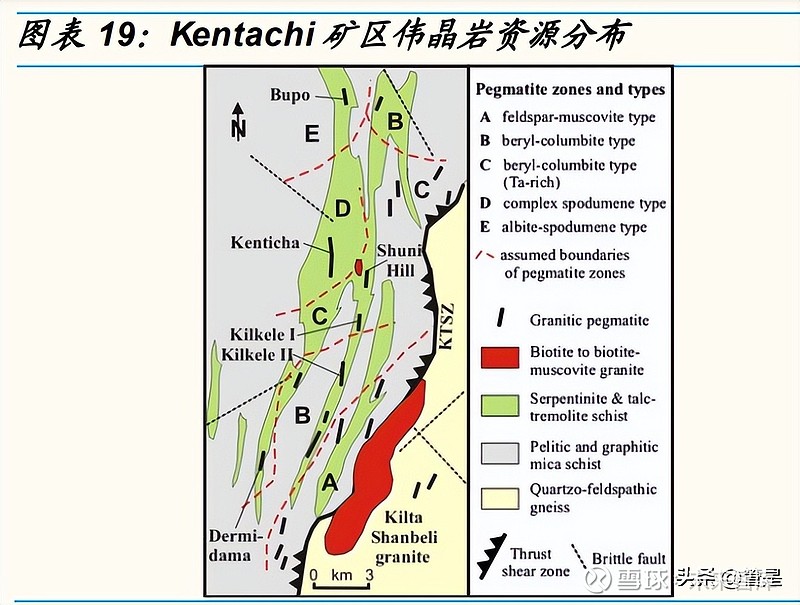

埃塞俄比亚 Kenticha 矿山

股权认购:22 年 2 月,公司子公司雅化国际以每股 0.75 澳元的价格认 购澳大利亚 ABY 公司 370 万股股份,占 ABY 公司 IPO 前总股本的 3.4%,双方共同签署了《投资与股份认购协议》和《承购及销售协议》。 ABY 是一家澳大利亚电池金属公司,在苏丹和埃塞俄比亚等非洲国家 拥有矿产资源,核心资产主要为埃塞俄比亚的 Kenticha 锂矿(持有 51% 股权)。

资源禀赋:Kenticha 锂矿于 90 年开始采矿,拥有已探明 6740 万吨锂 资源量,Li2O 平均品位 1.03%,正进一步勘探开发已确定矿化的,总 资源量范围在 8000-11000 万吨,折合 Li2O 达 100 万吨以上;南部、 北部保留区的资源未来增长潜力大,整体资源规模可与澳大利亚泰利 森、Wodgina 等项目伟晶岩相媲美。

产能产量:Kenticha 锂矿整体技术、运营团队来自原澳大利亚银河锂 业,一期 20 万吨/年(折 LCE 约 3 万吨/年)产线的锂精矿将在 23Q2 开始交付,预计矿山寿命超过 18 年。

包销协议:ABY 向公司每年提供不低于 12 万吨锂精矿,协议有效期 从 ABY 公司通知产品准备装运之日起至 25 年 12 月 31 日。未来如果 ABY 公司有多余的锂精矿,双方可按书面同意的条件交易额外数量的 锂精矿。

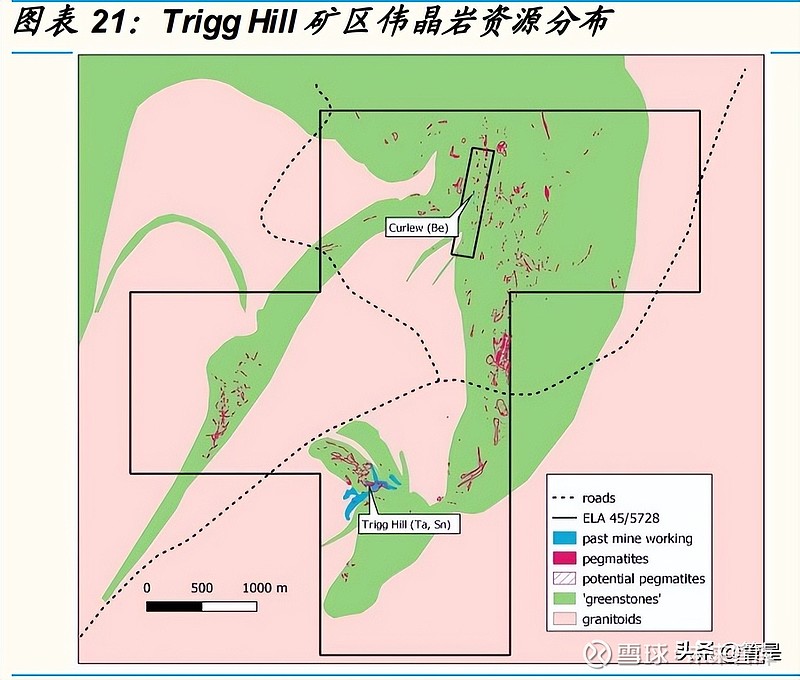

澳大利亚 Trigg Hill 矿山

资源禀赋:Trigg Hill 矿山是在 20 世纪 60 年代和 80 年代早期运营的 老钽锡矿,项目位于西澳大利亚州的东皮尔巴拉,距离 Pilgangoora 锂矿东南约 75 公里,距离 Wodgina 锂矿东南 77 公里,现有港口为黑 德兰港,距离公路约 225km。矿区项目涵盖一个开采权及 5 个区域, 目前在矿区 5 平方公里范围内已发现数百个伟晶岩矿体且区域内钽矿 表面覆盖锂云母及锂辉石。

合作协议:21 年 9 月,Eastern Iron Limited(澳洲东部铁业)发布公 告与公司子公司雅化国际签署不具备约束力谅解备忘录,双方合作开 发 Trigg Hill 项目,将为项目的勘探和开发建立合资企业,公司将被授 予合资公司锂精矿的优先购买权。公司目前持有东部铁业 4.6%权益, 东部铁业已经正式签署 Trigg Hill 项目 100%收购选择权。

澳洲 EVR 公司—澳洲肖河锂锡钽矿、塞尔维亚黏土锂硼矿等

股权认购:21 年 12 月,公司子公司雅化国际以每股 0.045 澳元的价 格认购澳大利亚 EVR 公司 8000 万股股份,占 EVR 总股本的 9.5%。

资源禀赋:EVR 公司现持有澳大利亚肖河锂锡钽项目(80%权益)、塞 尔维亚黏土锂硼项目(22%权益)、奥地利韦因贝尼项目和东阿尔卑斯 山锂矿项目(80%权益)等锂资源类项目。其中肖河锂锡钽项目由 22 个勘探许可构成,面积 70 平方公里;奥地利韦因贝尼和东阿尔卑斯山 锂矿项目位于奥地利维也纳,紧邻沃尔夫斯伯格项目,由 8 个探矿权 构成,其中韦因贝尼矿 1 个勘探权,勘探面积 27.5 平方公里,东阿尔 卑斯山项目 7 个勘探权,勘探面积 36.6 平方公里,目前已经完成 70 个矿样的取样,Li2O 平均品位 1.61%,最高品位达到 3.39%。公司与 EVR 公司将共同开发上述资源项目。

加拿大超锂公司—加拿大福根湖、佐治亚湖锂矿山

股权认购:22 年 4 月,公司子公司雅化国际出资 500 万加元认购加拿 大超锂公司 2127.7 万股,约占超锂公司总股本的 13.23%。同时,雅 化国际以现金出资收购超锂公司全资子公司 60%的股权,并控股旗下 福根湖硬岩石锂辉石型锂矿项目和佐治亚湖硬岩石锂辉石型锂矿项目。

资源禀赋:福根湖硬岩石锂辉石型锂矿项目和佐治亚湖硬岩石锂辉石 型锂矿项目位于加拿大安大略省,矿权面积合计 26.72 平方公里,矿 区良好的基础设施支持,交通便利,水电等基础设施齐备,附近高速公路可直接到港口,约 145 公里。福根湖项目根据地表露头面积估计 资源量 640 万吨,氧化锂平均品位 2.2%,初探估计氧化锂当量约 14 万吨;佐治亚湖项目矿根据地表露头面积估计资源量 540 万吨,氧化 锂平均品位 1.2%,初探估计氧化锂当量约 6.5 万吨。阿根廷卡塔马卡 省 Laguna 盐湖项目由三个采矿许可构成,矿权面积 117 平方公里, 锂离子品位最高达 1270mg/L。

产能建设:加拿大锂矿项目地质成矿背景和甲基卡地质成矿背景类似, 位于花岗岩与围岩接触带的含锂花岗伟晶岩脉分布区域,经国内甲基 卡、X03 脉探矿资深专家组核心成员们判断,该锂矿项目具有大概率 勘探、发现超大型锂辉石储量的潜力。根据初探结果,首期将设计建 设 20 万吨/年 Li2O 6%的锂精矿采选厂,持续运营时间不低于 10 年, 后期将根据进一步详勘情况,建设二期再将产能扩大至 40 万吨。

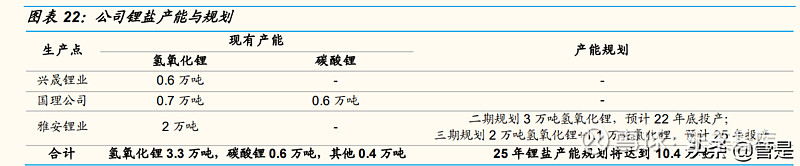

2.3 中游产能持续扩张,25 年规划超 10 万吨

公司拥有兴晟锂业、国理公司和雅安锂业三个生产基地,目前锂盐产能合 计 4.3 万吨,其中包括 3.3 万吨氢氧化锂和 0.6 万吨碳酸锂。雅安二期 3 万 吨氢氧化锂预计 22 年底投产;雅安三期规划 2 万吨氢氧化锂与 1.1 万吨氯 化锂,预计 25 年公司锂盐年产能规划将超过 10 万吨。

“3 生产点+1 平台”的运营模式。自 13 年收购国理公司进入锂行业以来, 公司以兴晟锂业、国理公司和雅安锂业为生产点,锂业科技为对接下游客 户的平台。

兴晟锂业成立于 09 年 9 月,总投资 2.5 亿人民币,目前氢氧化锂产能 0.6 万吨/年。

四川国锂成立于 07 年 1 月,拥有阿坝中晟锂业有限公司、汶川新砼建 材有限公司、四川恒鼎锂业科技有限公司等全资子公司。目前氢氧化 锂产能 0.7 万吨/年、碳酸锂产能 0.6 万吨/年。

雅安锂业成立于 17 年,位于四川省雅安市经济开发区雅化工业园区, 注册资本 5 亿元,拥有氢氧化锂 2 万吨和元明粉(硫酸钠)4.6 万吨的 生产能力。雅安一期 2 万吨电池级氢氧化锂于 20 年投产;二期 3 万吨 电池级氢氧化锂于 21 年启动,预计 22 年底投产;三期 2 万吨电池级 氢氧化锂与 1.1 万吨氯化锂预计 25 年投产。

锂业科技成立于 16 年,是公司锂产业产品销售和锂资源采购的专业公 司。锂业科技与振华材料、贝特瑞、厦门厦钨、比亚迪、容百科技、 当升科技等国内正极材料头部企业以及日本、韩国正极材料知名企业 建立了长期合作关系,并通过产业链配臵到特斯拉、宝马、大众、比 亚迪、蔚来等全球新能源汽车企业。

嵌入特斯拉供应链,跻身全球氢氧化锂重要供应商

20 年 12 月,公司子公司雅安锂业与特斯拉签订电池级氢氧化锂供货 合同,约定 21-25 年特斯拉向雅安锂业采购价值总计 6.3-8.8 亿美元的 电池级氢氧化锂产品。21 年开始公司已向特斯拉批量供货,持续订单 量将给公司业绩带来支撑。

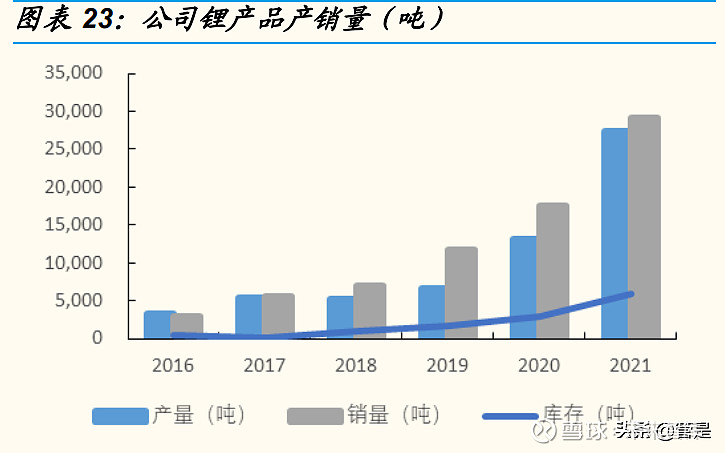

21 年公司实现锂产品产量 2.73 万吨,同比增长 149.69%;锂产品销 量 29136 吨,同比增长 66.82%;实现锂业务营收 24.66 亿元,同比 增长 265.94%。预计 25 年公司氢氧化锂规划产能将达到 8.3 万吨/年, 在全球氢氧化锂厂商中占据重要地位。

资源保供率提升,未来两年协议矿 100%保供

根据公司产能扩张计划,预计 22 底锂盐产能 7.3 万吨,25 年将达到 10.4 万吨。公司向上游布局,签署多家包销协议,根据矿山投产进度 与包销量预计 22 年保供量为 1.8 万吨 LCE,考虑到公司有部分精矿库 存,22 年保供率将超过 50%。

23-24 年随着协议矿山陆续投产,预计保供比例将超过 100%,公司资 源有充足保障。(报告来源:未来智库)

三、川西区位优势显著,电子雷管需求爆发

3.1 民爆行业周期性、区域性显著,政策推动整合重组

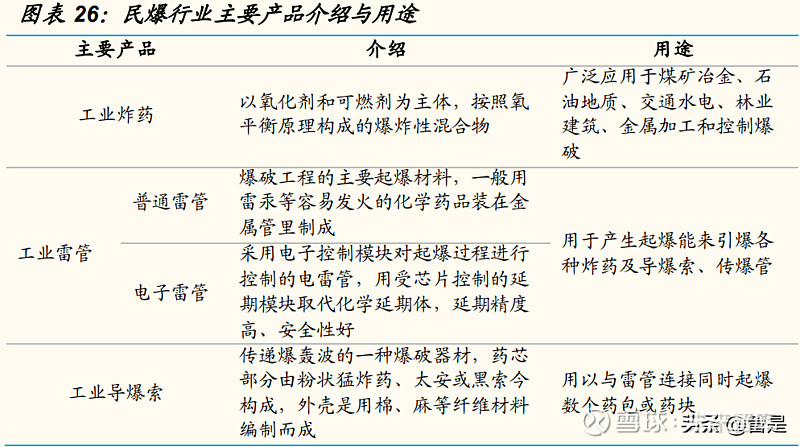

民爆行业主要包括民用爆破器材的生产、销售和爆破工程服务三大业务。 民用爆破器材是各种工业炸药及其制品和工业火工品的总称,主要分为工 业炸药和起爆器材。工业炸药是氧化剂、可燃剂以及添加剂等按照氧平衡 原理构成的爆炸混合物,主要包括粉状炸药、含水炸药、液体炸药、耐热 炸药及其他工业炸药等。起爆器材又包括工业雷管、工业导火索、工业导 爆索、非电导爆系统、起爆药、爆破剂、震源器材等。

民爆行业产业链:上游原料-中游产品与服务-下游应用场景。民爆行业的 上游主要是硝酸铵、火药和乳化剂等其他原材料供应商;中游主要是民爆 产品生产制造和销售服务以及爆破服务提供商;下游广泛应用于矿山开采、 水利水电、交通建设和市政施工等领域,具有广泛的市场应用前景,在基 础工业、国家重点支持发展的基础设施建设等领域具有不可替代的作用。

上游:硝酸铵价格波动影响行业利润。炸药主要的原料是硝酸铵,我 国硝酸铵行业集中度较高,前十名硝酸铵生产企业占据行业 50%以上 的份额,国内主要的硝酸铵生产企业规模都在 10 万吨以上。近年来硝 酸铵价格持续走高,16-20 年增长近一倍,21 年硝酸铵均价 2327.1 元 /吨,同比上涨 20%,全年价格 Q1、Q4 高于 Q2、Q3。上游硝酸铵、 乳化剂、油相等原辅材料的价格波动对企业利润造成了直接影响。

中游:炸药与雷管产量跟随宏观经济走势波动。受宏观经济下行,国 家基建投资力度的放缓,21 年我国工业炸药产量 441.51 万吨,同比 降低 1.5%,近年来整体保持在 350-450 万吨之间;18-21 年我国工业 雷管产量不断下滑,21 年产量为 8.9 亿发,同比降低 7%。

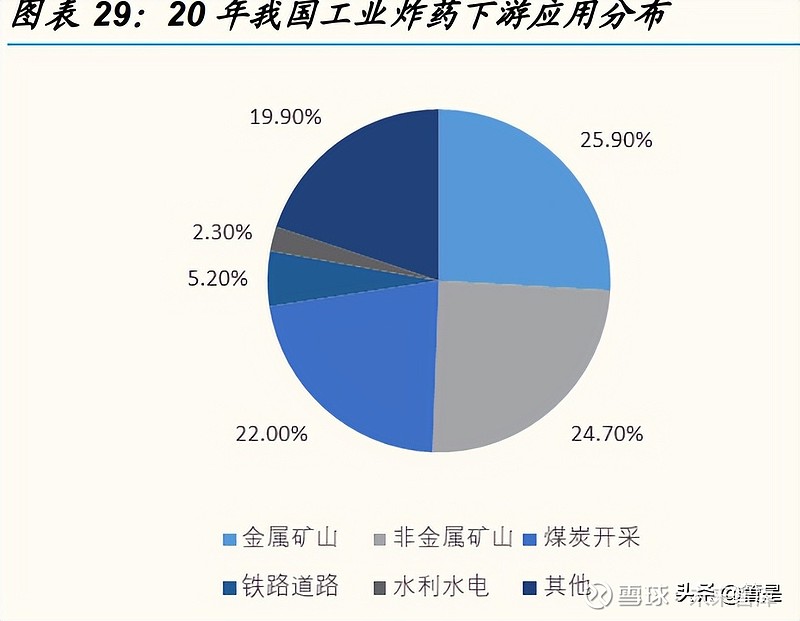

下游:民爆物品在煤炭、金属和非金属矿山的开采应用占比超过 70%。 20 年用于金属矿山炸药占比最大为 25.9%,非金属矿山占比 24.7%, 煤炭开采占比 22%,三大领域合计占比 72.6%。

民爆行业特点:周期性、安全性、区域性

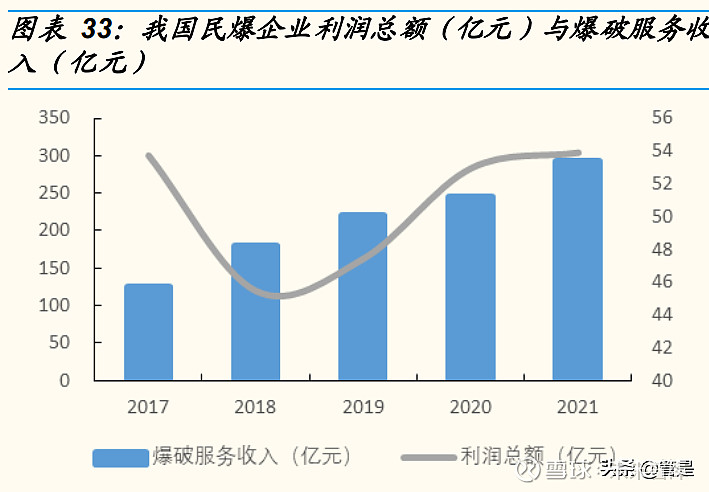

周期性:民爆物品的需求受宏观经济形势变化影响较大,当宏观经济 处于上升周期时,基础设施建设和固定资产投资规模通常相对较大, 对民爆物品的需求也会随之增加,反之亦然。21 年我国民爆生产企业 累计完成生产总值 344.38 亿元,同比增长 2.5%,总体运行情况平稳, 民爆行业实现利润总额 69.53 亿元,同比增长 0.13%,实现爆破服务 收入 304.42 亿元,同比增长 20.32%。

安全性:我国对民爆行业实行专控管理准入制度,民爆器材产品的科 研、生产、销售、进出口、专用设备生产、工程设计、质量检测均实 行严格的行业准入制度,从事民爆器材生产或销售的企业必须持有由 工信部颁发的民用爆炸物品生产许可证或销售许可证;此外,民爆物 品生产企业还必须取得安全生产许可。

区域性:由于民爆产品属于国家管控的高危物品,远距离运输成本高 而且风险大,所以民爆企业的业务通常在就近区域内展开,形成了地 域性特征;考虑到自然条件和经济基础的差异,经济欠发达地区的基 建和采矿需求往往高于经济发达地区,因此民爆行业相对东部沿海来 说更集中于中西部地区,其中内蒙古、四川和山西是我国民爆行业最 主要生产发展区域,民爆行业生产总值及销售总值一直居于全国前列, 21 年内蒙古、四川和山西民爆生产企业生产总值分别为 33.99 亿元、 33.49 亿元和 28.65 亿元。

政策指引:持续推进兼并重组,优化产能布局和产品结构

21 年 11 月工信部发布《“十四五”民用爆炸物品行业安全发展规划》, 总体方向为加快企业重组整合步伐、进一步优化产能布局和产品结构, 推动企业转型。

兼并重组:加快企业重组整合步伐,在行业政策上向排名前十位的企 业倾斜,以支持优势企业并购重组,支持企业间联优并强,提升产业 集中度。20 年民爆行业生产领域 CR6 为 33%,公司位列第四;爆破 服务领域的 CR6 为 70%,公司位列第五。21 年 12 月,我国民爆企业 数量已由“十三五”初期的 140 多家减少到 71 家,但企业数量仍然过 多。工信部表示将持续推进企业重组整合,把生产企业数量减少到 50 家以内。

调整产能布局:统筹考虑市场、安全、环境等政策要素,进一步优化 产能布局,使区域市场供需趋于平衡。

优化产品结构:22 年全面推广工业数码电子雷管,继续压减包装型工 业炸药许可产能,稳步提升企业现场混装炸药许可产能占比。从产品 结构上,目前行业已淘汰了导火索、火雷管、铵梯炸药等品种,纸壳 雷管也即将淘汰,工业炸药及其产品正在向多品种、系列化、低成本、 低污染、原材料来源丰富、性能优良、高安全性、环保型方向发展。

推动企业转型:积极推动科研、生产、爆破服务“一体化”,加快推广 现场混装作业方式,促进民爆企业由“生产销售型”向“服务型制造” 转变。

3.2 受益川藏线动工,电子雷管构筑新增长点

公司民爆业务聚焦工程炸药、雷管、索类的生产销售和工程爆破服务

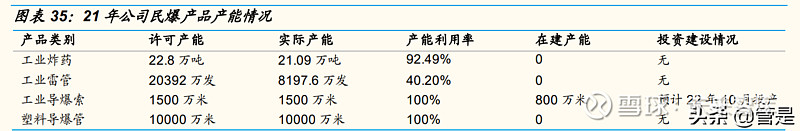

公司现有 20 个民爆生产点,目前工业炸药、工业雷管、工业导爆索和 塑料导爆管的许可产能分别为 22.8 万吨、20392 万发(其中电子雷管 约 5400 万发)、1500 万米和 10000 万米,其中工业导爆索在建产能 800 万米,预计 22 年 10 月投产。

公司现有 20 余个爆破公司,拥有 13 个现场混装炸药生产点,拥有爆 破施工一级、矿山施工总承包和土石方、隧道工程、地基与基础等专 业承包资质,是国内工程爆破资质最齐备、矿山工程服务项目最配套 的民爆一体化服务商之一。专业承揽土石方爆破、定向爆破、特种爆 破、爆破加工以及爆破设计、咨询、监理等各类爆破业务,以及现场 混装炸药爆破一体化、矿山开采、砂石骨料生产、城市整体拆迁、危 险品仓储运输等业务,系业内领先的爆破工程一体化方案解决专家。

区位优势显著,受益川藏铁路动工

公司地处四川,民爆业务覆盖四川、新疆、内蒙古,山西等 20 余个地 区。其中四个工业炸药生产点(旺苍、三台、雅安、攀枝花)沿由北 至南的方向均匀分布在四川省的中轴线上,不仅在销售范围上可覆盖 全省并辐射至部分省外地区,而且还能够最大限度地节约运输成本。 公司的起爆器材则由于单价较高、运输成本相对较低的原因,除可供 应四川全境外,尚能远销至重庆、西藏、甘肃、陕西、湖南、内蒙、 贵州等省外地区。

近年来,随着西南经济的快速发展和国家西部大开发政策的推进,四 川省以至整个西南和西北地区的道路桥梁建设、水利资源开发和矿山 开采都呈现出较为明显的上升趋势。川藏铁路全长 1838 千米,是国家 “十四五”期间的重要基建项目,雅安-林芝段已于 20 年底开工建设, 全长 1011 公里,建设工期预计超过 10 年,凭借贴近川藏线的独特区 位优势,公司的工程爆破业务发展前景可观。

电子雷管渗透率提升,公司产销量行业领先

电子雷管是采用电子控制模块对起爆过程进行控制的电雷管。电子雷 管用受芯片控制的延期模块取代了传统雷管中的化学延期体,具有延期精度高、安全性好、网络可检测等优点,并能内臵密码和身份码, 符合公安部“三码合一”的安全管理和监控要求。

政策指引:电子雷管将实现全面替代。18 年 12 月,公安部、工信部 发布“关于贯彻执行《工业电子雷管信息管理通则》有关事项的通知”, 要求各地公安机关、民爆行业主管部门联合相关部门和行业协会,大 力推广应用电子雷管,确保实现 22 年电子雷管全面使用的目标。21 年 12 月,工信部发布《“十四五”民用爆炸物品行业安全发展规划》, 进一步明确给出全面使用数码电子雷管的时间节点,即 22 年 6 月底前 停止生产、8 月底前停止销售除工业数码电子雷管外的其它工业雷管。

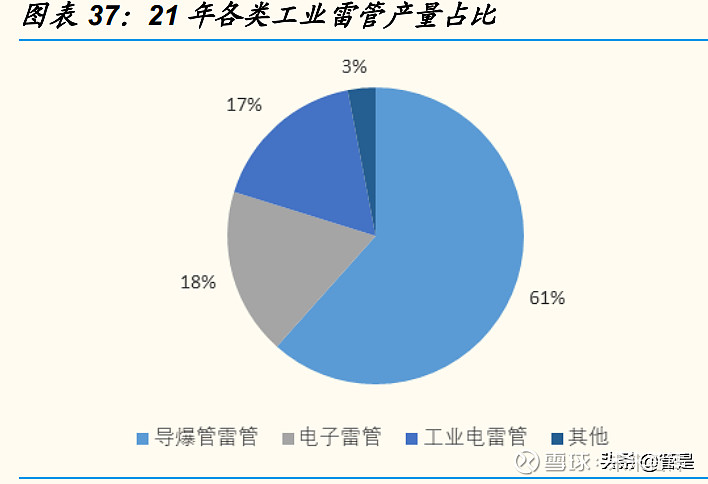

目前电子雷管行业渗透率仅 18%。21 年国内电子雷管产量为 1.6 亿发, 同比增加 39.7%,产量占比提升至 18%。目前工业雷管产量以导爆管 雷管为主,21 年占比 61.3%,预计 22 年底,其它工业雷管都将使用 完毕,不会在市场上流通,电子雷管有望实现全面替代。根据华经产 业研究院预测,市场传统雷管每年用量约 10 亿发,假设未来电子雷管 100%渗透,按单价 15 元计算,电子雷管市场空间将达到 150 亿元。

公司电子雷管产销量国内第一。21 年 3 月公司以自有资金 8250 万元 收购吉阳工业 75%股权,扩大电子雷管产能,目前公司电子雷管许可 产能约 5400 万发,21 年产量 3033 万发、销量 3049 万发,分别占全 国电子雷管产销量比例 19.4%、20.5%,位居国内第一。根据工信部 关于推动民爆行业高质量发展的要求,公司将加大电子雷管的产能及 市场布局,依托电子雷管技术和渠道优势,不断提高电子雷管市占率。

起爆器材利润占比提升,电子雷管构筑盈利新增长点

21 年公司民爆业务实现营收 14.96 亿元,同比增长 9.98%;其中工业 炸药营收 8.62 亿元,同比下降 9.9%,营收占比同比下降 6pcts 至 31%;爆破业务营收 11.58 亿元,同比增长 2.49%。

21 年 3 月公司以自有资金 8250 万元收购吉阳工业 75%的股权,扩大 公司电子雷管产能和市场区域,进一步提升电子雷管市场占有率。从 21 年 3 月末至 21 年末,吉阳工业实现营收 4849 万元,净利润 465 万 元,21 年公司起爆器材营收 6.33 亿元,同比增长 57.24%,毛利率 49.12%,同比增加 4.33pcts,受益于电子雷管的放量,预计电子雷管 全面替换后利润将进一步提升。

作为国内最早从事民爆业务的公司之一,公司毛利率在同行业中处于 较高水平,17-20 年一直维持在 35%左右,随着毛利率相对较高的工 业炸药业务占比逐渐降低和原材料涨价等影响,整体毛利率有下行的 趋势,但起爆器材中毛利率最高的电子雷管占比提升使公司民爆业务 未来仍能保持较高的毛利率水平。(报告来源:未来智库)

四、盈利预测

预计 22-24 年锂盐业务营收分别为 126 亿元、160 亿元、172 亿元,毛利 率分别为 51.43%、48.28%、46.94%。

量:预计 22 年产能利用率提升,23-24 年雅安二期 3 万吨氢氧化锂产 能释放,预计 22-24 年公司锂盐销量分别为 3.6 万吨、5.5 万吨、7 万 吨。

价:判断 22 年锂价高位维持,23-24 年价格中枢 20-30 万/吨,考虑到 部分长协和价格滞后,预计 22-24 年销售均价分别为 35 万元/吨、29 万元/吨、24.5 万元/吨。

毛利率:预计 23-24 年锂价回落后,公司锂盐利润率有一定下滑,预 计 22-24 年锂盐产品毛利率分别为 51.43%、48.28%、46.94%。

预计 22-24 年民爆业务合计营收为 28.1 亿元、28.6 亿元、28.9 亿元,主 要包括:工业炸药、工业起爆器材(雷管、导爆索等)、爆破服务。

量:工业炸药产销量基本稳定,营收占比逐年降低,预计 22-24 年销 量均为 19 万吨。工业起爆器材中电子雷管因政策指引产销量将提升, 索类产品产量有提升空间,预计 22-24 年工业起爆器材销量分别为 12700 万发.万米、13000 万发.万米、13000 万发.万米。

价:预计 22-24 年工业炸药销售均价维持 21 年 0.44 万元/吨不变,工 业起爆器材销售均价随着电子雷管渗透率的提升整体增加,预计 22- 24 年销售均价分别为 5.2 万元/万发.万米、5.25 万元/万发.万米、5.3 万元/万发.万米。

毛利率:预计 22-24 年工业炸药毛利率均为 27.27%;工业起爆器材中 电子雷管毛利率较高,随着渗透率的提升,预计 22-24 年工业起爆器 材毛利率分别为 50%、50.5%、51%;预计 22-24 年爆破服务与其他 运输业务毛利率基本维持与 21 年不变

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

详见报告原文。

精选报告来源:【未来智库】。