随着指数基金市场不断发展,ETF整体规模不断上升,越来越多的投资者开始关注指数基金。

对于刚关注指数基金领域的朋友们而言,当下琳琅满目的ETF产品很难选。最近就有朋友给61留言,问:上证指数ETF与沪深300ETF有什么区别?如何选择?

针对类似问题,61重新梳理一下,简要地写一份指数基金挑选指南。

一、市场维度:选更核心的宽基指数

选择指数基金,本质上是认怂。既然已经认怂,那就回归初心,从最核心、最基础的宽基指数入手。

1)核心宽基

是指能典型代表一个国家、一个市场经济发展的最核心的指数。比方A股的中证A50(及即将发布的A500)、沪深300、中证800,港股的恒生指数、H股指数,美股的标普500和纳斯达克100等。

还有一些多市场混合指数,比如混合A、H股市场重要企业的沪港深500指数,该指数基本等于沪深300+恒生指数+小部分中证500。

这些核心宽基,涵盖了相应市场中一定数量、主要的成份股,基本代表了市场中优秀企业的整体表现,长期看能跑赢市场平均水平,是指数化投资的首选标的。

2)策略指数和板块宽基

策略指数一般指基于宽基指数,添加一定的策略因子,如红利、低波动、基本面等。该类指数因增加了条件判断,整体宽窄度低于基础指数,但仍可算宽基指数的一类。

当然,也有基于行业的策略指数,整体就会更窄,需要留意。

板块宽基,是指如:创业板指、科创50、北证50等聚焦的某一个板块、某几个行业的指数,这类指数行业分散度低,一般聚焦科技新兴行业,上市门槛略低,整体波动会更大,对新手而言是挑战。

策略指数和板块宽基,是指数基金入门之后的重要搭配选项。

3)行业指数与主题指数

与宽基指数相对的,便是窄基指数,又称为行业指数。行业指数顾名思义,是针对一个或几个特定行业的指数,会广受行业周期影响,整体的波动会更大,新手起步时要慎重。

还有一类称为主题指数,一般针对一个主题,比如科技、互联网、人工智能、养老等,基本也是聚焦一个或几个行业,整体类似行业指数。

行业或主题指数,因为聚焦特定行业,对投资者的要求会更高。又因为分散度低,部分指数波动起来跟个股无异,需要更强的投资经验及行业认知,新手并不适合以此起步。

基于上述思路,61的估值表已经做了类似区分,并且在每一个部分的结尾,提醒了风险。

二、质量维度:选长期ROE较高的指数

对各类指数有了一个初步认知后,便可以开始第二步:质量筛选。

净资产收益率(ROE),是衡量企业运用自由资本,获得收益的效率。从普遍的角度来说,ROE越高的标的,代表其潜在的长期收益率越高。

一般来说,长期收益率接近指数的长期ROE均值。

当然,ROE也有不少坑,不过好在指数化投资足够分散,风险已大幅降低,指数ROE在很大程度上能代表指数的质量。

为了进一步降低干扰,ROE指标建议采用多年均值,而不是短期数据,以避免陷入ROE陷阱。如部分指数在特定事件时,极为亮眼但不可持续的高ROE,如前几年的中证医疗。

基于指数ROE我们会发现,虽然都是核心宽基,但长期ROE也有明显的差异。这跟指数所处市场、编制方式、样本数量、平均规模、风格倾向等有关。

一般来说,A股核心宽基,长期ROE在11%-13%左右,港股在10%左右,美股在15%-24%左右。

基于全球优秀企业的充分供给,在充分的竞争与优胜劣汰下,美指长期保持较高的增长性,从而使其成为指数化投资的重要选择。

策略指数和板块宽基,在牺牲了一定的分散度后,会获得略超基础指数的ROE。比如中证红利ROE略高于沪深300,其长期收益率也略高一些。

又比如300成长,其挑选了沪深300中成长得分最高的100个成份股,组成300成长指数。其长期ROE为18.24%,远高于沪深300,但其牺牲的是整个价值向个股。

当市场来到现在的高股息、价值风格时,300成长就成为跌幅最大的指数之一。所以,在挑选指数时,除了关注ROE,也应当适当关注风格平衡。

三、均衡维度:搭建攻守平衡的体系

近年红利火爆异常,不少朋友把中证红利当成了一辈子的宝。虽然61也是红利党,但仍得提醒一句:在组建持仓时,要注意风格平衡,因为均衡是王道。

不少朋友都听过“风格”二字,但怎么判断指数基金的风格呢?

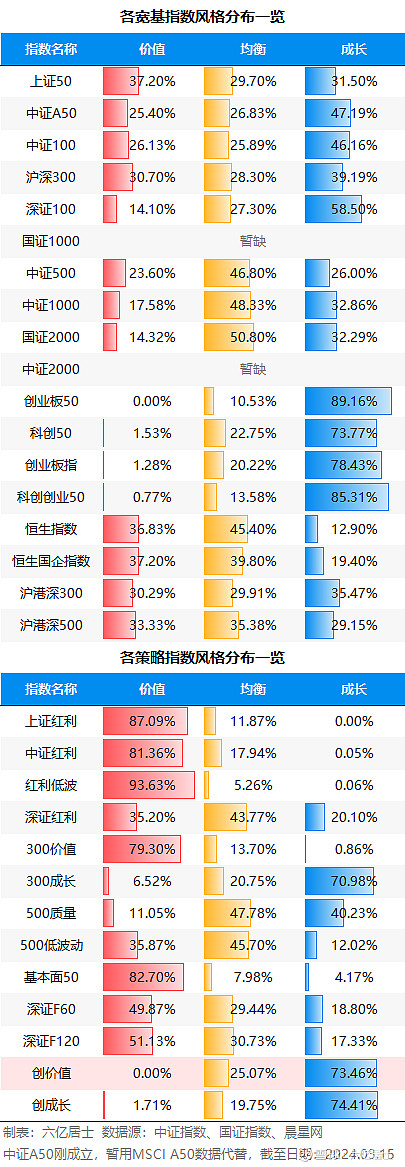

大伙可以去晨星网查询,输入基金代码即可看到风格九宫图,下图为主要指数风格对比,可以收藏。

大部分核心宽基的风格较为均衡,大盘指数略偏价值,中小盘则略偏成长。大盘指数中,深证100指数成长属性最高,这或许是其长期收益率较高的原因之一。

受板块限制影响,创业板、科创板系列指数均以“成长”见长,其成长性成份股占比均超70%,这便导致了其较高的波动性。

受编制规则、样本数量、市场分散度等要素影响,沪港深300和沪港深500是所有宽基中最均衡的指数,尤其是沪港深500基本实现1:1:1的均衡态势,印证了上文所述。

如果你倾向价值类指数,那么红利、价值、基本面、低波动等策略指数可以重点考虑,配置中证红利、300价值、基本面50等指数,会提升整体持仓的“防守性”。

如果你倾向成长类指数,那么成长、动量和特定板块可供选择,诸如:300成长、创业板指、500质量、双创50等指数会大幅增加持仓的“成长性”,当然其波动性也会上升。

最后,不妨检视一下你当下的持仓,整体统计一下风格占比,做到心中有底。

四、估值维度:等待时机,别着急下手

基于市场、宽窄、风格和质量,再根据市场分散、大小平衡、攻守平衡等原则,可以试着组建自己的“指数基金池”。

构建指数基金池后,并不用急着去下单,因为还得看各指数性价比。先把目标定下来,后续耐心等待各个指数的低估机会,逐步按计划慢慢定投。

落地到执行层面,不同个体、不同指数,有效的低估边界并不相同。要根据自己的承受能力,去设定契合自身需求的低估定投计划。

从估值有效性来说,成立越久、范围越宽、数据越完整的指数,估值的有效性就会越高。

以沪深300为例,长期看沪深300PE低于12,或PE百分位低于30%时,慢慢定投该指数能获得相对较高的胜率。

如果为了增加安全边际,不妨提高估值要求,比如PE低于11.2或百分位低于20%才慢慢介入,估值越低则定投比例越大,以此类推便能更好地降低持仓浮亏的周期。

对于成立时间更短、行业分布更窄的指数,我们应该更加谨慎,定投阈值要求应该更高。

经过这三年的毒打,我们深刻认知到估值的重要性,但也认知到估值不是万能的。低估定投策略并不完美,我们常常会碰到估值陷阱。

但A股的波动有目共睹,坚持估值判断仍是我们提升胜率的关键手段。基于历史数据验证,低估策略可以大幅降低风险,提升长期收益率。

最后提醒,低估定投本质是主动买套的过程,是典型的左侧思维。在整个低估定投、长期持有、高估止盈的周期中,同样会面对较大的浮亏和较长的被套,需要有足够的心理准备和时间准备。

以核心宽基打底,其他优秀指数为辅,增加估值判断,注意风格平衡,然后再配以足够的耐心,这或许是A股普通投资者存活下来的少数路径。

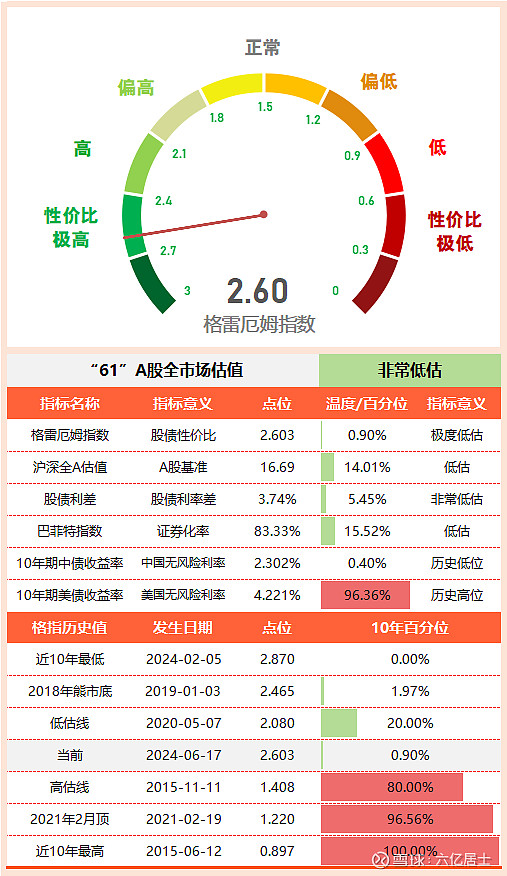

五、“61”全市场估值仪表盘

六、“61”指数基金估值表(0267期)

=====================

回到文初的问题,基于宽窄、质量、均衡、估值等要素,你觉得上证指数ETF和沪深300ETF有什么区别?应该如何选呢?

=====================

数据统计不易,还望多多点赞、转发。![]()

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $上证指数ETF(SH510210)$ $创业板ETF(SZ159915)$

风险提示:本文内容仅供参考,不构成投资建议。投资有风险,入市需谨慎。请在做出投资决策前,仔细阅读并理解相关基金的法律文件,如《基金合同》、《招募说明书》等。过往业绩不代表未来表现,投资者应根据自身情况,审慎决策。