关于上证红利的估值计算与解释:

看到最近上证红利因为连续上涨,而有很多同学关注。但是很多人一看该指数的PE,居然是背离下跌,这里面存在的问题。我试着解释一下,不足之处还望补充。

$红利ETF(SH510880)$ 所关联的指数是:000015上证红利指数,简称红利指数。

目前上证红利指数的PE,蛋卷是5.44(截至21-09-02);

实际上大家可以查询,中证指数官网:网页链接

下载该页面的“指数估值”excel表格;

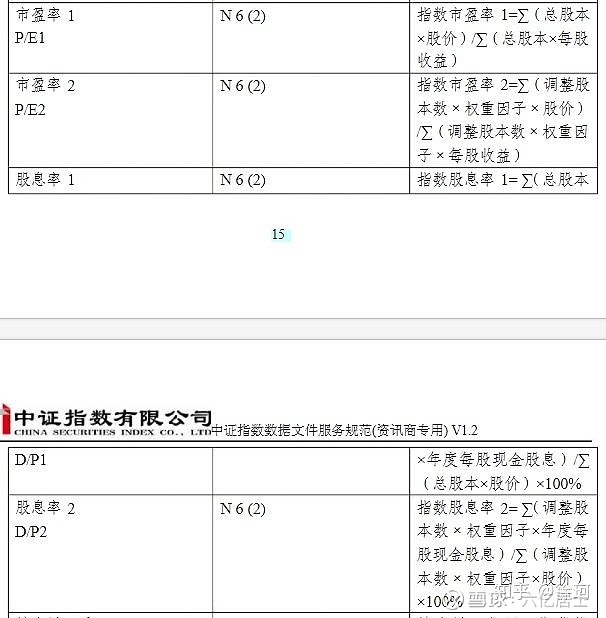

从而获得最新的数据如下:市盈率1(总股本)6.25 ,市盈率2(计算用股本)9.7;

解释一下:

市盈率1的方式计算是全该指数下属所有股票的总计,并没有考虑各股之间的权重,因此仅作参考。

市盈率2的方式计算是基于“权重因子”的结果,因此我们应该参考此值。

====================

至于雪球(蛋卷)的数据为何跟市盈率1都不匹配,我想主要是更新不及时。

因为现在蛋卷或其他平台的估值趋势图一直在错,所以反而不能简单的把当前的PE=9.7直接放到原来的估值走势图,只能是重新建立趋势规则.

=====================

此文已经集合成新文的一部分,新文章解释介绍会更完整:

请各位朋友移步阅读《红利ETF的起源、估值和止盈》:网页链接

=====================