投资是为了赚钱,这是显而易见的答案。

但是追随成长,还是坚守价值,这却是困扰的问题。

价值派的掌门人代表那就是一直被视为“股神”的巴菲特,他打造的伯克希尔这家公司更是金融历史上的传奇,投资生涯的年收益能够保持在20%左右,更是创造了经典的投资理论“复利收益”、“雪茄理论”、“坚守能力圈”、“护城河理论”、“专注思维”等投资的策略模式,这些理论建立了价值投资的大厦,而利用与坚信这些思维的投资者更是受益匪浅。

成长派掌门人代表那就是近些年被议论纷纷的“木头姐”凯瑟琳·伍德,虽然业内的人称其为“女版巴菲特”,但投资风格确实风马牛不相及,此人认为对价值投资的坚守必将错过改变世界的高成长公司,而她也用实践证明了持有成长股的魅力,之前籍籍无名的木头姐因重仓特斯拉一战成名,她在2016年特斯拉股价只有40美元的时候就开始大幅建仓,多年以来坚定持有,19~21年是木头姐的超神时刻,特斯拉股价从当时的不足60美元一路狂奔至800美元,市值从600亿不到一路升至7500亿,而木头姐的基金子公司在2020年的收益率高到152%,随着马斯克的登顶首富,笑傲江湖,木头姐也一战封神,众望所归。

那么对于我们投资来说,到底是应该跟随老辣沉稳的巴菲特呢?还是学习勇敢冲杀的木头姐?要是在专业的互联网炒股平台,相信肯定是巴菲特的支持者更多,因为价值投资理念深入每一位投资者的心中。

事实证明,价值投资理念在中国也是奏效的,利用此理念确实可以赚取一定的收益,因此这些年造就了一批价值投资理念的捍卫者。

但是价值投资真的对吗?是完美无缺,可以致富的法宝?或者说投资的金科玉律?正如木头姐所说的,坚守价值理念必然会错过很多改变世界的高成长公司,因为价值与成长往往是相悖的。

如何理解?因为价值投资的核心是估值,换而言之,价值投资理念这座大厦的基础乃是便宜,也可以理解为性价比,在买入的那一刻就锁定未来的收益,这就是价值投资的魅力所在,也是安全边际的核心逻辑。

但这样的逻辑往往会追逐成熟的行业,龙头的企业,因为价值投资立足的是投资的确定性,规避风险是最为重要的,因此不会买入那些颠覆行业,改变世界的企业,因为那些企业在起步的阶段往往是不确定的,粗暴的,甚至是让投资者觉得夸张的。

这些颠覆世界为基因的创新企业,往往市场会给出较高的估值,因此不会纳入价值投资者的自选股,比如说比亚迪,宁德时代,这些就完全与价值投资不沾边。

原因很简单——没有便宜的估值。

就因为没有便宜的估值,价格方面不够便宜,这些改变世界的企业被误以为是虚假的繁荣,或者说一时的得意,但事实证明,成长派的投资者确实涌现一批了不起的投资者,他们抓住那些创新的后起之秀,伴随这些企业成长,与公司相互成就,彼此一战成名。

其实本人也是价值投资的拥护者,但是也会审视自己的投资行为,近些年发现世界前十大企业基本为互联网为主,甚至金融企业都在逐渐退出前十的舞台,曾经世界前十基本围绕金融、石油、传统制造业,但是这些年基本被互联网垄断,而且传统燃油车也正在被新能源车颠覆。

这不禁让我思考,价值投资的缺陷,以及哪些需要改进之处。

作为我来说,对于金融行业比较在行,尤其是券商,因此选一家具备成长特色的企业作为研究对象,来深入对比成长与价值的对比。

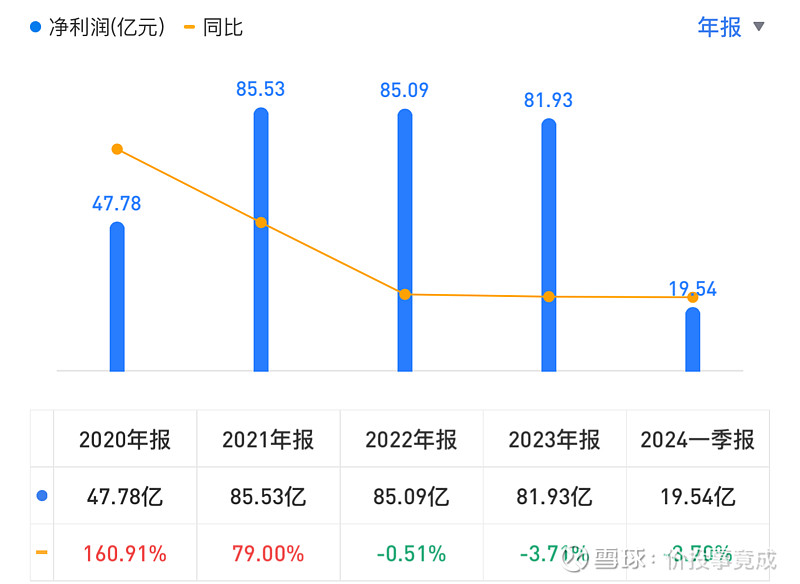

这家公司就是互联网券商东方财富,先从利润层面来理解:

东财业绩的最高是21年的85亿,20~21年是东财利润处于高增速的阶段,但是22~23年,仍然与最高峰差不多,几乎没有什么下滑,可以保持在80亿以上,按照今年一季度披露的数据来衡量,东财全年保持在80亿也不是什么难事,至少利润端没有下滑的空间。

那么估值层面呢?如图:

估值与净利润就显得非常不同,19~20年是估值的高峰,最高达到85倍左右,而随后21年开始不断下滑,到了今年一季度估值只有区区的24倍,即使对比整个券商行业,东财也不是高估值,而是处于行业的平均地位。

也就是说东财19~20年净利润实现高增速的时候,市场给出的估值往往在50倍以上,最高可以触及80倍,而当东财失去业绩高增速的优势,随后估值调转下滑,逐渐贴近券商的平均估值。

这里我们可以得出论证,东财的高估值不是因为互联网属性,而是立足于互联网的东财实现高增速的业绩,市场给这家企业高估值,而如今仍然具备互联网特质的东财,只是因为业绩不再高增速,所以估值与传统券商靠拢。

其实东财的净利润并没有断崖式的下跌,几乎没有下滑,仍然保持在21年的最高位,也就是80亿左右,按常理来说,股价应该也保持在当时创出80亿业绩的时候,那么事实什么样的呢?

为了数据的准确度,我们拉长K线图,用月K线并且后复权的方式计算,东财在21年底股价最高达到2200元,而随后开始下跌,目前只有1040元左右,也就相当于之前股价的5折左右,股价下跌的尤为惨烈,这与业绩几乎是不一致的。

那么为何业绩保持高位,但是股价下跌呢?而且可以说是疯狂下跌,直接和商品促销拍卖一样,在市场5折出售,原因很简单,就是我们之前所说的,因为不再具备业绩高增速的优势,估值下滑。

因此东财的超额收益是立足于当年成长股的基础之上的,而不是什么互联网概念,这就是成长的魅力,高增速的业绩驱动股价拉升,给予投资者超额的回报。

于是这里就有一个核心问题必须回答,那就是高估值的东财便宜?还是低估值的东财便宜?当然这里所说的低估值是对应之前的高估值。

听到这,有些投资者肯定会认为这是啥问题,因为25倍的东财怎么也比80倍的东财要划算呀,这是显而易见的问题,连小学生都能解答。

可是当时80倍的估值后复权的价格不到1000,股价最高达到2200计算的话,投资者可以获得翻倍的利润,而现在25倍估值的东财股价则在1000以上,也就是说当时80倍估值的东财按现在的估值计算,实则20倍都不到。

这话听起来有点绕,别着急,我们再次梳理下逻辑。

当时东财80倍估值的时候,利润其实40亿都不到,要知道东财19年的净利润为18.32亿,20年也才47.78亿元,因此当时后复权虽然价格不到1000元,19年的股价其实只有500左右,但是估值层面当然是很高的。

而如今虽然东财的业绩达到80亿元,后复权价格1000左右,但是估值却只有20多倍,因此这些年的业绩高增速消化了此前的高估值,这就是成长股真正的魅力。

简单来说,具备真正高增速业绩的企业,其实当初的高估值才是低估值,而现在的低估值因为没有高增速,不能定义为真正的低估值,必须再次展现令人满意的业绩增速,才能定义为低估值,这就是成长在企业估值之中扮演的重要角色。

说到这,你还会质疑成长的重要吗?或者说只在意估值,不在意业绩增速吗?任何投资者想要获得持续的收益,那就必须建立于成长的基础之上,便宜的估值不是带来回报的核心,要是业绩下滑,那么估值还会提高,因此估值不是不变的因素,反而估值是动态的数据,是由于业绩增速所牵引的。

那么论述这篇文章,是不是要推翻价值投资?或者说作为价值投资的我来说,也要重新建立投资理念框架?

别急,让我们回归到价值投资的核心逻辑,从而发现价值投资不可推翻的根本依据。

这个答案就是价值投资简单,而寻找成长很难。

总的来说价值投资适合大多数的投资者,而寻找高增速的企业是顶尖高手才能做到的,换而言之,人人都可以成为巴菲特,这里说的成为是指学习他,模仿他,而不是真正的成为,更类似于靠近的意思。

因为巴菲特那套很简单,建立自己的能力圈,买入便宜估值,未来还能保持一定业绩增速的公司,这类公司基本是行业的龙头企业,具备一定的护城河壁垒,那么付出耐心必然能获得相应的回报。

立足于这样的投资体系之上,赚取收益则是必然的,而且简单奏效,人人都可以按巴菲特的那套去践行投资,但是木头接的寻找成长股则显得没那么容易。

我们拿东方财富来举例,东财在19~20年高估值的时候,你能准确的知道这家企业未来可以创造80亿以上的利润吗?答案显然是否定的,作为深入研究券商的投资者来说,曾经我预估东财能够赚到50亿左右的利润,但事实东财则赚到了80亿以上。

再比如说,我以为那些具备资产规模优势的券商可以做到平滑业绩,但事实并非如此,任何优秀的传统券商他们的业务仍然与市场密不可分,所以做到低波动的业绩很难,至少在近些年,这些传统券商仍然是跟随股市而利润高波动的企业。

所以作为投资者来说,不管你有多么专业,或者说对于行业有多么深刻的理解,你的认为仍然是片面的,因为未来是难以捕捉,或者说不可精确的,这就是为何立足于便宜估值基础的价值投资派推不翻的根本原因。

但是作为投资者,尤其是作为不断求索,极为上进的投资者来说,老派的价值投资显然是难以满足的,因此木头姐的投资体系确实是可以借鉴的,比方说,现在的我就非常在意企业的经营表现,而对估值层面能够做到一定的容忍。

比起曾经较真估值的理念,现在宁可买入相对没有那么便宜估值的企业,但必须具备可观的利润增速,比起那些没有利润增速,只有便宜估值的企业,还不如买入业绩下滑,股价随着下跌,但业绩即将出现拐点,属于困境转折的企业呢。

因为比起概念,或者风口,成长一直都是最好的现象,而没有现象的企业估值很难向上提振,经过这些年的投资求索,我认为估值修复也好,或者估值提高也罢,最重要的还是利好的现象,而在这些利好现象之中,毫无疑问成长是最靠谱,最拥有持续能力的。

概念也许会消逝,风口也会淡去,但只有成长能够做到傲立于世,笑傲江湖,所以在这个层面,我认为木头姐确实值得学习。

往深层次的来说,其实压根没有估值这样的概念,因为估值是虚假的,这是当下的定价而已,在成长面前,估值什么都不是,因此企业的成长远比估值来的重要,而估值也是基于成长的基础之上,才能够定义的要素。

因此,成长与估值本身就是相同体系之内的,而作为投资者只是侧重当下或者说未来罢了,想要套利,追求简单的投资者可以侧重当下的估值,这就是所谓的价值投资派,而想要赚取超额收益,愿意付出更多精力研究的投资者,则可以侧重未来的企业增速,也就是所谓的成长派投资者。

另外我想说的是,这些年很多人都在唱空海外的科技行业,其实这很荒谬,他们一度认为互联网是不值得投资的,因为不像金融与消费那样稳健与不可颠覆,其实颠覆其他行业的互联网,本身就是不可颠覆的,因为站在哲学的辩证角度,颠覆这个概念是不可颠覆的,因此只要不断具有创新能力的互联网企业,实则拥有很强的行业壁垒,所以未来海外那些拥有真正科技实力的企业,未来仍然会很有前景。

当然对于那些一味坚守估值的老派投资者来说,买入便宜的筹码这样的概念实则也没有错,这些都不过是投资者性格所带来的不同派系,这就是所谓的投资风格。

关于这场股神之战,孰强孰弱,我想投资者会给出不同的答案。

-----------------------------------------------------------------------------------------------------------------------------------------------------------免责声明:以上发布的观点全是自己个人的主观观点,仅供参考,不构成对任何人的投资建议,不具备任何代表性,投资者据此操作,风险自负。

如果你喜欢该系列文章可以加个关注,或者转发文章,感谢您的支持。