2023年一季度,巴菲特建仓英国知名酒厂帝亚吉欧22.8万股,持仓价值为4126.4万美元,成为了伯克希尔哈撒韦第40大持仓股。

简单计算可知,每股持仓成本180.19美元。25.25PE的市盈率,10.52PB的市净率,44.22%的ROE。

为了学习巴菲特,笔者仿造PEG发明了一个叫作“市赚率”的估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特连续两年买入可口可乐,市赚率的平均估值刚好就是0.4PR。从此以后,“40美分买入1美元”就成了巴菲特的口头禅!

巴菲特建仓帝亚吉欧,市赚率=25.25/44.22=0.57PR,相当于不到6折买入。

相对来说,现价的茅台则略显高估。TTM市盈率约为32PE,TTM ROE约为32%,市赚率=32/32=1PR,相当于丝毫不打折的“正价”。

如此一来,巴菲特喝酒:为啥不买贵州茅台,却买了帝亚吉欧?也就理所当然了。

不过话又说回来,笔者并不看好这笔投资。因为巴菲特有一个市赚率也无法解释的“8PB魔咒”,那就是市净率在8PB以上的投资几乎全都失败。

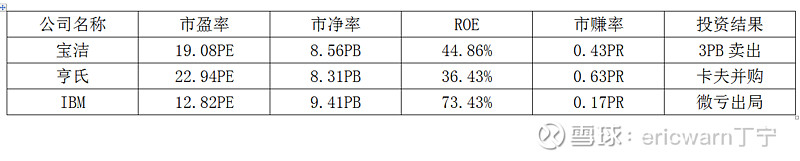

最典型的就是2005年宝洁公司总价570亿美元收购吉列公司一案,其中60%换股,40%现金。考虑到当时宝洁公司的ROE高达44.86%,所以持有吉列股票的巴菲特并没有选择现金而是选择了换股,每股吉列股票换了0.975股宝洁股票,换股后共持有9360万股宝洁股票。与此同时,巴菲特还以54美元每股的价格追加了3.4亿美元购买宝洁的股票,从“凑单”为整整1亿股。追加买入的估值,相当于8.56PB的市净率。但是到了2006年,宝洁公司却出现了ROE的大幅下滑。最终的几年后,巴菲特只是在3PB附近逐步清仓了宝洁。

至于9.41PB投资的IBM也同样如此,巴菲特不仅没有等到IBM的再次腾飞,而且还是微亏出局。(2016年买入的苹果公司,则是在5PB以下建仓的)。唯一还算合格的8PB以上投资则只有亨氏集团,不过也是因为卡夫食品所带来的48.8亿并购资金所实现的。投资亨氏时,巴菲特赚了1倍多。两家公司合并成卡夫亨氏并重新上市之后,跌跌不休的股价又把之前的1倍多盈利赔了回去。

值得庆幸的是,巴菲特的中文译名并不是“七菲特”或“六菲特”。不然的话,这个诡异的“8PB魔咒”,没准就会演变成“7PB魔咒”或“6PB魔咒”。

最后要说的是,最近有读者认为,市赚率虽然能够解析巴菲特90%以上的经典案例,包括喜诗糖果、可口可乐、中国石油、苹果公司等等,但那都是幸存者偏差和过度拟合。而这样的“幸存者偏差”,却又发生了笔者完全无法预知的未来案例(比如说今年的帝亚吉欧)。呜呼哀哉,这其中必有蹊跷!

$贵州茅台(SH600519)$ $五粮液(SZ000858)$ $泸州老窖(SZ000568)$

@今日话题 @炼金女王 @星星闪耀双瞳 @勤劳的超超啊 @周期及其趋势 @陆冲河

延伸阅读:《如何最公平的估值茅台与银行》 网页链接

延伸阅读:《巴菲特唯一给出准确估值的股票》 网页链接

延伸阅读:《40美分买入1美元的内在价值》 网页链接