——基金经理画像:华泰柏瑞基金·郑青、董辰

前几天发布的【2023年度固收类基金经理TOP50】,收到了读者们的热烈讨论,也收到了很多建议,有人说漏了这只,有人说漏了那个,说的最多的——郑青、董辰管理的华泰柏瑞鼎利。

其实不是我们漏了,只是榜单要求了基金经理任职年限不少于5年,由于董辰的管理年限才刚2年多,我们遗憾没有加入榜单。

但确实这个基金真的很优秀,在“稳健固收+”的分类中,该基金近两年的业绩绝对是无可匹敌的。

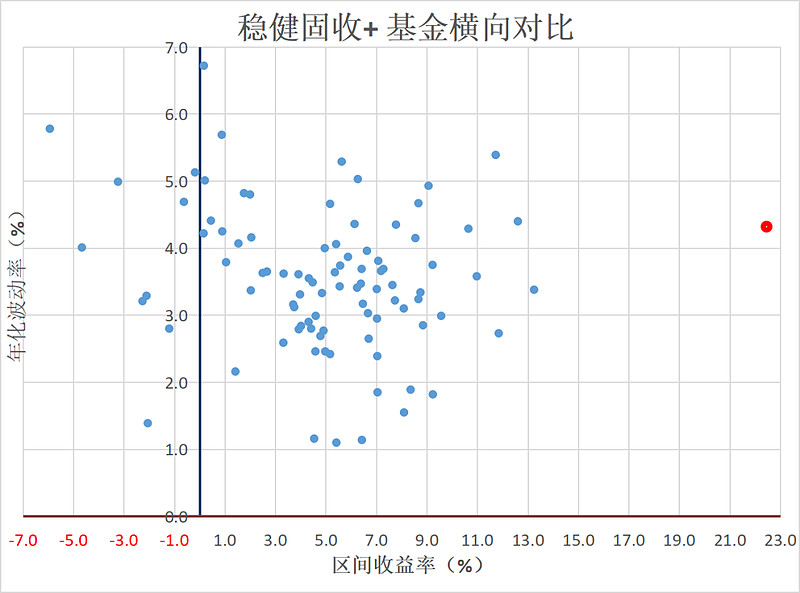

下图是我个人日常关注的近100只优秀稳健固收+基金近2年的业绩表现(时间区间:2020-12-29至2022-12-26,横轴为区间收益,越往右越高,纵轴为波动率,越低越好。数据来源:choice)

左边的“固收-”有不少,还有许多是只有“固收”没有“+”,最右那个孤零零的红点,就是华泰柏瑞鼎利,是不是碾压级别的存在?

再看看该基金与业内顶尖大佬们的基金同期对比数据。

本期【基金经理画像】栏目,会为大家介绍这只基金的基金经理——郑青、董辰。

一、基本情况

权益型基金我们一般不喜欢多经理共同管理,但是固收+基金不一样,要投资多种大类资产,基金经理不可能全都擅长。

所以双经理模式,一个经理负责固收,另一个经理负责权益,是不错的搭配。许多优秀的固收+也是都采用双经理模式,比如招商的余芽芳&王垠、安信的张翼飞&李君、景顺长城的董晗&李怡文。

郑青&董辰也是一对配合默契的组合,是“老带新”的模式,两人目前共同管理了两只基金,都华泰柏瑞股债混合「利」系列基金,分别为鼎利、新利,因其出色的业绩表现,被投资者们称为“青辰组合”。

其中,郑青主要负责固收,她是经济学硕士,曾在国信证券、平安资管工作过。2010年加入华泰柏瑞,2012年开始担任基金经理,已有10年的投资经验了,目前是华泰柏瑞固定收益部副总监。

郑青主要擅长现金替代类品种的管理,比如货币基金、短债、同业存单等,三季末在管基金总规模933.49亿元。

董辰主要负责权益,他是金融学硕士,曾任长江证券首席分析师,2016年6月加入华泰柏瑞,2020年7月起任基金经理,投资经验2年多。

董辰擅长煤炭、采掘、有色、钢铁等上游周期行业,之后研究覆盖了军工、机械、电力设备、新能源等。截至2022Q3,在管基金总规模约168.2亿元。

看起来规模挺大了,不过实际上有许多基金都是固收类,他负责权益部分,实际上董辰当前管理的权益规模应该在80亿左右。

二、业绩和风控情况

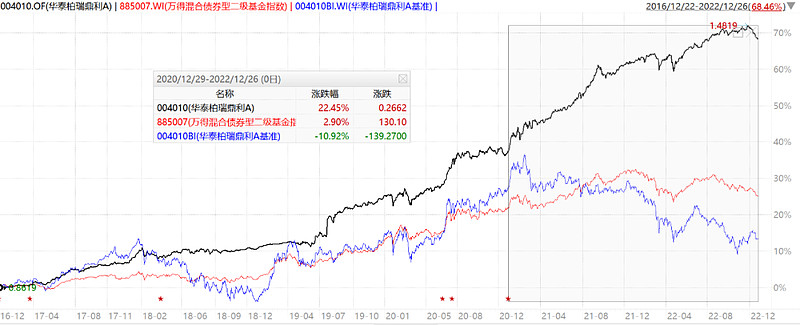

以代表作华泰柏瑞鼎利为例,该基金2016年底成立以来,净值一直稳健增长,大幅跑赢了同类型基金(下图红线为万得二级债基指数),也大幅战胜了基准(下图蓝线)。

2020年之前主要是由罗远航管理,他也是一位擅长固收+的大佬,被收录于我们的2023固收TOP50榜单中。

2020年郑青、董辰接手,这两年本来是股债都下行的困难模式,但是华泰柏瑞鼎利净值却是逆天上涨,在他们的基金净值中,你几乎看不出市场的涨跌变化。

截至2022-12-26,区间收益为22.45%,年化收益率为10.76%,晨星截至11月底的月报中,在保守混合型基金中排名第1。

他们的业绩稳定性也非常好,2人共同任职以来,该基金保持了季度正收益概率100%,月度正收益概率为83.3%,持有该基金6月以上获得正收益的概率也接近100%(时间:2020Q4至2022Q4)。

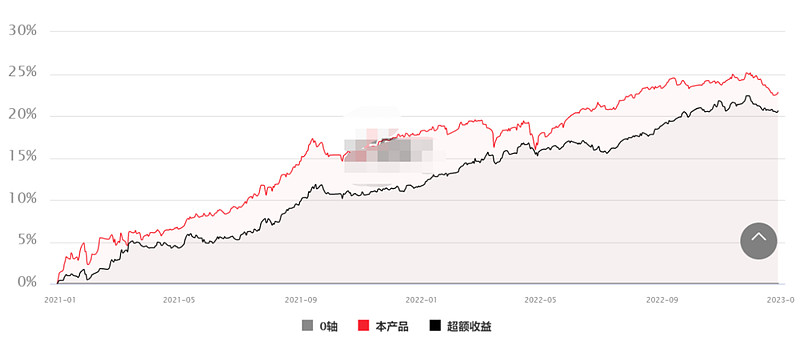

下图红线为两人管理以来的净值,黑线为该基金相对万得偏债混合型基金指数的累计超额收益,都是十分稳定。(数据来源:韭圈儿、choice)

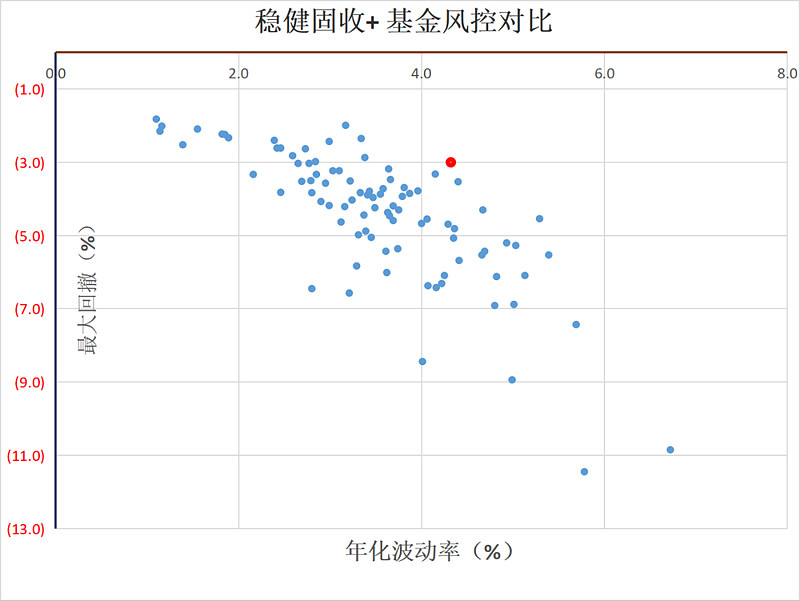

任职以来,风险控制情况同样突出,年化波动率4.32%,最大回撤仅为-3%;年化夏普比率为1.94,卡玛比率3.59。

在与优秀的同类型基金对比中,波动率属于平均水平,最大回撤属于较低水平。(下图红点为华泰柏瑞鼎利,数据来源:choice,2020-12-29至2022-12-26)

三、持仓情况分析(以华泰柏瑞鼎利为例)

1、大类资产情况

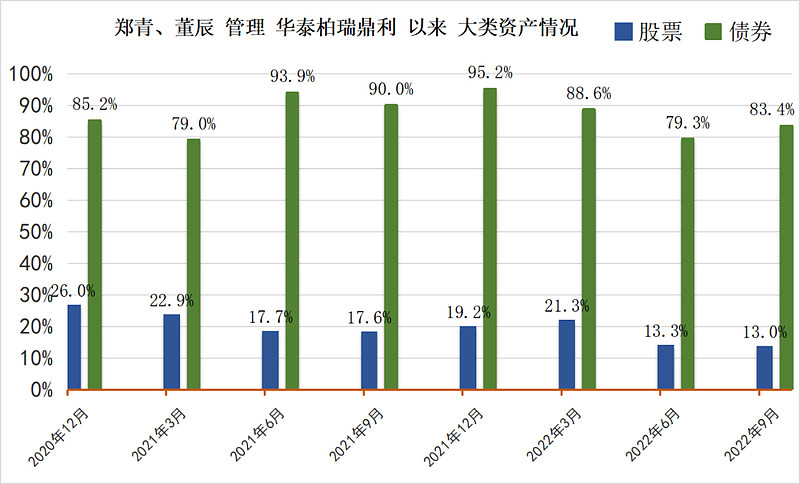

华泰柏瑞鼎利虽然股票仓位可以0-95%,不过该基金成立以来一直是按照固收+进行运作,采用了经典的“股债二八”的配置比例。

从大类资产结构来看,以优质债券筑底,同时配置一定比例的权益,通过股债资产的灵活调整来追求风险收益比。

郑青、董辰任职以来,股票仓位均值为18.9%,债券仓位均值约86.8%。其中权益部分会做一定比例的仓位调整,2022年以来显著降低了权益仓位,较好的规避了2022年的熊市。

2、权益持仓情况

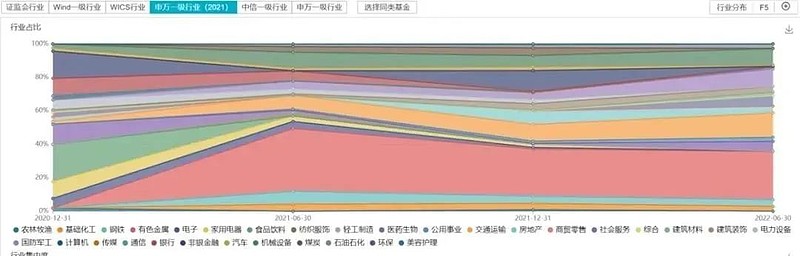

权益持仓部分,主要由董辰负责,从过去2年的行业配置来看,基本上保持了有色+顺周期的结构,行业较为集中,有色配置最多,最高曾占权益组合的37.53%。

董辰会在自己的能力圈范围内,对市场的判断进行大幅变化,配置过地产、银行、交运、石油、船舶等。

从2022年三季报公布的持仓来看,前十平均PE为22.2,PB为2,ROE为9.1%,平均市值为624.9亿。整体是一个市值均衡、偏向价值风格的持仓结构,个股集中度适中。(数据来源:韭圈儿,截至20220930)

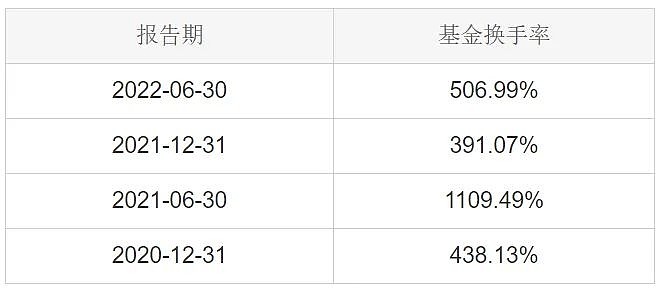

董辰还有一个特点就是换手率较高,增厚了不少超额收益,下图为其管理的华泰柏瑞富利近两年的换手率情况。

与大部分基金经理往景气行业调仓或者做逆向调仓不同,董辰并没有频繁换股,他会在保持持仓不变的情况下,利用“做T”获取超额收益。

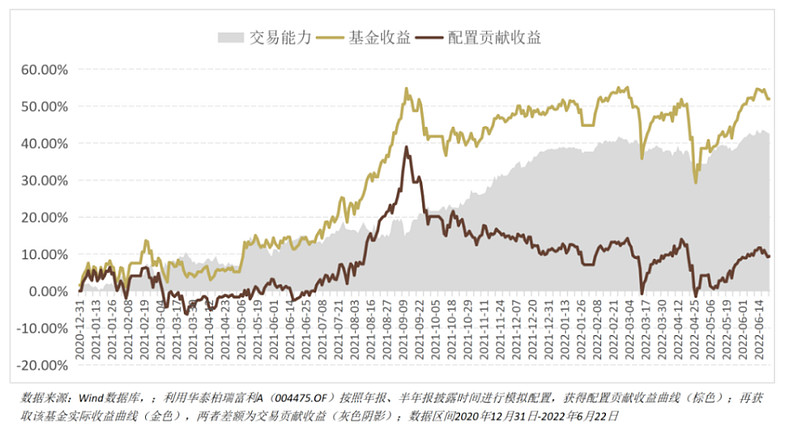

安信证券曾做过拆解,发现董辰的交易能力贡献了大量的超额收益。这点可能是源于他周期行业出身的研究经历,对自己能力圈内股票的股价上下区间非常熟悉,才能获得这样的收益。

持股时间较长的股票有银泰黄金(7季度)、杰瑞股份(6季度)、山东黄金(6季度)、保利发展(5季度)、中国船舶(5季度)。

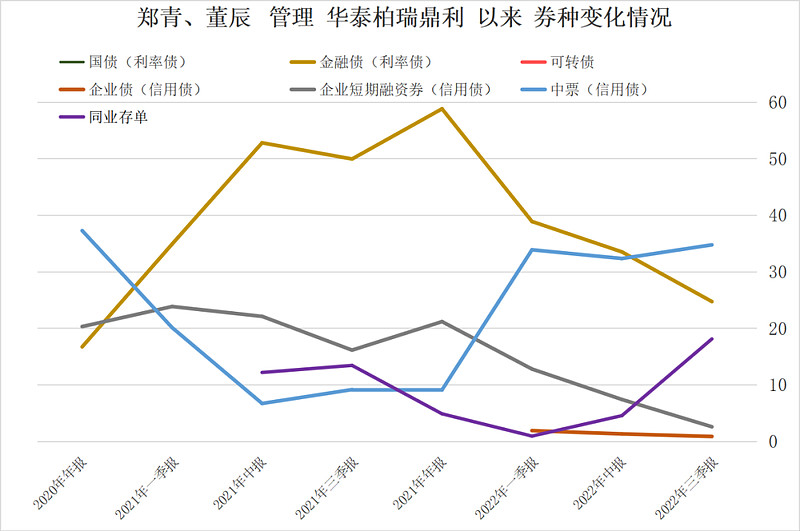

3、债券持仓情况

华泰柏瑞鼎利的债券主要由郑青负责,在券种配置上,郑青会根据市场情况动态调整信用债和利率债的比例。不太配置可转债,历史对可转债的配置比例均在0.1%以内。

从2022Q3的券种配置情况来看,目前对利率债和信用债的配置比例相对均衡,信用债以中票居多,组合整体久期不高,重仓券的主体评级基本均为AAA。

四、投资理念分析

固收+基金由债券部分贡献稳健的底层收益,由权益部分力争获取“+”的超额收益。

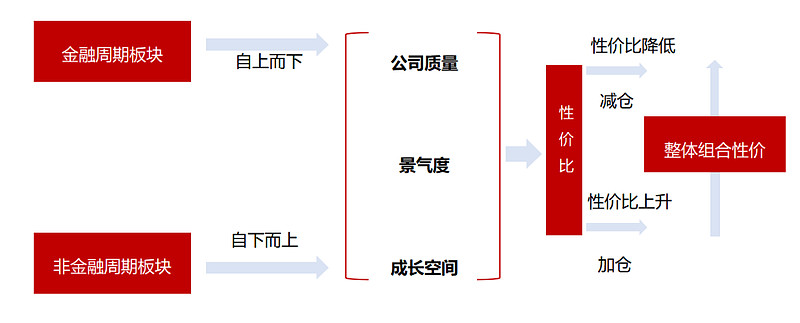

权益部分,董辰投资框架是自上而下和自下而上结合,从公司质量、景气度和成长空间三个维度,考量个股的性价比,精选个股,尽力控制回撤,争取获取超额收益。

他将市场分为金融周期板块和非金融周期板块,金融周期板块主要自上而下地去寻找宏观和行业的机会,非金融周期板块则自下而上进行个股挖掘。

通过公司质量排除一些资产质量较差、公司治理混乱、财务存在问题等风险因素的企业;景气度方面,在长中短期的景气度趋势中做一些权衡;成长空间上,根据不同行业和公司的特点,进行合理的估值定价。通过以上三个维度综合判断个股的性价比。

债券部分,郑青则是固守稳健,以信用债为底仓,不做信用下沉,以利率债做波段,控制组合久期。

她会根据宏观经济的形势来确定收益率、期限利差、信用利差的合理水平,并结合当前的市场情况,选取性价比较高的资产进行配置。同时根据对资金面的判断以及流动性的预估,确定杠杆水平。

风险控制方面,郑青作为一个在固收领域已有10年投资经验的“老法师”,她会把避免损失放在优先的位置,尤其规避概率不高但风险很大的交易,不断地坚持做预期收益为正的事。

董辰则一方面通过在低估值时买入,获得较大的安全边际,另一方面根据个股性价比动态调整、适时兑现收益。

此外华泰柏瑞固定收益整体实力也比较强,旗下固收产品成立以来信用风险“零暴露”,近5年债券投资主动管理能力全市场排名6/61(银河,2022/09)。

五、市场观点

在2022年三季报中,郑青认为未来大概率仍会有刺激政策推出。流动性仍或将保持合理宽裕,债市市场可能仍是震荡走势。同时也应谨防海外加息对国内货币政策的影响,将继续保持较短久期的配置思路,保持组合的高流动性,适时调整久期。

董辰认为,随着海外衰退压力加大,美联储加息可能放缓,2023年可能重新宽松,随着国内稳增长政策的不断增强,国内经济可能企稳回升。

对于2位搭档合作画线高手,大家觉得不错的话,就给文章点个赞吧,或者有什么需要补充的,欢迎留言交流~

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

$华泰柏瑞鼎利混合A(F004010)$ $天弘永利债券A(F420002)$ $易方达岁丰添利债券(LOF)C(F017156)$