年末收官之际,市场的风险偏好急剧降低,不少成长性相当高的绩优白马股,也被砸出好几根阴线,令人颇为无奈。不过这也不用多虑,因为公司基本面是主人,股价则是主人牵着的小狗。小狗不管跑前跑后,总是不可能离主人太远。

周日晚间我看公告发现,双星新材宣布回购股份,资金总额不低于1亿元(含)且不超过2亿元(含),回购价格不超过人民币12元/股(含),未来将用于股权激励或员工持股计划。

最近几天,双星新材的股价下跌了20%+,投资者该何去何从?管理层是最了解公司的人,回购无疑释放出了“价值低估”的强烈信号。

今天,我们不妨还是从基本面着手,看看这家被市场称为【十年“膜”一剑】的公司,未来的业绩看点在哪里,然后再来判断股价是否被错杀了。

01

“新”属性越来越明显

双星新材是化工新材料细分领域高端PET 膜龙头企业,从聚酯薄膜(常规BOPET)起家, 2014 年和2017年通过两次募资,进军被国外垄断的光学材料、可变信息材料等高端膜领域,并围绕战略性新兴产业提炼出光学材料、新能源材料、可变信息材料、热缩材料和节能窗膜五大业务板块布局,成长为“普膜+功能膜”双龙头。

窃以为,双星新材的“新”属性,体现在以下几个方面:

首先,光学膜是光电产业链前段最重要的战略材料之一,国家也多次发文强调。此前,高档光学基膜产品市场基本被日本东丽、美国3M、三菱、韩国SKC等公司垄断,中国则面临普通膜饱和、高端膜不足的结构矛盾。

近年来,双星新材通过自主研发成功打破国外垄断,并实现了国产替代,足见其研发能力。目前双星是国内唯一一家实现复合膜片月产量超百万片的企业,并于2019年成为三星VD光学膜片全球唯一一家战略合作供应商。

其次,光伏和动力电池被视为未来最重要的新能源,亦是政策大力支持和补贴的产业,当前光伏成本降到已足以平价上网。比如大规模的海水淡化、高端钢铁、芯片制造、数据中心等都是耗电大户,如果未来电价足够低将引发能源革命,可能从根本上解放全人类的生产力。

光伏技术的环境友好的特性,更是让各国政府都把光伏项目作为战略重点。双星新材研发的光伏背板基材,为赛伍、福斯特等全球龙头企业供货,全球市场份额超25%,显然是具备核心竞争力的新能源材料。

此外,双星的可变信息材料(与智能手机、平板电脑等相关)、热缩材料(有望全面取代PVC类产品)、节能窗膜(建筑玻璃贴膜空间巨大)这三个领域,以前均是被跨国公司垄断、价格昂贵的高端膜领域。双星经过多年研发,成了上述细分领域龙头,大幅降低价格,并成功替代了日本东丽等巨头,目前均是供不应求的新材料。

普通聚酯薄膜是一个偏周期性的行业,2010年前后,普膜价格大涨最高卖到4万元/吨,吸引了很多企业在高位大举扩张产能,导致了后面漫长的去泡沫期。

不过,当时双星新材并没有跟风,而是选择了高附加值的光学、新能源等新材料领域进行攻关,十年“膜”一剑,终于形成了挑战国际巨头的核心竞争力,足见公司的前瞻性和战略定力。

从公司业绩构成来看,普通BOPET提供稳定增量,五大新兴产业板块增长率均在40%以上,收入结构已发生显著变化。根据2020 年中报数据,普通BOPET利润占比下降至29.64%,而光学材料、新能源材料、可变信息材料、热缩材料和节能窗膜五大战略新兴业务板块利润占比已达70%以上,预计下半年“剪刀差”继续扩大。

这意味着,随着产品结构升级,双星新材不再是主打普通BOPET的传统化工股,悄然之间已“蝶变”为一家新材料公司。未来随着募投项目逐步落地,功能膜市场需求持续扩大,新材料板块贡献的利润占比将进一步提升,“新”属性将越来越明显。

经过十年“膜”一剑,公司的业务性质变化的同时业绩也持续攀升。公司预计2020 全年业绩有望实现6.68-7.2亿元,同比增长285%-315%。而且连续四个季度业绩超预期,Q1、Q2、Q3、Q4单季业绩分别为0.9、1.4、2.2和2.2-2.7亿元。

窃以为,我们不能再根据刻板印象视之为周期股了,而是一只新材料领域的高成长股。那么,再按照周期股给予低估值,无疑是巨大的误读和错杀。

12月14日双星新材股价报收于8.68元,总市值100亿,我们按照全年业绩中枢值7亿元来推算,公司的估值仅为14.28倍。对于基础化工行业的周期股来说,这个估值算是合理;但对于新材料领域的高成长股来说,这个估值就低得过分了,因为这类公司的估值大多有30-50倍,双星的低估显而易见。

再推演一下,现在已是年末,我们把估值切换到明年去看。双星Q4单季业绩2.2-2.7亿元,取其中位数2.5亿元,即使不考虑新材料板块的高成长性,假设明年4个季度均维持2.5亿元,那么全年就是10亿元净利润,折算成明年的估值仅为10倍。是高是低,一目了然。

02

光学材料品质、规模双龙头

不论是在雪球还是股吧,关于双星新材的讨论都异常热烈,因此我也不啰嗦,重点来聊一下公司最受关注的两块业务:光学材料、新能源材料。

先来看光学材料,双星在这一领域的产品包括光学基材、光学膜片两类。

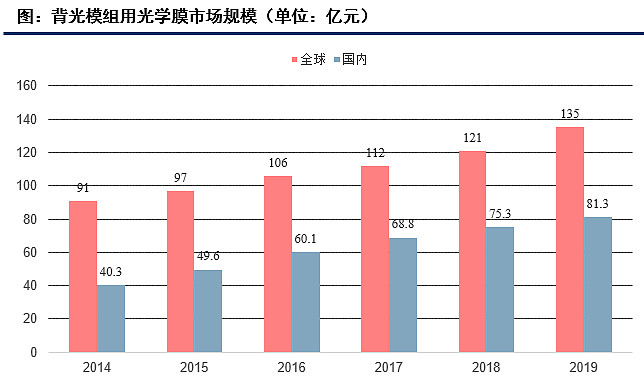

随着进入信息社会“无屏幕,不显示”时代,光学膜片作为平板显示产业链最前端的材料,市场空间巨大。据统计,光学材料全球需求总量20亿平米以上,整体价值500亿元。仅平板显示用光学膜片年需求就3亿平米以上,年价值50亿元。

大家注意,光学膜片并非简单的知识密集型行业,核心壁垒是研发经验积累和生产工艺的持续改进(高端医疗器械也是如此),注重工匠精神,公司在该行业有25年的经验积累,核心研发员工稳定,才能保持迭代创新,这也是后来者面临的高门槛。

从工艺技术难度来看,光学基膜/材>复合膜>增量膜>扩散膜>反射膜,双星实现了除反射膜之外的产品全覆盖,光学膜片的性能高度依赖光学基膜,后者高度依赖进口,双星通过自主研发成功打破国外垄断,并实现了国产替代,足见其研发能力。

目前,双星新材是国内率先实现复合膜片月产量超百万片的企业,公司2018年开始参与三星光学膜项目调试与生产;2019年,双星的光学膜片成为三星VD光学膜片全球唯一一家战略合作供应商。

成功的背后,取决于公司拥有原料生产-基材制造-光学膜片验证一条完整的产业链,品质非常稳定,同时,公司产能全国最大,能够快速满足三星对复合膜量的需求。

如今国内生产光学膜的上市公司中,激智科技、长阳科技被认为是新材料公司,但实际上双星新材才是规模最大,光学膜产品最丰富、最具实力。公司能成为三星战略合作供应商,即意味着三星对双星新材研发技术和产能的认可。(从这个角度看,激智、长阳是新材料公司,而双星不是,是不是太令人费解?)

而这给双星带来的好处也很多。首先,三星复合膜需求占据全球60%市场份额,2020年双星新材的供给量有望达30%,未来将达60%。可以理解为,成为三星的供应商,双星能获得最大化的市场份额,并且业绩有持续性。

其次,三星的研发和产品都在最前沿,双星与其深度合作后亦可抢占战略高地,产品研发也能更具前瞻性;

此外,三星的背书,给公司带来了很大的品牌溢价,今年主动找上去要求合作的企业有很多。

事实证明,除了三星之外,公司开发的光学膜片下游客户还包括京东方、华为、小米、冠捷、TCL、海信、长虹、创维、康佳等。通过与国际及国内大客户的深度合作,公司光学材料在国际和国内市场的占有率将显著增长,据统计目前占据国内市场份额达15%,下游客户有2/3都是世界500强。

放眼未来,市场显示屏的需求将越来越多,三星电子今年三季报披露,三星消费电子产品的销售额刷新了2017年创下的单季最高纪录,智能手机,计算机,电视和其他设备的需求显著增加;此外显示屏有越来越大的趋势,这种趋势将对光学膜片提出更多需求。双星新材今年上马了1000万平方的生产大尺寸膜片设备,预计明年一季度投产,就是顺应这种趋势。

光学膜片还是一个拼规模的行业,双星目前年产1亿平方米光学膜项目已经投产,2亿平米光学膜二期项目在稳步推进中,公司的复合膜片在明年上半年投产后产能会提高到500万平方米/月,增亮膜产能提高到800万平方米/月。其它国内产商的规模远不及双星,其后续利润将释放得非常快。

双星光学材料的另一块是光学基材。

公司目前拥有5条光学基膜生产线,每月可生产光学基材10500吨,产量位列全球第一,全球市场占有率约20%,公司下游客户包括:LG、常宝、凯鑫森、锦辉、斯迪克、太湖金张、皇冠等,主要应用于显示领域高端材料。

03

光伏爆发带火新能源材料

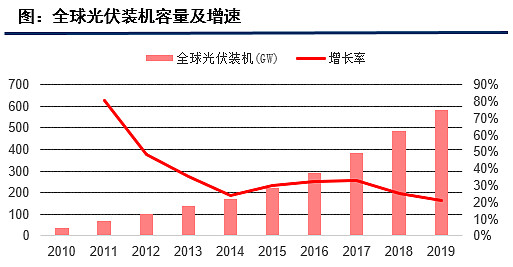

过去10年,光伏发电的成本降低了80%以上,大浪淘沙之后终于实现平价上网,市场视之为“能源革命”。中国光伏企业打遍国际无敌手,今年光伏的装机量和股价更是双双爆发。

据国家能源局预测,今年年底光伏发电从规模上将超过风电,成为全国第三大电源。初步预计今年光伏新增装机可能达到35GW左右,持续8年全球第一。“十四五”期间国内年均光伏新增装机规模在70GW左右,乐观最大值将达到90GW。

光伏装机需求快速增长,将带动背板材料销量大幅增长。在这种背景下,双星对于光伏产业的布局,无疑是非常有潜力的。

双星的新能源材料产品主要为太阳能电池背板核心组件,核心材料为PET膜。2020年光伏背板PET基材需求量约为22万吨,公司产量为6.6万吨,占比33%,领跑同行。2020H1年实现收入2.65亿元,产品毛利率20.5%。

由于下半年光伏装机总量需求快速增长,公司通过内部增效,将月产能从6000吨提高到8000吨,满足下游客户光伏企业快速增长的需求。

公司的新能源材料光伏背板基材,为赛伍、中来、明冠、福斯特、中天、回天、乐凯等企业供货,全球市场份额超25%。双星的大客户中,赛伍的需求量最大,公司供给量占比达70%,同时也是福斯特、中天的主力供应商之一。

上市公司里从事相关业务的有航天彩虹、东材科技、裕兴股份、回天新材等,业务收入也因市场增长而水涨船高。从营收规模和利润率来看,双星大幅领先于其他上市公司。随着未来光伏平价上网带来的高成长,双星的光伏材料销量拥有极高的确定性和增长潜力。

04

多个新材料细分领域龙头

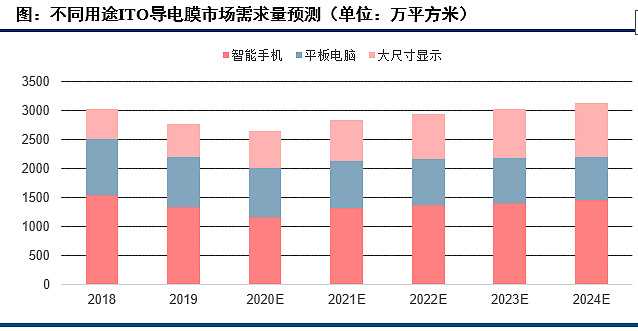

双星的可变信息材料板块业务,主要包括色带打印(TTR膜基材)及光电显示(ITO膜基材)两个系列。2020H1毛利率达42%,三季度毛利率持续上涨。

目前,国内公司做这块业务的很少,双星是细分领域的龙头。双星进入前,TTR基材产品进口价格为6万/吨;双星进入后,凭借过硬品质一举拿下了天地数码(产品渗透率90%)、法国埃尔默(产品渗透率40%)等大客户,成功替代日本东丽,价格降为2万元/吨。目前公司TTR基材产品全球市占率52%。

公司节能窗膜产品种类丰富,售价由低到高分为单贴原色膜、纳米陶瓷系列膜、磁控溅射贴膜三类。2019年节能窗膜销售量6000万平米,市场占比为38%。

目前国内市场PVC热收缩膜使用量约25万吨,PETG热收缩膜使用量约6万吨,因此PETG热收缩膜具有可观的市场空间。公司热收缩材料板块在2020H1年实现营收1.25亿,毛利率27.3%。公司现有5万吨热收缩膜产能,自2020年开始公司已与等食品行业龙头企业顶正(康师傅)、统一、达能达成合作,为其供应PETG热收缩膜。

05

订单充足,产能快速扩张

当前,双星的业务迎来高成长期,五大新兴产业板块增长率均在40%以上。此时产能规模扩张就非常重要了,当年恒力石化也是因为快速释放产能,抓住了炼化的大风口,一举抢占市场份额成为行业龙头。股价也是水涨船高,从低点算起翻了13倍,目前还在持续创新高。

据了解,双星当前产能是56万吨,2021年二亿平米项目将陆续建成投产,未来产能可达100万吨,持续提高市场占有率。也就是说,未来2年有望保持20%-30%的产能扩张,新增产能全部为高端膜产能。一个细节是,双星的高端产能主要是从德国购买设备,目前订单已经排到了2024年之后,其它公司想采购的话得排队好几年了。

从上游供给来看,近年由于上游PTA和MEG新增产能较多,库存水平处在高位,未来两年产能还将不断扩张,原料价格相对低位,因此上游企业议价能力处于弱势地位,位于产业链下游的BOPET会相对受益,产业链利润将进一步向聚酯端转移。

从需求端来看,行业整体处于供需紧平衡状态,价格有望维持上涨态势。下半年以来,BOPET膜价格和价差都快速上涨,三季度价差上涨约1000元/吨,双星产品的平均毛利率也从二季度的19%提高到26%。当前膜材料需求旺盛,当前行业在手订单均在2个月以上,库存处在低位。公司于11 月30日回复投资者也称:“公司订单充足、产销量旺,排产周期长。”

06

机构看好的估值洼地

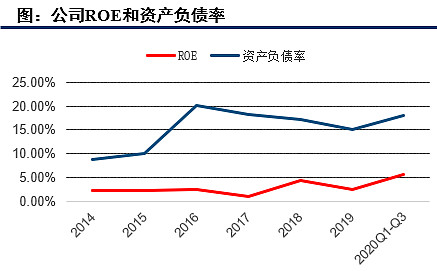

毋庸讳言,在“蝶变”成为新材料公司之前,双星新材的历史ROE是相对较低的。2018年和2019年的ROE分别为4.3%和2.3%,一个原因是公司新材料业务处于产能爬坡期,更重要的是,公司净资产比较高,资产负债率不到20%,没有通过加杠杆来强行提升ROE(这与很多同行的做法不同)。

从财务数据来看,近年公司严格控制资产负债率,提高现金净回流,2019年公司经营活动净现金流提升516.2%达到10.7亿元。2020前三季度公司经营活动净现金流同比增长65%达到11.0亿元,其中公司Q3单季度经营活动产生现金流量净额达5.1亿元,截至三季度公司现金及现金等价物达到17.1亿元。

接下来,随着募投项目进入战略收获期,双星业绩逐季向好,Q1-Q4单季业绩连续超预期,ROE也持续抬升。

五大新业务高速发展、业务结构升级带来价值重估、财务数据持续向上,在这三方面因素加持之下,关注到公司价值的机构纷至沓来。据披露公司今年已密集接受投资者合计调研14 次,调研机构共89 家,其中不乏人保资产、嘉实基金、博时基金、富国基金、中信资管,券商有中信建投、长江、天风证券等知名投资机构。

中信建投预计公司2020年、2021年和2022年归母净利润分别为6.98亿元、10.05亿元和12.85亿元,给予“买入”评级,目标价15.81元/股,距离当前股价(8.68元)还有很大上涨空间。

一个最过硬的上涨逻辑,应该就是低估值。公司14日收盘市值为100亿,以披露的2020年业绩中枢7亿来推算,当前估值14.28倍,远低于新材料板块的平均估值,按照明年业绩估算则更低。

激智科技、长阳科技和东材科技三家,与双星新材同样拥有光学材料业务,可以选取他们作为参考。2020年一致盈利预期下可比公司的平均PE在36倍,而双星新材才14倍,差距悬殊。

周日晚上,双星新材宣布斥巨资回购股份,资金总额不低于1亿元(含)且不超过2亿元(含),回购价格不超过人民币12元/股(含),就是因为管理层对公司长期内在价值的信心,并且认为公司价值过于低估了。

一般而言,管理层对外表态的价格,都是偏保守的。那么对于投资者来说,可将12元视作锚点,这个价位之下买入,未来盈利的概率很大。

另外还有一点,公司表示,本次回购股份的用途,为用于后期实施股权激励或员工持股计划的股票来源。众所周知,股权激励会有对应的业绩考核,必然是要求在2020年的业绩基础上有较大幅度增长,而且还是未来三年持续增长。因此,对公司未来业绩心里没底的投资者,其实是大可放心的。

巴菲特说,股价短期是投票机,长期是称重机。真正的成长股不会一直被埋没,在新兴产业如火如荼的情况下,双星新材未来的业绩确定性相当高,应该很快会有慧眼识珠的机构来给公司价值重估,填平这个估值洼地,甚至给予一定的龙头溢价,从而实现“戴维斯双击”。