《A zebra in lion country》的作者万格老爷子,创造了33年年化近17%的收益率。具体详见:女王:做特立独行的斑马!

在书中老爷子提及,除了市盈率、PEG估值法外,他也会用股息贴现模型来为公司估值。这里有两个关键:一是他只做未来2-3年的预测;二是贴现率是GDP增速+无风险收益率(长期国债)。

为什么是3年?一是我们想在3年内收回投入赚到钱;二是3年相对好毛估,更远的太难预测。

基于此,我想尝试一下用极简的股息贴现模型进行估值测算,看看和我用DCF测算出来的结果是否一致?!

一、理论基础

1、什么是股息贴现模型?

一只股票的内在价值等于未来所创造的一系列现金流的现值。投资者买入一只股票,最终能获得两个现金流,一个是股息;一个是最终售价。完整的股息贴现模型会将这两个数值进行相加,然后进行贴现,最终得出股票当下的内在价值。

公式如下:

股息贴现模型=股票的内在价值=未来股息的现值+未来股价的现值

2、关于股息贴现模型,是可以算出花来的,有零成长模式、持续成长模式(戈登模型)、增长率变动模式(二阶段、三阶段)等。感兴趣的朋友可以看Dheearj Vaidya(摩根斯坦利的分析师)撰写的文章。

二、股票实践

股息贴现模型适用于稳定分红的成熟型公司,如,美国的可口可乐、沃尔玛和麦当劳等;中国的中国神华、中国建筑等。

因此,身边有不少朋友都买了五粮液,所以我想拿五粮液来做估值示例。

一共分六步:

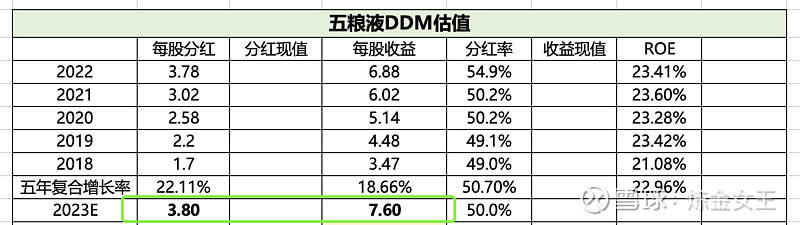

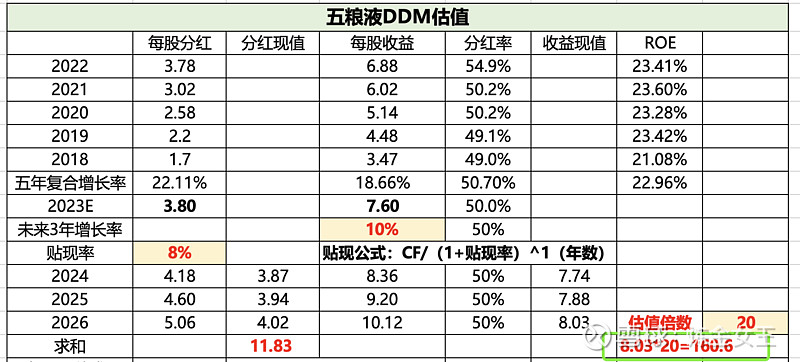

第一步:基础数据处理

一般来说是用过去五年的复合增长率来测算收益,但也可以用2023年Q3数据+2022年Q4数据来得出2023年E。

(时间有限,暂未对每股收益进行正常化处理,除了每股收益,也可以用每股自由现金流)

得出结论:2023年E每股分红3.8元、每股收益7.6元。

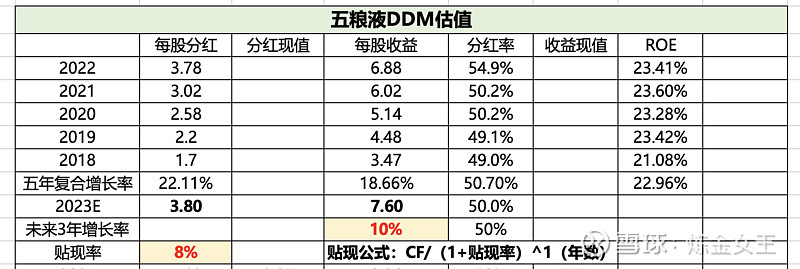

第二步:确定贴现率

贴现率=GDP增速+国债收益率=5%+3%=8%

贴现公式:CF/(1+0.08)^1(年数)

CF理解成现金流,我们这里用利润。

年数就是要贴现的年,2024是第一年,写1,2025是第二年,写2,2026是第三年,写3,以此类推。

第三步:贴现未来3年的收益和分红

这里做了两个处理,一是对未来3年的增长率做保守处理,基于过去5年的打6折,即,取10%。二是分红率做了5年平均处理,即,取50%。

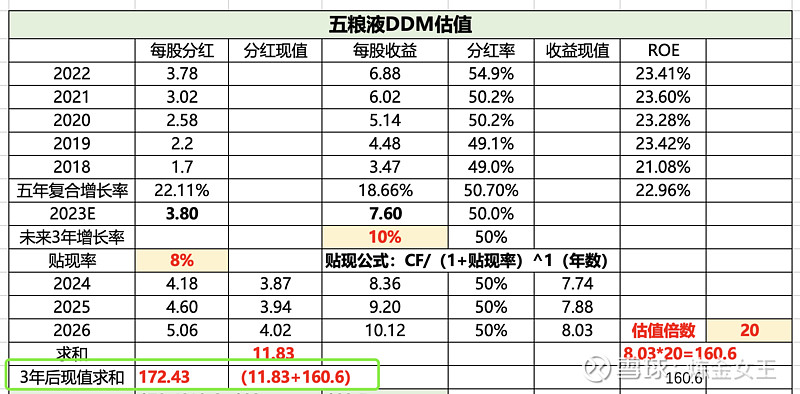

因此,得出未来3年的每股分红总和为11.83元。

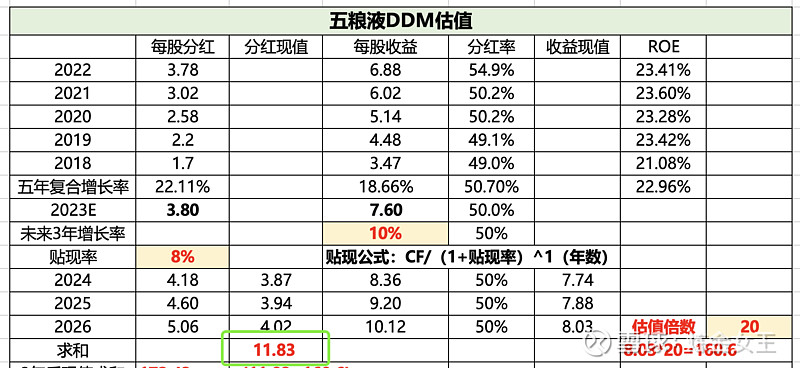

第四步:确定第三年的股价

这里我选用ROE作为确定估值倍数的关键,过去5年ROE平均在15%及以上,估值倍数为20;ROE10%-15%,估值倍数为15%、ROE10%及以下的,估值倍数为10%。

五粮液过去5年平均ROE在20%以上,因此,估值倍数定为20,第三年(2026年)的每股收益E为8.03元,乘以20,等于160元。

第五步:进行求和

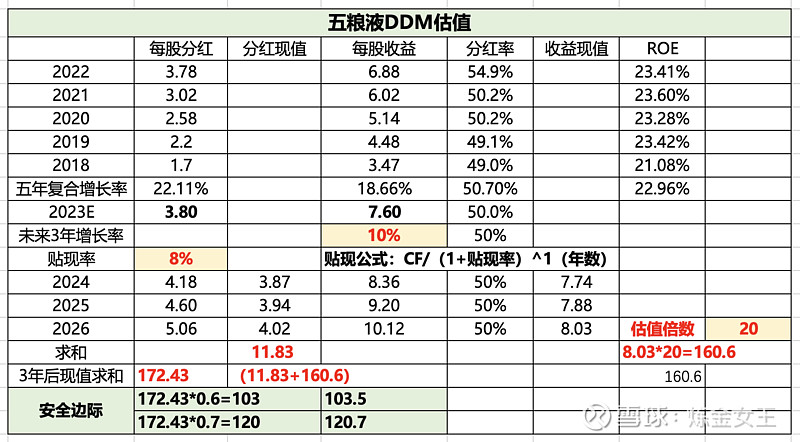

未来3年每股分红总和+第3年股价现值=11.83+160=172元。

第六步:确定安全边际

最理想的状态是花4角买入价值1元的股票,由于估值只是模糊的测算,因此,需要留有余地,一般,我们会在股价相对于内在价值打6折时建仓,之后再加仓。

五粮液,打六折的买入价为103元;打7折的买入价为120元。(和我做的dcf测算较为接近)。

另外,我特意用黄色标出了几个变量:

1、增长率

2、贴现率

3、估值倍数

这几个变量会直接影响到估值结论,变量的决策取决于分析人对这个企业的理解和预测力,其中,能力占20%,运气占80%。任何估值都可能是错的,但这是一个很好的参考,所以需要我们设置安全边际,安全边际越高,风险就越低。

以上,仅做学习分享,不做股票推荐。如有建议,请不吝指正!