1.一句歌词引子

预备,唱:“那些年错过的冠军,那些年错过的牛基。好想告诉你,告诉你我没有放弃超额收益。曾经想征服全市场,到最后回首才发现,这冠基点点滴滴全都是套路;那些年错过的第一,那些年错过的收益率。好想告诉你,告诉你我没有忘记。那年采访最牛经理,第二年大赚的约定。再一次相遇我会再不相信你,再也不相信你!”

2.寻找冠军基金之路

——“市场代有冠基出,各领风骚仅一年”

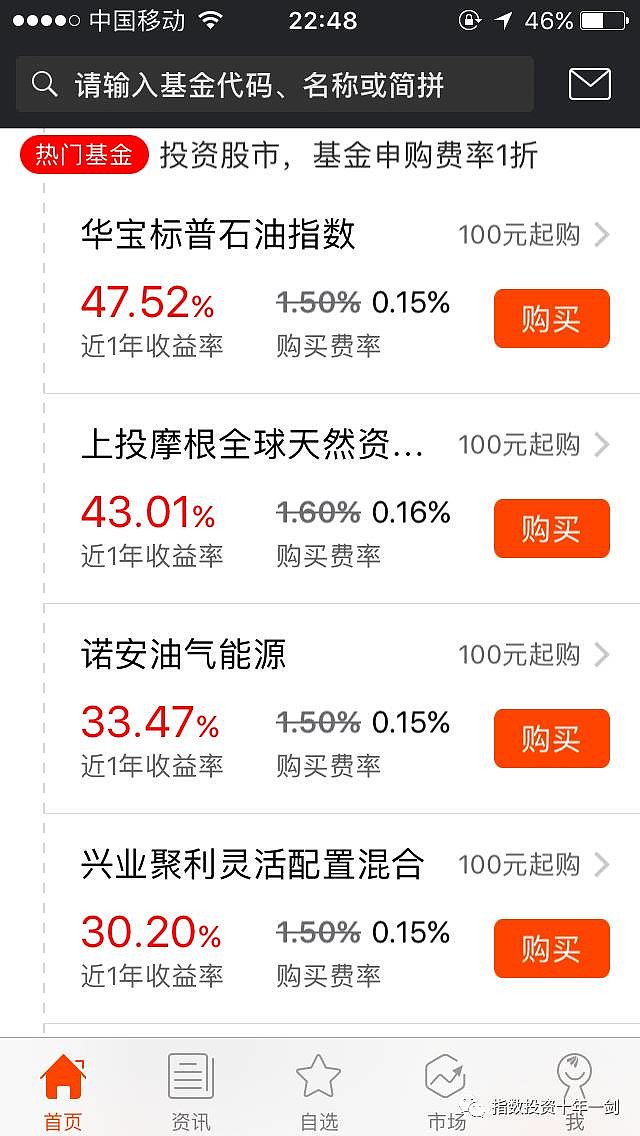

2017年的第一个交易日结束了,公募基金激烈的年终业绩排名战终于落下了帷幕,广大基民朋友打开基金APP,首先映入眼帘的是这样的:

什么?在上证指数全年跌幅为12.31%,A股再度全球垫底的2016年?居然有基金近一年收益率30%-40%???前几天正好发了年终奖,还等什么!!买!买!买!

如果照这个基金投资逻辑的话,2016年年初把年终奖买入2015年的冠军基金的投资者岂不赚大发了?

让我们一起来看看2015年的冠军基金:

易方达新兴成长灵活配置,2015年全年涨幅达171.78%,而同期上证指数仅上涨9.4%,跑赢基准指数1.5倍多!

于是,广大基民朋友争先恐后地买入这支冠军基金,期盼着2016年收益来一个大“逆袭”。万万没想到,这支基金2016年交出的成绩单是:

2016年全年累计收益-39.83%,同类排名倒数第八,亏得持有人不要不要的......

每年年初买入前一年的冠军基金,就能轻松实现财富自由吗?

Too young to simple!

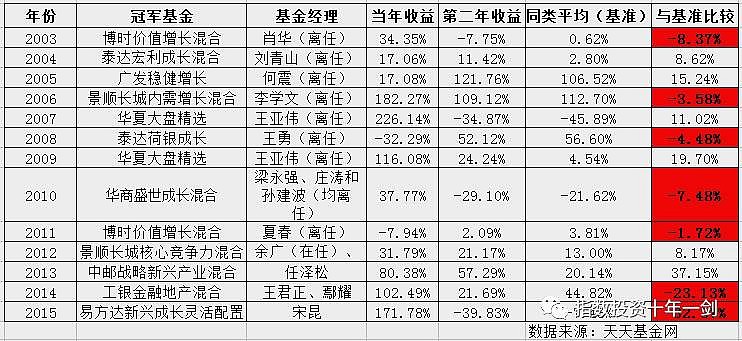

让我们来看看,那些年,我们一起追过的冠军基金当年及第二年的具体表现:

该表统计了2003年—2015年13年间的冠军基金。13支冠军基金,第二年业绩跑输同类平均(基准)的多达7支!以近两年来的冠军基金工银金融地产混合、易方达新兴成长灵活配置为例,第二年业绩低于同类平均(基准)的23.13%、32.37%........

那些年,没有追过冠军基金而深夜痛哭的人,不足以谈人生......

3.冠军基金的“套路”

—“年年岁岁有冠基,岁岁年年人不同”

我们为什么不能依靠追寻冠军基金的步伐实现财富自由呢?因为冠军基金第二年的收益率往往“黯然失色”,甚至大幅跑输基准;为什么冠军基金的业绩通常不能持续呢?

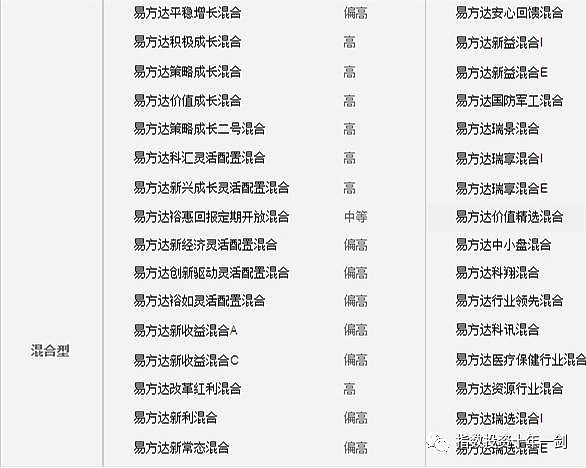

我们首先得从基金公司发布产品的策略:“保持基金投资策略的多元化”讲起。以易方达基金公司为例:

易发达公司的48支混合型基金,投资风格涵盖平稳、价值、成长等,行业布局包括国防军工、医疗保健、资源行业、信息产业等,热点概念追踪国企改革、创新经济、行业龙头、一带一路、新常态经济、供给侧改革等。基金公司发行的基金产品具有如此多元化的投资风格和主题策略,每年年底,总会有一支“幸运”的基金踩准当年的热点,获得相当“靓丽”的收益!

原因一:市场热点不停转换,“瞬息万变”。

以易方达新兴成长灵活配置(以下简称“新兴成长基金”)为例,2013-2015年,上证指数的走势虽然“波澜不惊”,比较平稳,但“中小创”股票却走出了一轮“波澜壮阔”的行情:创业板指数由2013年年初的705.34点飙升至2015年年中的4037.96点,累计涨幅达472.84%!新兴成长基金将不低于80%的资产将投资于新兴产业中预期成长性较好的公司(中小股),15年搭上创业板“结构性”行情而净值暴涨是理所当然的;而随着2015-2016年创业板指数由4037.96点暴跌至如今的1991.57点,累计跌幅达50%,新兴成长基金“跌落神坛”,业绩大幅亏损远远跑输同类平均基准,也是不足为怪了。

“你方唱罢我登场”,都是“昙花一现”,鲜有“常胜将军”,这就是冠军基金的“冠军魔咒”。

原因二:此“经理”非彼“经理”,冠基无常帅。

大多数冠军基金经理极有可能会在短期跳槽。以2003-2015年16位冠军基金经理为例,离任的有11位,在任的仅仅5位。冠军基金经理在“一战成名”之后大概率进行创业,发行私募基金。对于这些基金经理来说,通过“冠军”口碑吸引广大高净值客户购买自己的私募产品,短期内就能聚集巨大的资产规模,将来无论是靠收管理费还是收益提成,丰厚的利润造成的诱惑实在太大了。

大多“牛基”不过是基金经理“运气”使然而不是“能力”驱动。成为冠军基金经理后,经过媒体的广泛报道和基金公司轰炸般的宣传,长时间处于“聚光灯”和“赞美声”下的基金经理,极有可能过度自信,加大股票仓位采取更加激进的投资。然而当风格转换、泡沫破灭之后,投资者才可能意识到,之前的高收益并非源自基金经理的能力,只不过他的操作风格正好与市场走势相契合而已,仅此而已!

上世纪80年代末,《华尔街日报》曾经便组织了一场大猩猩掷飞镖选股PK分析师专业的比赛,结果却证明,分析师的成绩并不比大猩猩强。从某种程度上看,基金公司发布不同投资策略的基金去押宝“市场热点”,不正类似于培养一群“大猩猩”向股市投掷飞镖,总有一个幸运“大猩猩”会在年末脱颖而出,成为“冠军猩猩”吗?

4.回归常识:过去业绩不代表未来

现在已然衰朽者,将来可能重放异彩。现在备受青睐者,将来却可能日渐衰朽。《证券分析》(本杰明·格雷厄姆)

当你打开基金APP或官网时,看到以下的界面,还会动心吗?

“热销”、“热门”、“反弹”、“一致看好”以及“近*月/年收益率”......基金公司以这样的让人心跳的词语和让人心动的收益率”兜售”自己的基金产品,却狡猾地掩盖短期高收益率下隐藏的巨大风险。

请注意上图中不起眼的五个小字:“投资需谨慎”。这句话展开来说就是金融投资最基本的一个常识:过去业绩不代表未来,据此入市,风险自负。

为什么我们用零钱买菜都要精挑细选,而用年终奖买基金却如此冲动草率?归根结底,我们缺乏投资理财最基本的常识。

重要的常识让我们默念三遍:

投资需谨慎,历史业绩不代表未来收益!

投资需谨慎,历史业绩不代表未来收益!

投资需谨慎,历史业绩不代表未来收益!

你可能在市场上暂时赚不了多少钱,但你至少比大多数人绕开了一个大坑。投资,活着比盈利更重要。

微信公众号:“指数投资十年一剑”(微信号:dl_19910206),希望大家多多指教!![]()