鱼和熊掌,不可兼得。

同样,对于上市公司来说,高成长和高分红也是极难兼顾。

一方面,对于高成长公司来说,在供需导致的周期波动下,公司的高成长本身就很难持续,最典型的就是近两年通威股份、隆基绿能代表的光伏赛道。

即便是消费硬刚需的龙头,也难免会出现利润端的波动,比如海天味业、金龙鱼、中国中免等。这导致,持续高成长的公司极其的稀缺。

一方面,对于高分红公司来说,要想高分红就必须有稳定的现金流,进而要求公司有极其稳定的盈利。

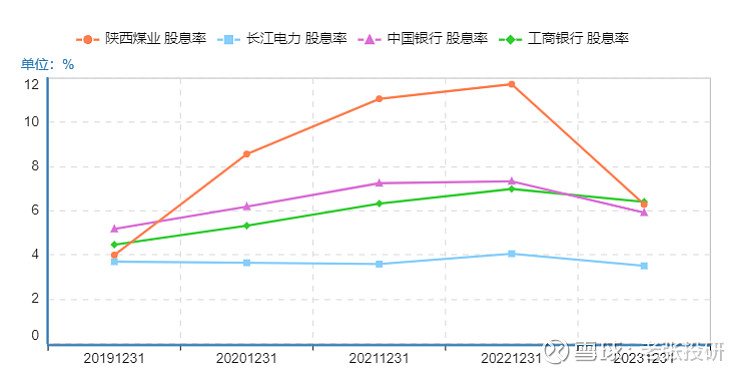

而高稳定盈利的公司基本都在电力、煤炭、银行等寡头显著的行业,比如长江电力、中国神华、工商银行等,股息率都能高达4%以上。

但这些行业龙头尽管盈利稳定,由于行业因素,却并不具备高成长属性。

所以,高成长和高分红能做到一点,就已经足够强悍了。

可是,如果我们继续沿着股息率这条线去探索,却能发现新的惊喜。

长江电力作为目前A股分红的标杆,从上面数据看到,公司的股息率并不高,就是很稳定,近5年稳定在4%左右。

这4%的股息率看似不高,但是近5年能保持在4%股息率以上的上市公司,仅仅只有44家,可见长江电力的稀缺性,这些公司也主要集中在煤炭、石油、电力、银行等传统行业。

这其中,一家小公司也引起了我们的注意,那就是永新股份。

永新股份市值仅有50亿左右,业务也很简单,就是做包装印刷的,产品随处可见。

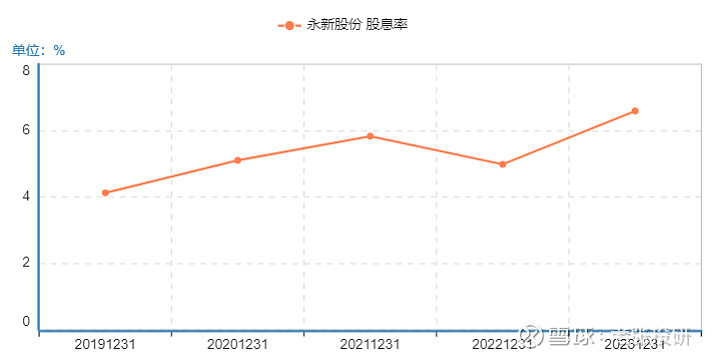

但分红却极其强悍,2019年以来公司股息率均超越4%,尤其是在2023年头部分红龙头股息率纷纷下滑下,公司的股息率反而再创新高达到了7%附近,已经超越陕西煤业、工商银行等。

公司股息支付率也极其的高,近些年都维持在80%以上,也超越了长江电力,2021年更是高达96%,几乎所有的利润全进行了分红。尽管公司小,但是近20次分红,永新股份分红额度高达近30亿元。

更为惊喜的是,通过进一步数据,我们发现永新股份不但股息率高,而且也具备高成长的属性,真正做到了高成长和高分红的兼得。

1、成长的稳定。

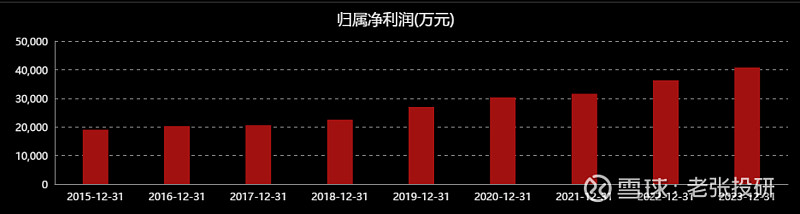

数据显示,永新股份2015年以来净利润均保持了增长状态,近三年以来公司净利润增速更是高达两位数,2024年一季度实现净利润8600万,同比大增11%,可见其成长的稳定性。

在A股,近十年净利润均保持稳定且大幅增长的公司,屈指可数,也就是贵州茅台、五粮液等极少数绝对龙头公司做得到。可见,永新股份成长的强悍。

2、盈利能力的强悍。

永新股份的盈利能力主要体现在两方面;

一个是自身盈利能力的提高。

得益于公司利润端的高成长,永新股份的核心盈利能力指标,净资产收益率ROE不但超高,而且从2021年以来还出现了持续提升的状态,从2021年的15.34%提升到了2023年的17.23%。

这个ROE水平对于小公司来说已经非常强悍,已经远超同仁堂、恒瑞医药等高毛利龙头,和片仔癀、格力电器等相媲美。

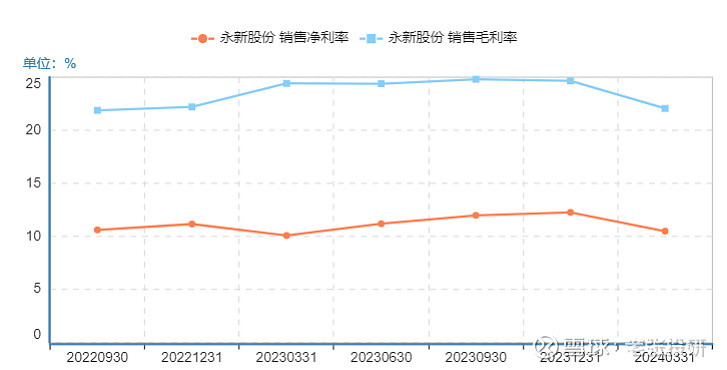

进一步分析,我们用ROE的杜邦拆解来看,影响ROE的三个核心因素净利率、总资产周转率和权益乘数中,其他两个几乎没变,只有净利率是持续增长的,从2021年的10.62%攀升到了2023年的12.26%。

也就是说,公司核心盈利能力ROE的增长,是公司净利率增长导致的,而净利率推动ROE是公司增强盈利能力最好的方式。

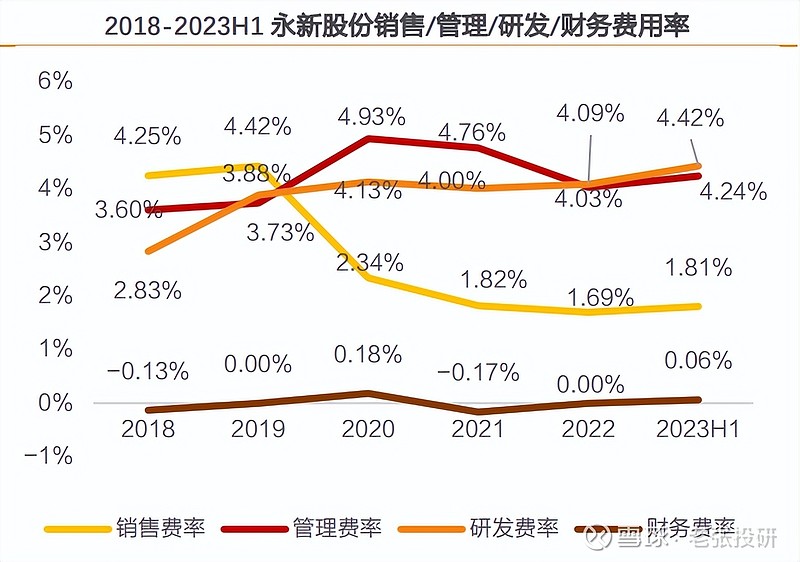

通过进一步分析,我们发现永新股份在毛利率几乎不变的情况下,净利率却出现持续提升,主要得益于公司强悍的费用管控能力,公司的成本费用利润率从2021年的14%提高到了2023年的16.7%。

一个是超越同行的盈利能力。

数据来看,永新股份基础盈利指标毛利率近些年一直维持在25%附近,这个盈利水平也远远超越了紫江企业、宝钢包装、奥瑞金等行业竞争对手。

3、盈利质量的优良。

公司不但盈利能力强,盈利质量也好。

因为公司的净利润只是财报上的数据,净利润再好如果不是实实在在的现金也不能说好。只有净利润转化为现金流才是盈利质量的高。

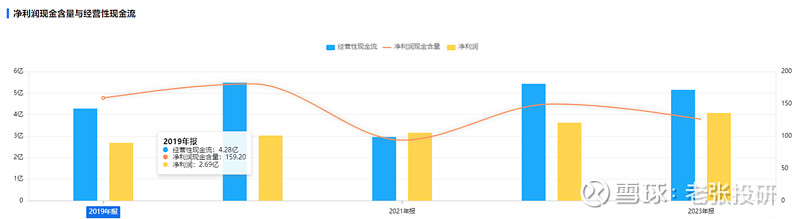

数据来看,2019年以来,永新股份的经营现金流一直是大于净利润的,净现比一直在1以上,也就是说公司净利润是实实在在到手的现金,这也是公司高分红的根基。

那么,永新股份是如何做到的呢?

尽管公司是做印刷包装的,但却具备四个核心优势;

第一,行业优势。

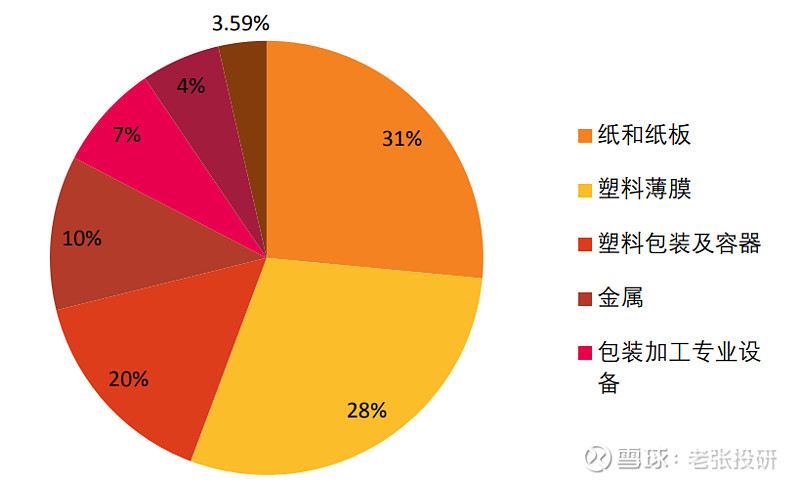

包装行业看似小,其实空间也够大,2021年塑料薄膜和塑料包装在包装行业中占比为28%何20%,是行业需求最大的地方。

而根据2021年发布的塑料行业规范,对塑料垃圾的治理非常严格,这就要求包装企业具备极强的技术要求,小企业逐步被淘汰,市场份额向大企业集中。

永新股份的产品具备轻便、可塑性强、耐蒸煮、环保等特性,广泛应用于食品、日化、医药等领域,是需求持续切高频的地方。这也是公司稳定成长的关键。

第二,客户优势。

公司凭借产品优势,深度绑定伊利、百事、宝洁等高频需求客户,抗风险能力提升。

第三,研发优势。

公司产品的优势在预期研发能力,2023年研发费用率4.3%继续提升,有望在环保的要求下及时满足不同的产品,保证领先优势。

第四,成本优势。

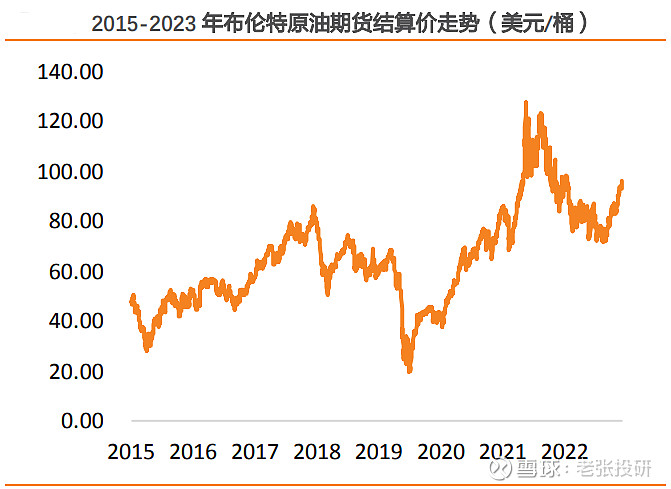

公司包装材料的上游主要是是石油等化工品,成本占比超70%,原材料的价格波动对公司陈本的影响是较大的,国内供应商以中国石油、中国石化为主。

但是,我们却发现,在2020年以来石油价格持续上涨下,永新股份不论是毛利率还是净利润均没有受到影响,这就是强悍的成本控制能力。

所以,永新股份尽管在包装这个看似不起眼的行业,但却具备极强的需求高频带来的业绩稳定成长,以及超高的分红能力,公司具备了极其稀缺的高成长和高分红逻辑。

关注老张投研(id:LZtouyan),这里有你最关心的投研报告!

来源:老张投研