普通人都有的常识,借钱还钱,外加还要还利息!

但现在,借钱,可以不用还利息了,比如,从银行借1万块,银行倒贴50块,只需要还9950就行。

莫不是骗子吧!

如果这么出门说,肯定要被打!

所有人的第一感觉肯定就是遇到骗子了!

但事实上,这真出现了,还是在欧洲发达资本主义国家——丹麦!

丹麦第三大银行(日德兰)近期推出10年期按揭贷款,年贷款利率为负0.5%!

01

负利率房贷,创造人类历史!

丹麦第三大银行日德兰银行,已经开始向借贷者提供年利率为-0.5%的十年期贷款,而另一家丹麦银行诺底亚银行,将开始提供固定年利率为0%的20年期贷款和年利率为0.5%的30年期贷款。

简单的计算一下:

也就是购房者向银行借100万,10年合计购房者只要还银行97.5万!

相当于购房者借了银行100万,10年赚了2.5万!

购房者,还不止赚这点利息!

具体看数据,按照丹麦首都哥本哈根首都首都区域,4687欧(约合3.7万元)每平米的房产均价,以及80%的房贷按揭率。

买一栋100平米的房产,价值370万。购房者自己支付74万,剩下296万全部从银行贷款。10年还款下来,银行需要倒贴7.5万元左右的利息。

算上哥本哈根 4.84%到5.31%的租金回报率,10年还能拿到大概187万的房租回报。

这么说,就算不用赚到租金进行新的投资,依靠负利率,只需要首付74万元,此后10年中平均每年还款10.15万元,就能够坐拥价值370万元的资产?

这不是天大的好事,砸脑袋上了吗?

还是不太相信!

还是在骗我....

02

银行为啥提供负的房贷

丹麦第三大银行日德兰银行(JyskeBank)向贷款人提供年利率为-0.5%的十年期贴息购房贷款,资金来源都是本地养老金等机构投资者!

这是全球金融业首个负利率贴息房贷业务。

日德兰银行表示,这项负利率贴息房贷的贷款人,将像普通客户一样每月还款,但房贷本金每月减少的金额将超过贷款人还款的金额。

丹麦日德兰银行官网按揭贷款利率

日德兰银行的房地产经济学家何伊夫说,银行不会直接把钱送到客户手上,但客户的债务每月所减少的金额,将会超过偿还的贷款金额。

何伊夫表示,日德兰银行之所以能够以负利率进入货币市场,是通过向机构投资人借钱,并且将其转嫁给客户的方式实现的。

根据财富中文网的报道,在这个借贷关系中有三个角色,分别是贷款人(购房者)、银行和机构投资者。

在丹麦,每笔按揭抵押贷款背后都有一个单一的投资人——通常是像养老基金这样的机构,他们会在做出同意交易的决定前获得贷款人的全部财务信息。

整个流程运转是这样:

1、丹麦购房者向银行贷款10万元,10年内还清。购房者还需向银行支付0.3%的利息以及一些服务费用,这是银行盈利的来源。

2、在抵押贷款期间,机构投资者需要向购房者支付贷款金额的0.5%,也就是说机构投资者要赔钱。

3、有了机构投资者提供的0.5%,购房者贷款时能够净得0.2%的利息利润。银行得到0.3%的利息加上一些费用。唯一没有盈利的是机构投资者,他们借出的钱损失了0.5%。

这里简单总结一下,各方收益情况:

1、购房者:+0.2%

2、银行:+0.3%

3、机构投资者:-0.5%

事实上,即使名义利率为负数,日德兰银行的贷款人最后偿还的金额,还是会比贷款金额高一点,因为要向银行支付交易服务费作为补偿。

所以,参与房贷交易当中,银行更像是一个通道,并没有受到任何损失,反而还是赚手续费的!

而唯一受损失的是机构投资人。

看到这,很多人会问,莫不是这些机构脑壳被门夹了吧!

那么,为什么机构要投资于那些收益必然为负的东西呢?

因为他们担心,投资在其他领域比如股票等,可能会损失更多的钱。

03

全球负利率时代的缩影

在丹麦、瑞典、瑞士这些国家,货币市场的利率降幅已经让银行业务出现“倒挂”。这给养老基金等需要存钱的投资机构带来了难题,因为只要把钱放在任何一种形式的储蓄里,钱都会缩水。投在股票和其他投资工具里更不行,风险太大。

负利率贷款是在经济波动时期分散潜在风险的一种尝试。尽管目前这种情况只发生在丹麦,但这是一个时代的标志,而且不是一个非常好的标志。

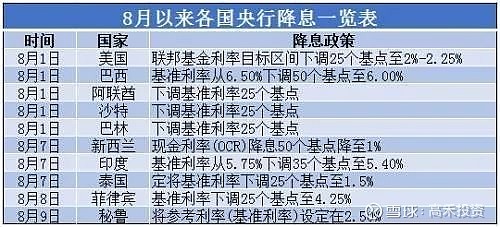

今年以来,已有三十余个国家和地区实施降息。

虽然降息的国家中以新兴经济体居多,但也不乏美国、加拿大、澳大利亚、新西兰等发达经济体。

负利率现象只是一个开始,一个新的时代的开始!

在瑞士,瑞士联合银行近期告诉有钱的客户说,如果他们的存款超过50万欧元(约合人民币392万元),将收取0.6%的年费。

是的,你没听错!

存钱,不但没有利息拿,存得多的还要支付高额年费,这意味着存款将越存越少……

在丹麦,日德兰银行的存款利率已经降到了0。

现在丹麦的银行正考虑跟随瑞士的脚步,对存款实行负利率。

这一现象正是全球负利率时代的缩影:

各经济体通过低至“冰点”的利率鼓励消费和投资,从而刺激经济增长,可见全球市场对经济衰退的预期愈演愈烈。

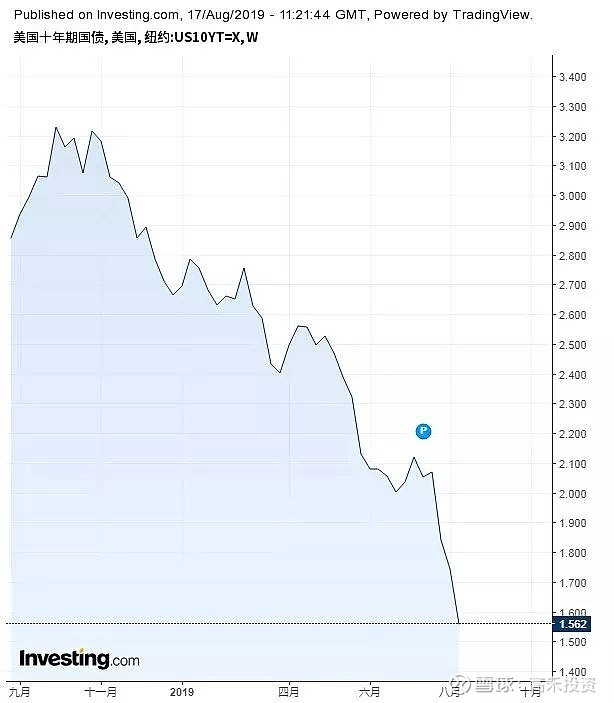

另一方面,大量资金蜂拥进入避险资产,促使美国10年期和2年期国债收益率在8月14日时隔12年首次出现倒挂,反映出投资者对经济前景极度忧虑的情绪。

而且回过头来看丹麦,房地产,同样绑架了丹麦经济,银行只能通过负利率来保住房价。

08年金融危机的阵痛,在美国三轮QE、欧洲负利率等大环境,大量的便宜资金都在寻找高收益资产,丹麦也同样如此,而且其中,房价更是出现了长达6年的上涨周期。

以2014年为例,虽然丹麦全国的GDP不到4000亿美元,但住房市场的贷款规模已经高达5500亿美元。

丹麦私人债务量和可支配收入的比例达到了全球第一,国民经济与房地产牢牢地绑在一起。

所以说,经济不能甭,房价不能崩,债务更不能崩。

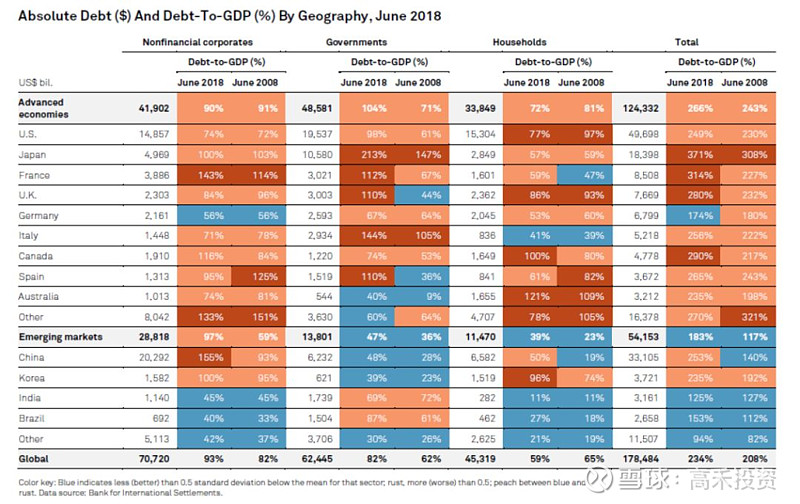

上面这张图是世界银行发布的2008年和2018年全球主要经济体债务情况的对比。

总体债务情况来看,只有德国和印度相比08年金融危机期间,是有所好转的,其他国家的债务情况更加糟糕,其中进一步恶化的有加拿大、法国、英国和日本!

本周21日,德国以发行零票息30年期国债。

这是世界上首次有国家,以负利率发行期限长达30年的国债。

从拍卖情况来看,收益率不但为负值,而且还创出-0.11%的历史低点,比上个月发行的常规30年期国债的收益率低了40多个基点。

目前来看,全球约有价值15万亿美元的负收益债券,大概占到了政府债务市场的30%和债券市场总额的15%。

说到这,应该就不难理解为什么丹麦养老金机构还愿意拼命(贴钱)给购房者做贷款了:

第一、银行向个人购房者发放负利率(补贴)贷款,稳定房地产市场,无论政府、机构、银行、购房者任何一方都喜闻乐见;

第二、商业银行系统继续保持正常稳定运转,作为银行职员做做通道赚手续费,也是一件轻松开心的事;

第三、这些钱早晚也会缩水,投到国际债券市场也都差不多,反正都是负收益,只是比谁亏得少。

其中,对于个人投资者而言,更加需要注意的是,海外投资策略非常重要!

在这个全球动荡不安的时代,有人看到的是风险,有人看到的是机会,比如,澳大利亚房地产市场已经回调长达两年多的时间,这个时候出手,是不是很好的抄底机会?

打折20%买入并持有,5年之后变现,每年稳稳的赚取8-9%的收益如何实现的?

如果想要了解澳大利亚过去十年的房价趋势?

如果你也好奇上一轮房价主要下跌的原因是什么?

那么请注意啦!!

橡树资本的大咖将会为您详细讲解不动产市场买入的六个信号,澳大利亚地产困境基金的投资策略,以及澳大利亚地产的市场周期性,为您带来不一样的不动产投资方式。

课程不吹不黑,以独特的角度客观的为您讲解和分析现阶段的趋势。如何打折20%买现房,困境房产基金的赚钱逻辑是什么,让您一目了然。

想要了解困境基金运作方式的小伙伴们踊跃报名哟。

长按上面的二维码开启不一样的投资体验之旅哟!

「高禾投资」新中产家庭资产配置服务平台,专注于大类资产配置的研究和投资,我们覆盖资产类别,包括但不限于股票、基金、股权、房产、信托和保险。