引子: $中国平安(SH601318)$ 更多的股票估值请到大竹注册会计师主页查看

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

我是一名现役的注册会计师&资产评估师,拥有24年的股市经验,对于股票的估值是按照注会财务管理教科书的原理制作了一个excel模板,从2019年末严格按照现金流量估值法选择股票以来已经实现了稳定的盈利,这个方法我写了一本书《现金流量与股票估值》,中国铁道出版社出版,在京东淘宝均已上架,有兴趣的朋友可以选购,切磋炒股技艺。

《现金流量与股票估值》京东现货 自动现金流量估值模板演示视频

经过这几天球友的反馈我声明几点:

第一:现金流量法估值dcf不是我发明的,在很多投资类图书中均有阐述,我只是采纳了这个方法,用excel做了一个模板,只要录入股票代码,就可以自动获取上市公司的财务报表数据,并且自动折算为自由现金流量进行估值。功能和万德有一拼。该模板随书赠送。只要扫一下前言第四页的二维码就可以下载模板。我这个模板是用excel做的,打开后记得启用宏,wps免费版无法运行宏,请参考书中第二章的方法下载上市公司财务报表贴到数据表里即可。

第二:我不是什么投资大师,至少现在还不是,我是一个注册会计师&资产评估师,对股票投资很感兴趣。买了书的球友可以加我微信注明球友,我的主要工作还是审计,上半年比较忙,下半年可以聊天。qq号印的不对,实际是一个qq群号,进群口令是我的名字。

第三:我对自己的定位是目前擅长的方向是财务,对于行业的研究还不是我的能力圈,我用财务分析的方法选中10只股票平均仓位持有,已经实现稳定盈利,有时间就研究下行业啊,管理层啊,没时间就不用看,因为人的精力有限,只要做自己能力圈范围内的事情就好了。具体的股票可以看雪球我的股票和我的组合,都是实盘。除了我的组合中股票之外,其他的股票我只是尝试着分析,结果不一定准确。

第四:找我估值的朋友转发我的文章之后可以直接 @我一下 告诉我股票代码,如果我做的估值大于等于市场价值,我就会在雪球发这样一篇估值报告,如果我没发,应该是做出来的估值偏空,业内的潜规则是不能发布看空的研报。

第五:该模板用于普通企业还可以,用于金融、地产很可能不准,我自己的经验是用该模板估值投资的中国平安、万科A、还有几家券商都没有盈利。

基础释义:

一、折现率:折现率是估值中最重要的一个数值,动一个点估值就会剧烈变化,本文中折现率我选择的是9%,原因是巴菲特在1988年给可口可乐估值的时候用的是9%,前一段时间我还经常用12%,但是前几天在雪球给舍得估值的时候遭到了围攻和群嘲,我也觉得12%太教条了,虽然国企的资产评估要求用这个数值,但12%确实不够公允,还有球友提出9%是1988年的数值,现在市场无风险利率和风险利率都出现巨大变化,他认为无风险利率3%、风险利率3.2%,所以折现率6.2%更为合适。这一点我并不认可,既然来到了股票市场,如果年化收益率不搞个9%、10%的,只给你一个6.2%,恐怕大部分股友都心有不甘,而且从2014年以来的实践经验证明,我用9%选出来的股票挺靠谱的,也足够用,我也没必要进一步扩大目标范围,所以最终的数值我选择9%。

最近还有球友吐槽,就用一个9%是不是简单粗暴?是否考虑了债股比例?除了上述2个原因让我选择9%之外还有2个原因:第一是2014年末的时候我用9%选出了茅台、五粮液、福耀玻璃、格力电器、2019年末我又用9%选出了青松股份、华东医药、方大特钢、宝钢股份,这几只股让我获利颇丰,实践可以证明9%选出来的股票可以盈利,在股市上盈利才是硬道理,我简简单单就能获利,为什么要把简单问题复杂化?第二关于债股比例和加权平均资产成本的问题,有球友认为不同公司的债股比例不同,加权平均资产成本不同,所以不应该统一的用9%,作为资深注册会计师我就呵呵了,折现率就是资本成本,我投资一个项目自己会有一个期望的报酬率,上市公司股票的公开性、流动性、安全性我觉得期待一个9%的报酬率很公允了,不管是什么类型的公司,统一期待一个9%的报酬率有错么?如果标的被低估了或者价格合理,并且有成长性我就介入,如果没有就放弃,就这么简单。第三原因就是我喜欢复杂问题简单化,中国的佛教之前有八大教派,为什么最后只剩下净土宗和禅宗?因为消失的六大教派修炼起来太复杂了,只有净土宗只需要每天念阿弥陀佛就可以往生,而禅宗更简单:苦海无边,回头是岸,回个头就ok了,只有这种简单的有用的方法才有可能真正的普及,所以我的模板只要输入股票代码,调整一下参数就能选股不是很香么?

这是雪球里面的一位高人对折现率的不同意见,这种不同意见我是热烈欢迎的,也是万分感谢的,可以接受各种质疑、批评、对我的成长帮助很大,但是没有任何论据支持的主观的情绪化否定意见、以及人身攻击的言论我会直接拉黑的,儿子还说让我骂回去,我说被狗咬了一口难不成你还咬回去?何必浪费自己的时间呢?

二、预测期收入增长率:自由现金流量模型的预测期我用的是5年、股利折现模型我用的是10年,预测期收入增长率我采用的近5年的收入增长率的几何平均值加近十年的收入增长率的几何平均值除以2得出来的,如果大于15%取15%,否则取本数。理由是前五年前十年的增长比率很可能还能延续五年、十年。1.15^10=4倍,能实现5年翻番10年翻两番的股票肯定不错,而且优质股票达到这个标准不难。

对于今后的收入增长率,真的准确预测可以说是玄之又玄的一个问题了,即使你真的是这家上市公司老总的儿子,发生疫情了能预测么?发生灾害了能量化吗?所以与其纠结这个问题,不如做好风险管控,做好分仓。比如我10只股票,每只10%,如果有一只爆仓,全赔了不过10%,我这样持仓分散了风险提高了胜率,虽然不如单调一只股票选对了收益率高,但胜率提升了10倍,也是现在世界上投资大师普遍采用的方案。

三、永续期的增长率:这个数值我选择5%,中国近三十年的通货膨胀水平应该不会低于这个数值,所以这个数也算比较保守的估计。

四、分红率:用股利折现模型估值的时候,分红金额非常影响股票价格,有的公司比较吝啬,分红很少,造成估值太低,有的公司又分红很多,造成估值太高,所以我一律采用50%的分红率计算分红金额。

五、关于估值出现负数的问题:有的公司用自由现金流模板估值会出现负数,我一直以为是债权比例偏大,财务费用过高导致的,遇到这种公司往往就放弃了,昨天对中国建筑估值是又出现这种情况,按13%用现金流量法估值,在持续经营假设、折现率9%、5年预测期的增长率13.89%、永续期增长率5%的条件下得出的估值是-0.02元,按6%用现金流量法估值,在持续经营假设、折现率9%、5年预测期的增长率6%、永续期增长率5%的条件下得出的估值是4.94元刚好等于市价,后来也是跟帖的一位高人指点了一下,中国建筑一直资本支出较大,所以增长率越高,反而估值越低,我之前在京东方上也遇到这种情况,因为京东方是我的重仓股,一直还有点担心,只有股利折现模型估值支持,自由现金流估值的结果不支持,现在放心多了,也感谢这位球友的不吝赐教。

下图这种没啥价值的吐槽我也不会拉黑的,毕竟认知水平就在那呢,但是含有恶意的、毫无价值的评论我一定会拉黑的,我也不愿意再把经验分享给这种人。

下图这个提示也非常重要,我也非常感谢,我只是利用财务知识做股票估值,绝对不是荐股,荐股也没有这么好几十只一起荐的,私心当然是利用这些热门股蹭蹭热度,所以也请球友千万不要轻易抄我作业,我认为在股市上生存

第一重要的是风险控制能力,持仓限度为即使全部赔光,也不能影响生活,千万别加杠杆,千万别卖房炒股,即使百分之二百的看好,也可能看走眼,赔个精光。

第二重要的是分仓,最少分三个,分十个最佳。

第三才是选股,其实选股没那么重要,巴菲特讲过一个段子,说让一个猴子向标普500掷飞镖,选出50只股票组合,长期持有,肯定会盈利的。所以我这个注册会计师通过一系列高大上的操作选出来的股票收益很可能和老巴的猴子也差不了多少,所以盈利的关键是长期持有,当然也要选到好的股票,所以普通股民选股一定要多选几只,因为我们得到的信息都是二手、三手、四手、五手的,很可能被人忽悠了,所以一定要关注风险,再次感谢下图这位做出风险提示的朋友。

正文:

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

$中国平安(SH601318)$ ,一直是雪球的热门股,下面我用现金流量法给该股做了一下估值。

先说结论吧:用现金流量法估值,在持续经营假设、折现率9%、5年预测期的增长率

14.35%、永续期增长率5%的条件下得出的估值是390元,高于现在的市价72元。中国平安市场价格极低。但它为啥就不涨呢?

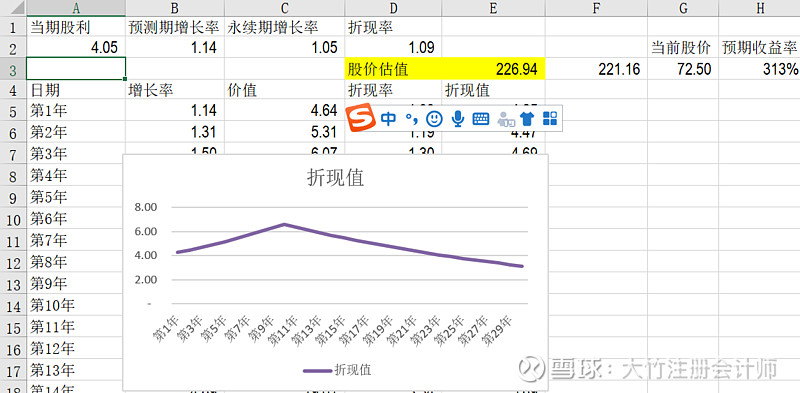

股利折现模型再撸一遍,假设未来10年按平均复合增长率14%,从第十一年起到永远保持5%的复合增长率,折现率还是9%的情况下,按近1年的每股收益平均值的50%=4.05元,估出的股票价值226元。

如果按实际的分红做估值呢?假设未来10年按平均复合增长率14%,从第十一年起到永远保持5%的复合增长率,折现率还是9%的情况下,按近1年的每股实际分红1.4+0.8=2.2元,估出的股票价值123元。

考虑到一季度的营业收入同比上升3.7%、净利润同比上升4.45%,如果2021年的业绩增速不佳,股价虽然低估,但是什么时候才能走出估值回归行情还很难说。反正我是没有金融股了,真的看不懂。

我的结论是中国平安是好股。现在价格也比较合理,看好他的未来。可以继续持有享受它的成长。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

我的新书《现金流量与股票估值》已经在京东和淘宝上架了,希望我用现金流估值法选出的股票都能成为真正的大牛股。因为这种方法比较保守,所以只要能用现金流估值估出来物有所值的,我都非常有信心。

附上我新书的封面,欢迎球友们选购我的新书,一起畅游股海

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

作者:大竹注册会计师

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

作者:大竹注册会计师

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

作者:大竹注册会计师

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。