引子: $海康威视(SZ002415)$

我是一名现役的注册会计师&资产评估师,拥有24年的股市经验,对于股票的估值是按照注会财务管理教科书的原理制作了一个excel模板,从2019年末严格按照现金流量估值法选择股票以来已经实现了稳定的盈利,这个方法我写了一本书《现金流量与股票估值》,中国铁道出版社出版,在京东淘宝均已上架,有兴趣的朋友可以选购,切磋炒股技艺。

《现金流量与股票估值》京东现货 更多的股票估值请到大竹注册会计师主页查看

自动现金流量估值模板演示视频

《现金流量与股票估值》京东现货

经过这几天球友的反馈我声明三点:

第一:现金流量法估值dcf不是我发明的,在很多投资类图书中均有阐述,我只是采纳了这个方法,用excel做了一个模板,只要录入股票代码,就可以自动获取上市公司的财务报表数据,并且自动折算为自由现金流量进行估值。功能和万德有一拼。该模板随书赠送。只要扫一下前言第四页的二维码就可以下载模板。

第二:我不是什么投资大师,至少现在还不是,我是一个注册会计师&资产评估师,对股票投资很感兴趣。买了书的球友可以加我微信注明球友,我的主要工作还是审计,上半年比较忙,下半年可以聊天。qq号印的不对,实际是一个qq群号,进群口令是我的名字。

第三:我对自己的定位是目前擅长的方向是财务,对于行业的研究可以算作小白,所以任何一支股票如果通过财务分析被我否定并不代表这个股票没有价值,很可能是价值没被我发现,因为精力有限,目前我只选中了10只在财务分析中表现优秀的股票平均仓位持有,具体的股票可以看雪球我的股票和我的组合,都是实盘。对于其他的股票我只是尝试着分析,结果不一定准确。

第四:找我估值的朋友转发我的文章之后可以直接 @我一下 告诉我股票代码,如果我做的估值大于等于市场价值,我就会在雪球发这样一篇估值报告,如果我没发,应该是做出来的估值偏空,业内的潜规则是不能发布看空的研报。

基础释义:

一、折现率:折现率是估值中最重要的一个数值,动一个点估值就会剧烈变化,本文中折现率我选择的是9%,原因是巴菲特在1988年给可口可乐估值的时候用的是9%,前一段时间我还经常用12%,但是前几天在雪球给舍得估值的时候遭到了围攻和群嘲,我也觉得12%太教条了,虽然国企的资产评估要求用这个数值,但12%确实不够公允,还有球友提出9%是1988年的数值,现在市场无风险利率和风险利率都出现巨大变化,他认为无风险利率3%、风险利率3.2%,所以折现率6.2%更为合适。这一点我并不认可,既然来到了股票市场,如果年化收益率不搞个9%、10%的,只给你一个6.2%,恐怕大部分股友都心有不甘,而且从2014年以来的实践经验证明,我用9%选出来的股票挺靠谱的,也足够用,我也没必要进一步扩大目标范围,所以最终的数值我选择9%。

二预测期收入增长率:自由现金流量模型的预测期我用的是5年、股利折现模型我用的是10年,预测期收入增长率我采用的近5年的收入增长率的几何平均值加近十年的收入增长率的几何平均值除以2得出来的,如果大于15%取15%,否则取本数。理由是前五年前十年的增长比率很可能还能延续五年、十年。1.15^10=4倍,能实现5年翻番10年翻两番的股票肯定不错,而且优质股票达到这个标准不难。

三永续期的增长率:这个数值我选择5%,中国近三十年的通货膨胀水平应该不会低于这个数值,所以这个数也算比较保守的估计。

四分红率:用股利折现模型估值的时候,分红金额非常影响股票价格,有的公司比较吝啬,分红很少,造成估值太低,有的公司又分红很多,造成估值太高,所以我一律采用50%的分红率计算分红金额。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

正文:

$海康威视(SZ002415)$ ,一直是雪球的热门股,下面我用现金流量法给该股做了一下估值。

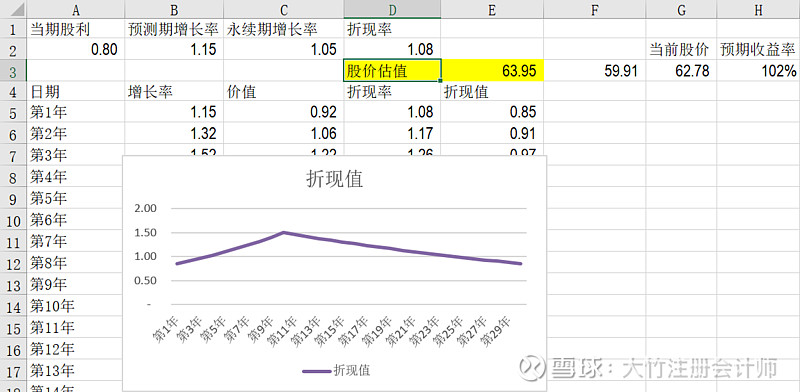

先说结论吧:用现金流量法估值,在持续经营假设、折现率9%、5年预测期的增长率

15%、永续期增长率5%的条件下得出的估值是46.52元,低于现在的市价62.78元。海康被市场高估一些。

股利折现模型再撸一遍,假设未来10年按平均复合增长率15%,从第十一年起到永远保持5%的复合增长率,折现率还是9%的情况下,分红估计值按近1年的每股收益平均值的50%=0.8元,估出的股票价值46.76元。如果折现率选择8%,估值是63.95元,和自由现金流量法估值可以互相验证。

考虑到一季度的营业收入同比上升48.36%、净利润同比上升45%,如果2021年的业绩高速增长,股价很有想象空间。因为去年的疫情,大部分股票今年的收入和净利润会有高增长,所以对于2021-2022年度的业绩牛我非常期待。所以我认为海康威视作为一只成长股,市场给与较高的溢价非常合理,左右监控行业的龙头,保持每年20%左右的增长,5年翻一番,10年翻两番的还是非常有可能的。

我的结论是海康威视是好股。现在价格合理,看好他的未来。

我的新书《现金流量与股票估值》已经在京东和淘宝上架了,希望我用现金流估值法选出的股票都能成为真正的大牛股。因为这种方法比较保守,所以只要能用现金流估值估出来物有所值的,我都非常有信心。

附上我新书的封面,欢迎球友们选购我的新书,一起畅游股海

作者:大竹注册会计师

链接:网页链接

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。