资产:美元

时间:1974~2024,50年

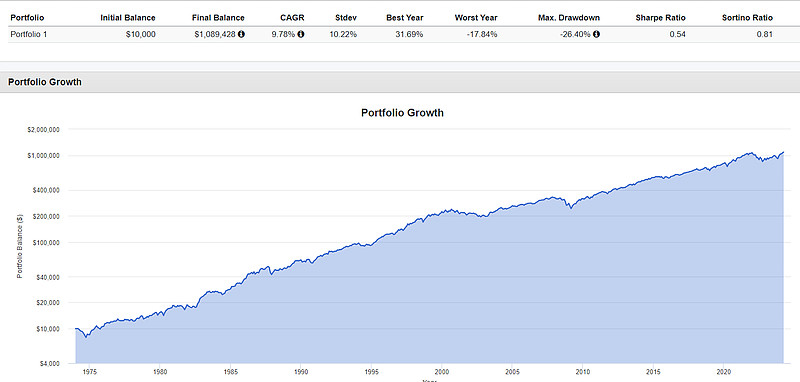

1号,股债60%-40%,标普500,10年国债:

年化收益9.78%,最大回撤26.4%,这一模型通常作为资产配置的基准,这是一个很棒的投资模型。

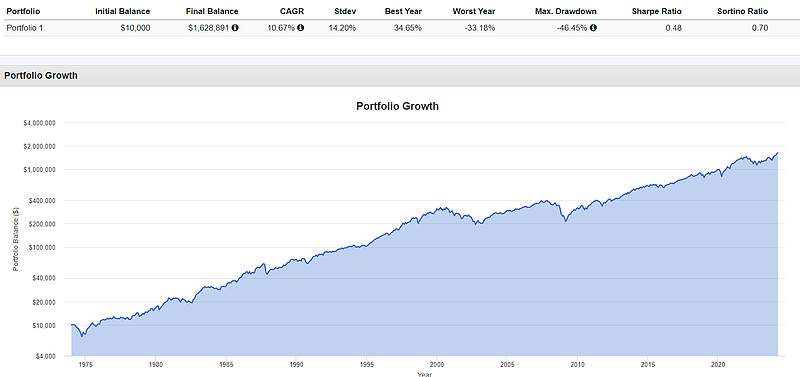

2号,股现90%-10%,即巴菲特模型

年化收益率10.67%,最大回撤46%。

最大回撤46%很差么?在A 股奋战过的战友们,不应该对46%回撤惊讶。

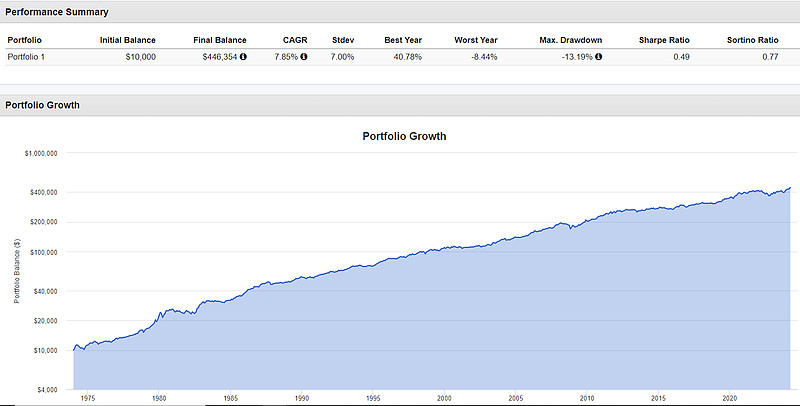

3号,永恒模型,股、债、金、现各25%,“债”为10年国债,“现”为货币基金

年化收益7.85%,最大回撤13%。

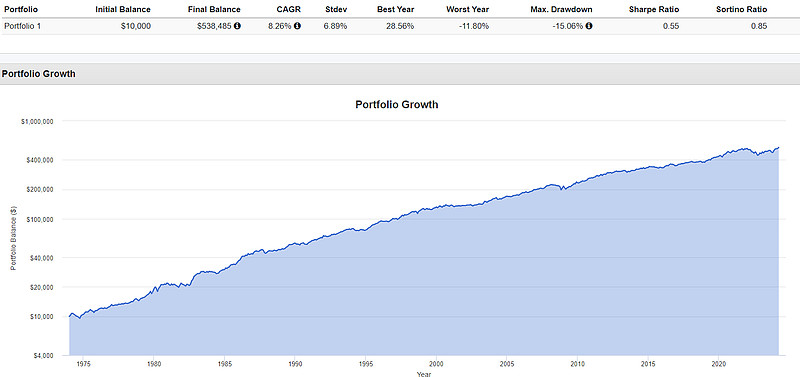

4号,达里奥模型,股30%,十年国债40%,短期国债15%,黄金15%

年化收益8.26%,最大回撤15%

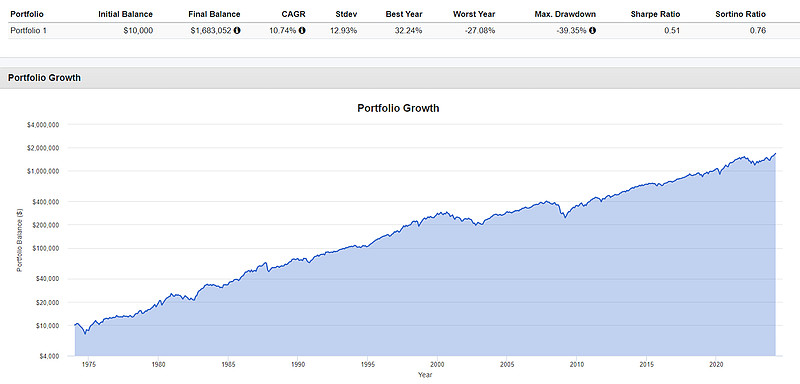

5号,股80%,债10%,金10%,其实是一个改进版的股债8:2。

年化收益率10.74%,最大回撤39%。

现在换一个角度:

1号,总收益109倍,最大回撤26.4%

2号,总收益162倍,最大回撤46%

3号,总收益45倍,最大回撤13%

4号,总收益54倍,最大回撤15%

5号,总收益168倍,最大回撤39%

现在,我们看到1号(股60——债40)是一个非常棒的组合。

2号是更棒组合。1号的26%的回撤,对我们来说,可以接受,但是,它有一个看不见的弱点,如果遇到股债双杀,而且恰好我们需要提取一笔资金,那就难看了。

2号看起来46%的回撤很高,但是,它有10%的现金,如果需要一笔钱,10%以内,随便提取。2号虽然只有10%的现金,机动能力即抗风险能力,其实远比1号强大。

如果不需要提取现金,在股债双杀的环境下,会得到罕见的投资机会,即使10%也很可观。巴菲特组合一定配置现金而不是中长期债券,奥秘如此。

5号是最棒组合。5号相对2号降低了股票比例,收益能力略高,风险略低,5号全面超越了2号。2号吃亏在于持有现金太多了,长期持有大量现金是不好得。5号有债、金两只机动力量,要强大得多。

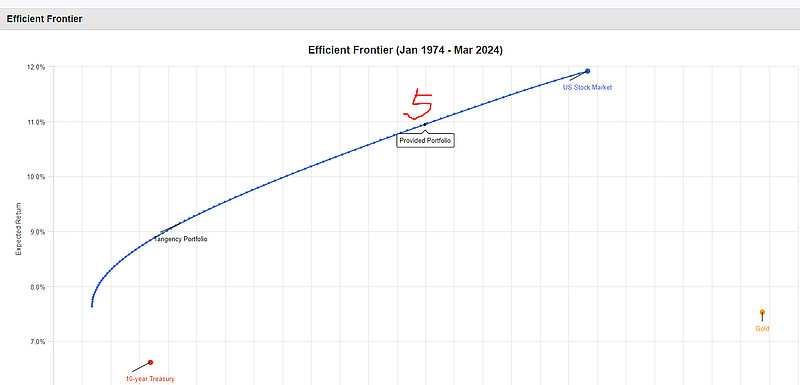

5号在有效前沿上的位置,最佳前沿: