最近网络上流传一段价值投资大v唐朝关于三傻的随想,不经意已经看到了3,4次别人的分享,近期有朋友私信我分享了这段随想。

(注,三傻指的是股市中近几年估值低但不涨的一些板块,可以理解为银行地产保险,狭义上可以理解为平安,万科,格力)

原文:(唐门小卒为唐朝的某粉丝)

唐门小卒:

持仓多年的万科,平安,格力,从盈利拿到被套,今天终于彻底清仓了。进书房后,虽然知道这几家公司不符合三大前提,卖出了大部分,但心里总有成本这个心魔,总想着到成本再清仓,不甘心割肉。这几天终于下决心,今天挥刀自宫。时间是好公司的朋友,不是便宜公司的朋友。投资尽头是唐门,从此其它是路人。

唐朝:

由你的持仓引发的一点随想,不是说你哈,只是一点想法分享:忘记了是什么时候,也忘记了是在后院还是在网络其他地方,看到过一句话,说:持有平安的人,大概率持有万科,而持有平安和万科的人,大概率也持有格力。我当时脑袋里卡了几秒,为什么呢?后来想通了,这类投资者,内心基本是将“龙头+白马+低市盈率+从股价高点已经大幅调整”这几个条件叠加,然后将其等同于正宗的“价值投资”,所以自然而然地汇总到同一条路上了。而恰恰是这几个条件,鼓励了不割肉,越跌越买。因为内心认为是正道,一定会回归,自己只输时间不输钱。走的远的,就是杠杆,这也导致白马股上爆仓的不比投机爆仓的少。投机上杠杆的,多少有些警惕性,通常是越跌自信心越不足,很少会杠杆抄底的。而自认的正宗价值投资叠加了杠杆,结果就是同时吃下两边的缺陷,越跌胆子越大、越跌杠杆越重,最终大概率就杯具了。

唐朝原文完。

我本人没有系统的了解过唐朝的投资逻辑,仅仅走马观花的看过一些,我认为唐应是有水平的高手,也是价值投资的典范。今天我完全没有质疑唐的意思,仅仅是从这段文字出发,先学习,后总结。

唐的粉丝在留言中提到持有平安,万科,格力,亏损后割肉。留言中提到了三大前提。我想应该是唐的一些逻辑。在网上搜索到

三大前提是:净利润是否为真。利润是否可持续。持续是否依赖增量资本投入。

这3个前提的本质其实是股东真实回报。是很好的总结提炼。应该是唐的重要选股标准。

根据以上标准,唐选择长期重仓茅台,并且得到了丰厚的回报。

那么以中国平安为例,持有平安是不是就不叫价值投资了?我觉得未必。以下从几个角度对比一下持有平安和持有茅台是否有意识形态上的差别。

平安是否满足三大前提

第一:平安的净利润是否为真

茅台2012年到2020年,净利润从133亿增长到467亿。

平安2012年到2020年,净利润从200亿增长到1400亿。

平安近10年左右利润增长大幅领先茅台。

茅台累计分红金额1213亿。

平安累计分红金额2135亿。

平安的累计分红领先茅台。算上平安多募集的资金,分红仍然多于茅台。(茅台上市比平安还要早几年)

平安2008年计划募资1000亿,但后来失败了,之后有发可转债,但规模不大了。

平安上市以来截至2020年,分红复合增长率超过20%。

从以上数据不难看出平安的利润是真实的。

第二:平安的净利润是否可持续。

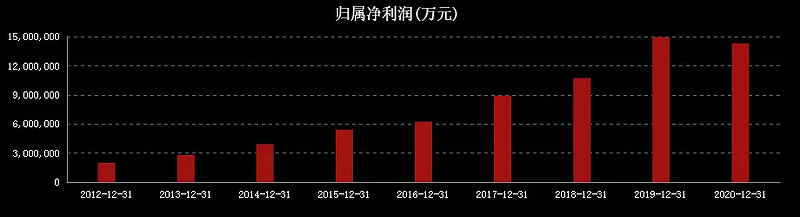

先看看平安和茅台的利润柱形图

平安:

茅台:

平安2012到2019利润增长都非常好。2020利润略微下降。

茅台2012到2016利润增长都是个位数,或者不增长。2017到2020恢复增长。

如果说因为平安最近2年不增长可以得出结论平安利润不可持续,那么茅台曾经连续5年利润几乎不增长,完全可以得出结论茅台是烟蒂股,是三傻。

茅台的利润可持续,是建立在茅台独一无二的高端白酒品牌上,可以预见未来茅台酒仍然是高端白酒的首选。并且白酒酿造成本低,利润高,茅台的价值就集中茅台2个字上,品牌在就可以持续赚钱。

平安的利润可持续,是建立在经济的长期增长,保险逐渐成为人民的硬需求,保险行业具有一定的垄断特性,平安的品牌价值等基础上。保险的商业模式就是利用低成本,长限期的保费,进行投资,获得入水和出水差。水池在就可持续赚钱。

这里也顺便把第三个前提解释了,平安持续赚钱是否需要大量的资本投入,对于平安来说,蓄水池已经被建立,后期不需要庞大的资本投入,只需要维持和出水速度平衡的入水即可。这就像茅台每年的制造成本一样。风险来自于广泛的投资项目,这方面是平安需要进化的。

最后,既然平安也基本符合三大前提,那为何最近2年收益严重输于茅台呢。

原因就是平安处于2012到2016的茅台阶段。市盈率由之前18倍降低到现在的7倍。

而茅台则从2013的10pe到了50pe。

假设茅台回归到平均估值,25pe左右,按500亿利润计算,市值1.2万亿,那股价基本要跌到1000以内了。

假设平安回到15pe,按1000亿利润计算,那股价也奔100去了

这样双方一回归,都从2013计算,涨幅差距就没那么大了。

所以,持有平安,尤其是长期持有平安的股东,未必不是成功的价值投资。我不知道唐是何时开始持有茅台的。如果是以10年计,那曾经茅台也有历时1年半,跌幅超过50%的时候。在那个时刻是否可得出茅台利润不可持续?

如果是茅台底部买入的,那只能说唐对股价变化趋势很敏感。甚至不能说是对企业利润敏感,因为茅台在2016之前的几年利润增速都很低,而2016年股价已经涨了几倍了。

面对历史,仿佛重大转折点尽收眼底。可是未来呢,世界是个复杂系统,几乎无法预测。我能做的,就是把重大投资决策建立在对风险的考量上。分散,优秀,不做频繁交易,不加杠杆。

全文完。

防喷声明:

1:涉及人身攻击的第一时间拉黑

2:唐朝水平远超我,资金量也远超我,名气也远超我。

3:茅台肯定比平安好。本文不是辩论谁更好,是为了说明平安的长期股东是理性的价值投资者。

4:觉得比我厉害的可以看看我的雪球签名