有没有一种股票买入之后就可以不用管了,用定投的方式就实现养老呢?2017年的时候大概了解了那时的长江电力,拥有中国最大的四座水力发电站,且另外在建的两座巨型电站(乌东德和白鹤滩)也将纳入其中。也就是说长江电力的业务很纯粹,就是单纯的水电业务。这种业务还是比较简单的,只要每年的来水保持稳定,发电量就能保持稳定;而水电的成本基本上就是折旧摊销和运营费用,毛利率可以保持稳定;借助强大的现金流,公司巨大的财务费用也会逐年降低。也就是说这家公司的盈利能力会在相当长的时间内保持稳定,在国家双碳战略的指引下,水电肯定是优先使用的。同时,随着上游梯级水电站逐渐投入使用,也会增加这几座水电站的发电量。按照公司的分红比例,只要分红之后股票价格够低,还可以继续用分红的钱继续买,从而进一步提高收益。$长江电力(SH600900)$

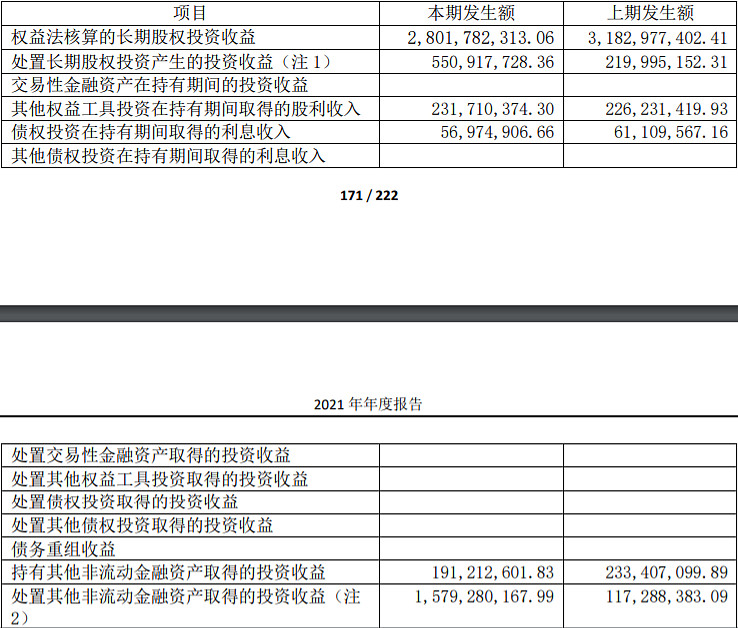

当2017年时,只能读到2016年之前的年报,有这种想法也是很正常的。从利润表来看,投资收益13.34亿占整个上市公司的净利润209.4亿的比例只有6.3%。虽然营业外收入高达29.12亿,但通过财务附注可以了解到这基本上就是来自增值税返还,高额的税收返还在2016年就结束,2017年之后就很低了,不构成主要变动因素。同时,公司的投资性资产主要是可供出售的金融资产71.15和长期股权投资131亿,对比超过2000亿的经营性资产比例也较低。公司的财务费用高达66.79亿,占利润的比重较大,主要是公司的有息债务较高。从资产负债表来看有163亿的短期借款、268.5亿的长期借款和276.6亿的应付债券,表面上看只有708亿的有息债务,但实际通过长期应付款的附注,526.9亿的应付工程款也是有利息的。虽然有息负债这么高,但公司的经营现金流净额高达390亿元左右,如果不分红不进行其他投资和话,1200多亿的有息债务要不了几年就能还清的。最后从公司的营收构成来看,四大水电站几乎贡献了全部收入。所以那个时候判断长江电力作为养老股是正确的。

时间来到2022年,我们翻看长江电力2021年的年报却发现了很多变化。这种变化和我们最初的设定似乎有些不同,长江电力也不是绝对的稳定,因为投资项目越来越多,而投资收益的波动将对长江电力的净利润会造成一定的扰动。

2021年长江电力投资收益54.26亿,占公司净利润264.9亿的20.5%,投资收益成了公司净利润的重要组成部分。而从资产负债表来看,公司的长期股权投资高达607.2亿占公司资产的比例也不容忽略。5年时间长期股权投资余额增长了近500亿,如果加上其他权益投资工具、债权投资和其他非流动金融资产增加额度,投资性资产5年时间增加额超过了500亿。用通俗易懂的话说就是长江电力已不再是一家单纯的发电公司,而是发电和投资并重的公司。

进一步分析公司投资收益的来源,54.26亿中的28亿主要由所投企业的利润产生,而5.5亿来自处置长期股权投资产生的投资收益。具体表现形式就是在二级市场出售相应的股票,2021年就出售了部分川投能源和上海电力的股票,在2021年这两只股票都有不错的涨幅。而通过大幅增持桂冠电力,长江电力成为桂冠电力的三股东,由此产生了高达15.79亿的投资收益,这种收益仅仅是资产的计价方式发生了变化产生的收益。股票涨高后抛售和后一种计价方式发生变化产生的收益持续性都不强,且波动性较大。投资收益稳定的部分还是看这些联营企业和合营企业的利润是否稳定。

值得一提的是长江电力虽然在二级市场上进行买卖操作,但都是介入的电力领域,并不是像云南白药那样跨界投资。但是我们从结构上来看,并没有大规模投资像水电这类很稳定的资产。截止2021年底,其在火电上的投资不少。国投电力的投资余额为118亿和上海电力13亿几乎都是火电业务,湖北能源88亿,广州发展39亿和申能股份36亿也有很大一部分资产都是火电业务。在2021年煤炭价格大涨的时候,国投电力和上海电力还能盈利,算是优质的资产。但湖北能源、广州发展和申能股份相应的火电业务陷入亏损,特别是广州发展的火电业务毛利率都到了-9.45%,实在没明白公司为什么会投这样的股票,可能也就是便宜吧。当然还有潜力不错的一些公司,比如湖北清能、川投能源、桂冠电力这类清节能源占比不错的公司。还有一个云南华电金沙江中游水电开发有限公司投资了50亿,占比23%的股权,从发展规划来看,有可能还有几个大型水电站。投资这块业务基于对电力行业的了解,出错的概率还是不太大,但可能会带来一定的波动。

从营收结构来看,公司从2020年开始其他行业多出了几十亿的,2021年继续增加。从公司的年报来看,没有具体明示,通过查阅资产的变化,应该是收购秘鲁资产增加的营收。其他行业对应的应该是配售电业务,其他有可能境外水电业务,这两块也是比较优质且稳定的资产。展望未来,乌东德水电站和白鹤滩水电站注入已经在走流程,但相应的资产还没完成定价。按照以往惯例,上市公司股东吃不了亏。

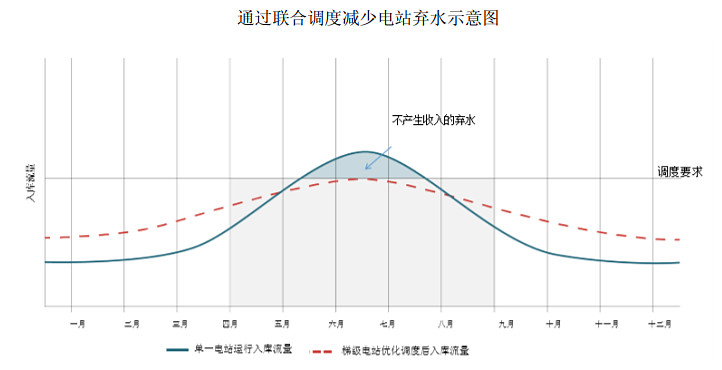

也就是说不远的将来,长江电力将由中国最大的6座水力发电站,外加秘鲁的配售电和少量的水电业务,这是长江电力的基本盘。这些业务的波动性较小,但会受到上游来水的变化导致发电量的变化。不过随着上游梯级开发的完成,对水能的利用将会更加高效!原理可以参照下图,更详细的原理解读也可以参照这个视频,在基本盘保住的情况下,公司就有大量的现金回流,一方面可以给股东分红。从公司的固定资产折旧来看,主要的资产在50年以内就能完成折旧,上千亿的固定资产就会逐渐转化成现金流,所以公司的经营现金流净额是远超净利润的。保持不错分红比例的同时,逐渐降低资产负债率,从而进一步降低财务成本,这种基本的逻辑没有改变。但我们需要跟踪他的投资业务,随着公司对另外两座巨型电站的收购完成,公司的现金流将更多,用于投资的现金也就更多。只要投资上不犯大的错误,基本盘保得住,长江电力就是一只典型的养老股。

分析整理不易,需要你的点赞关注加鼓励,关注我可获得更多的资料整理!