短期受疫情影响,长期预期不改

恒顺醋业一季报点评

点评事件

恒顺醋业发布2019年一季报,公司实现营收、归母净利润、归母扣非净利润分别为4.66亿元、0.76亿元、0.69亿元,分别同比+0.35%、+3.69%、+7.97%,归母净利率16.29%,同比提升0.62pct。

01

收入分析:疫情影响运输,收入增速略增

2020Q1公司实现营收4.66亿元,同比+0.35%,其中调味品销售3.81亿元,同比增长4.84%,受疫情影响部分地区交通不畅,引起缺货,收入录得个位数增长。

(1)分品类:公司醋、料酒销售额分别为3.01亿元、0.80亿元,分别增长0.18%、26.96%,其中白醋实现两位数增长,黑醋有所下滑。(2)销售模式:公司经销、直销分别为3.93亿元、0.45亿元,分别增长4.99%、-17.53%,直销销售下滑主要是红旗连锁等渠道下滑所致;(3)分渠道:线上、线下渠道分别销售0.27亿元、4.11亿元,分别增长38.16%、0.44%,受益于疫情线上销售良好。(4)分区域:主战场华东销售2.31亿元,同比增长6.40%,华南、华中也实现了正增长,分别增长6.35%、2.99%;西部和华北因物流原因,销售下滑,分别下滑12.97%和16.21%。(5)经销商:2020Q1公司共有经销商1270家,本季度净增加16家,其中华南地区经销商增长最多,增长16家。

02

利润分析:会计政策变动,科目出现异动

2020Q1实现归母净利润0.76亿元,同比+3.69%,利润增速略高于收入增速。毛利率40.50%,同比下降3.26pct,主要是会计准则变更,运输费1600万从费用计入成本。

期间费用率20.86%,同比下滑5.22pct,其中销售费用率12.47%(同比-3.89pct),费用下滑一方面与会计政策变更有关,另一方面与疫情相关,疫情之下公司营销投放较少;管理费用率5.27%(同比-1.30pct)。公允价值变动及投资净收益变动较大,主要是与会计政策变更有关。

03

未来展望:长期稳扎稳打,短期目标可期

长期来看,公司产品力、品牌力、渠道力等核心竞争力在食醋行业中突出,当下恒顺为食醋行业的绝对龙头。新董事长上任后,内部改革有望加速,企业活力将不断激活。未来公司将:1)聚焦主业发展,做强醋系列、做深酒(黄酒、料酒)系列,做款酱(酱油、酱菜、酱料)系列;2)深化改革增强动力,主要体现为品牌建设体系、产品体系、营销体系改革、考核与监督体系改革;3)规范运作等。短期来看,在新领导班子的带领下,公司有望实现2020年调味品12%的收入目标、12%的归母扣非净利润目标。

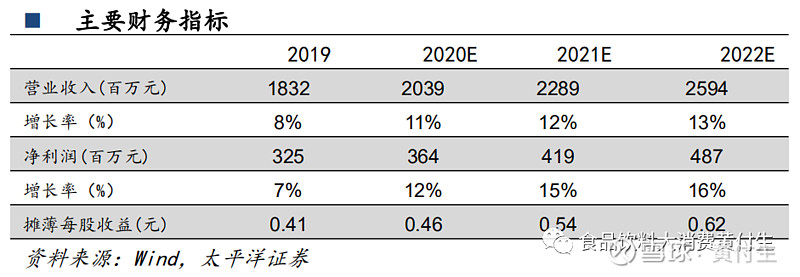

盈利预测与评级

2020年一季度虽受疫情影响,后续有望持续发力。同时新董事长上任后,公司内部机制有望加速,随着产品、营销、考核、品牌建设体系的落地,全年目标依旧有实现可能性,预计公司2020-2022年EPS分别为0.46元、0.54元、0.62元,维持公司“增持”评级。

风险提示:行业竞争加剧;原材料等成本快速上升;食品安全问题;

团队成员介绍

黄付生:经济学博士,太平洋证券研究院院长,首席食品饮料行业分析师。十余年行业研究经验,曾任职中信建投证券,多次荣获新财富、水晶球、金牛等最佳分析师荣誉。

蔡雪昱:工学硕士,太平洋证券食品饮料分析师,3年快消行业工作经验,6年行业研究经验,曾任职中信建投证券,新财富、水晶球、金牛等最佳分析师上榜团队成员。

郑汉镇:滑铁卢大学数学硕士,太平洋证券食品饮料分析师,4年行业研究经验。

孟斯硕:工商管理硕士,太平洋证券食品饮料分析师,6年行业研究经验。

李鑫鑫:北京大学经济学硕士,太平洋证券食品饮料分析师,3年行业研究经验。

微信号 : hfsfood

欢迎与我们联系!

长期的支持是对卖方最好的祝福