四季报大概发了1/3,

挑几份“有料的”,和大家分享下~

1)辟个谣,

张坤的基金并没有被大规模赎回,备受关注的“易方达优质企业三年持有”只被赎回了3.28亿份,相当于三季度赎回量的1/3左右。

另外,张坤管的几只基金都有不同程度减仓招行,虽然公告说“易方达优质企业三年持有是被动减持招行”,但看那手笔,还有其他几只基金的动作,张坤似乎也没有那么不情愿。

2)林英睿再有惊人观点,红利风格已经进入昂贵区域,景气风格进入高赔率区域,存在风格再次切换的可能。

不过,黄海却认为,2024年仍是红利大年。

3)谭丽改口,不再看空白酒,而是认为白酒跌到了有吸引力的位置。

4)赵蓓减仓中药,开始加仓创新药。

5)除了以上几位,莫海波、徐彦、赵枫、萧楠、许拓(近期新崛起的黑马基金经理)也说了不少干货~

---------------------

接下来是正文:

01

张坤

四季度,张坤持仓稳定,比较大的变化是这几个:

1)易方达优质精选(原“易方达中小盘”)减仓招商银行,持股量从3580万股降至2860万股。

加仓阿里巴巴,持股量从1688万股涨至1810万股。

2)易方达亚洲精选,把招商银行踢出了十大重仓股,取而代之的是AMD。

3)易方达蓝筹也有减仓招商银行,不过易方达优质企业三年持有持仓稳定。

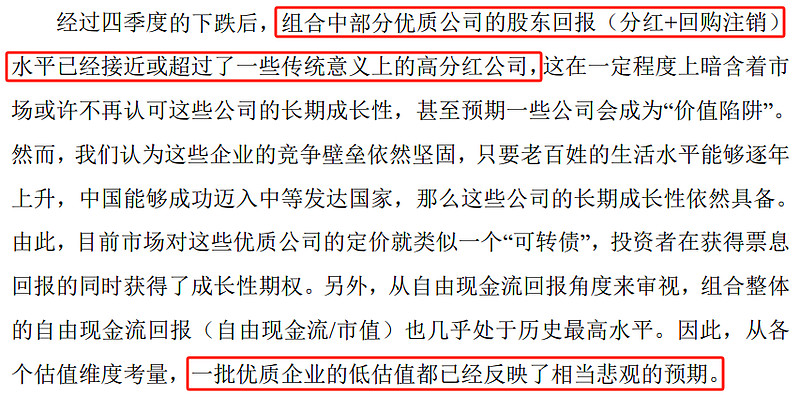

四季报中,张坤说了自己对优质公司的看法:

经过四季度的下跌后,组合中部分优质公司的股东回报(分红+回购注销)水平已经接近或超过了一些传统意义上的高分红公司。

这在一定程度上暗示了,市场或许不再认可这些公司的长期成长性,甚至认为会出现“价值陷阱”,但张坤认为这些公司的竞争壁垒依然坚固,具备长期成长性。

组合整体的自由现金流回报已经处于历史最高水平,从各个维度考量,一批优质企业的低估值都已经反映了相当悲观的预期。

当前,市场对这些公司的定价类似一个“可转债”,投资者在获取票息回报的同时,也获得了成长性期权。

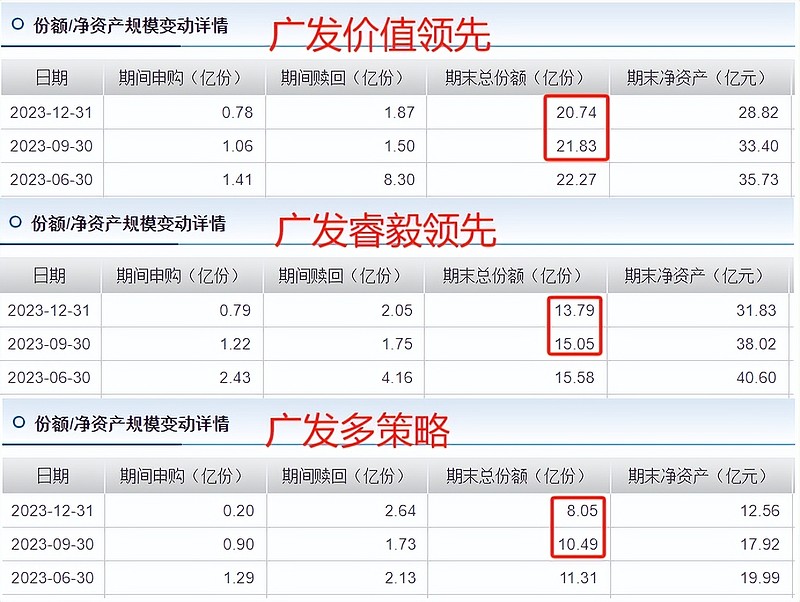

大家比较关心的基金赎回方面,

张坤的基金也被赎回了,但并没有很夸张,差不多是平均水平~

懒猫点评:

前几天我们写了,今年1月11日、12日易方达优质企业三年持有减仓了40.5%的招商银行。

这样算下来,张坤管的几只基金都有不同程度减仓招商银行,不知道这意不意味着张坤对招行的态度有所改变。

02

林英睿

林英睿依然重仓航空,

四季度把两只可选消费股,锋尚文化(文化旅游演艺)、同庆楼(餐饮)买进了十大重仓股。

四季报中,林英睿的观点相当鲜明:

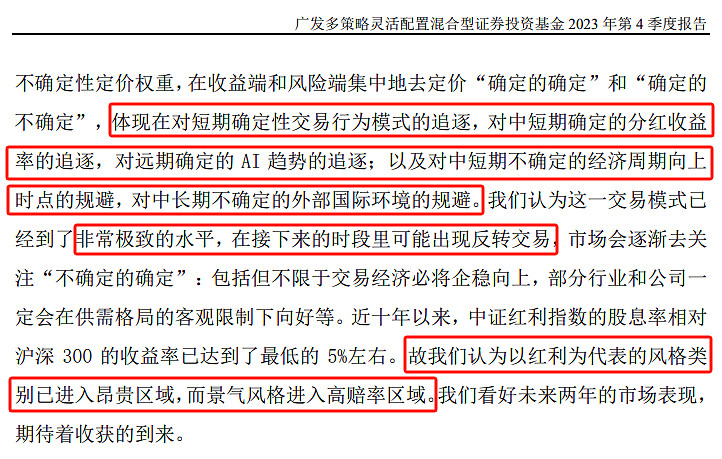

1)过去一段时间,资金其实是在追逐确定性,规避不确定性。

确定性方面,追逐短期确定性的交易行为模式(量化),追逐中短期确定的分红收益(红利),追逐远期确定的AI趋势。

不确定性方面,规避中短期不确定的经济周期向上时点,规避中长期不确定的外部国际环境。

目前,这一交易模式已经走到了非常极致的水平,在接下来一段时间内可能出现反转交易。

另外,林英睿还说了对红利风格和景气风格的看法:

中证红利指数的股息率相对沪深300的收益率已经达到了最低的5%左右,红利风格已经进入昂贵区域,景气风格进入高赔率区域。

基金份额方面,

林英睿管理规模较大的几只基金都有被赎回。

懒猫点评:

总的来说,林英睿认为市场再次走到极值附近,接下来可能出现反转。

03

黄海

2024年的第一篇推送写的就是黄海。

(你和赚钱之间,只差了一只红利基金)

当时,他对2024年行情的判断是:

“虽然红利类资产连涨两年,但大家的思维惯性还是停留在成长股空间大、弹性大上,红利类资产交易并不拥挤,继续看好红利资产在2024年的表现。”

而行情走势也果如他所料,红利一枝独秀。

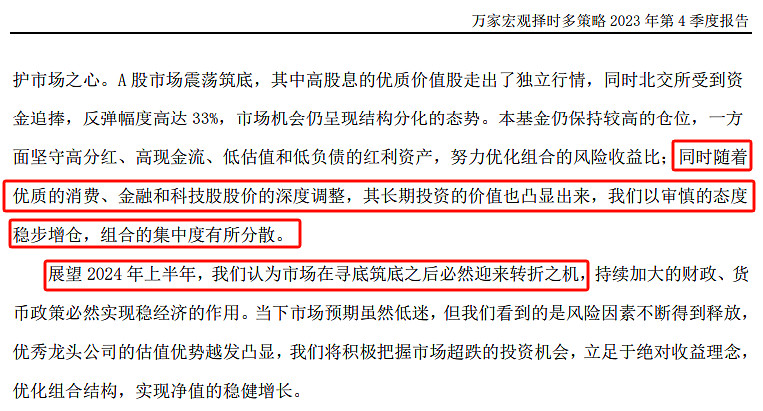

四季度中,他说:

“展望2024年上半年,市场在寻底筑底之后,必然迎来转折之机。”

配置上,黄海认为,

随着优质的消费、金融、科技股股价深度调整,长期投资价值已经凸显出来,将以审慎的态度稳步移仓,组合的集中度有所分散。

看数据的话,

四季度,他把安井食品买进了十大重仓股,其他9只股票仍是煤炭、石油石化,分散程度有限。

份额变化上,虽然去年三季度、四季度、今年以来都是正收益,但万家宏观择时多策略却是以赎回为主。

去年下半年,A份额净赎回了1.9亿份,C份额净申购了0.33亿份。

懒猫点评:

这几年的冠军基金经理中,黄海算是做的比较好的一位了,但规模迟迟没上来。

04

许拓

许拓是今年的一位大赢家,

永赢股息优选今年涨了4.2%,同类前1%。

去年三季度、四季度同样表现出色。三季度涨了4.13%,同类前2%;四季度涨了2.12%,同类前6%。

持仓上,

许拓有大动作,把去年4季度重仓的石油石化、高速、煤炭、电信运营商全踢出十大重仓股,改成了清一色的公用事业(火电、核电等)。

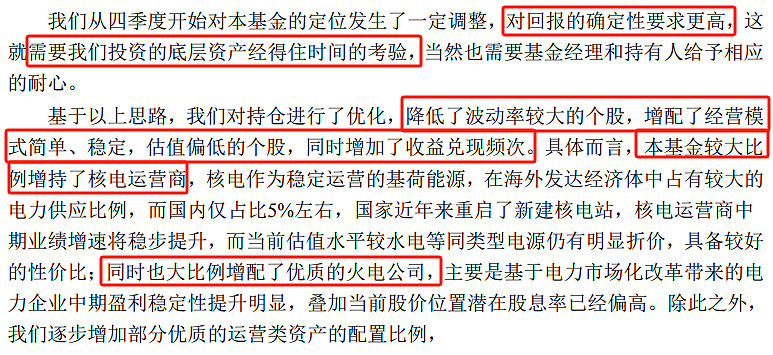

四季报中,他是这么解释的:

“调整了基金定位,对回报的确定性要求更高,希望底层资产经得住时间的考验”;

“降低了波动率较大的个股,增配了经营模式简单、稳定、估值偏低的个股,同时增加了收益兑现频次”;

具体来说,国家重启核电站,打开了成长空间,再加上核电的估值水平较水电有明显折价,因此增配和核电股。

电力市场化改革带来电力企业中期盈利稳定性提升,因此增配火电股。

05

赵蓓

四季度,赵蓓最大的变化是减仓了中药。

十大重仓股中,中药股数量从5只降至2只,仓位也从19.6%降至5.54%。

取而代之的是智飞生物(疫苗)、迈瑞医疗(医疗器械)、科伦药业(注射剂)、迪瑞医疗(医疗器械)等之前的高景气方向。

四季报中,赵蓓是这么解释的:

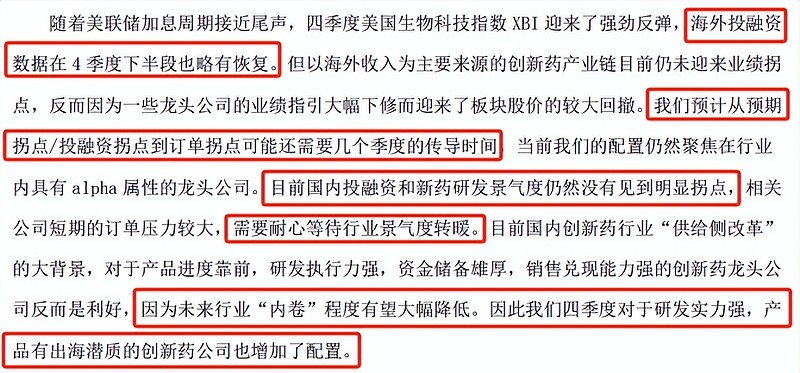

1)海外投融资数据在四季度下半段略有恢复,但从投融资拐点到订单拐点,还需要几个季度的传导时间。

2)国内的投融资和新药研发景气度仍然没见到明显拐点,需要耐心等待行业景气度转暖。

3)国内创新药行业“供给侧改革”对于产品研发能力强、资金储备雄厚、销售兑现能力强的创新药龙头反而是利好,将来行业“内卷”程度有望降低,因此在四季度增加了对研发实力强、产品有出海潜质的创新药公司的配置。

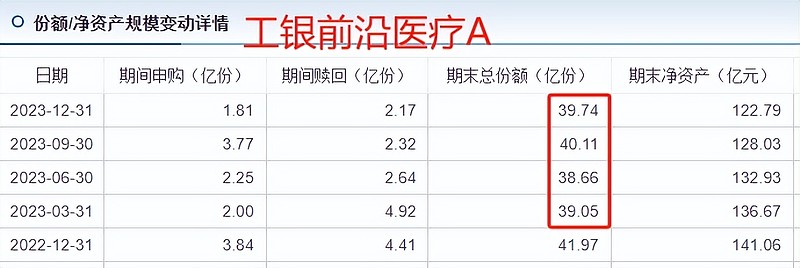

份额变动上,

过去几个季度,工银前沿医疗份额保持平稳,4季度被赎回了0.36亿份,赎回了不到1%。

懒猫点评:

赵蓓对节奏的把握能力还是蛮强的,CXO、中药,两波医药细分领域行情都抓住了,她的观点值得重视,还在医药中挣扎的小伙伴要多点耐心呀~

06

谭丽

谭丽是2023年少有的取得正收益的基金经理。

嘉实新消费涨了1.68%,同类前9%。

也是少有的基金份额持续增长的基金经理。

四季度,嘉实新消费的份额又增加了0.12亿份,连续3个季度增加。

持仓上,嘉实新消费变化不大,把常熟银行调出了十大重仓股,换成伊利股份。

四季报中,谭丽的观点有较大变化。

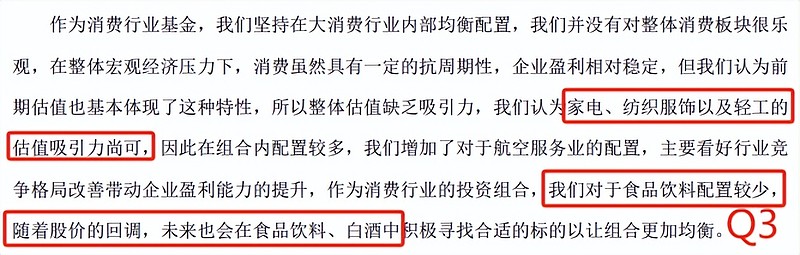

这是三季报的说法:

“家电、纺织服饰、轻工的估值吸引力尚可,组合内配置较多。白酒、食品饮料配置的较少,未来随着股价回调会寻找合适标的”。

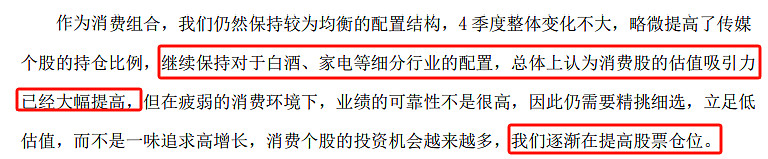

这是四季报的说法:

“总体上认为,消费股的估值吸引力已经大幅提高,继续保持对白酒、家电行业的配置,逐步提高股票仓位”。

看数据的话,四季度嘉实新消费的股票仓位从83.26%提高到了86.22%。

懒猫点评:

谭丽是深度价值风格,从四季报的表态来看,她认为食品饮料,或者说白酒已经跌到有吸引力的位置。

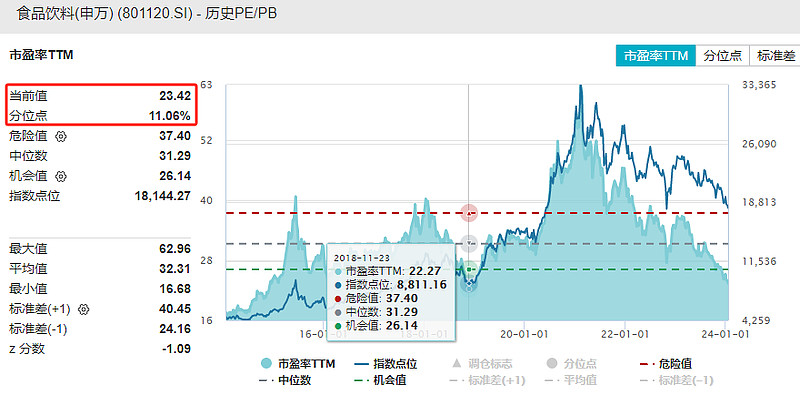

看数据的话,

食品饮料的PE已经跌到23.42倍,估值接近2018年底的位置。

07

莫海波

虽然基金出现了较大幅度的回撤,

但莫海波持仓仍以TMT、种子为主。

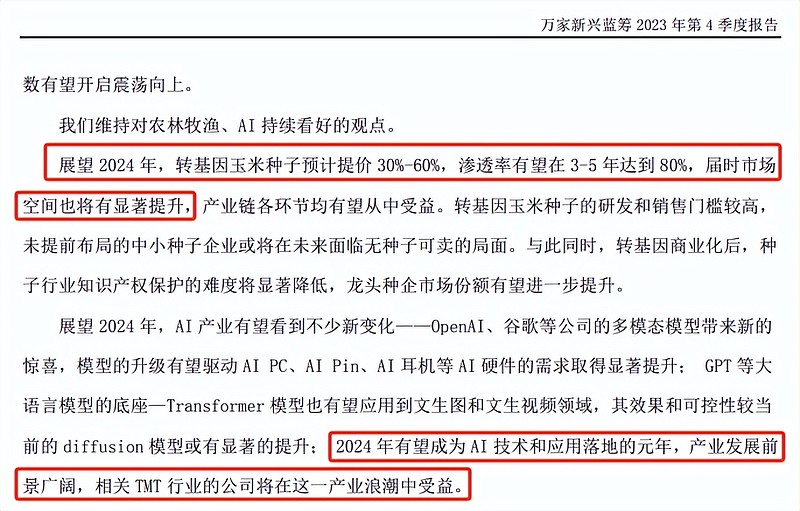

重仓的逻辑在这里:

1)展望2024年,转基因玉米种子预计提价30%-60%,渗透率也有望在三五年内达到80%,市场有显著的提升空间;

2)2024年有望成为AI技术和应用落地的元年,产业发展前景广阔,相关TMT公司将在这一产业浪潮中受益。

08

赵枫

四季度,赵枫管的睿远均衡价值跌了6.7%,同类50%附近。

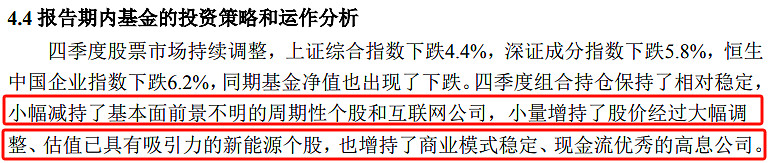

四季报中,他说了自己的操作:

1)小幅减持了基本面前景不明的周期性个股和互联网公司;

2)小幅增持了股价经过大幅调整、估值已具有吸引力的新能源个股;

3)增持了商业模式稳定、现金流优秀的高息公司。

但看重仓股的话,

赵枫的操作主要是减仓中国移动、碧桂园服务,加仓腾讯、华润啤酒。

小幅减持的基本面前景不明的互联网公司不知道是不是说美团,去年年底赵枫把美团买成了第4大重仓股,仓位是5.8%,半年报的时候,减持了55%,仓位变成1.89%,之后就看不到美团持仓变化了。

对于未来的操作,赵枫的思路是抓紧价值,择机拥抱周期。

他认为,当下市场抛弃成长拥抱价值具有一定的合理性。

在经济增长趋缓的大环境下,高增长会变得稀缺。未来,如果名义GDP增长中枢在5%,那盈利复合增速超过10%的公司就是其中的佼佼者。

价值股,如果股息率能达到7%左右,再伴随一个小个数的盈利增长,投资者回报也能达到10%,价值股的吸引力还是蛮强的。

至于周期行业,经济大概率会回归平稳增长,行业的周期波动也是常态,在紧抓价值之外,他也会在控制风险的前提下与周期共舞。

还有新能源,赵枫认为新能源股价的大跌已经反映了产能过剩、价格下跌的利空。但价格下跌、技术进步会推动行业调整,从而推动行业在未来某个时间重回盈利周期,他对新能源保持密切关注。

份额变化上,

睿远均衡价值A被赎回了3.5亿份,C类被赎回了0.4亿份。

懒猫点评:

赵枫把自己投资思路说的很清晰、很细致~

09

萧楠

四季度,萧楠又带来不少惊喜。

易方达高质量严选,把三季度刚买进十大重仓股的快手又卖出了十大重仓股,中芯国际、长城汽车新进入十大重仓股,几只煤炭股的持股量也有所减少。

四季报中,他交代了这么做的原因:

不做强判断,顶住压力,做逆向投资。

在避险交易踊跃的阶段,减持了煤炭、有色、互联网;

在悲观情绪中加大了对顺周期品类的配置,增持工程机械等;

同时增持半导体、船运等和经济周期错位的品种,对冲周期品类的风险暴露。

基金份额上,

易方达高质量严选是一只3年持有期基金,在去年11月首次开放赎回。虽然3年亏了30%左右,但这只基金抗住了,只被赎回18.73亿份,赎回率12.6%。

懒猫点评:

从“白+黑”到“多品种均衡配置”,萧楠越来越偏全市场选股了。

10

徐彦

四季报中,徐彦的小作文依旧文采斐然。

基金下半年连续2个季度下跌,替年中申购的基民感到遗憾,“虽然全年正收益,但年中的申购最终亏损”。

也说了自己对市场的感悟:

“宁愿被遗忘的不仅是亏损,甚至还有盈利。在股市本就狭窄的空间里,一些神奇的概念像魔法一样出现,以致于只有靠魔法才能把握,而另一些原本古朴的概念,竟然也开始渐渐魔幻起来”;

“这一切不是梦,是醒不过来的现实”。

持仓上,

徐彦的调仓幅度不大,增持了中兴通讯、减持了中远海控、海油工程。同时,也把长和(李嘉诚旗下公司,经营港口、零售、电讯、基建等业务)。

基金份额上,

虽然徐彦风头正盛,但4季度基金还是被净赎回了。

净赎回2.21亿份,赎回率11.3%。

懒猫点评:

鲍无可还没公布四季报,其他2位份额大增的价值基金经理伍旋、杨鑫鑫,在四季度也被赎回较多。

·免责声明:文章内容仅供参考,不构成投资建议

@蛋卷 @雪球创作者中心 @今日话题 #雪球星计划公募达人# #寻找热爱基金的你#

$创业板指(SZ399006)$ $恒生科技指数(HKHSTECH)$ $科创50(SH000688)$