来源 | 爱股APP

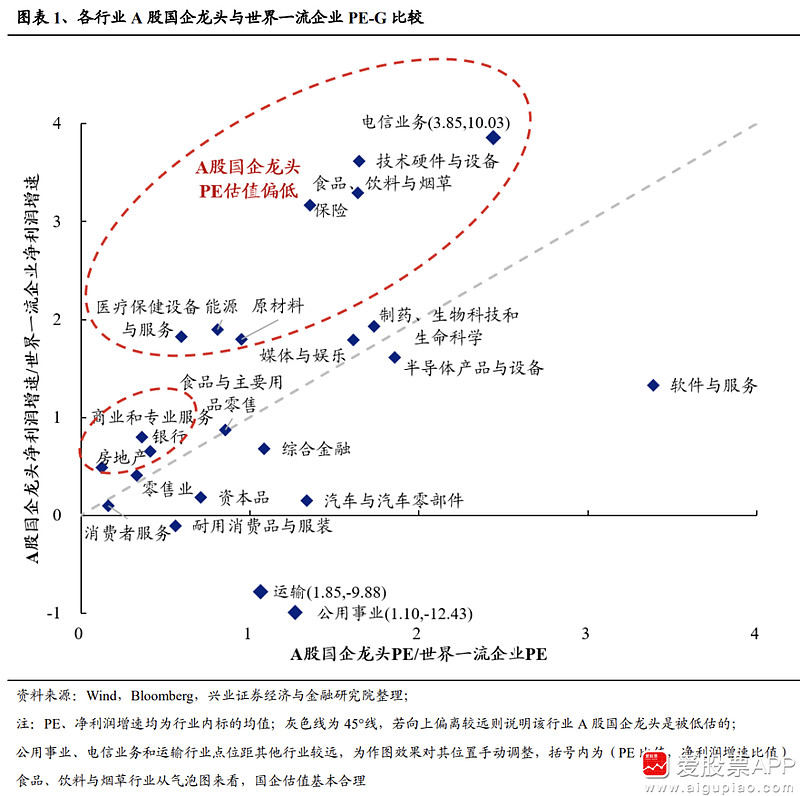

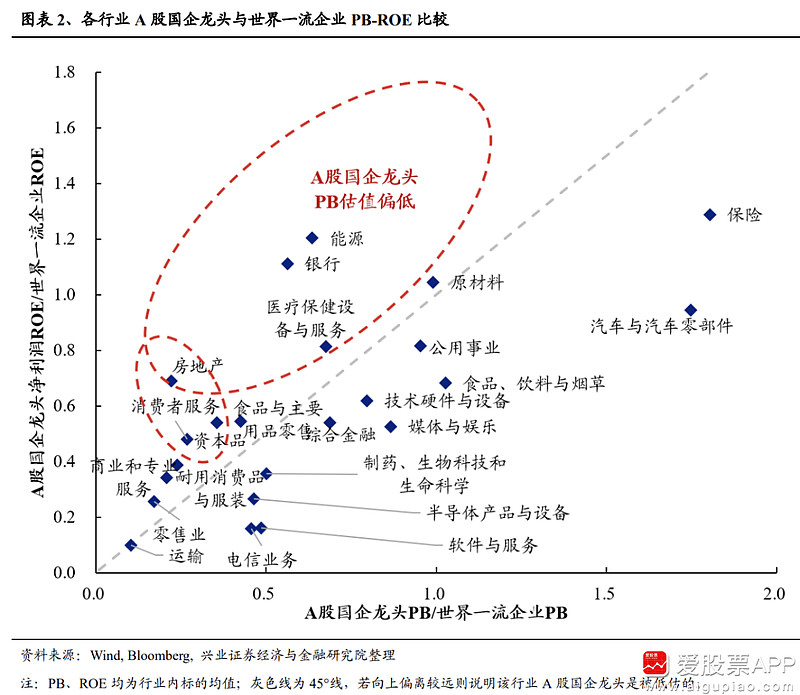

前言:2023年3月3日,国务院国资委召开会议,对国有企业对标开展世界一流企业价值创造行动进行动员部署。在本篇报告中,我们将从全球视角出发,借助PE-G和PB-ROE两套估值框架,对23个细分行业的A股国企龙头和世界一流企业估值进行系统性对比,以供投资者参考。综合考虑业绩增速和盈利能力,可以发现,A股多个细分行业的国企龙头具备估值重塑空间。

指标说明

行业和公司选取方法

为保证海内外行业龙头可比,基于GICS一级行业和二级行业,包括原材料、医疗保健、信息技术、通讯业务、日常消费、能源、可选消费品、金融、公用事业、工业、房地产等11个一级行业和细分的23个二级行业,选取了这23个细分行业中A股市值前五的国企和海外市场市值前五的龙头公司。

估值指标选取方法

根据过去五年(2017-2021)的历史数据,从PE-G 和PB-ROE两个角度进行估值分析。PE和PB为2017-2021年底数据的平均值,净利润复合增速为2017-2021年的复合增速,ROE为2017-2021年的平均值。采用五年平均是为了减少单期盈利大幅波动带来的误差。

从PE-G角度看

净利润复合增长率相对较高,PE历史均值相对较低的细分行业包括能源、原材料、商业和专业服务、医疗保健设备与服务、银行、保险、技术硬件与设备、电信业务和房地产。

从PB-ROE角度看

ROE历史均值相对较高,但PB历史均值相对较低的细分行业包括能源、资本品、消费者服务、医疗保健设备与服务、银行和房地产。

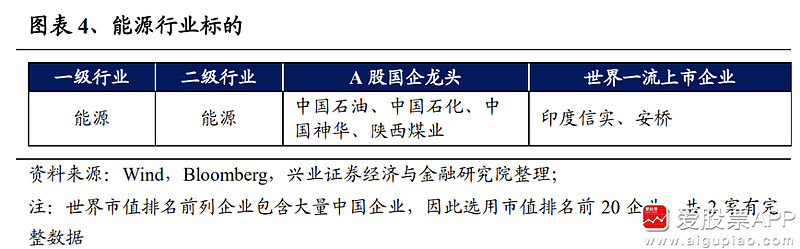

一、能源

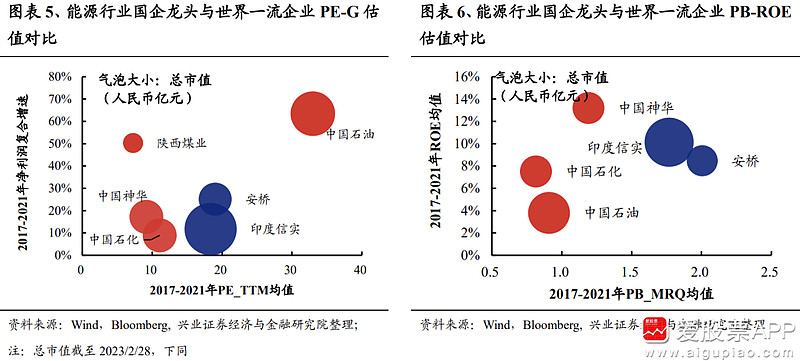

PE-G角度,从过去五年估值中枢来看,A股能源行业国企龙头的PE均值(15.1倍)低于世界一流企业的均值(18.7倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(35.0%),高于世界一流企业(18.4%)。从过去五年的净利润复合增速和PE均值来看,A股能源行业国企龙头的估值是偏低的,具备估值重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股能源行业国企龙头的PB均值(1.1倍)低于世界一流企业的均值(1.9倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(12.2%)高于世界一流企业的均值(9.3%)。从过去五年的ROE均值和PB均值来看,A股能源行业国企龙头的估值是偏低的,具备估值重塑空间。

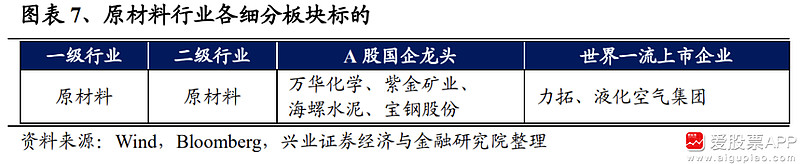

二、原材料

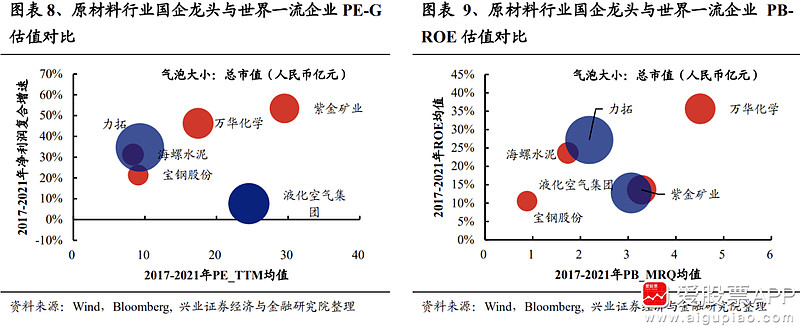

PE-G角度,从过去五年估值中枢来看,A股原材料行业国企龙头的PE均值(16.1倍)略低于世界一流企业(16.9倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(38.1%)高于世界一流企业的均值(21.2%)。从过去五年的净利润复合增速和PE均值来看,A股原材料行业国企龙头的估值是偏低的,具备估值重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股原材料行业国企龙头的PB均值(2.6倍)和世界一流企业(2.6倍)相当;从盈利的角度来看,A股国企龙头过去五年ROE均值(20.9%)与世界一流企业的均值(20.0%)相当。从过去五年的ROE均值和PB均值来看,A股原材料行业国企龙头的估值是合理的。

三、工业

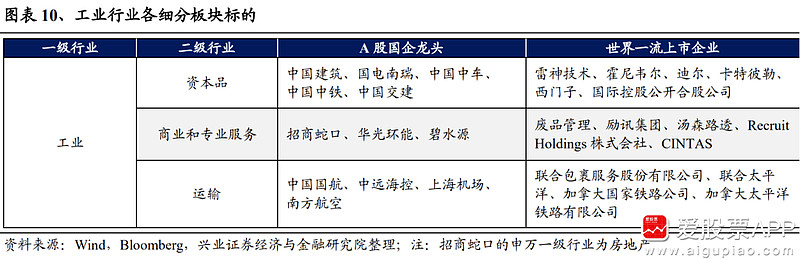

3.1、资本品

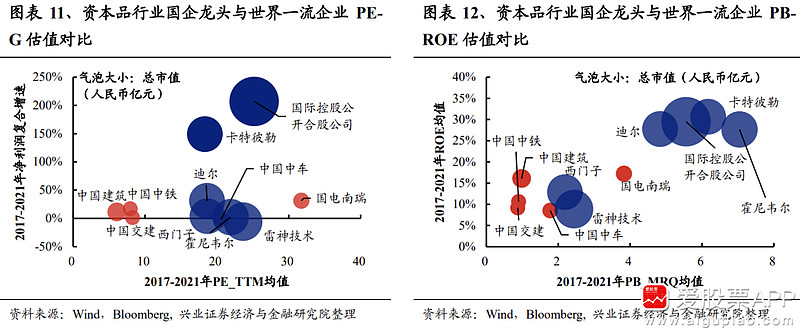

PE-G角度,从过去五年估值中枢来看,A股资本品行业国企龙头的PE均值(14.9倍)低于世界一流企业(21.1倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(11.9%)低于世界一流企业的均值(64.6%)。从过去五年的净利润复合增速和PE均值来看,A股资本品行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股资本品行业国企龙头的PB均值(1.7倍)低于世界一流企业(4.7倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(12.3%)低于世界一流企业的均值(22.9%)。从过去五年的ROE均值和PB均值来看,A股资本品行业国企龙头的估值是偏低的,具备估值重塑空间。

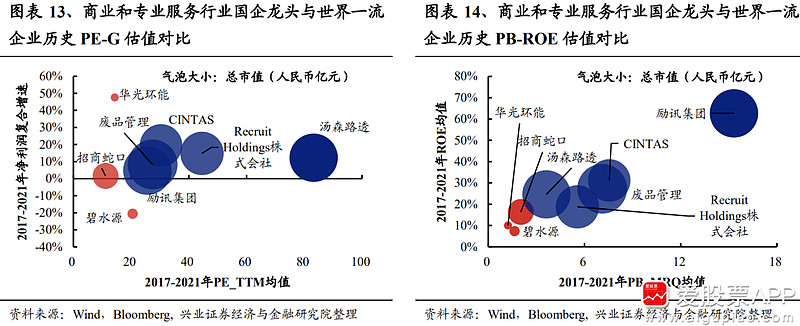

3.2、商业和专业服务

PE-G角度,从过去五年估值中枢来看,A股商业和专业服务行业国企龙头的PE均值(15.3倍)低于世界一流企业(42.2倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(9.5%)低于世界一流企业的均值(11.9%)。从过去五年的净利润复合增速和PE均值来看,A股商业和专业服务行业国企龙头的估值是偏低的,具备估值重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股商业和专业服务行业国企龙头的PB均值(1.6倍)低于世界一流企业(7.8倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(11.3%)低于世界一流企业的均值(32.9%)。从过去五年的ROE均值和PB均值来看,A股商业和专业服务行业国企龙头的估值是合理的。

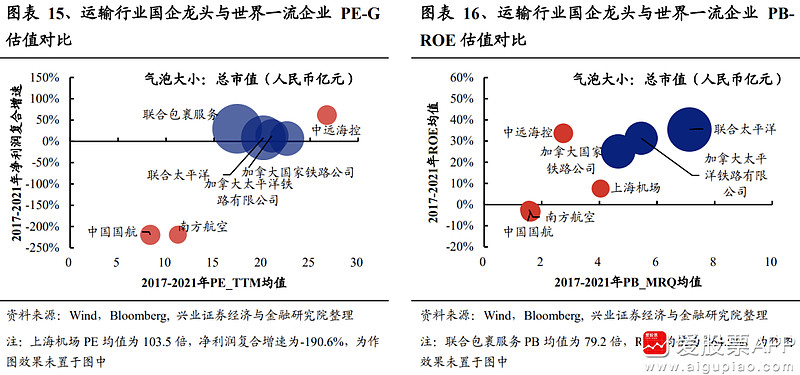

3.3、运输

PE-G角度,从过去五年估值中枢来看,A股运输行业国企龙头的PE均值(37.4倍)高于世界一流企业(20.3倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(-141.9%)低于世界一流企业的均值(14.4%)。从过去五年的净利润复合增速和PE均值来看,A股运输行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股运输行业国企龙头的PB均值(2.5倍)低于世界一流企业(24.1倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(8.9%)低于世界一流企业的均值(89.1%)。从过去五年的ROE均值和PB均值来看,A股行业国企运输龙头的估值是合理的。

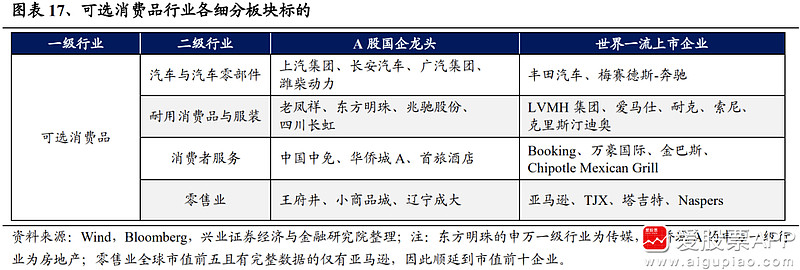

四、可选消费品

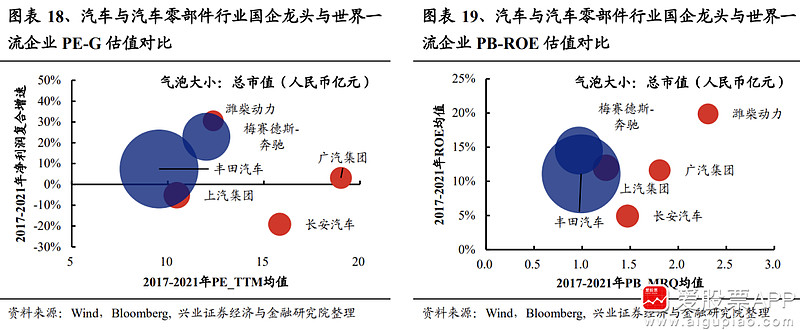

4.1、汽车与汽车零部件

PE-G角度,从过去五年估值中枢来看,A股汽车与汽车零部件行业国企龙头的PE均值(14.4倍)高于世界一流企业(10.8倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(2.3%)低于世界一流企业的均值(15.1%)。从过去五年的净利润复合增速和PE均值来看,A股汽车与汽车零部件行业国企龙头估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股汽车与汽车零部件行业国企龙头的PB均值(1.7倍)高于世界一流企业的均值(1.0倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(12.1%)与世界一流企业的均值(12.8%)相当。从过去五年的ROE均值和PB均值来看,A股汽车与汽车零部件行业国企龙头的估值是偏高的。

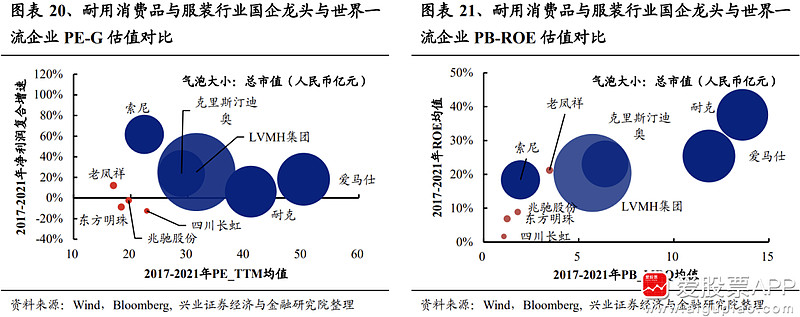

4.2、耐用消费品与服装

PE-G角度,从过去五年估值中枢来看,A股耐用消费品与服装行业国企龙头的PE均值(19.5倍)低于世界一流企业(34.8倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(-2.8%)低于世界一流企业的均值(27.0%)。从过去五年的净利润复合增速和PE均值来看,A股耐用消费品与服装行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股耐用消费品与服装行业国企龙头的PB均值(1.9倍)低于世界一流企业(7.9倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(9.7%)低于世界一流企业的均值(25.0%)。从过去五年的ROE均值和PB均值来看,A股耐用消费品与服装行业国企龙头的估值是合理的。

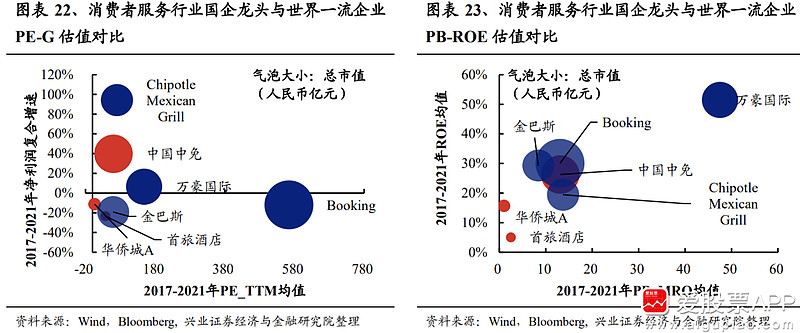

4.3、消费者服务

PE-G角度,从过去五年估值中枢来看,A股消费者服务行业国企龙头的PE均值(34.5倍)低于世界一流企业的均值(210.5倍);从盈利的角度来看,A股国企龙头过去五年的净利润复合增速(1.7%)低于世界一流企业的均值(17.4%)。从过去五年的净利润复合增速和PE均值来看,A股消费者服务行业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股消费者服务行业国企龙头的PB均值(5.5倍)低于世界一流企业的均值(20.7倍);从盈利的角度来看,A股国企龙头过去五年ROE(15.7%)低于世界一流企业的均值(32.6%)。从过去五年的ROE均值和PB均值来看,A股消费者服务行业国企龙头的估值是偏低的,具备估值重塑空间。

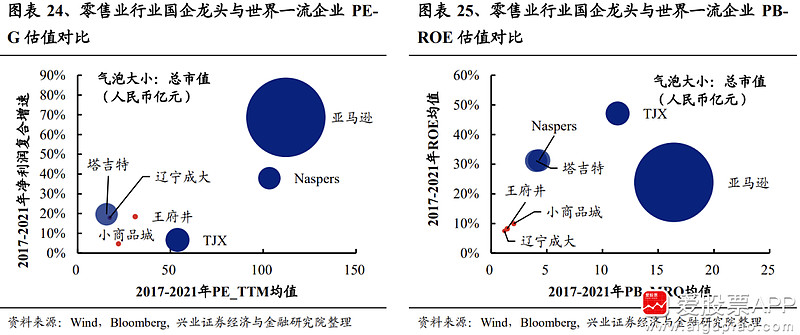

4.4、零售业

PE-G角度,从过去五年估值中枢来看,A股零售业国企龙头的PE均值(23.4倍)低于世界一流企业的均值(71.2倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(13.7%)低于世界一流企业的均值(33.2%)。从过去五年的净利润复合增速和PE均值来看,A股零售业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股零售业国企龙头的PB均值(1.6倍)低于世界一流企业的均值(9.0倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(8.5%)低于世界一流企业(33.3%)。从过去五年的ROE均值和PB均值来看,A股零售业国企龙头的估值是合理的。

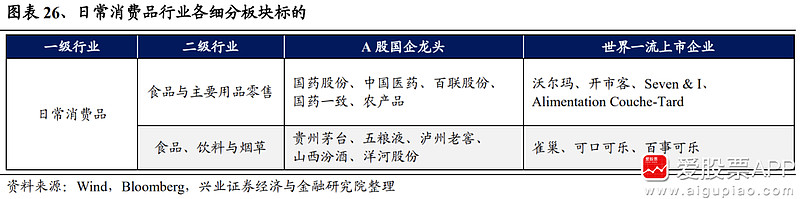

五、日常消费品

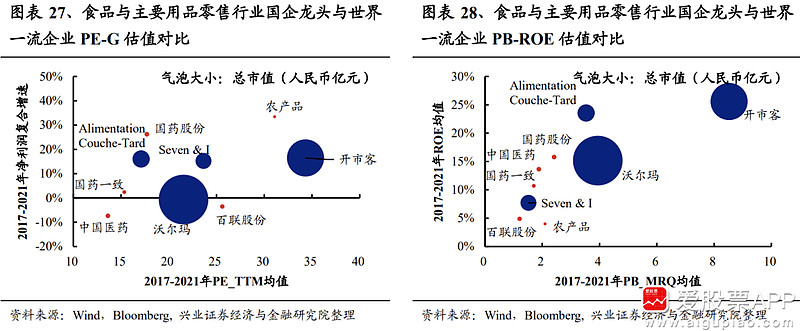

5.1、食品与主要用品零售

PE-G角度,从过去五年估值中枢来看,A股食品与主要用品零售行业国企龙头的PE均值(20.7倍)低于世界一流企业(24.1倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(10.2%)低于世界一流企业的均值(11.8%)。从过去五年的净利润复合增速和PE均值来看,A股食品与主要用品零售行业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股食品与主要用品零售行业国企龙头的PB均值(1.9倍)低于世界一流企业(4.4倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(9.8%)低于世界一流企业的均值(18.0%)。从过去五年的ROE均值和PB均值来看,A股食品与主要用品零售行业国企龙头的估值是合理的。

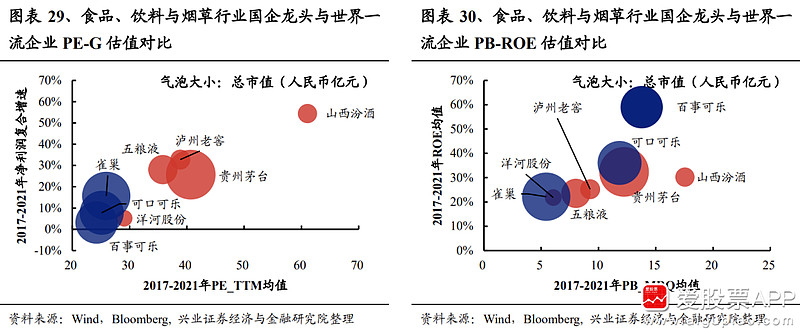

5.2、食品、饮料与烟草

PE-G角度,从过去五年估值中枢来看,A股食品、饮料与烟草行业国企龙头的PE均值(41.1倍)高于世界一流企业(25.1倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(29.2%)高于世界一流企业的均值(8.9%)。从过去五年的净利润复合增速和PE均值来看,A股食品、饮料与烟草行业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股食品、饮料与烟草行业国企龙头的PB均值(10.6倍)略高于世界一流企业(10.3倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(26.6%)低于世界一流企业的均值(39.1%)。从过去五年的ROE均值和PB均值来看,A股食品、饮料与烟草行业国企龙头的估值是偏高的。

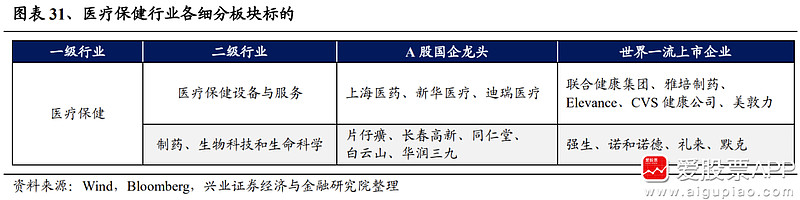

六、医疗保健

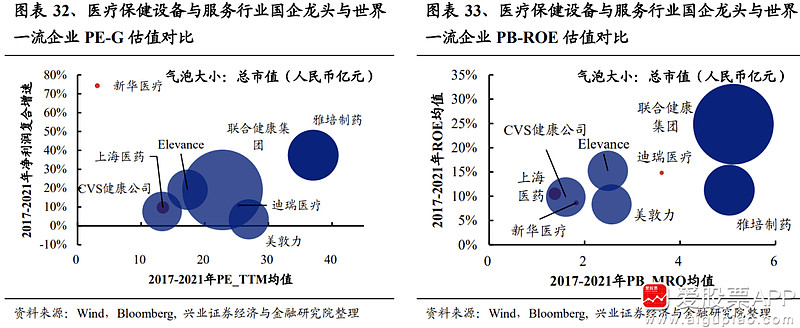

6.1、医疗保健设备与服务

PE-G角度,从过去五年估值中枢来看,A股医疗保健设备与服务行业国企龙头的PE均值(13.9倍)低于世界一流企业(23.5倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(31.6%)高于世界一流企业的均值(17.3%)。从过去五年的净利润复合增速和PE均值来看,A股医疗保健设备与服务行业国企龙头的估值是偏低的,具备估值重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股医疗保健设备与服务行业国企龙头的PB均值(2.3倍)低于世界一流企业(3.4倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(11.3%)略低于世界一流企业的均值(13.9%)。从过去五年的ROE均值和PB均值来看,A股医疗保健设备与服务行业国企龙头的估值是偏低的,具备估值重塑空间。

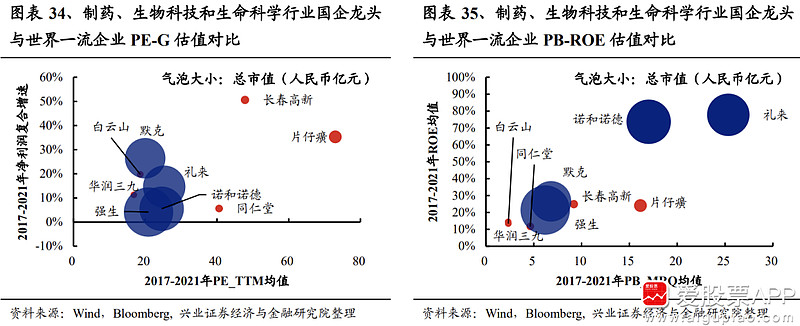

6.2、制药、生物科技和生命科学

PE-G角度,从过去五年估值中枢来看,A股制药、生物科技和生命科学行业国企龙头的PE均值(39.4倍)高于世界一流企业(22.7倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(24.5%)高于世界一流企业的均值(12.7%)。从过去五年的净利润复合增速和PE均值来看,A股制药、生物科技和生命科学行业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股制药、生物科技和生命科学行业国企龙头的PB均值(6.9倍)低于世界一流企业(13.8倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(17.7%)低于世界一流企业的均值(49.9%)。从过去五年的ROE均值和PB均值来看,A股制药、生物科技和生命科学行业国企龙头的估值是合理的。

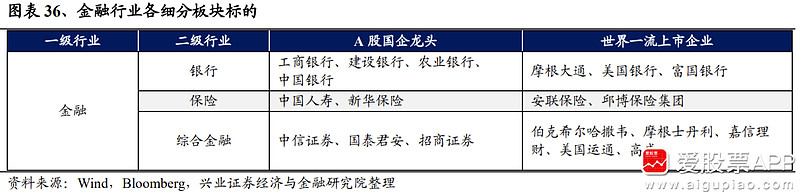

七、金融

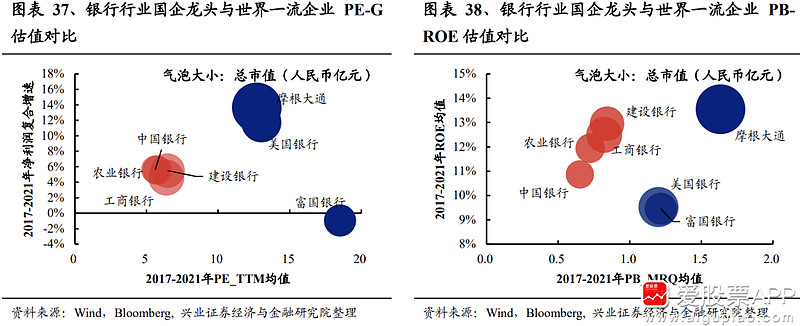

7.1、银行

PE-G角度,从过去五年估值中枢来看,A股银行行业国企龙头的PE均值(6.1倍)低于世界一流企业(14.7倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(5.3%)低于世界一流企业的均值(8.2%)。从过去五年的净利润复合增速和PE均值来看,A股银行行业国企龙头的估值是偏低的,具备估值重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股银行行业国企龙头的PB均值(0.8倍)低于世界一流企业(1.4倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(12.1%)高于世界一流企业的均值(10.8%)。从过去五年的ROE均值和PB均值来看,A股银行行业国企龙头的估值是偏低的,具备估值重塑空间。

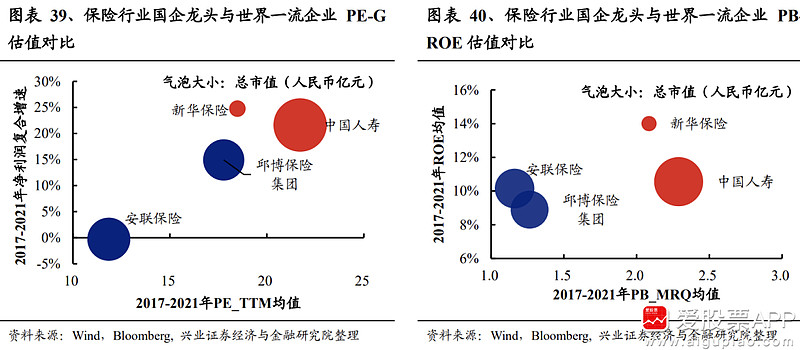

7.2、保险

PE-G角度,从过去五年估值中枢来看,A股保险行业国企龙头的PE均值(20.1倍)高于世界一流企业(14.8倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(23.2%)高于世界一流企业的均值(7.3%)。从过去五年的净利润复合增速和PE均值来看,A股保险行业国企龙头的估值是偏低的,具备重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股保险行业国企龙头的PB均值(2.2倍)高于世界一流企业(1.2倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(12.3%)高于世界一流企业的均值(9.5%)。从过去五年的ROE均值和PB均值来看,A股保险行业国企龙头的估值是合理的。

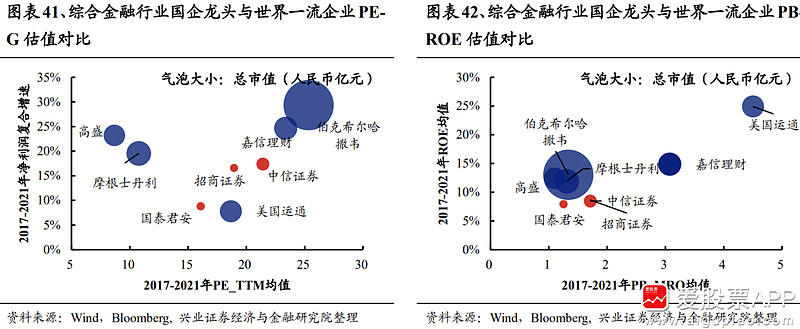

7.3、综合金融

PE-G角度,从过去五年估值中枢来看,A股综合金融行业国企龙头的PE均值(18.8倍)高于世界一流企业(17.4倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(14.3%)低于世界一流企业的均值(20.9%)。从过去五年的净利润复合增速和PE均值来看,A股综合金融行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股综合金融行业国企龙头的PB均值(1.6倍)低于世界一流企业(2.3倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(8.3%)低于世界一流企业的均值(15.4%)。从过去五年的ROE均值和PB均值来看,A股综合金融行业国企龙头的估值是合理的。

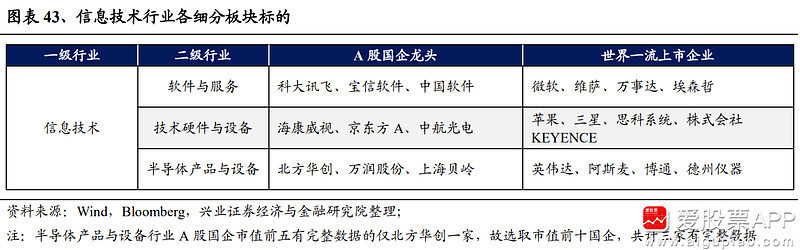

八、信息技术

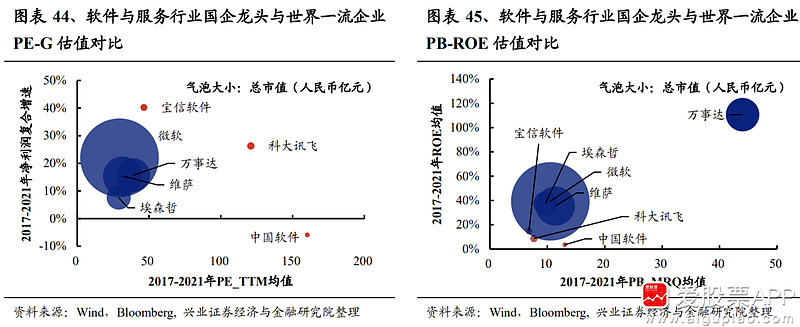

8.1、软件与服务

PE-G角度,从过去五年估值中枢来看,A股软件与服务行业国企龙头的PE均值(109.2倍)高于世界一流企业(32.3倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(20.2%)高于世界一流企业的均值(15.2%)。从过去五年的净利润复合增速和PE均值来看,A股软件与服务行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股软件与服务行业国企龙头的PB均值(9.2倍)低于世界一流企业(18.9倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(9.0%)低于世界一流企业的均值(55.7%)。从过去五年的ROE均值和PB均值来看,A股软件与服务龙头行业国企的估值是偏高的。

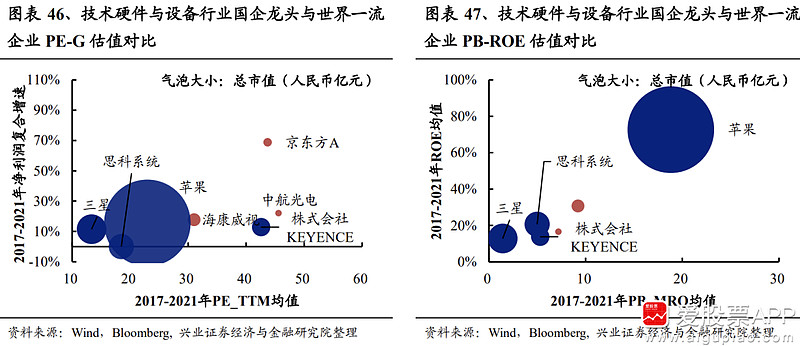

8.2、技术硬件与设备

PE-G角度,从过去五年估值中枢来看,A股技术硬件与设备行业国企龙头的PE均值(40.1倍)高于世界一流企业(24.3倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(36.2%)高于世界一流企业的均值(10.0%)。从过去五年的净利润复合增速和PE均值来看,A股技术硬件与设备行业国企龙头的估值是偏低的,具备重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股技术硬件与设备行业国企龙头的PB均值(6.1倍)低于世界一流企业(7.6倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(18.6%)低于世界一流企业的均值(30.0%)。从过去五年的ROE均值和PB均值来看,A股技术硬件与设备行业国企龙头的估值是合理的。

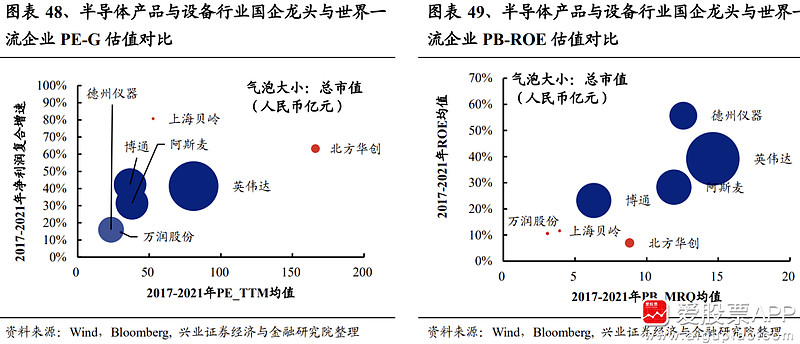

8.3 半导体产品与设备

PE-G角度,从过去五年估值中枢来看,A股半导体产品与设备行业国企龙头的PE均值(83.0倍)高于世界一流企业(44.7倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速均值(52.8%)高于世界一流企业的均值(32.8%)。从过去五年的净利润复合增速和PE均值来看,A股半导体产品与设备行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股半导体产品与设备行业国企龙头的PB(5.3倍)低于世界一流企业(11.3倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(9.7%)低于世界一流企业的均值(36.6%)。从过去五年的ROE均值和PB均值来看,A股半导体产品与设备龙头行业国企的估值是偏高的。

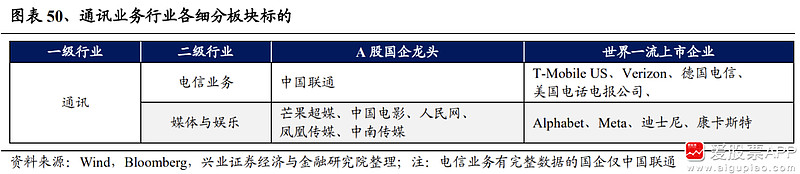

九、通讯

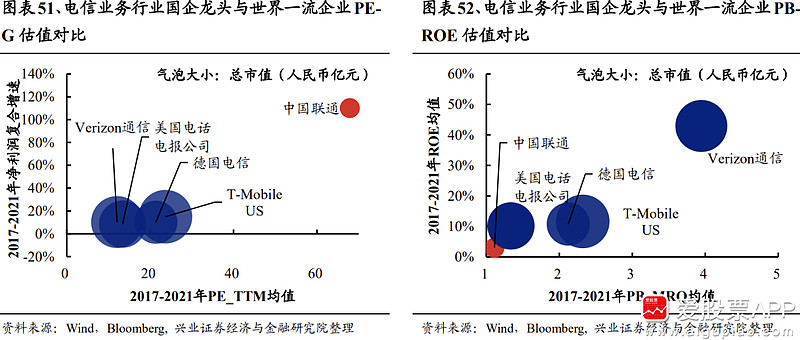

9.1、电信业务

PE-G角度,从过去五年估值中枢来看,A股电信业务行业国企龙头的PE(67.9倍)高于世界一流企业(17.6倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(110.1%)高于世界一流企业的均值(11.0%)。从过去五年的净利润复合增速和PE均值来看,A股电信业务行业国企龙头的估值是偏低的,具备重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股电信业务行业国企龙头的PB(1.1倍)低于世界一流企业(2.4倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(3.0%)低于世界一流企业的均值(18.9%)。从过去五年的ROE均值和PB均值来看,A股电信业务行业国企龙头的估值是合理的。

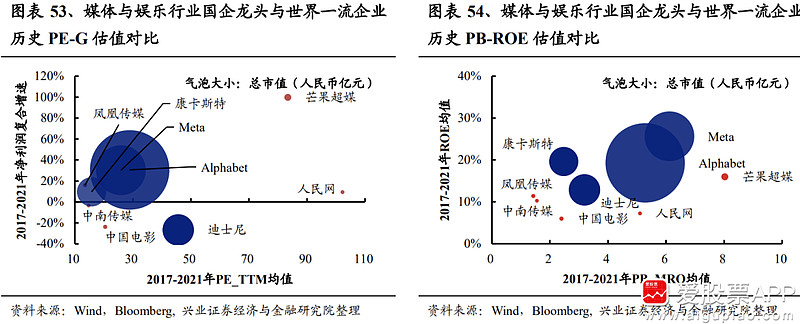

9.2、媒体与娱乐

PE-G角度,从过去五年估值中枢来看,A股媒体与娱乐行业国企龙头的PE均值(46.9倍)高于世界一流企业(29.0倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(19.6%)高于世界一流企业的均值(10.9%)。从过去五年的净利润复合增速和PE均值来看,A股媒体与娱乐行业国企龙头的估值是合理的。

PB-ROE角度,从过去五年估值中枢来看,A股媒体与娱乐行业国企龙头的PB均值(3.7倍)低于世界一流企业(4.3倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(10.2%)低于世界一流企业的均值(19.4%)。从过去五年的ROE均值和PB均值来看,A股媒体与娱乐行业国企龙头的估值是合理的。

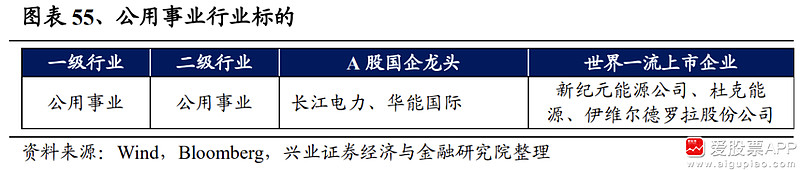

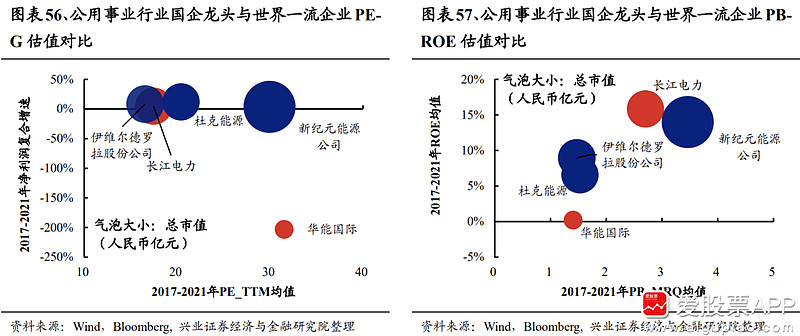

十、公用事业

PE-G角度,从过去五年估值中枢来看,A股公用事业行业国企龙头的PE(24.5倍)高于世界一流企业(22.3倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(-99.1%)低于世界一流企业的均值(8.0%)。从过去五年的净利润复合增速和PE均值来看,A股公用事业行业国企龙头的估值是偏高的。

PB-ROE角度,从过去五年估值中枢来看,A股公用事业行业国企龙头的PB(2.1倍)低于世界一流企业(2.2倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(8.0%)低于世界一流企业的均值(9.8%)。从过去五年的ROE均值和PB均值来看,A股公用事业行业国企龙头的估值是合理的。

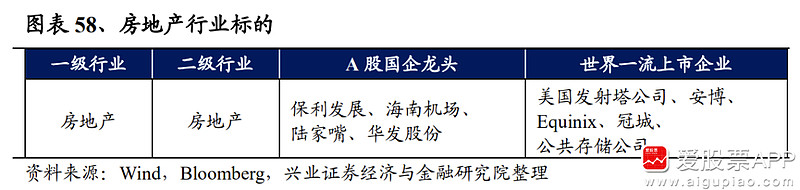

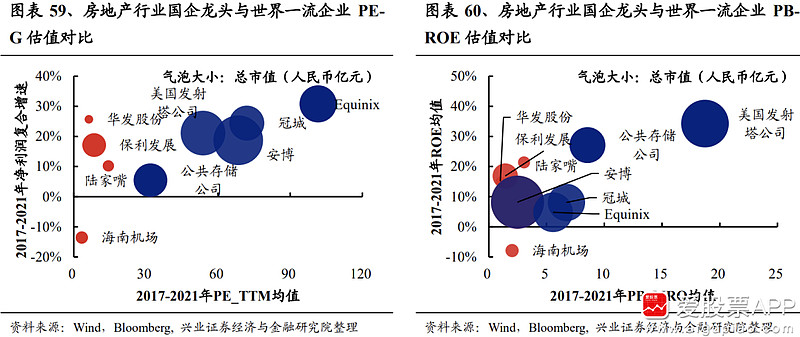

十一、房地产

PE-G角度,从过去五年估值中枢来看,A股房地产行业国企龙头的PE均值(8.1倍)低于世界一流企业(65.5倍);从盈利的角度来看,A股国企龙头过去五年净利润复合增速的均值(9.9%)低于世界一流企业的均值(20.1%)。从过去五年的净利润复合增速和PE均值来看,A股房地产行业国企龙头的估值是偏低的,具备重塑空间。

PB-ROE角度,从过去五年估值中枢来看,A股房地产行业国企龙头的PB均值(1.9倍)低于世界一流企业(8.4倍);从盈利的角度来看,A股国企龙头过去五年ROE均值(11.4%)低于世界一流企业的均值(16.5%)。从过去五年的ROE均值和PB均值来看,A股房地产行业国企龙头的估值是偏低的,具备重塑空间。

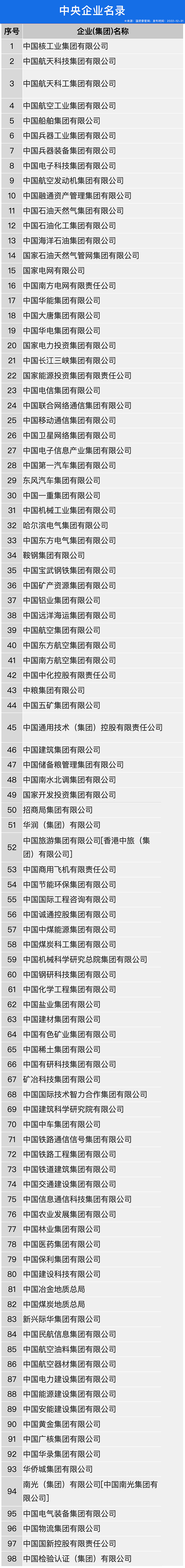

98家中央企业名录

2022.12.31

一、能源电力

二、煤炭、矿冶、黄金

三、石油化工

四、建筑、工程

五、汽车

六、航天军工

七、钢铁机械设备

八、运输物流

九、旅游

十、投资、商业、服务

十一、农业、医疗、盐业

十二、信息技术

国资委官网、能源电力说:98家央企及下属上市公司全罗列(2023版)

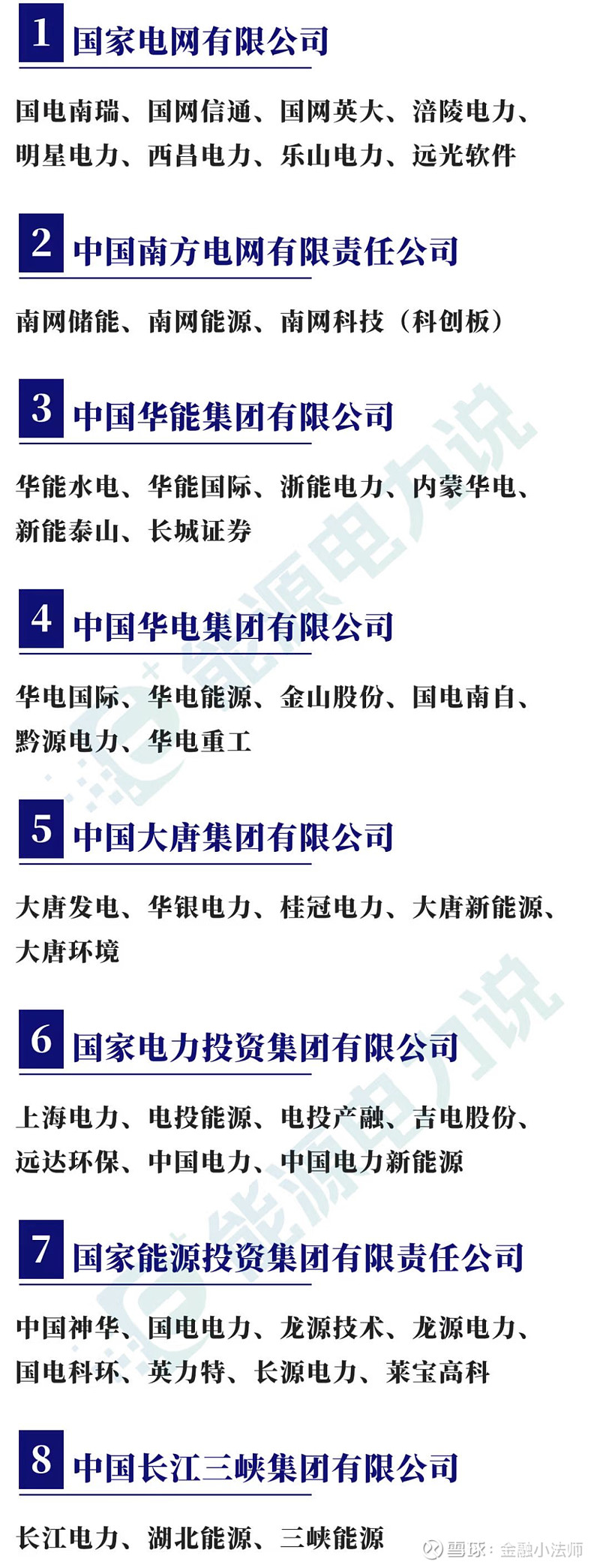

一、能源电力

1、国家电网有限公司

国电南瑞、国网信通、国网英大、涪陵电力、明星电力、西昌电力、乐山电力、远光软件

2、中国南方电网有限责任公司

3、中国华能集团有限公司

4、中国华电集团有限公司

5、中国大唐集团有限公司

6、国家电力投资集团有限公司

上海电力、电投能源、电投产融、吉电股份、远达环保、中国电力、中国电力新能源

7、国家能源投资集团有限责任公司

中国神华、国电电力、龙源技术、龙源电力、国电科环、英力特、长源电力、莱宝高科

8、中国长江三峡集团有限公司

9、国家开发投资集团有限公司

国投电力、国投中鲁、国投资本、中成股份、亚普股份、神州高铁、华联国际、美亚柏科(创业板)

10、华润(集团)有限公司

华润三九、华润双鹤、东阿阿胶、江中药业、华润微(科创板)、华润电力、华润啤酒、华润置地、华润水泥控股、华润燃气、华润医药、华润医疗、华润万象生活

11、中国节能环保集团有限公司

太阳能、节能风电、万润股份、中环装备、百宏实业、中国恒有源集团

12、中国广核集团有限公司

中国广核(港股:中广核电力)、中广核新能源

13、中国核工业集团有限公司

中国核电、中核科技、中国核建、中核国际

14、中国电力建设集团有限公司

中国电建、南国置业

15、中国能源建设集团有限公司

中国能建

16、哈尔滨电气集团有限公司

佳电股份、哈尔滨电气

17、中国东方电气集团有限公司

东方电气、宏华集团

18、中国电气装备集团有限公司

中国西电、平高电气、许继电气、宝光股份

19、中国南水北调集团有限公司

暂无

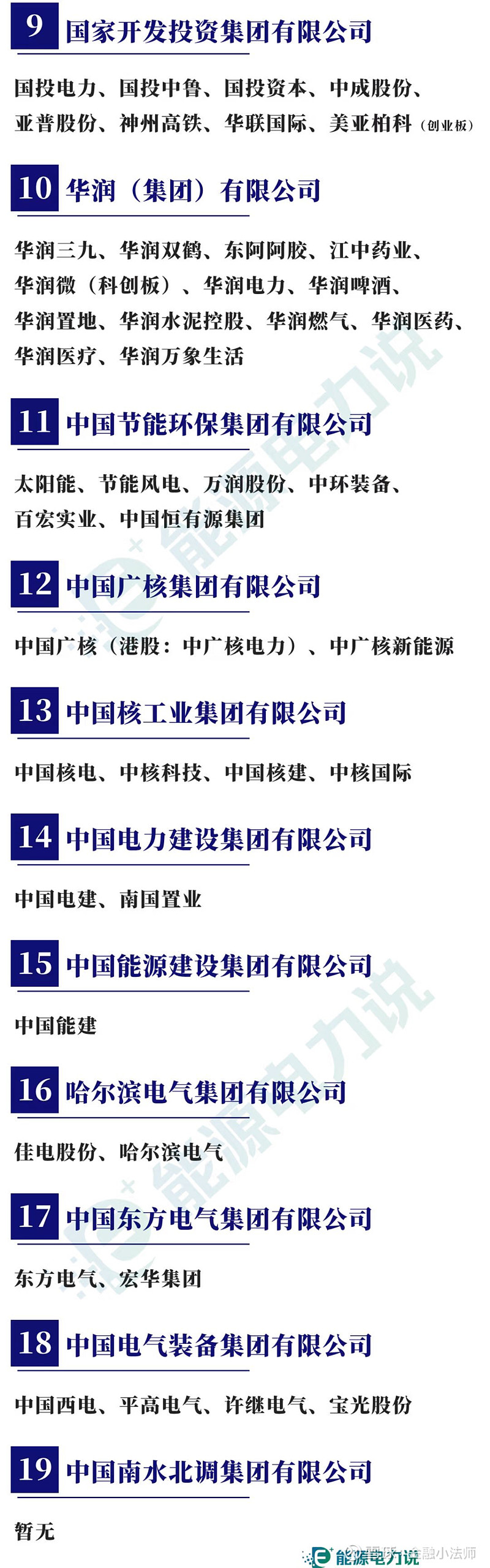

二、煤炭、矿冶、黄金

1、中国中煤能源集团有限公司

中煤能源、新集能源、上海能源

2、中国煤炭科工集团有限公司

天地科技、天地华泰(新三板)

3、中国冶金地质总局

正元地信(科创板)

4、中国煤炭地质总局

暂无

5、中国五矿集团有限公司

株冶集团、中国中冶、五矿发展、五矿资本、中钨高新、五矿资源

6、中国有色矿业集团有限公司

中色股份、东方钽业、中国有色矿业

7、矿冶科技集团有限公司

当升科技、北矿科技

8、中国矿产资源集团有限公司

暂无

9、中国黄金集团有限公司

中国黄金国际

10、中国稀土集团有限公司

中国稀土

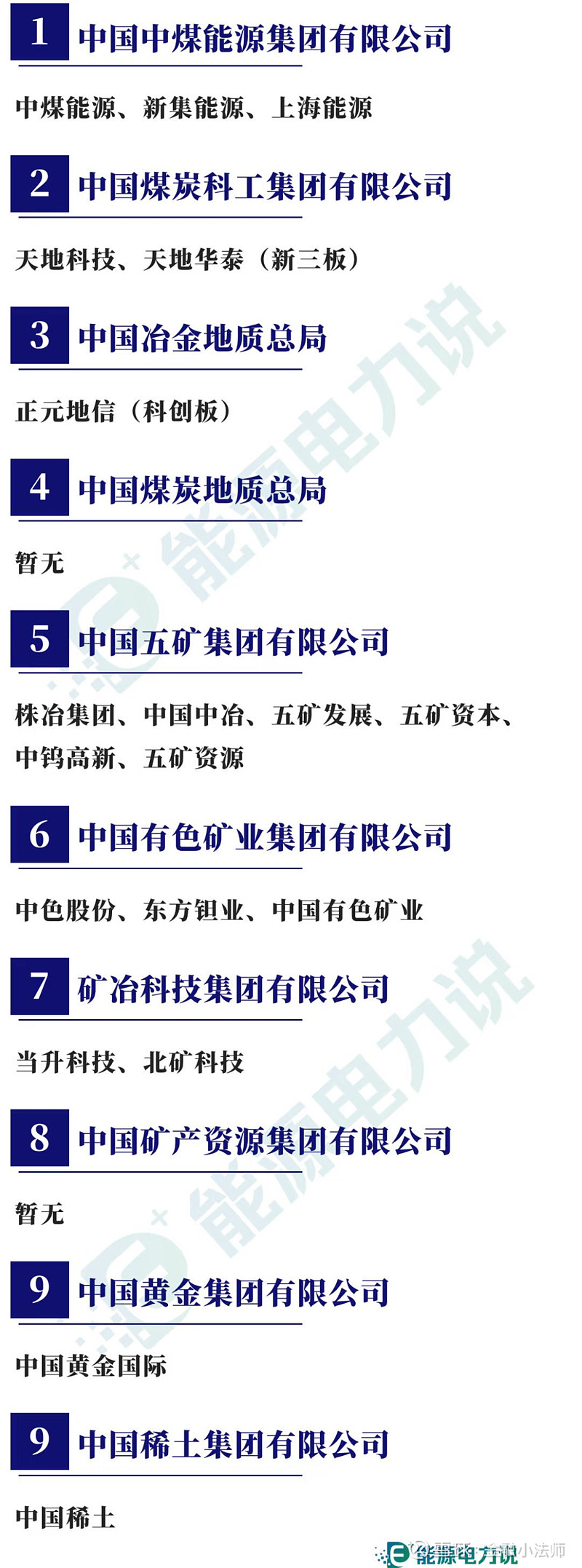

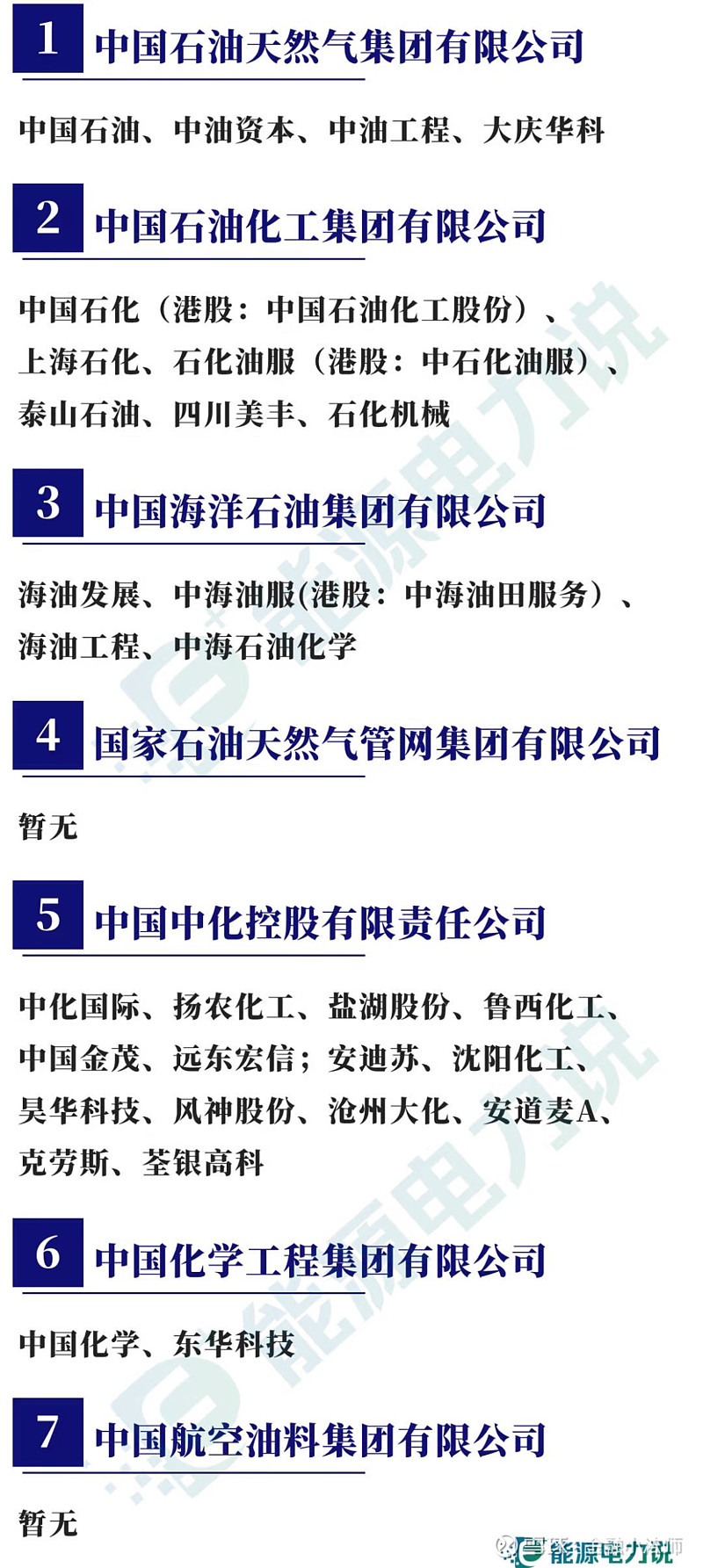

三、石油化工

1、中国石油天然气集团有限公司

中国石油、中油资本、中油工程、大庆华科

2、中国石油化工集团有限公司

中国石化(港股:中国石油化工股份)上海石化、石化油服(港股:中石化油服)、泰山石油、四川美丰、石化机械

3、中国海洋石油集团有限公司

海油发展、中海油服(港股:中海油田服务)、海油工程、中海石油化学

4、国家石油天然气管网集团有限公司

暂无

5、中国中化控股有限责任公司

中化国际、扬农化工、盐湖股份、鲁西化工、中国金茂、远东宏信、安迪苏、沈阳化工、昊华科技、风神股份、沧州大化、安道麦A、克劳斯、荃银高科

6、中国化学工程集团有限公司

中国化学、东华科技

7、中国航空油料集团有限公司

暂无

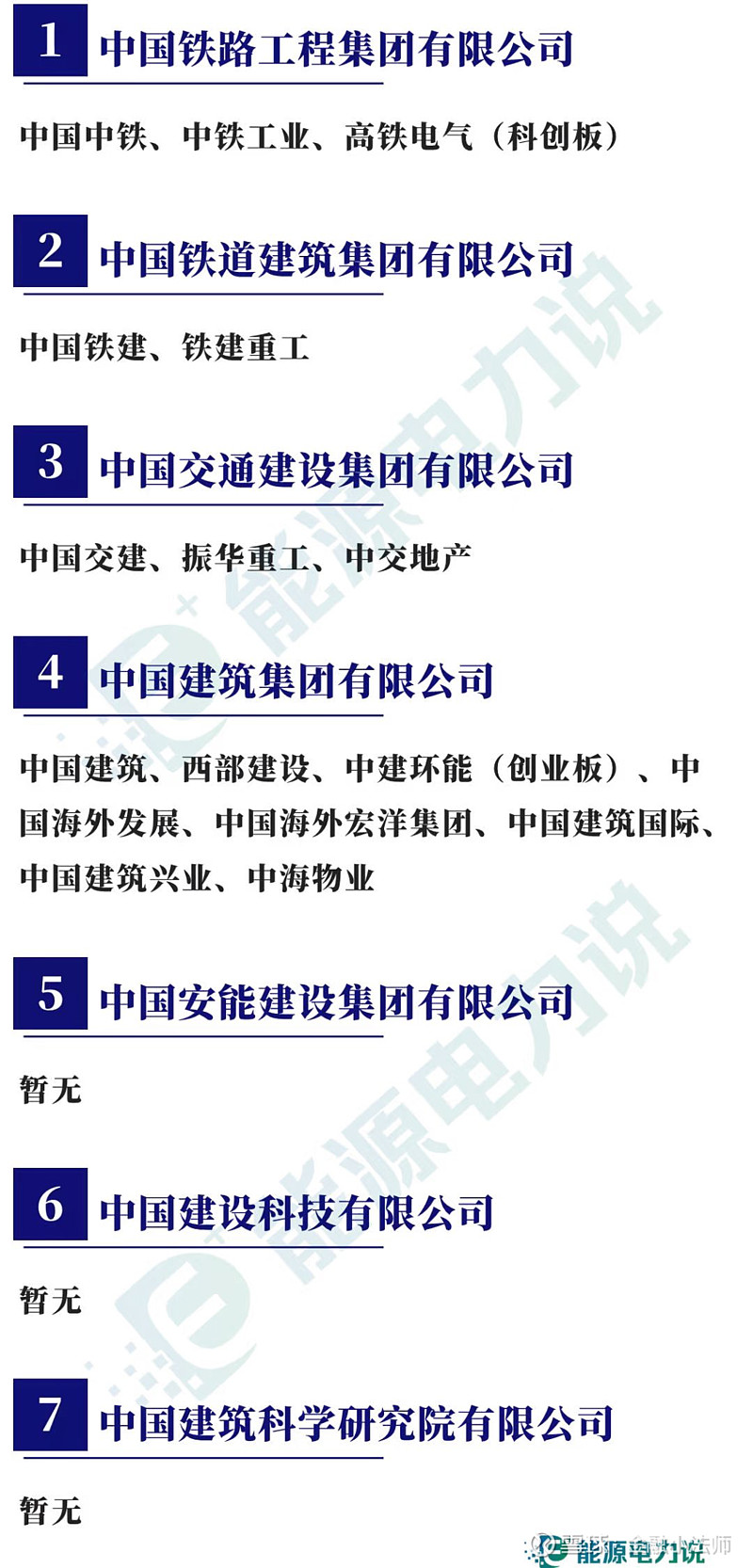

四、建筑、工程、材料

1、中国铁路工程集团有限公司

中国中铁、中铁工业、高铁电气(科创板)

2、中国铁道建筑集团有限公司

中国铁建、铁建重工

3、中国交通建设集团有限公司

中国交建、振华重工、中交地产

4、中国建筑集团有限公司

中国建筑、西部建设、中建环能(创业板)、中国海外发展、中国海外宏洋集团、中国建筑国际、中国建筑兴业、中海物业

5、中国安能建设集团有限公司

暂无

6、中国建设科技有限公司

暂无

7、中国建筑科学研究院有限公司

暂无

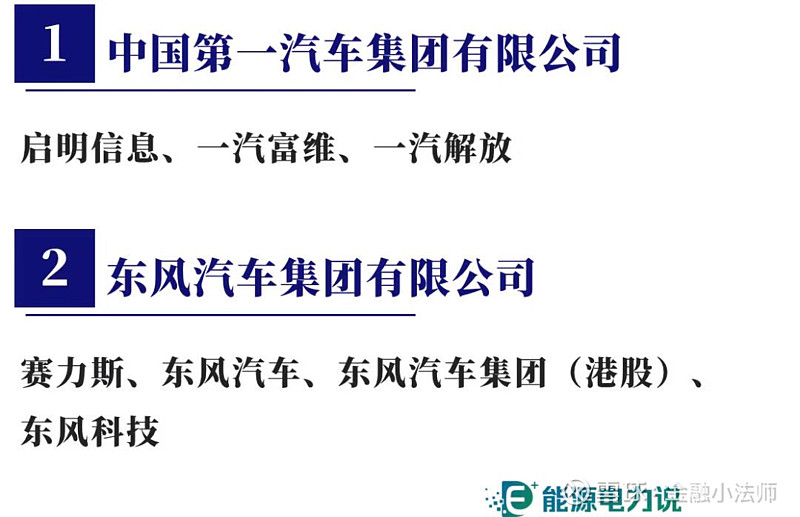

五、汽车

1、中国第一汽车集团有限公司

启明信息、一汽富维、一汽解放

2、东风汽车集团有限公司

赛力斯、东风汽车、东风汽车集团(港股)、东风科技

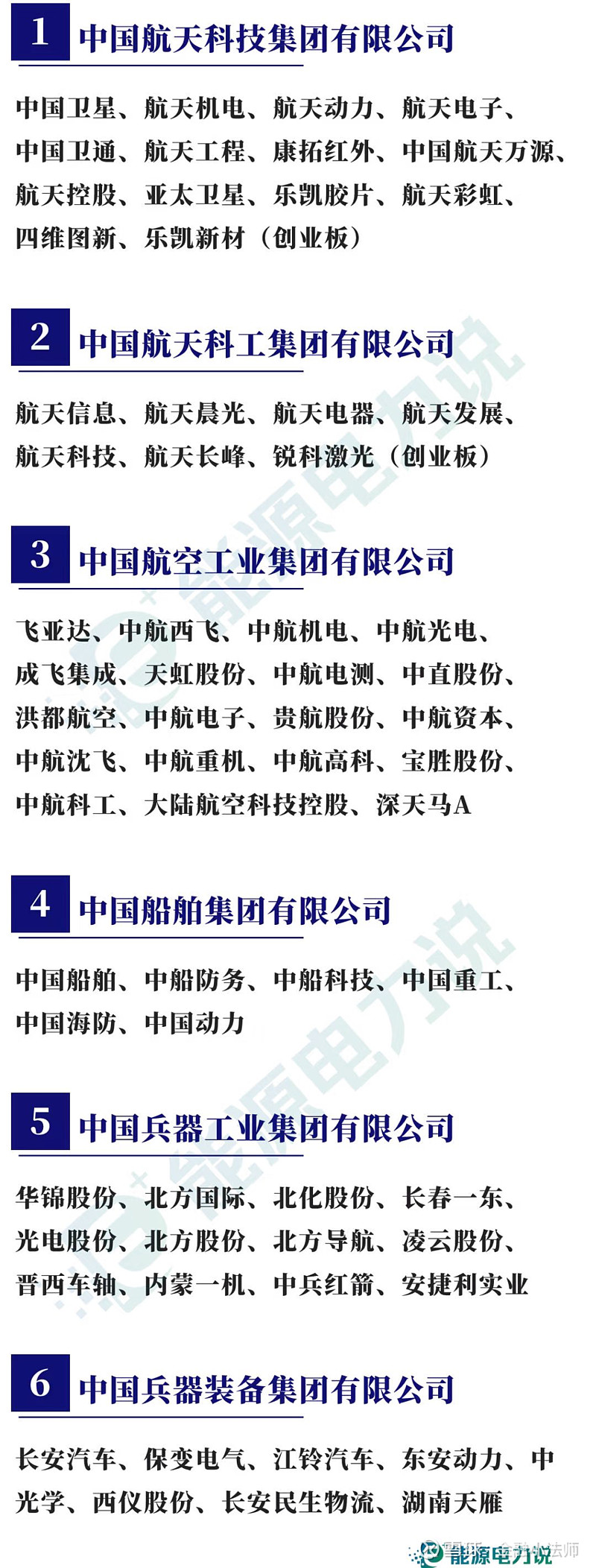

六、航天军工

1、中国航天科技集团有限公司

中国卫星、航天机电、航天动力、航天电子、中国卫通、航天工程、康拓红外、中国航天万源、航天控股、亚太卫星、乐凯胶片、航天彩虹、四维图新、乐凯新材(创业板)

2、中国航天科工集团有限公司

航天信息、航天晨光、航天电器、航天发展、航天科技、航天长峰、锐科激光(创业板)

3、中国航空工业集团有限公司

飞亚达、中航西飞、中航机电、中航光电、成飞集成、天虹股份、中航电测、中直股份、洪都航空、中航电子、贵航股份、中航资本、中航沈飞、中航重机、中航高科、宝胜股份、中航科工、大陆航空科技控股、深天马A

4、中国船舶集团有限公司

中国船舶、中船防务、中船科技、中国重工、中国海防、中国动力

5、中国兵器工业集团有限公司

华锦股份、北方国际、北化股份、长春一东、光电股份、北方股份、北方导航、凌云股份、晋西车轴、内蒙一机、中兵红箭、安捷利实业

6、中国兵器装备集团有限公司

长安汽车、保变电气、江铃汽车、东安动力、中光学、西仪股份、长安民生物流、湖南天雁

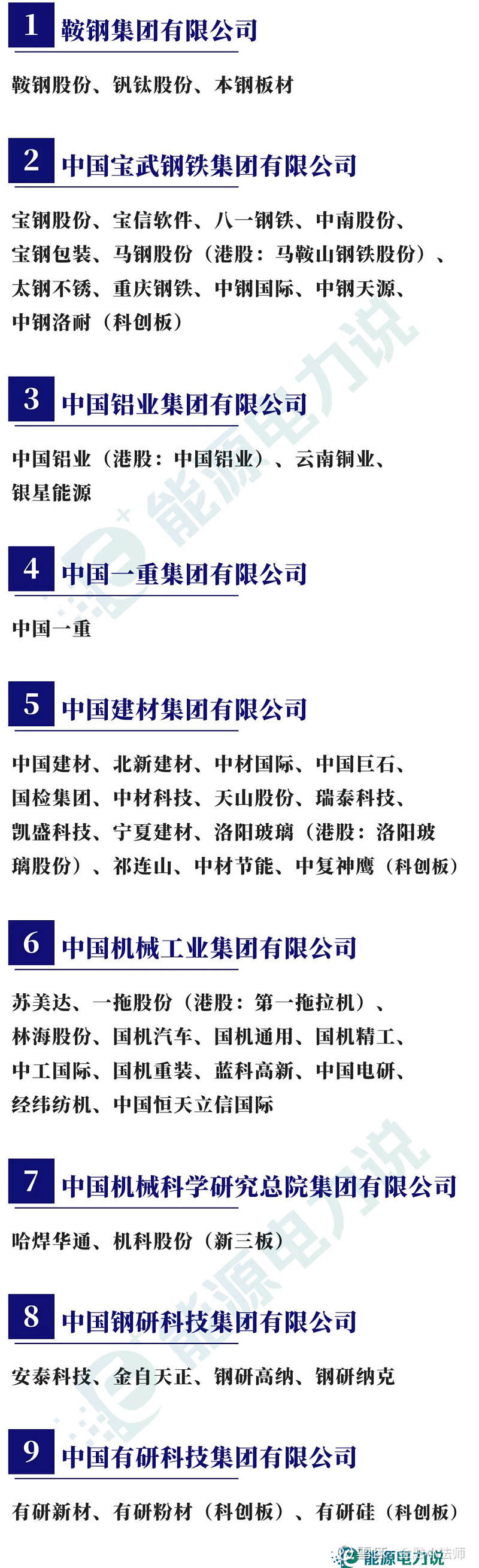

七、钢铁机械设备

1、鞍钢集团有限公司

鞍钢股份、钒钛股份、本钢板材

2、中国宝武钢铁集团有限公司

宝钢股份、宝信软件、八一钢铁、中南股份、宝钢包装、马钢股份(港股:马鞍山钢铁股份)、太钢不锈、重庆钢铁、中钢国际、中钢天源、中钢洛耐(科创板)

3、中国铝业集团有限公司

中国铝业(港股:中国铝业)、云南铜业、银星能源

4、中国一重集团有限公司

中国一重

5、中国建材集团有限公司

中国建材、北新建材、中材国际、中国巨石、国检集团、中材科技、天山股份、瑞泰科技、凯盛科技、宁夏建材、洛阳玻璃(港股:洛阳玻璃股份)、祁连山、中材节能、中复神鹰(科创板)

6、中国机械工业集团有限公司

苏美达、一拖股份(港股:第一拖拉机)、林海股份、国机汽车、国机通用、国机精工、中工国际、国机重装、蓝科高新、中国电研、经纬纺机、中国恒天立信国际

7、中国机械科学研究总院集团有限公司

哈焊华通、机科股份(新三板)

8、中国钢研科技集团有限公司

安泰科技、金自天正、钢研高纳、钢研纳克

9、中国有研科技集团有限公司

有研新材、有研粉材(科创板)、有研硅(科创板)

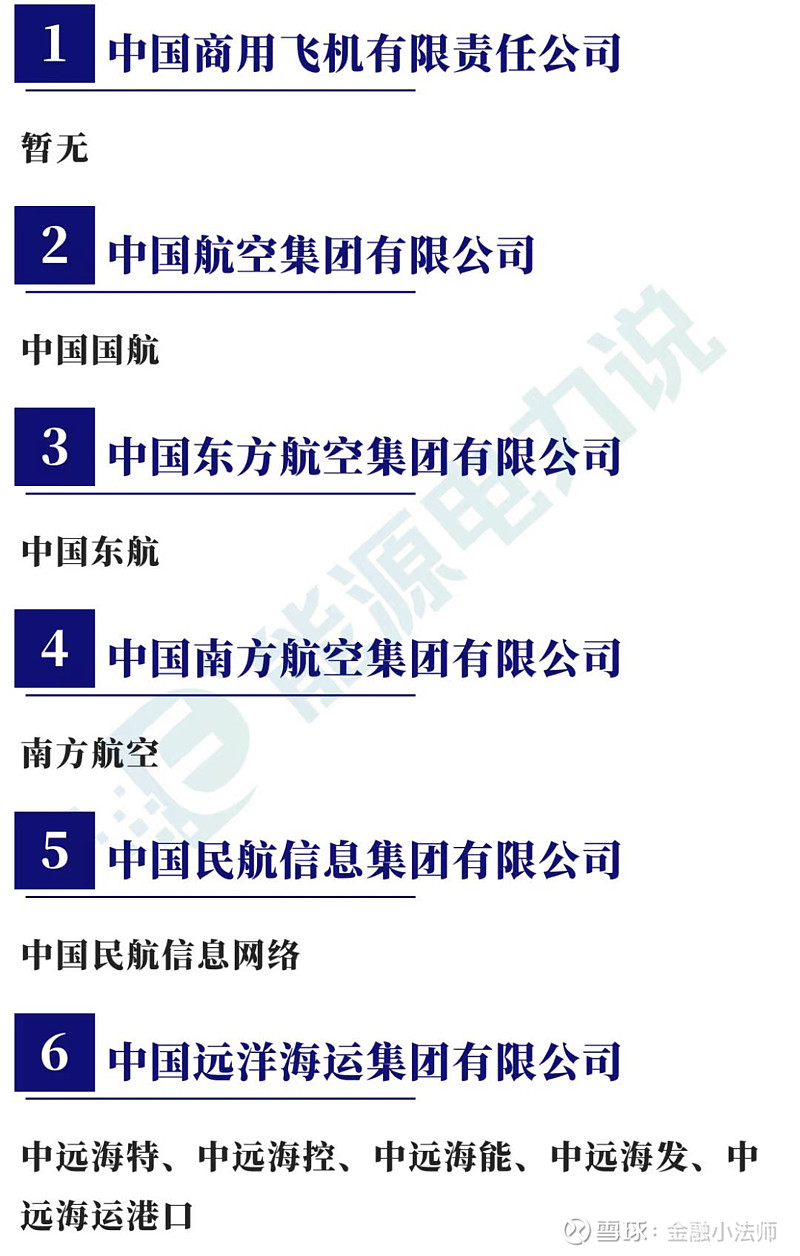

八、运输物流

1、中国商用飞机有限责任公司

暂无

2、中国航空集团有限公司

中国国航

3、中国东方航空集团有限公司

中国东航

4、中国南方航空集团有限公司

南方航空

5、中国民航信息集团有限公司

中国民航信息网络

6、中国远洋海运集团有限公司

中远海特、中远海控、中远海能、中远海发、中远海运港口

7、中国航空发动机集团有限公司

航发动力、航发控制、航发科技

8、中国航空器材集团有限公司

暂无

9、中国诚通控股集团有限公司

中储股份、岳阳林纸、冠豪高新、美利云、中国诚通发展集团、华贸物流、国统股份

10、招商局集团有限公司

招商银行、招商轮船、招商积余、招商港口、招商蛇口、招商公路、招商证券、南山控股、招商局中国基金

11、中国中车集团有限公司

中国中车、时代新材、沃顿科技、时代电气

12、中国物流集团有限公司

中国铁物、华贸物流、国统股份、中储股份

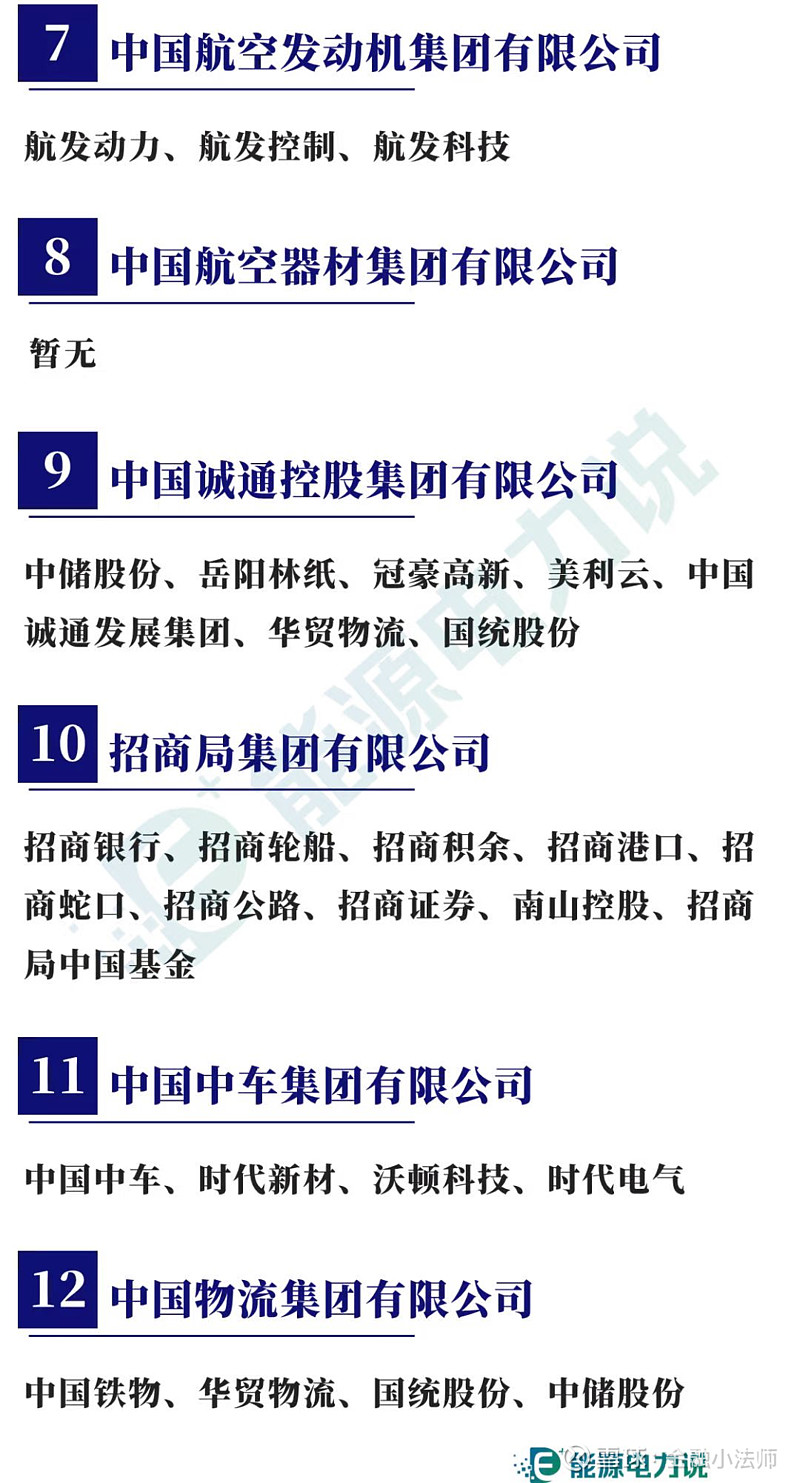

九、文化、旅游

1、中国旅游集团有限公司【香港中旅(集团)有限公司

中国中免、香港中旅

2、华侨城集团有限公司

华侨城A、深康佳A、华侨城(亚洲)、云南旅游

3、南光(集团)有限公司

中国南光集团有限公司

暂无

十、投资、商业、服务

1、中国国家工程咨询有限公司

暂无

2、中国融通资产管理集团有限公司

暂无

3、中国国新控股有限责任公司

国新健康

4、新兴际华集团有限公司

际华集团、新兴铸管

5、中国国际技术智力合作集团有限公司

暂无

6、中国华录集团有限公司

易华录

7、中国检验认证(集团)有限公司

暂无

8、中国保利集团有限公司

保利发展、保利联合、保利文化、中国海诚、保利置业、长飞光纤、保利物业

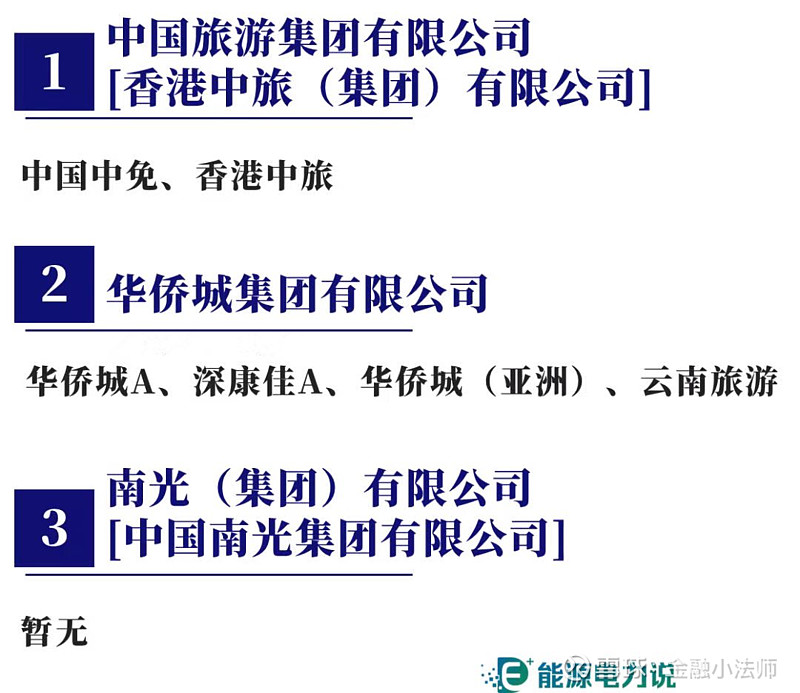

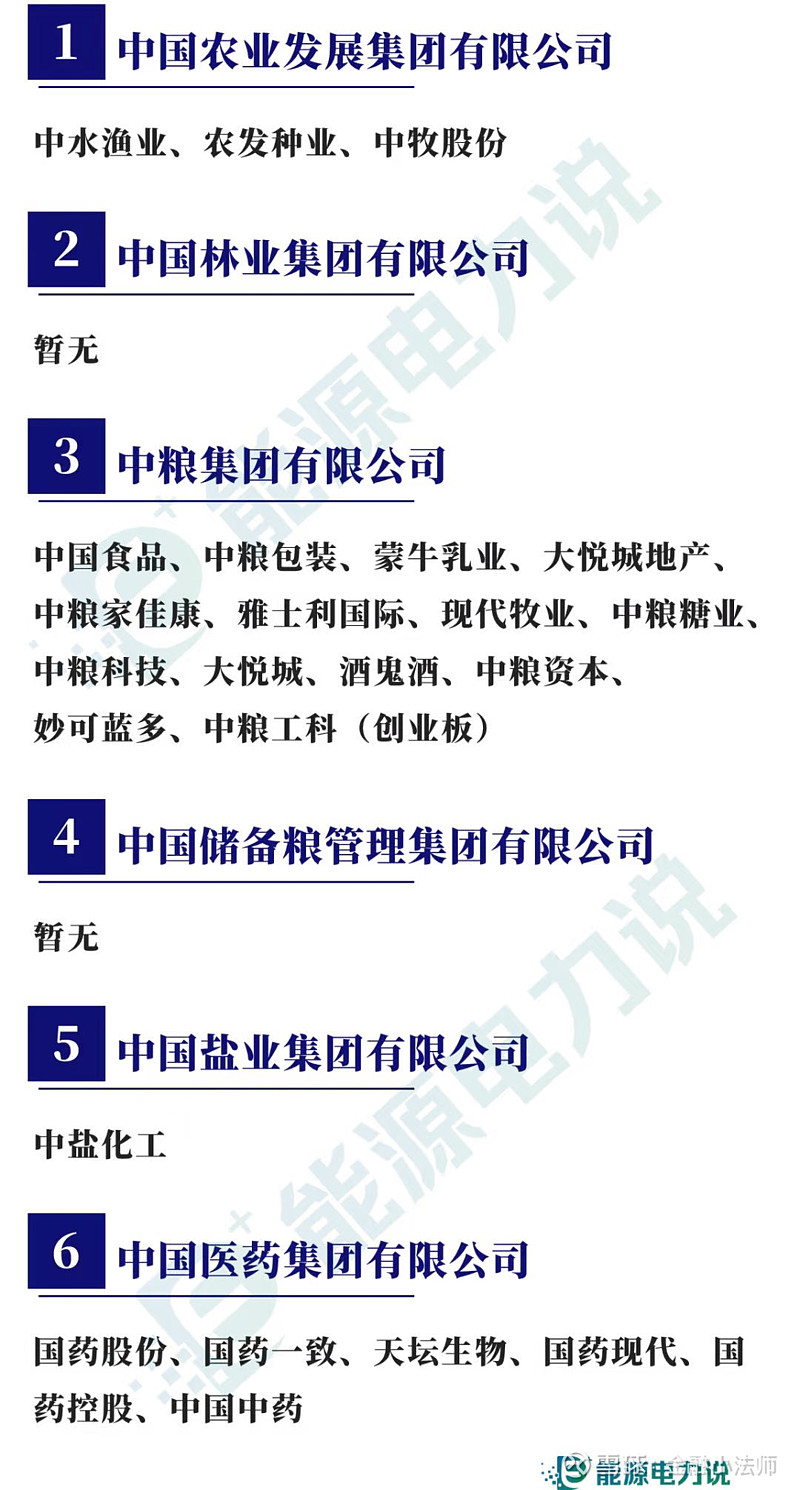

十一、农业、医疗、盐业

1、中国农业发展集团有限公司

中水渔业、农发种业、中牧股份

2、中国林业集团有限公司

暂无

3、中粮集团有限公司

中国食品、中粮包装、蒙牛乳业、大悦城地产、中粮家佳康、雅士利国际、现代牧业、中粮糖业、中粮科技、大悦城、酒鬼酒、中粮资本、妙可蓝多、中粮工科(创业板)

4、中国储备粮管理集团有限公司

暂无

5、中国盐业集团有限公司

中盐化工

6、中国医药集团有限公司

国药股份、国药一致、天坛生物、国药现代、国药控股、中国中药、太极集团

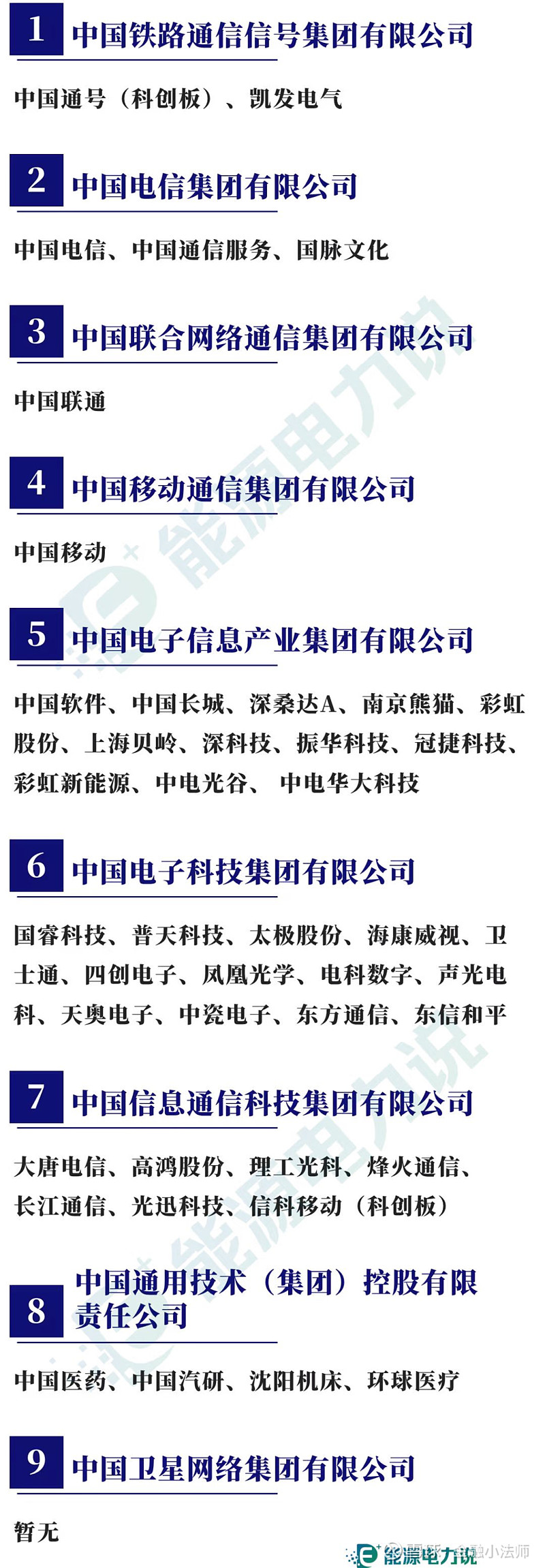

十二、信息技术

1、中国铁路通信信号集团有限公司

中国通号(科创板)、凯发电气

2、中国电信集团有限公司

中国电信、中国通信服务、国脉文化

3、中国联合网络通信集团有限公司

中国联通

4、中国移动通信集团有限公司

中国移动

5、中国电子信息产业集团有限公司

中国软件、中国长城、深桑达A、南京熊猫、彩虹股份、上海贝岭、深科技、振华科技、冠捷科技、彩虹新能源、中电光谷、中电华大科技

6、中国电子科技集团有限公司

国睿科技、普天科技、太极股份、海康威视、卫士通、四创电子、凤凰光学、电科数字、声光电科、天奥电子、中瓷电子、东方通信、东信和平

7、中国信息通信科技集团有限公司

大唐电信、高鸿股份、理工光科、烽火通信、长江通信、光迅科技、信科移动(科创板)

8、中国通用技术(集团)控股有限责任公司

中国医药、中国汽研、沈阳机床、环球医疗

9、中国卫星网络集团有限公司

暂无

@今日话题 @雪球热股 #价值投资# #雪球星计划# $腾讯控股(00700)$ $贵州茅台(SH600519)$ $五粮液(SZ000858)$