今天做一个实验,

废话不说,咱们先看一张表。

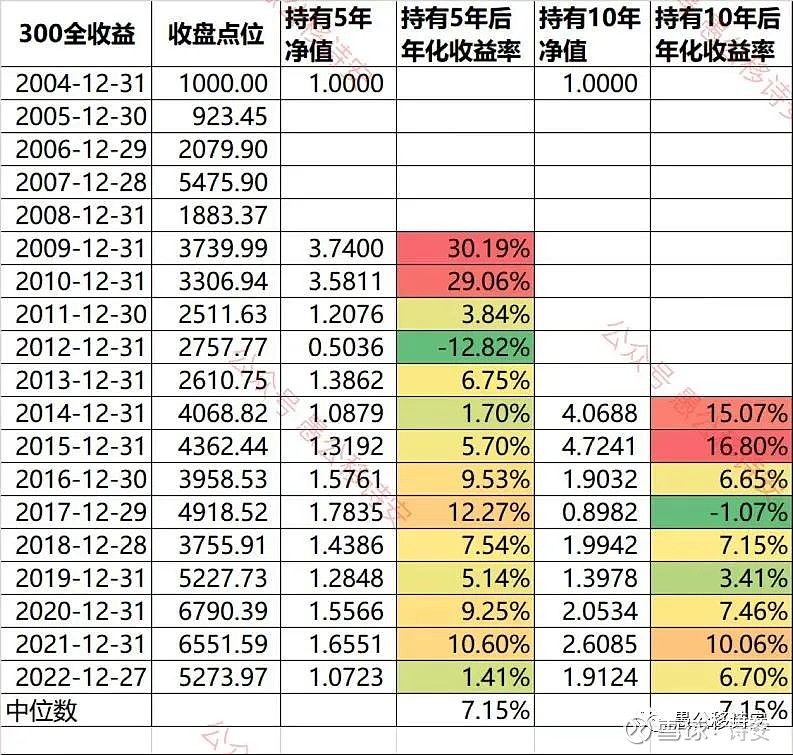

图中含有沪深300指数的历年点位,以及分别在5年和10年持有周期下的年化收益率。

举个例子,

假设在2004年末买入沪深300指数,持有5年不动,

到2009年末,刚好5年,此时年化收益率为30.19%。

假设在2005年末买入沪深300指数,持有5年不动,

到2010年末,刚好5年,此时年化收益率为29.06%。

假设在2006年末买入沪深300指数,持有5年不动,

到2011年末,刚好5年,此时年化收益率为3.84%。

以此类推,计算出每一个5年周期持有沪深300的收益率分别是多少。

然后再将周期从5年调整为10年,

假设在2004年末买入沪深300指数,持有10年不动,

到2014年末,刚好10年,此时年化收益率为15.07%。

假设在2005年末买入沪深300指数,持有10年不动,

到2015年末,刚好10年,此时年化收益率为16.80%。

假设在2006年末买入沪深300指数,持有10年不动,

到2016年末,刚好10年,此时年化收益率为6.65%。

以此类推,,计算出每一个10年周期持有沪深300的收益率分别是多少。

首先,无论是持有5年,还是10年,在许多投资者眼中应该配得上“长期投资”四个字了。我们经常听说,做股票投资,特别是指数投资,需要放长线,因为短期看涨跌依赖于估值的变化,而长期看,主要收益来自于企业价值的成长。特别是,有人会告诉你,如果持有时间足够长,那么买入就不用关心估值高低了,做时间的朋友最好的时候就是现在,投资不需要择时,任何时间点有闲钱就买入就可以了。

通过观察,我们发现,这个说法很可能具有误导性。

先说下结论:

投资,是需要择时的。择时,对于投资,十分重要。

数据告诉我们,无论你的持有周期是5年还是10年,收益率的高低都严重依赖于买入的时机。

如果你是2004年或2005年末买入,持有5年或10年,其收益率都大幅高于2006年末或2007年末买入的投资者。

比如,你2005年末买入沪深300指数,持有5年,年化收益率为29.06%,

而只要晚1年,把买入的时间点换成2006年,年化收益率就会变成3.84%,

再晚一年,把买入的时间点换成2007年,年化收益率就会变成-12.82%,即你辛辛苦苦持有了5年,每年都要损失12.82%的复负利。

即使你延长持有时间到10年,择时失败也不例外。

比如,你2005年末买入沪深300指数,持有10年,年化收益率为16.80%,是很高的10年期投资水平。

但另一个你运气没那么好,2009年末买入并持有10年至2019年末,年化收益率只有可怜的3.41%。

再观察这张表,会发现,无论5年期还是10年期,年化收益率的最高值和最低值差距是很大的,买入时间点不同,得到的结果天差地别。

5年和10年期投资收益率的中位数都在7.15%,也许这个就是盲眼扔飞镖游戏中那个运气正常的投资者获得的年化收益率吧。

上一篇文章里,我们知道大类资产配置中,货币基金的国债这种无风险收益率的水平大约在2%-4%之间。长期持有股票指数,大体上是可以获得7%左右,也就是超越无风险收益率水平的收益率。但得择时正确,并不是每时每刻闭眼无脑买都可以的,如果错误的时间点买入,持有5年、10年下来,得到一个低收益率甚至负收益都是有可能的。承受了股市的波动,获得一个货币和债券的收益率,正应验了那句:操着卖白粉的心,赚着卖白菜的钱。

2022年走到尾声,回顾近5年。

2017年开始,随着投资者知识的普及,公募基金规模不断增长,指数投资理念开始深入人心,许多人就是2017年开始买入指数基金,网上更流传着定投指数十年十倍的传说,实际呢,2017年末买入沪深300指数持有到2022年末,年化收益率只有1.41%,还不及5年定存存银行。

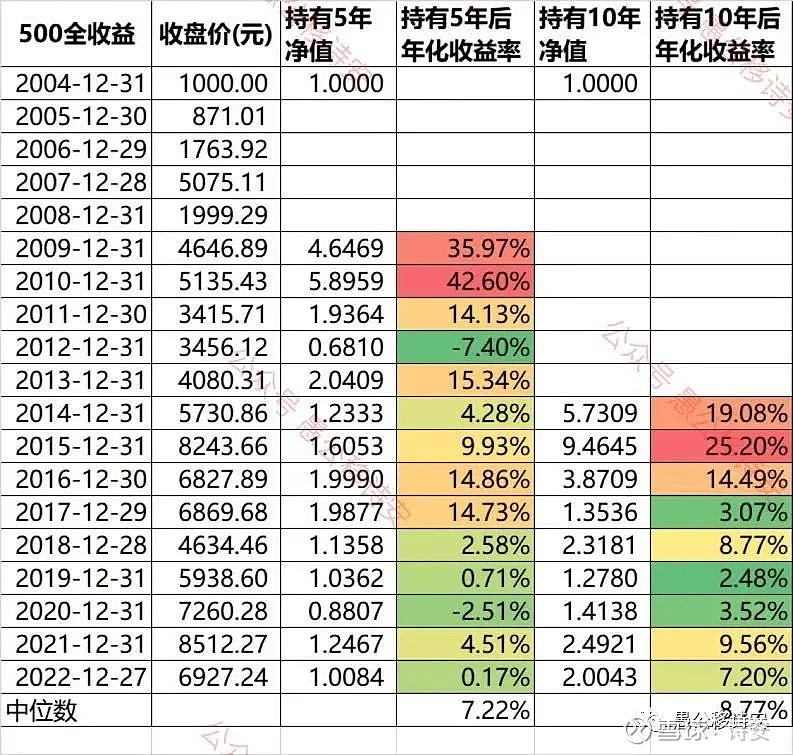

同样的,我们再看,中证500指数,得到的结论也会类似。

进一步观察,我们发现持有5年的年化收益率区间明显大于持有10年的,

如中证500持有5年,最低的年化收益率是2007-2012的-7.4%,最高的年化收益率是2005-2010的42.60%。

如果持有10年,最低年化收益率是2007-2017的3.07%,最高年化收益率是2005-2015的25.2%。

此时,我觉得会不会咱们A股的指数时间都太短,还不到20年,如果继续把观察时间拉长,会不会得到新的结论。

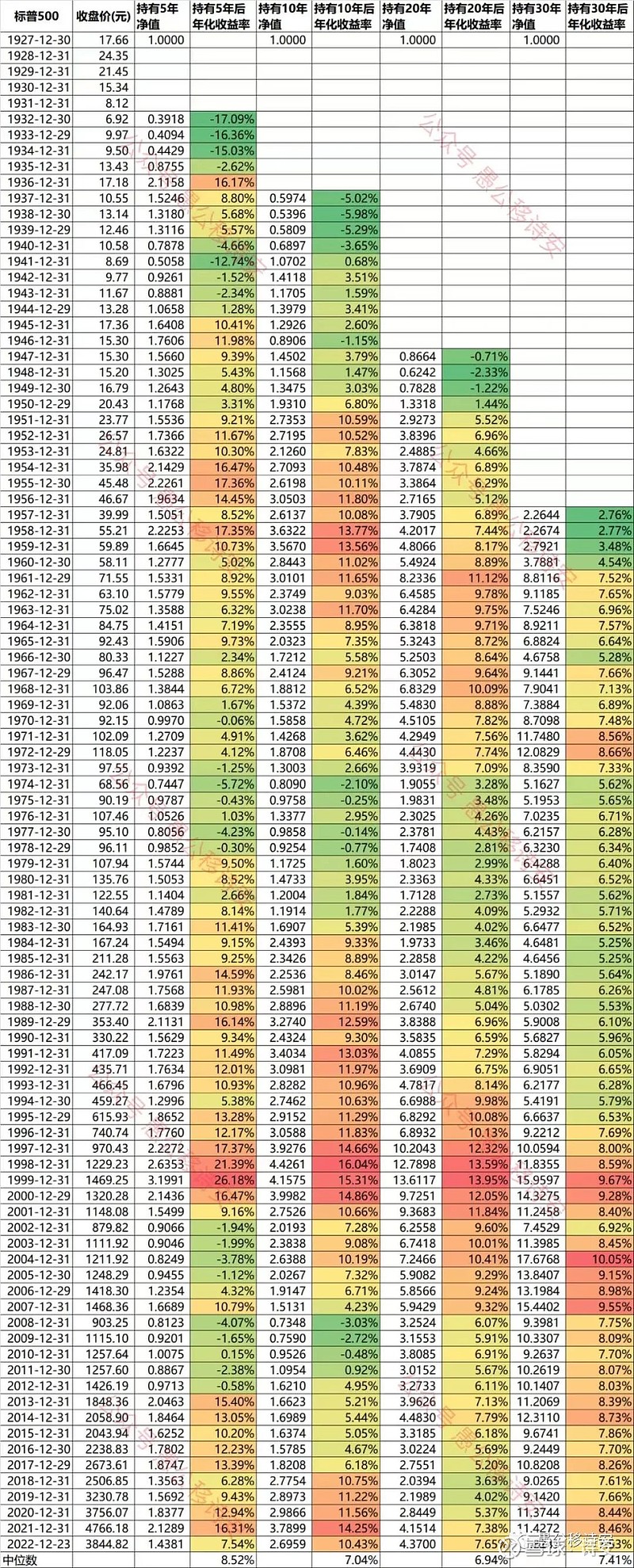

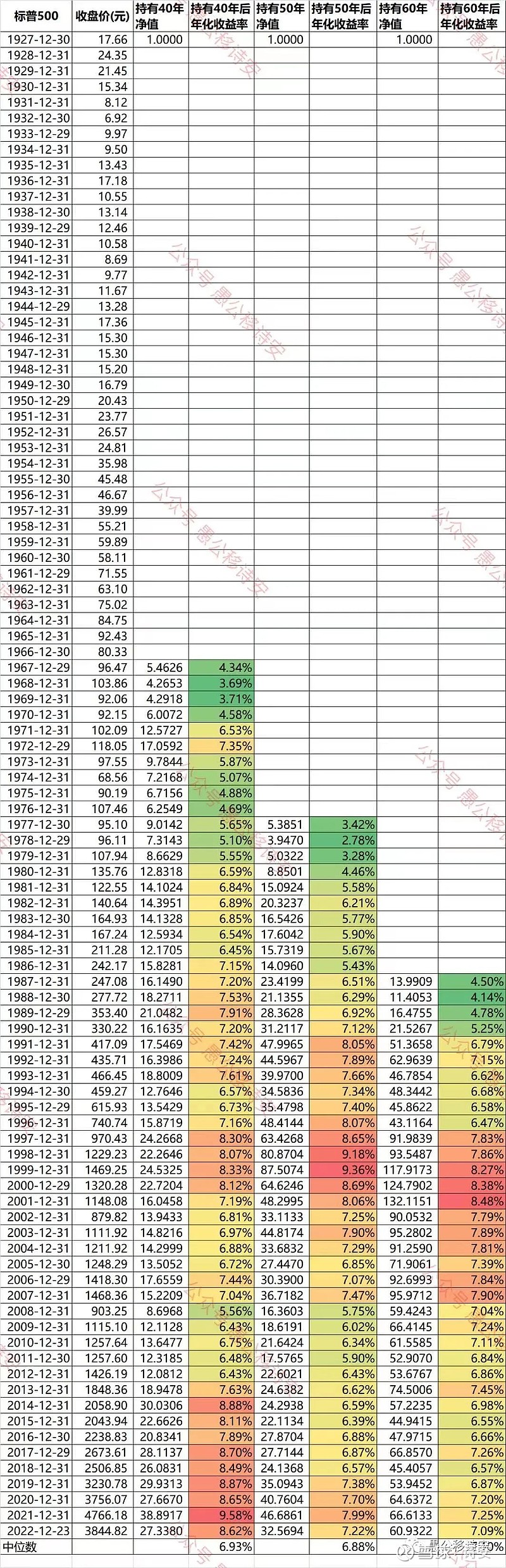

于是,找出了美国标普500指数,从1927年至今的点位进行了计算。

分别计算了5年周期,10年周期,20年周期,30年周期,40年周期,50年周期和60年周期的年化收益率数据。

我们发现,持有的时间越长,年化收益率区间越收敛。

即时间越长,越不容易亏钱,但也别想获得高年化收益率。

数据显示,

如果买入标普500指数,持有5年,

最低年化收益率为-17.09%,

最高年化收益率为26.18%,

如果持有10年,

最低年化收益率为-5.98%,

最高年化收益率为16.04%,

如果持有20年,

最低年化收益率为-2.33%,

最高年化收益率为13.95%,

如果持有30年,

最低年化收益率为2.76%,

最高年化收益率为10.05%,

持有30年以上,几乎肯定不会亏钱。

如果持有40年,

最低年化收益率为3.69%,

最高年化收益率为9.58%,

如果持有50年,

最低年化收益率为2.78%,

最高年化收益率为9.36%,

如果持有60年,

最低年化收益率为4.14%,

最高年化收益率为8.48%,

即使你持有60年,择时也是重要的,因为60年年化4.14%和8.48%的差距是惊人的。

假设你投入1万元,

持有60年,4.14%的年收益率会将1万元变成11.4万元,

持有60年,8.48%的年收益率会将1万元变成132.1万元。

60年,如果择时没择对,也许一生就白搭了。

看到这里一定会有人说,你的案例是一次买入持有N年,

那么如果定投会怎样。我们转变下思路,定投是不是就等于是每一年,每一个月都在买入,其实讲每笔定投分开单独看,就是无数笔买入并持有的操作,那么其获得收益率水平大约就是表格里所有数据的中位数或平均数。

中国和美国的宽基指数,长期年化收益率中位数都在7%-8%左右。

依靠定投十年赚十倍的言论,看一看,然后一笑而过就罢了。

长期获得一个稳定的收益率,跑赢货基和债基等无风险收益率,是可行的。