2年前,外国分析师发文称苹果没有新产品来维持高估值。而现在,无论是造车还是Vision Pro,可能都无法让苹果继续延续之前的高增长。

作者:Stone Fox Capital

在两年多前,作者曾警告投资者,苹果在长达四年的时间里都是死钱。这家科技巨头的股票注定要挣扎于强劲的新产品开发,以保证当时的价格,更不用说多年来的更高价格了。而现在,苹果的死钱困境依旧存在,估值仍然脱离了增长的实际情况。

来源:Finviz

产品开发困境

早在2022年3月,分析师就预测苹果在未来4年的增长将微乎其微,而股价已经消化了苹果的大幅增长。主要的问题是,这家科技巨头能否实现这样的增长率。

苹果确实需要AR/VR设备和自动驾驶电动汽车等新产品,以达到保证其股价上涨至166美元所需的增长率。在这方面,由于产量限制,Vision Pro最近发布的收入预测很低,而长期吹嘘的Apple Car计划也被终止了。

苹果的24财年已经过了一半了,虽然这些产品是22财年投资论文的未来增长动力,但是这两款产品预计都不会在未来几年为苹果带来实质性收入。Vision Pro在发布时肯定得到了一些积极的反馈,但3500美元的价格和制造AR/VR设备的复杂性限制了供需。更不用说,苹果还没有宣布任何AR/VR设备细分市场的产品路线图,就像iPhone每年都会发布新产品一样。

Wedbush Securities的Dan Ives和美国银行证券的Wamsi Mohan等顶级分析师预测Vision Pro的销量在40万至60万之间。每台3500美元的价格,2024年的营收将仅达到14亿至21亿美元,其中可能包括计入25财年销售额的12月季度。

颇具影响力的苹果分析师郭明錤甚至表示,在早期采用者热潮引发对需求强度的担忧之后,苹果手机的销售大幅放缓。分析师认为,MR设备的产品路线图能见度有限,预计将在26年第一季度推出更便宜的版本,然后直到2027年才会推出采用先进技术的新型号。

Mohan为26财年的低端机型提供了400万台的估计。售价2000美元的Vision Pro系列只能产生80亿美元的销售额,考虑到最初设备的需求急剧放缓,以及对于一款AR/VR设备来说,2000美元的价格对于消费者采用仍然非常昂贵,这个数字似乎是过于激进的。

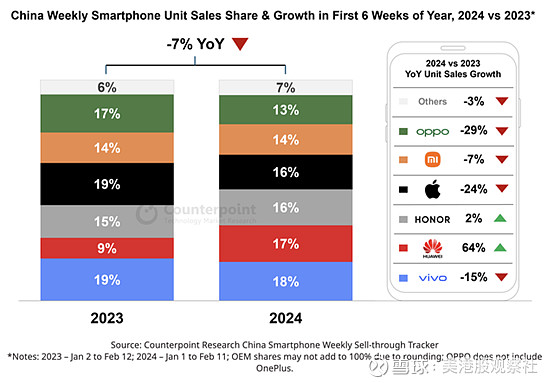

与此同时,苹果在中国面临着iPhone销量暴跌的生存威胁。Counterpoint Research的数据显示,华为突破了美国的芯片限制,推出了一款具有竞争力的智能手机,令市场感到意外。在2024年前6周,iPhone在中国的销量下降了24%。

来源:Counterpoint Research

从2024年开始,华为的销量同比增长64%,而其他智能手机制造商的销量却出现了下滑。在中国的整体销量同比下降了7%,苹果的市场份额下降了3个百分点,至16%,还造成了实质性的疲软。

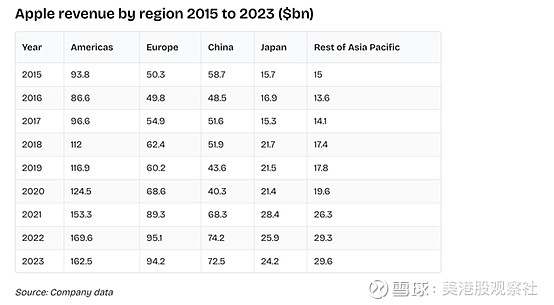

中国市场对苹果来说是个大问题,苹果23财年的销售额占总营收的19%。该国的年销售额为730亿美元,是这家科技巨头的第二大地区,仅次于整个欧洲的940亿美元。

来源:Business of Apps

事实上,苹果在产品开发路线图上没有亮点,除非iPhone 16看到了人工智能的额外需求。iPhone 15从一开始就面临着没有重大的升级的问题,导致人们对升级一款售价超过1000美元的手机漠不关心。

iPhone目前的年销售额为2,000亿美元,苹果在华的销售疲软是一个主要问题。即使有5G iPhone和新冠病毒的推动,iPhone的销售额仍仅略高于2018财年1660亿美元的水平,这说明了需求问题。苹果的iphone销量仍然与2015财年大致相同,当时iphone销量首次突破2.3亿部,所有收入增长都是由于更高的平均售价。

股价疲软可能会持续

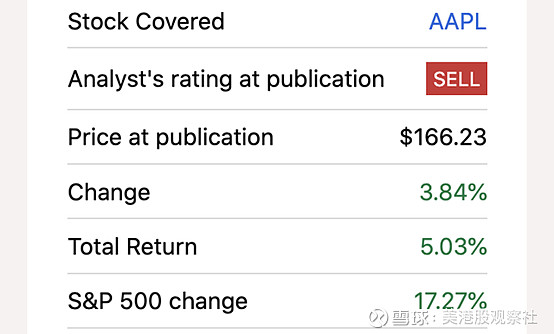

从作者2022年3月发布“死钱”文章到现在,苹果只上涨了4%,而标普500指数上涨了17%以上。在此期间,该股涨至近200美元的高点,投资者被警告可能出现非理性反弹,甚至高达250美元。

来源:Seeking Alpha

这里的关键是,苹果已经连续5个季度的增长率为零或负增长,未来的预测也不是特别令人印象深刻。该公司预计,24年第一季度的销售额比23年第二季度的销售额下降了50亿美元,下降了4%。考虑到iPhone在中国的销售问题,以及缺乏能提振收入的新产品创新,分析师对未来三个季度的增长预测显得尤为激进。

来源:Seeking Alpha

分析师的预期在一段时间内过于激进的一个典型例子是2015年第一季度的营收目标。2022年10月的共识目标是1420亿美元,而现在这一数字已降至1260亿美元以下,年增长率仅为5%。

来源:Seeking Alpha

苹果在未来几个季度的业绩总体上符合分析师的目标。这家科技巨头将略微超出预期,增长有限。只有在新冠疫情期间,该公司的销售增长才开始加速,并开始打破分析师的预期,但这段过度增长的时期很可能是导致现在一些疲软的原因之一。

作者当初甚至预测了苹果公司25财年每股收益的预期,如果苹果公司的年收益真的比分析师的预期高出5%的话。在现金看涨的情况下,每股收益目标仍然只有8.82美元,现在分析师对每股收益的普遍预期只有7.16美元。

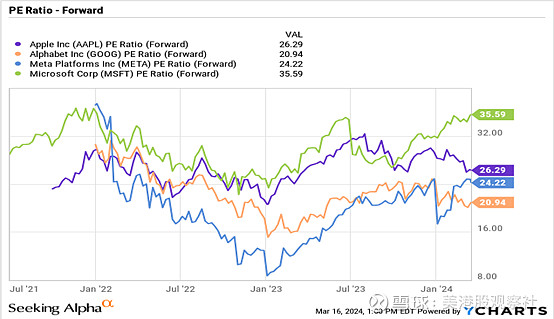

即使在最好的情况下,即苹果的年增长率达到6%,每股收益超过分析师的目标,该股仍无法证明166美元的价格是合理的。现在,苹果的股价仍然是这些下调后每股收益目标的26倍,这个价格显然是不合理的。

来源:YCharts

尽管Meta和谷歌在人工智能领域投入了大量精力,而且已经公布了强劲的增长,但该股的市盈率仍高于这两家公司。微软的预期每股收益接近36倍,这是另一种交易氛围。

尽管在过去的两年里,市场一直喜欢七巨头,但有几只股票在艰难时期却明显落后于市场。人们不禁要问,20倍的市盈率也只能产生143美元的股价,为什么苹果的估值如此之高?

同样,市场可能会激进地预计苹果未来3年的每股收益增长率为7%至10%。即使公司实现了这些目标,苹果也应该幸运地获得15倍的市盈率,而没有任何明确的新产品提供接近4,000亿美元的收入基础上的实质性增长。

Vision Pro是唯一一款引起消费者兴趣的产品,但普遍的共识是,未来几年的销售额仅为数十亿美元,该产品将在26财年迅速老化。到目前为止,苹果还没有显示出任何更新产品的迹象。

结论

苹果在未来4年里应该是死钱,实际上对结果过于乐观了。基于疲软的业绩和持续的产品开发失败,该股应该会出现相当大的下跌。苹果首席执行官蒂姆•库克今年将年满64岁,在又一年增长乏力、产品开发疲弱导致股价疲软之后,要求他退休的压力可能会开始加大。

投资者应该把股价仍在170美元以上视为一份礼物。在正常市场中,苹果股价达到每股收益目标的15倍就算幸运了,股价也只有107美元。这只股票可能很容易面临超过2年的持续亏损,真正的风险是投资者在这段时间内面临负回报,同时看着多年的收益消失。