巴菲特清仓了强生和宝洁。这是看空这两只高股息股票吗?或许从价投的角度,能够更好的理解此次调仓,避免盲目掉入熊市陷阱。

作者:Samuel Smith

股息之王——拥有至少半个世纪持续增加股息的传奇历史——是最珍贵的被动收益投资之一。这是因为一家公司能够在如此长的时间内持续提高股息,显然管理得非常好,拥有审慎构建的资产负债表,拥有能够经受住严重宏观经济破坏和重大技术变革的商业模式,反映出非常持久的竞争优势,并使其成为一个有吸引力的地方,可以配置资本,实现可靠的收入增长。

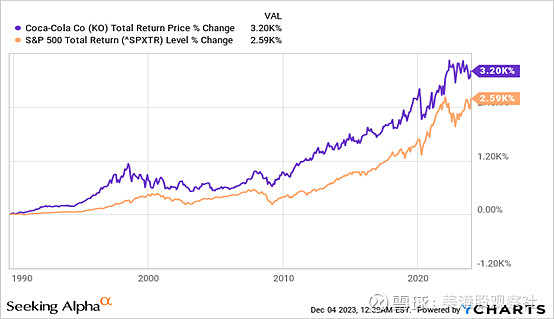

伯克希尔哈撒韦以其长期投资策略和对高质量企业的偏好而闻名,多年来,伯克希尔投资了几家著名的“股息之王”,其中最著名的“股息之王”投资是其长期持有的可口可乐公司。自巴菲特于1988年首次买入股票以来,可口可乐的表现一直明显优于标普500指数,帮助他在市场上取得了令人印象深刻的长期表现:

来源:YCharts

所以,巴菲特最近出售了两支股息之王的股票,这一下子就引起了我们的注意,这是不是对这些股票发出了一个潜在的看跌信号?

巴菲特出售股息之王

伯克希尔最新的申报文件显示,它已经出售了在强生和宝洁的持仓。两者都有着非常令人印象的股息增长记录,强生拥有61年的股息增长记录,宝洁拥有67年的股息增长记录,但市场还是很容易找到了卖出它们的原因。

强生拥有多元化的商业模式,专注于药品和医疗器械,这使其在医疗保健行业中处于有利地位,并具有相当的防御性。此外,其强大的竞争优势,如其无与伦比的规模、规模、AAA信用评级、强大的品牌影响力和持续的研发投资,使其能够长期为股东持续创造财富。

虽然如此,但还是很难确定,巴菲特为什么出售了这支股票,可能是因为它的增长前景有些停滞,分析师普遍预测,到2027年每股复合年增长率仅为4.3%,而且它的估值并不特别引人注目,股息收益率约为3%,市盈率为15倍,这两项估值都符合长期历史平均水平,尽管利率水平相当高。虽然强生目前看起来并不是一家糟糕或被严重高估的公司,但巴菲特现在很可能有更好的地方来配置这笔钱,可能会让他(或他的一位投资组合经理)出售仓位,并将收益再投资于其他地方。

与此同时,考虑到宝洁有133年向股东派发股息的历史,它也是一家非常稳定、久经考验的公司。宝洁的成功在于其专注于投资其最强大和最有利可图的品牌,并利用其全球化规模(超过180个国家),庞大的规模,重要的品牌力量,战略研究和开发,以产生显著的运营效率,定价权,以及对竞争对手非常强大的竞争优势。这使它能够继续产生稳定的有机增长,同时在低风险的背景下,随着时间的推移扩大利润率,从而很好地度过了经济衰退和通胀时期。

与强生一样,目前宝洁股价并不特别吸引人,市盈率为23.3倍(相对于历史平均水平20倍),而股息率为2.5%(相对于历史平均水平3.0%)。此外,尽管其增长前景稳定,但也不是非常令人激动,分析师预计到2028年其复合年增长率为7.7%。考虑到利率相当高,而宝洁的抗通货膨胀性也不再像通货膨胀率开始下降那样有价值,宝洁似乎不太可能在未来实现显著的超额表现。因此,像伯克希尔这样的价值投资者现在卖出它是很有道理的。

译者案

沃伦·巴菲特最近从强生和宝洁的抛售,可能会为投资者带来较为悲观的信号。但是,这也并不代表宝洁和强生毫无投资价值,或者它们马上就要步入熊市。

这次调仓,我们可以从价值投资的角度来进一步理解。巴菲特的关注点很可能不是某只单一的股票,而是不断在市场中寻找安全边际和未来预期收益率双高的投资机会。如果他认为其他股票能获得更好收益率,自然也就挪仓过去了。

所以,巴菲特也容易出现卖飞的情况。例如此次清仓的宝洁,巴菲特从2005年开始大幅增持宝洁,2015年大幅减持,持有10年之久,赚了80%左右,看起来还不错。但是巴菲特卖出后的七年,宝洁股价上涨超过120%。是不是觉得巴菲特亏大了?但2016年建仓的苹果,也为巴菲特带来不菲的收益。