桥水全天候策略的目的是向投资者提供一套旱涝保收的投资方法,不管是经济处于扩张,收缩或者萧条的不同周期,该策略都能给予投资者不错的回报。全天候策略在2008年经济危机一战成名。

达利奥(Dalio)在一次采访中披露了关于全天候策略的基础配置。为了降低风险敞口,Dalio建议投资者将30%的资产配置到股市中,55%配置到中长期国债中。另外,为了对冲高通胀和“股债双杀”的风险,他还建议将剩余的15%资产对半配置到黄金和大宗商品中。

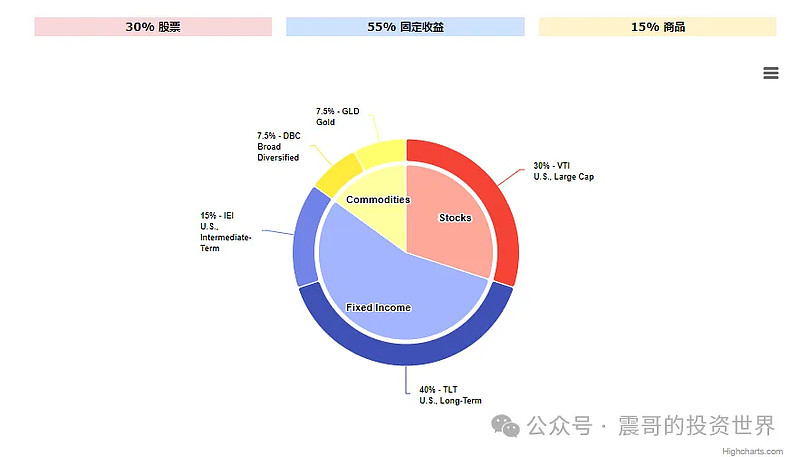

国外有网站基于Dalio的说法用下面的资产配置做了一个简化版桥水全天候策略:

--美国30%,用VTI

--美国长债40%,用TLT

--美国3-7年债券 15%,用IEI

--黄金7.5%,用GLD

--大宗商品7.5%,用DBC

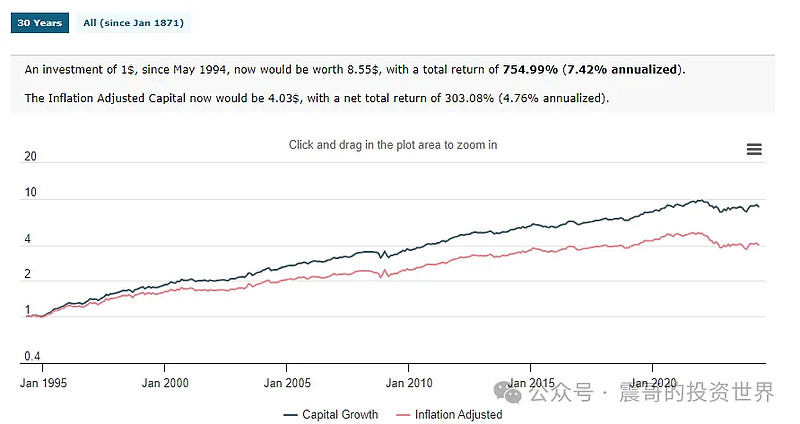

我们来看看简化版全天候历史表现

历史表现

(1)30年收益率:30年前投1元钱,现在变成7.54元

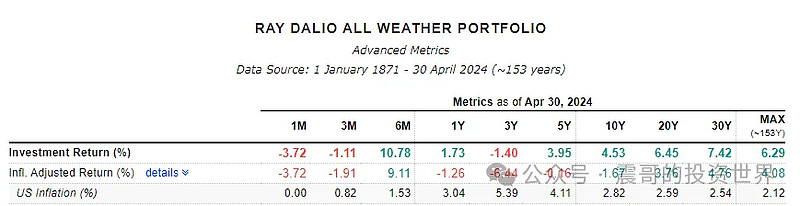

(2)历史年化

过去30年组合年化收益7.42%

过去10年组合年化收益4.53%

过去5年组合年化收益3.95%

过去3年组合年化收益-1.4%

过去1年组合年化收益1.73%

最近3年由于美债ETF收益率严重拉低了整天组合的投资收益

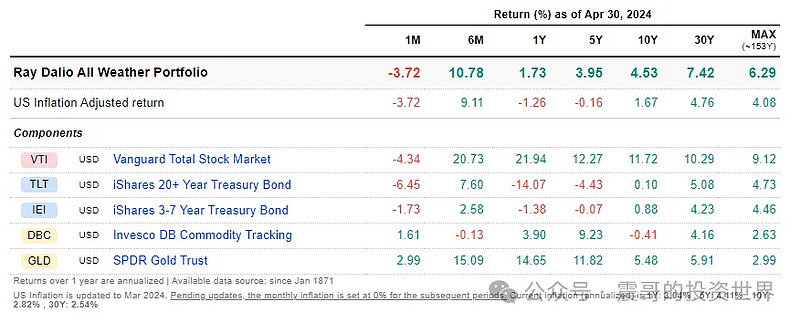

(3)组合表现和配置的ETF历史表现

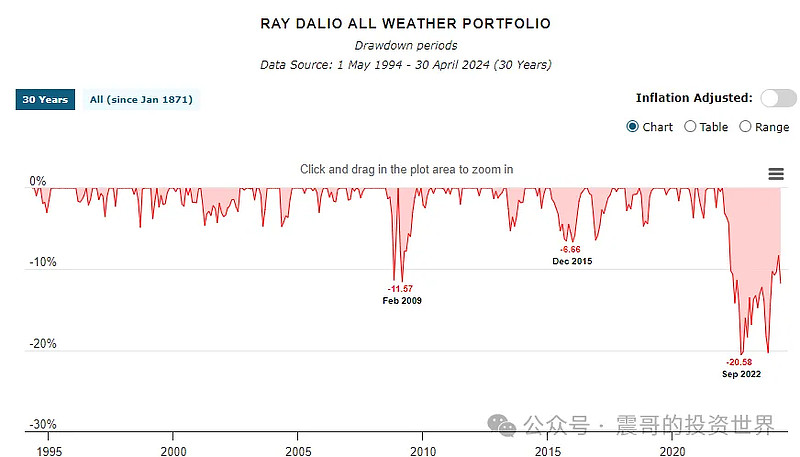

(4)最大回撤:2022年最大回撤20.58%

总结

(1)长周期153年和30年看,简化版全天候6.29%,7.42%的收益率可圈可点,基本做到了市场的Beta收益。资产配置的思路非常值得借鉴

(2)最近3年简化版全天候年化-1.4%的收益率惨不忍睹,主要是美债ETF收益率拖了后腿。最近也传出新闻:许多把钱投入全天候基金的投资者要求撤资。随着新墨西哥、俄勒冈、俄亥俄公共养老基金等投资者赎回,全天候规模已从三年前峰值下降了约700亿美元

(3)当然这个只是简化版,而且简化版模拟配置的标的也值得推敲:比如国债配TLT,还是抗通胀美债?美股配置全市场VTI还是其他指数?实际桥水全天候更加复杂,表现也区别于简化版

(4)但从简化版也能看出一些趋势。全天候还做不到短周期的全天候,需要有足够的耐心。但在股市大涨的情况下,连养老基金都没有3年的耐心,我们有这个耐心吗?

$美国全股市ETF-Vanguard(VTI)$ $黄金ETF-SPDR(GLD)$ $Solo Brands(DTC)$