今年新能源领域中电动车、光伏、风电板块等表现亮眼,惊艳全场,其中的宁德时代、阳光电源等股票也成为资金追捧的焦点,其实这些股票只是新能源产业链中的冰山一角,产业链中很多其他细分领域也非常值得关注。

比如对于很多产业来说,都存在上游、中游、下游产业链划分,普通投资者熟悉的往往是下游的终端产品(如汽车电池、太阳能电池板),其实这些产品最原始的形态往往是矿石(锂矿石、石英石、辉钴矿石)等自然资源,经过上游企业开采、提炼加工之后,才能提供给中游和下游企业进行产品生产。如果没有上游资源的支撑,整个产业将是无源之水,难以长久。

因此,随着新能源产业快速发展,上游资源品的价格成倍上涨,带动相关公司股价上行。截至11月15日,电池级碳酸锂的价格为19.5万元/吨,而三个月前报价还不到9.5万元/吨;稀土氧化镨钕价格创10年来新高;手里有矿的上市公司赣锋锂业(锂矿)、华友钴业(钴矿)、北方稀土(稀土矿)近2年股价分别大涨574.17%、349.56%、383.46%。

来源:Wind,截至:2021.11.19

可见,一个产业的兴盛和发展,离不开上游自然资源,相关企业也非常值得关注和布局。投资上游资源行业,咱们可以借助专门的指数基金来进行布局,比如博时上证自然资源ETF(资源ETF,510410)及其联接基金(050024),可以一键布局钴矿、稀土矿、煤炭、原油等资源类企业。下面来为大家详细介绍一下。

一、经济转型背景下,传统资源股翻开新篇章

资源价格大幅上涨,能大幅改善相关企业业绩,带动股价上涨,这一过往的经验,也正随着时代发展产生了微妙的变化。

1、本轮资源股行情的新特征

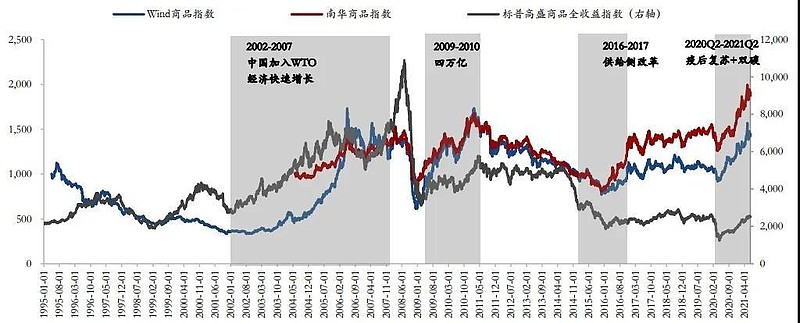

2000年以来,资源股已经经历过3轮牛市,最新一轮正在进行中的行情源自2020年4月公共卫生事件后需求复苏以及全球流动性宽松推动资源价格上涨,带动相关企业业绩大幅改善,和2009年金融危机后的修复行情类似。

2020年9月我国明确提出“双碳”目标后,高耗能的传统资源企业进一步加快了转型升级的进程,供需结构进一步优化,和2016年供给侧改革行情类似。因此本轮资源股行情具有很多支撑因素,并不是单纯的跟随资源价格波动,未来行情或仍有延续的空间。

来源:Wind,华安证券,单位为指数点

2、扩产趋缓,供应量难以大幅提高

自2016年开始的供给侧改革,大幅降低了资源企业盲目扩张的步伐,使资源品的供应量难以大幅提高,降低对价格体系的冲击。因为有色金属、煤炭、石油等自然资源不可再生,并且开采或使用过程会对环境造成损坏;另外,在经济转型升级背景下,资源企业也有转型发展的需求,对产能扩张保持节制,力争通过行业内部的供给侧改革,淘汰落后产能,达到持续提升业绩的目标。

3、传统需求恢复,新兴需求增长强劲

自2020年4月以来,全球经济复苏带动煤炭、铜、铝、原油等传统需求上升,同时新能源车、光伏、风电等新兴产业发展蒸蒸日上,并且未来长期发展的确定性较高,对钴、锂,硅、稀土等资源的需求旺盛,资源类企业迎来了传统需求和新兴需求共振的新时代。

4、传统资源股具备了一定的成长性

在供需格局持续优化的背景下,资源企业的盈利正持续改善,业绩的波动性降低、持续性提高,从以前的“赚一年钱、亏两年钱”,变成了“赚一年钱、少赚两年钱”,使传统资源股具备了一定的成长性。

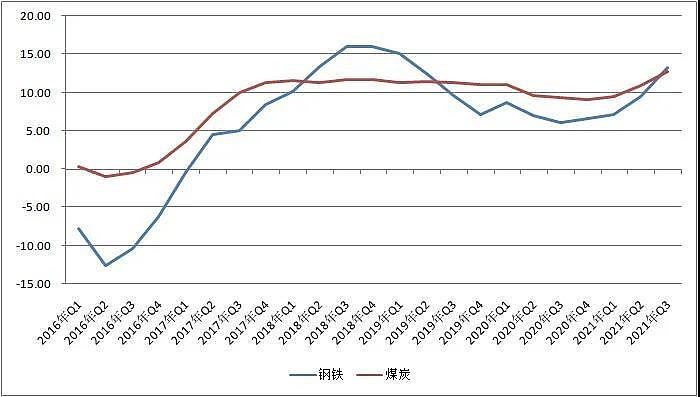

比如煤炭、钢铁等和供给侧改革、双碳目标相关性较高的行业的ROE自2016年以来持续改善,龙头企业的毛利率持续提升。还有很多资源企业在保持传统业务基本盘稳定的情况下,寻求新的发展机遇,比如煤炭龙头中国神华正不断加大光伏项目的建设,石油化工龙头中国石化也在新能源发电、新能源汽车充电设施运营方面加大投入。这些都使资源企业的中长期价值不断提升,具备了一定的周期成长性。

图:煤炭、钢铁行业ROE水平

来源:Wind

新一轮的资源股行情推动因素较多,和商品价格的相关性在减弱,行业供需结构不断优化,优势龙头企业既有资源优势也注重向新兴产业拓展,短期收益弹性高,中长期配置价值也较高。

自然资源作为众多产业的上游,具有重要的战略地位。随着经济转型升级,传统需求复苏,新兴需求兴起,资源品的供需将长期维持偏紧格局,为企业盈利的稳定性提供支撑,有利于行情的持续演进。而自然资源的勘探和开采门槛非常高,所以家里有矿的企业尤其值得重点关注。

二、一网揽尽家里有矿的资源龙头

上证自然资源指数(简称上证资源)由沪市A股中规模大、流动性好的50只资源类股票组成,能够充分反映沪市A股中资源类股票的整体表现,指数样本股每半年定期调整一次,及时选入更优质的股票。

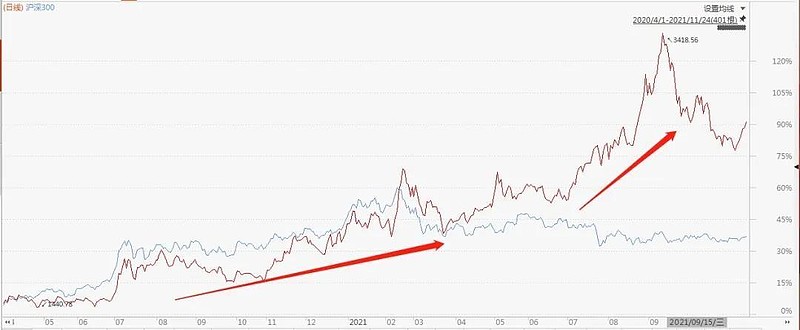

1、收益弹性较高,历次A股大行情中表现优异

上证资源指数的收益弹性较高,在A股过往的4轮大级别行情中,仅在2015年那场成长股为主的牛市中没有跑赢沪深300,其余三次都相对沪深300指数有较高的超额收益。尤其在2020年4月以来(截至2021.11.19)的结构性行情中,表现非常不错,跑赢沪深300指数49.27%。

来源:Wind,2020年4月至2021.11.19

来源:Wind

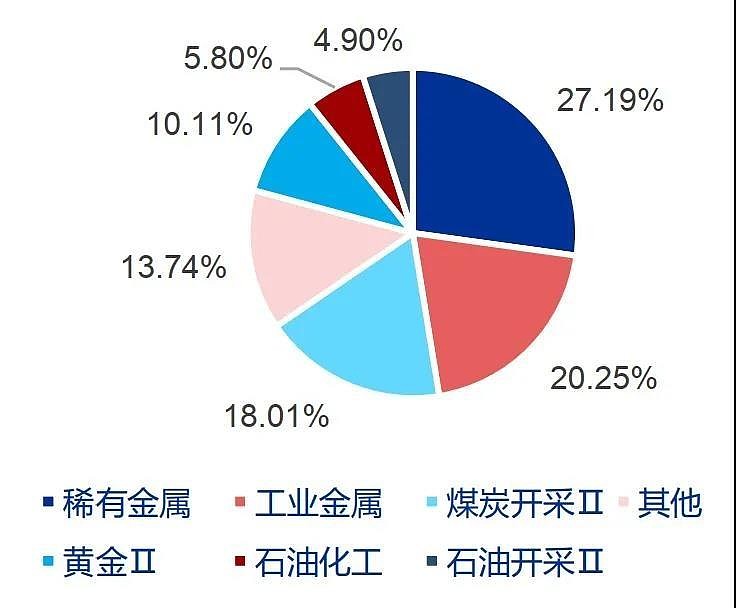

2、行业覆盖全面,成份股各个家里有矿

截至2021年9月13日,上证资源指数中占比最高的6个行业为:稀有金属、工业金属、煤炭开采、黄金、石油化工和石油开采,权重分别为27.19%、20.25%、18.01%、10.11%、5.80%和4.9%,全部是上游的金属、煤炭、黄金、石油等资源行业,覆盖全面、均衡。(根据申万二级行业分类)

图:自然资源指数行业分布

来源:Wind,申万宏源,截止2021.9.13

上证资源指数的47只成份股中,权重最大的个股为北方稀土,产品可以用于风力发电设备、新能源车、变频空调等,权重占比为9.60%;华友钴业、洛阳钼业的权重占比分别为5.22%、5.05%,产品可用于新能源车。

根据统计的资料,可以看出上证资源指数前十大权重股各个手中握有丰富的矿产资源,有些甚至在全球都是数一数二,股价表现也是可圈可点。

来源:Wind,权重和行情截至日期为2021.9.13

3、指数盈利质量好转,估值处于低位,性价比较高

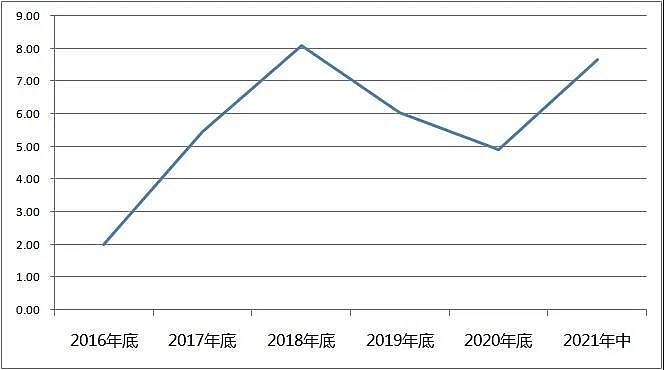

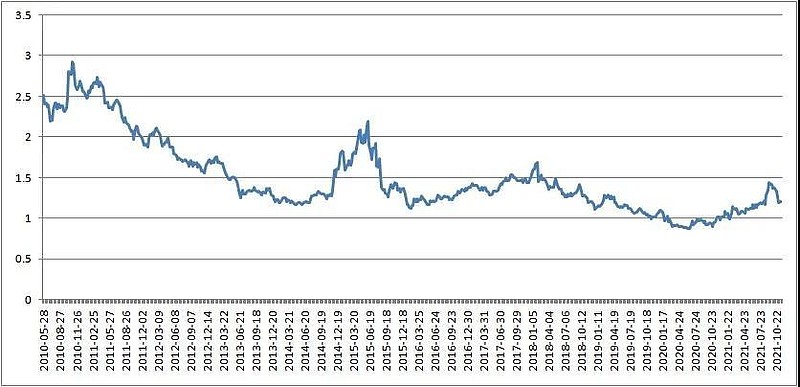

由于最近几年资源类企业的盈利能力持续改善,上证资源指数ROE(资产收益率)自2016年供给侧改革以来,逐渐提升。同时估值处于低位,截止2021年11月19日,PB(市净率,MRQ)为1.

2倍,处于近10年低位,性价比具有相对优势。

图:上证资源指数ROE(TTM)

来源:Wind 图:上证资源指数PB(MRQ)

来源:Wind,截止2021.11.19

4、借道指数基金布局资源股,方便快捷

从上面的介绍可以看出,上证资源指数涵盖了众多矿产资源丰富的公司,是布局资源股的优质指数。目前跟踪该指数的场外基金有且只有博时上证自然资源ETF联接基金(050024)这一只,非常稀缺,并且管理该产品的博时基金和基金经理都是实力雄厚。

博时基金成立于1998年,是中国内地首批成立的五家基金管理公司之一,目前ETF及被动指数产品管理总规模接近500亿元,产品线布局完整,涵盖宽基指数、行业指数、主题指数、商品指数产品,可以满足投资者多样化的需求。

博时资源ETF联接的基金经理是万琼和王祥。其中万琼自2011年加入博时基金,是博时标普500ETF等重磅产品的管理者。王祥,有9年从业经验,2015年加入博时基金,曾在期货公司任职,对商品价格走势敏感,被称为有色金属专家“祥哥”。

综上所述,由于资源股数量众多,生产场地位置偏僻,个股的研究难度较高,投资者可以考虑借助场外交易的联接基金——博时上证自然资源ETF联接(050024)布局,一方面可以避免选股的烦恼,一键布局手里有矿的企业,另一方面可以进行定投等操作,方便快捷,感兴趣的朋友可以关注一下。

免责声明:基金有风险,投资需谨慎,过往业绩不预示未来表现。以上内容仅代表作者个人观点,部分资料来源于网络整理,文章内容不构成对阅读者的投资建议,阅读者据此操作风险自担。

$资源ETF(SH510410)$ $博时上证资源ETF联接(F050024)$ $北方稀土(SH600111)$