难兄难弟,不分伯仲

疫情之前的上海机场,一度是市场热捧的白马股。大家曾经一度以为新冠会像当年的非典一样,很快就会过去,然而今年是疫情的第3个年头了,上海今年更是遭遇了疫情以来最大的一次冲击,可谓损失惨重。但是作为立足上海本土的上海机场,这一次它却并未受到上海疫情的影响,反而跟着躺枪的却是另外一家公司,它叫做分众传媒。

这说明什么呢?这说明股价跌着跌着也就习惯了,可能就不再往下跌了,无论你出现多大的利空。

所以,问题来了,分众传媒跌到什么样的水平,就会开始对下跌免疫呢?

这个答案,还得从上海机场这位难兄难弟的找答案。为啥?因为,他们两的情况非常的相似!

疫情前,上海机场最高是1600亿的市值(2019年8月份),跌至最低732亿(2021年8月2日),跌幅54%左右,目前市值903亿,跌幅44%左右。

而分众传媒,上海这波疫情前最高市值1607亿(2021年2月26日),跌至最低738亿(2022年4月26日),跌幅54%,目前816亿,跌幅49%。

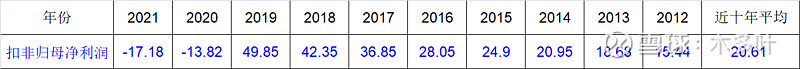

如果采用席勒市盈率估值法,从近十年的数据来考虑,上海机场的10年平均归母净利润为20.6亿,就算以PE 25倍计算,那也只有520亿。

所以,市场显然不愿意用周期股的角度来看待上海机场,他们期待的是疫情结束后,上海机场迎来经营水平的恢复。

而分众传媒近十年的平均归母净利润是33亿,以25倍PE计算,市值在825亿。

但是市场是用白马还是周期来看分众传媒,需要时间来验证看市场的选择了!

但是个人认为,无论是疫情的抗打击能力,比如疫情的这2年,分众其盈利能力还是很不错的吧,上海机场连续2年亏损,2022年亏是板上钉钉的事;还是假如疫情控制后,对于经营水平的恢复力,分众传媒都要优于上海机场。

所以,无论是上海疫情这波的冲击,还是大盘狂泻到3000点以下,上海机场的股价都不为所动了,说明,其股价到了一定的铁底了,而市值差不多,但抗打击力和恢复力都更好的分众传媒,你说800亿的市值是不是铁底呢?至少我觉得这个点买入的话,胜算非常的大!

以下是关于分众传媒2021年级2022年 Q1业绩说明会的信息,内容源于网络,我截取值得看的一些信息,以备自查。

总结下来,有几个重要的观点:

1.虽然上海疫情是这次冲击波的始作俑者,但是对于分众传媒的业务影响是全国性的,不仅仅限于上海。

2.一季度数据不好看,二季度数据会更难看,大家做好心理准备吧![]() ,三季度没人知道

,三季度没人知道

3.不管疫情怎么样,分众的大客户留存率是非常好的,比如5000万以上客户留存率100%,1000~5000万留存率85%。

4.不管疫情如何,总体上的广告投放需求的其实没有想象的那么糟糕,传统的消费是基本盘,同时新消费的投放有望弥补下疫情带来的大漏洞。

以下为全文:

Q:管理层如何看一季度的业绩,疫情对我们业绩的影响有多大?如果不考虑疫情,一季度的表现如何?

一季度的业绩,我们的收入和利润双位数下滑,我们觉得不太理想。我们站在年初,我们预判到的及格压力,一个是宏观需求景气度同比下滑,第二点是21Q1教育广告主贡献了2亿多收入,22Q1这一部分没了。但是我们在年初没有预判到3月以来的疫情爆发。

2022年1~2月虽然有高基数压力,但是表现是符合我们年初的计划的,1~2月营收都实现了略微增长,3月疫情忽然爆发,营收下滑比较大,超过45%。

直观上,疫情影响的是上海、广深,但是对于公司业务的影响是全国性的。我们的客户是全国的,各地之间也是联动的,疫情也影响广告客户的生产经营,也影响投放进度。

疫情对4月份的影响比3月份更严重,因为上海的静态管理、客户物流的影响等,我们希望疫情管控趋好后,能够回暖。

Q:市场担心这一波疫情对消费和经济压力很大,对于广告主的投放意愿影响较大,我们的广告主的结构变化趋势是什么?

广告主的结构方面,我们确实看到消费和经济有压力,我们也在经受考验。剔除疫情和宏观的因素,我们看到好的点,我们KA客户的留存是很好的。1亿投放以上的客户,过去6年的留存率90%,5000万~1亿的客户,留存率是82%

过去5年,我们客户结构发生很大变化,消费品占收入比逐渐提升。以快消品销售额,2017年20亿提升到了2021年60亿的楼宇板块销售额,占比从2019年19%提升到2021年42%。分季度来看,占比提升是加速的。快消品在21Q1占比38%,22Q1已经提升了53%。一季度收入下滑,但是楼宇板块的快消品保持了14%的增长,这个增速是难能可贵的,体现了消费品的韧性。短期来看,消费品受到疫情的影响,但是我们相信消费品是分众增长的动力来源,快消品的增长的趋势是明确的。

客户在这一次疫情中受到的影响,还有一个因素就是他们的成本结构改变。食品饮料行业的包材(石油上涨)、棕榈油(价格从几千元上涨到14000元)、小麦(价格+15%~+20%)等价格都在上涨,这些大宗原材料的价格上涨,我们客户成本结构也在变化。而且,客户的物流也受到一定影响,40%多的城市无法发电商。虽然品牌广告很重要,但是客户的关注的紧急问题也有很多。物流、原材料的物体客户都在关注,都对客户的心理产生影响。

2020年市场最差的时候,其实很多广告客户的原材料的成本在下降,人工成本社保费见面,那时候大家其实没有那么惨。但是这一次疫情,多重因素叠加。这个影响要释放多久也是很关键的。我们相信疫情可以在5月份得到管控,国家后续也会出台很多政策来刺激消费,我们相信许多压力都会缓解。

Q:疫情缓解下,2022年成本端租金减免沟通情况如何?

疫情之下,因为一些小区是封控的,无法上刊的小区租金肯定是减免的。我们也在和物业方沟通,大城市的封控影响的是客户整体的投入,对全国订单的投放都有影响。我们也在和物业积极沟通,来使得物业的租金更好地减免。我们正在沟通中,也得到了物业的积极回馈。

目前还有很多地区在封控中,一些数据可能在接下来几个月才会有比较确定的体现。

Q:影院媒体的成本之前是刚性的,我们有没有什么灵活的商业模式来降低成本?

22Q1电影市场票房140亿元,比去年同期-22%,主要是因为

1)消费者关于需求下滑;

2)主力片源减少以及;

3)上海深圳等地区的停业影响。

我们看到4月份疫情还在延续,目前很难看到业务亏损的拐点。

消费端来看,核心档期的头部客户的投放需求趋势还是比较好的,他们的需求和电影媒体的传播效率考量,客户还在持续考虑投放。目前制约业务的不确定性是疫情之下电影院的营业稳定性,4~5月都受到影响,我们相信疫情管控恢复之后,开业恢复后,我们的业绩会好转。

我们目前的策略:1)在开发核心热门档期、以及国内外热门影片的广告销售机会,2)我们通过优惠措施在推动现有客户进行长周期的全国范围下沉式投放,降低疫情的影响。从我们目前看到的情况来看,相对还是比较满意的。

Q:长期的趋势看,消费品客户越来越认可梯媒的逻辑,具体的拆分来看,我们看到哪些细分的消费品客户还有比较大的潜力挖掘?

目前来看,消费品综合在分众的占比是提升的。疫情可能会产生一个暂时的阻碍,从亮点来看,主要有几个方面:

1. 预制菜:会是一个长期性的亮点,预制菜在疫情中发展的更好了,很多人也是在疫情中第一次体验了预制菜,这可能是长期万亿级的市场。就像餐饮转向中央厨房为核心,现在消费者家庭的预制菜会成为很重要的一部分,会成为家里吃饭的一种方式,会带来比较长时间的增长。

2. 方便食品:会重新崛起,方便面、自嗨锅、开袋即食等产品,应该都会重新迎来增长。

3. 健康型产品:比如矿泉水、维生素类、保健品产品这种也在加速投放,在疫情下也不会收到大的影响。这个机会很像2020年时候的趋势。其他的比如牛奶这种对身体有益的、刚需产品也不会受到影响。

4. 小家电:不觉得会是很广泛的增长,可能有几家会跑出来,目前还没看到像预制菜的机会。

5. 企业级服务:也会是一个大的机会,SaaS系统可能也会在疫情企稳后得到重视。

Q:综艺的内容营销、App开屏广告受到监管的影响比较大,我们是否看到一些品牌广告的预算向梯媒转移的趋势?

梯媒在品牌广告的占比一直在提升,目前的问题是经历疫情,广告总的市场需求在下降,大盘下降的趋势中,广告需求转向了像是直播这种能当场转化成销售的形式。虽然这种销售难以转化成利润,但是如果是为了清理库存,也是会被企业重视的。所以这段时间,很多销售时间在社区团购、直播带货等模式,现在连传统电商都受到很大影响,而在疫情不稳定之中,开屏广告、梯媒、内容营销都会受到疫情的影响,因为这是没有那么紧要的一个投放需求。

我们期待市场稳定好了,市场预期稳定好了,品牌广告才能回到一个比较好的增长阶段。我们觉得在更好的市场中,这个比例会有更好地恢复。我们走访的反馈,一个健康的公司,70%的生意来自品牌知名度,30%来自流量。但是在当前的特殊时期,大家做出的短期反应、清库存的需求,也是可以理解的。

Q:公司一季度我们新拓展很多消费品的广告主,能否拆一下传统消费品和新消费广告主结构?

我们的整个快消品收入中,传统的消费品是基本盘,新消费是补充。2020年开始新消费有比较快的增长,2021年消费品盘子收入结构,传统消费品牌占83%,新消费占17%。从收入增速看,新消费快于传统消费,22Q1楼宇和影院消费品销售+12%,其中新消费+33%,传统消费+8%。一季度虽然收入承压,

但是不管是传统消费还是新消费都保持不错的增长。

目前新消费客户的增长是比较健康的,我们的新消费客户是相对比较大的头部客户,我们2021年新消费客户说从23增长到38个,同比+65%,客单价从2200万增加到3000万左右。过去两年,5000万以上客户留存率100%,1000~5000万留存率85%,1000万以下客户留存有波动。

新消费的好处是产业在发展中有融资的高潮,但是去年下半年融资就有回落。我们在新消费的投放是首选,新消费关注的一线城市的是分众重要阵地,新消费如果打品牌广告,首选分众。我们的数据是可以回流到天猫的,形成后台的全链路闭环,广告可以二次追投,这是其他媒体不容易做到的。

新消费可以分为3种:

1. 10亿以上规模的,对于分众的投放很坚定,这一类公司流量进入瓶颈,我们可以

1)帮助他们破圈,带来新客;

2)增加投放广告的转化率上升;

3)可以撬动品牌很多资源,比如和平台谈判等;

4)带来品牌议价能力提升,现在很多促销是无底线的,如果是品牌那么议价能力比较好;另外在终端拿货,如果品牌力不强经销商不会拿货。

过去几年,比如妙可蓝多、元气森林,新消费领域的成功案例很多都是分众打出来的。

2. 5亿~10亿,他们的投放意愿要看融资环境;

3. 2亿~5亿,压力比较大,一个是融资压力,一个是疫情压力,这里面只有极少部分还有战斗力,如果是受到疫情重伤的,这些公司会比较受到影响。

Q:下沉市场方面有没有一些独立的机会,以及主要在哪些方面?

从消费品公司来看,一二线人员流动比较大,受到疫情影响比较大,而下沉城市没有那么大人员流动,管控也很强,房贷压力也不大,疫情影响下的消费影响不大,是当前比较稳定的力量。

目前分众在下沉城市有一定覆盖,我们的楼宇电视、加盟商在200个城市,框架铺到400个城市,但是是否要加大下沉城市布局,还要看疫情的变化。

人流量向城市带聚集是大的趋势,三四线城市没有那么多的人员流入,但是相对稳定,我们要看疫情对于长期有多大的持续性,我们还要再观望。下沉城市目前占分众的销售比重还比较小。

Q:从客户角度来看,有多少比例的在疫情解封后会追加投入,我们的年框客户,二季度是否会追加?

大宗的消费品,像是装修这种需求是比较容易追回来的,但是像是食品饮料不太容易有回追,过去就过去了。

Q:智能屏业务的点位数、收入规模的天花板?

目前分众的三大业务,智能屏是第三大业务,我们第一大是电梯电视,我们目前比竞争对手的领先是8:1或者10:1的领先;我们在电梯海报也和竞争对手比是8:1或者10:1的领先。

框架广告业务是一般性、全国性客户都能看到的。在公寓楼的乘坐时间很有限,只有20秒,不太适合做滚动的。我们对智能屏的业务来看,是一个业务,从市场需求角度来看,也是排名第三。

目前中国Top20城市,分众的智能屏依旧是第一大的。今年市场上,如果对手没有很大的扩张,我们就不会大幅扩张。如果对手扩张,我们也是要保持在Top20城市的领先地位。一般前20大城市占这个生意的80%~90%。

Q:关于影院业务,今年的特殊环境下,租金是否有更灵活的安排?

电影广告的租金成本,过去2~3年持续变化,目前下调幅度还是比较大,应该在二季度及以后的统计会有体现。疫情的反复,在租金下降的同时也会造成这一块业务的亏损。我们后续也会评估,后疫情时代电影市场的变化,对目前的资源进行梳理。我们也会对原先的固定买断模式思考,主要包括1)根据上刊的时长;2)和票房捆绑;3)全年档期保底的调整,我们都在积极思考和调整,根据影院市场的变化,改变原有的合作模式。

Q:疫情和经济的双重压力下,楼宇和影院方面,我们的点位策略?

楼宇媒体策略,在没有疫情的情况下,是预计每年增加10%的点位数,今年是预计保持持平。

影院媒体,今年的策略是向下优化。今年影院媒体点位预计不会有增长,未来主要看票房变化和影院发展的变化。

Q:今年疫情防控局势很复杂,公司有什么措施在不确定环境下减少损失?

防控局势之下,今年业绩在二季度受到比较大的调整,我们的

1. 管理层带头大幅降薪,我们把绩效和收入挂钩;

2. 和物业方讨论,共同承担这个影响;

3. 我们从2020年开始,就推动以技术改善效率,我们屏幕自动推送的比例95%,人工上刊比例大幅下降,我们的屏幕的日常运营不需要人员巡视,我们过去几年人员数量过去几年不断下降;此外,点位系统过去都是有一百多人的挑楼系统服务,现在通过技术团队提升,是智能化的挑选,提升了效率。我们可以看到,人员结构不断优化,这都是技术提升带来的效率提升。

过去几年我们的成本不断优化,以应对现在更复杂的趋势。

Q:公司过去几年客户数量的变化趋势如何,尤其是快消类的客户数量?

我们过去几年,一直很关心客户数量,越来越多的客户选择分众,是我们价值体现。2021年我们的客户数量9,168个,同比+25%。

单看快消品,快消品在收入贡献逐渐提升,增速亮眼,贡献比较大的客户数量增长。2017年635个客户,2021年增长到1,662个,客户数量增长是收入驱动主要因素,每个客户的收入贡献相对稳定。

客户数的增长使得我们业绩稳定性增强,减少单一客户对我们收入的影响。