红利低波让低波因子广为人知。

之前我也写过质量低波指数的长期收益比较出色。

后来,我跟华宝证券做投顾的兄弟又研究一下,发现低波因子在诸多宽基指数中的效果也十分有效。

宽基低波指数的收益非常优雅

这几年熊市,沪深300指数的波动比较大,但其实沪深300行业中性低波动指数的回撤相对温和,目前也还在历史高点附近。

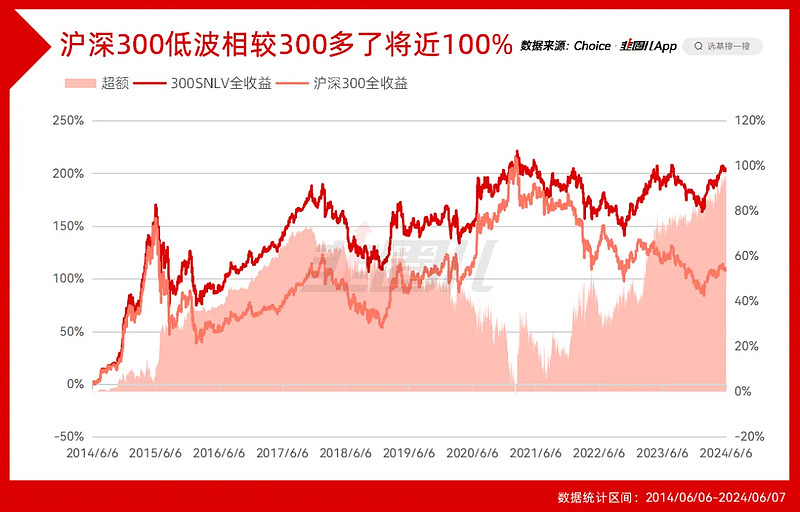

从收益上看,相比沪深300全收益指数,近10年累计的超额达到了96%。

和大部分低波指数一样,2019-2020大牛市时,低波指数的表现乏善可陈,但胜在熊市与震荡市确实好用,累计的最终收益很好。

可惜的是,目前全市场没有ETF追踪,原有的产品是华安的沪深300低波ETF(512270),2021年7月已经清盘,非常可惜。

之前我隐约有一种感觉,越是小盘、波动率大的指数,低波因子的有效性(低波指数相较于指数本身的超额)可能越明显。

不信可以可以看,中证500低波全收益相较中证500全收益的10年累计超额达到102%,中证1000低波全收益相较1000全收益,超额收益达135%。

我的理解,沪深300偏大盘蓝筹,股票的波动性已经比中小盘更小了,所以他做超额的难度会大一些,相比之下中小盘本身波动大,用低波因子也更有效。

低波因子拯救惨烈的成长股

除中证指数公司之外,其实华证指数公司也有一只华证低波成长指数,指数编制主要聚焦低波与成长两大因子。

做量化的都知道,2022年以来,成长因子的出清和回归是以一种十分剧烈且惨痛的方式在进行的。

而全市场主要做成长的知名基金经理们,这些年的净值折损其实也相当大。

但假如我们往成长策略中纳入低波因子,效果完全不一样了。

从2005年有数据以来的回测看低波成长在连续创新高能力和回撤体验上远远优于纯粹的成长指数。

考虑到华证成长低波是2019年发布的指数,2019年以来的指数表现更具代表性,只可惜还是没有产品追踪。

2019-2021年的大牛市,虽然中间过程很爽。

但事后看,真是一地鸡毛。

首先从指数因子的角度出发,这是一次新增资金大量涌入,动量因子高度有效,吊打低波因子的“超级三年”。

而后这几年惨烈反噬,不管什么理由涨上去的公司都在因各种原因而跌回来。

其次,在主动投资端,原本长期业绩有效的“价值发现型”投资经理被过度曝光,策略被过度透支,导致这几年业绩压力相当大。

最后,套在高位的投资者,惨不忍睹。

没有赢家。

等待填补低波因子的空白

其实很多量化策略的产品会在组合中考虑“低波动因子”。

很多以“绝对收益”为出发点的主观投资经理,如果做归因,他的选股大概率具备低波动特征。

关于低波因子,鹏扬基金官方号写过一篇文章《揭开低波动因子的神秘面纱》,

曾经,传统金融学理论,也就是马科维茨的均值-方差模型认为,股票的波动越大,代表其“风险”越高,那么对风险的预期补偿的要求越高,收益率就越高。

但这件事,正变得越来越经不住逻辑的推敲。

第一,全世界各个国家的实证研究证明,低波类资产的长期收益率要比高波动产品更好,这被称为“低波动异象”。

第二,股票的波动太大,说明股票本身的质地和经营可能存在某些问题,他的业绩不够稳定,或者资金不够“耐心”,那很难说这样的公司一定是“好公司”,能给你更高的预期收益。

第三,波动越大,代表择时的难度越大,大家知道,一只基金从5%涨到10%,再一步步平稳涨到50%和另一只从5%涨到100%再跌回50%,虽说收益率相同,但他的操作难度和持有体验是完全不一样的,这叫“基金收益的欺骗性”。

对那个低波稳定上涨的基金,投资者赚钱的概率较高,充其量也是小亏;但对后者的高波产品,投资者大概率只能吃到从100%跌回50%的那个挨揍的过程。

想赚钱都很难,不用说提高预期收益了。

一个最简单的例子,相比于标普500来说,沪深300的波动性明显更高,沪深300的预期收益也确实在很长时间里高过标普500,但最终的体验呢?

基金公司在布局指数或主动管理产品的时候,总会倾向于挑选“高锐度”,因为在大量的同类型产品中,想要脱颖而出只能靠你冲得比别人更猛,拿到属于自己的某个“第一”。

但对长线投资的安全性来说,低波指数才是更容易让投资者赚到钱,更适合投顾和FOF布局,更符合监管鼓励的长线耐心资本入市的方向。

除红利低波和鹏扬300质量低波外,市面上还有平安MSCI中国A股ETF,跟踪的是MSCI中国A股低波动指数,作为大盘价值方向也与沪深300表现出了明显的超额,但规模不到2个亿。

因为不怎么上规模,所以市面上的低波指数大部分还处于明显的空白阶段,没有产品跟,这其实非常可惜。

但我觉得,随着大家被市场毒打得越来越多,大家会越来越重视“低波指数”的。

希望基金公司,也能多申报一些低波指数产品,多在产品创设角度做一些差异化。