上周三,我在《红利低波,差距已经拉开了10%》中说到,本周一红利低波100和东证红利低波指数要进行调仓。

红利指数长期投资的逻辑之一,就是指数本身的优胜劣汰——把涨多了、贵了的、波动率加大、股息率减少的股票调出去,把性价比更高的股票调进来,以此良性循环。

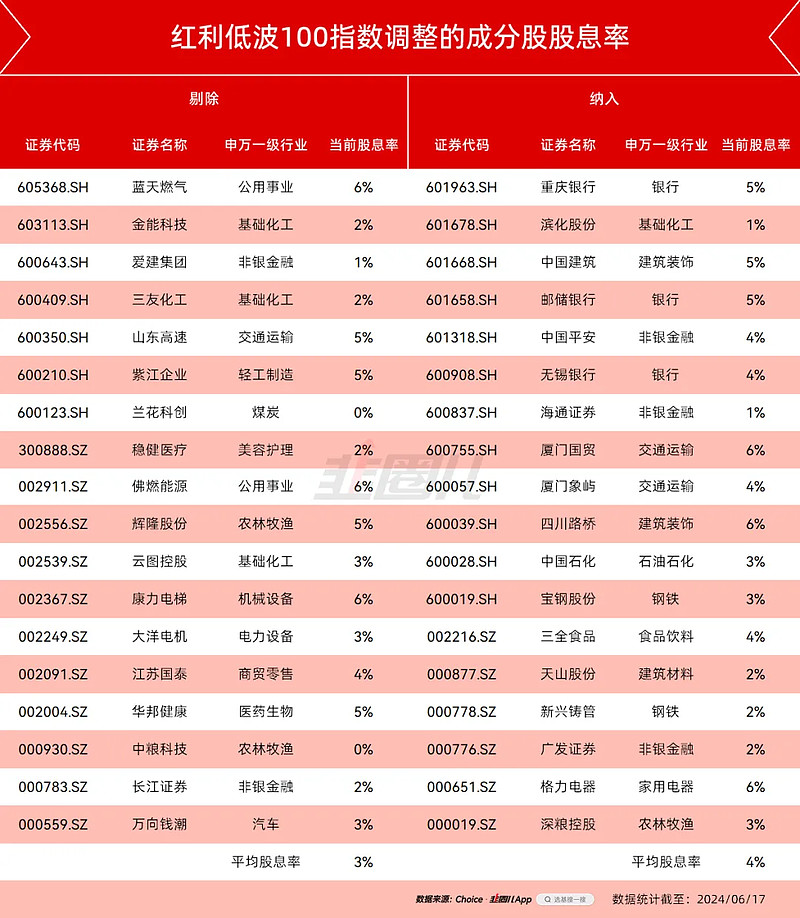

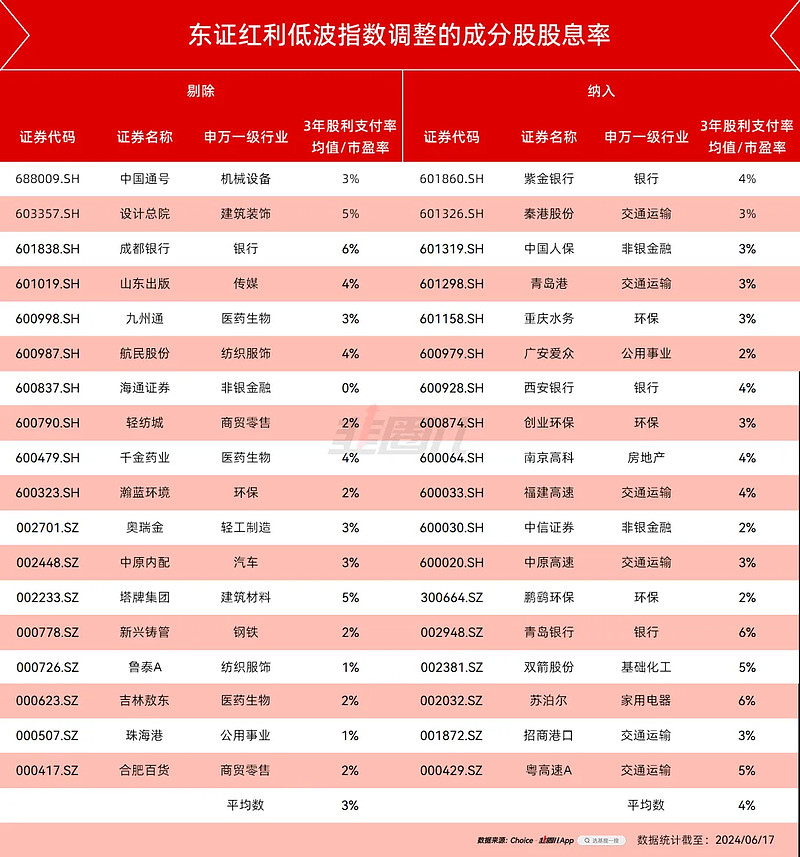

当时说要跟一下,现在指数调仓完毕,我做了个粗略的计算,确实调入的成分股,股息率要更高一些。

纳入的股票组,股息率确实更高了

红利低波100指数,他的选股计算的两个维度,是过去三年维度的股息率均值和过去一年的波动率,并不是简单的看当期股息率就好。

但从当前的股息率确实能看出这次调整的质量,因为剔除的18只股票,平均静态股息率大概是3%,而纳入的股票有4%。

而东证红利低波,成分股调整的股息率也是类似,所以红利指数的策略逻辑确实比沪深300等市值加权类指数的高买低波更让人舒适。

红利低波100,也会亏钱

昨晚我看集思录发了文章,《打算满仓红利低波100ETF并长期持有》,我想这也是大部分朋友的心声。

当前的红利低波100,确实正处于股息率最高的区间,有大概5%,在资产荒人人不知道买什么而涌入长债时,红利资产的回报率依然相当诱人。

所以,就算你现在满仓了红利指数,我也不觉得,一定有什么大问题。

但是投资,他不单是一个基本面的问题,背后还有资金的扰动。

过往主流资金不喜欢股息喜欢成长性,“你图他股息,他图你本金”的叙事,也相当常见。

当前是红利低波正反馈的时候,一方面是险资为代表的长线资金在增持,另一方面持续的赚钱效应也吸引了套牢资金从旧成长、核心资产、偏股基金中转入,他当然很舒服。

有增量资金的地方最容易出阿尔法。

由此我也发现了一个现象,可能是我们平时的措辞确实有些问题,大家在潜移默化中,已经对红利策略的最差预期放在了“最多跑输,但不至于亏钱”上。

因为近3年,红利低波几乎没有什么“有痛感”的调整,1500多天的时间,也确实可以以让大部分朋友,忘记亏钱的滋味。

但从绝对收益思维(少亏不亏)的角度,这其实错得离谱。

红利低波100指数自2010年以来,已经经历过几次比较大的下跌,从时间和空间的角度,也都比较煎熬,只是那时候红利的股息率确实没现在这么高而已。

那未来不会再发生一次时间更久或幅度更大的调整呢?

再者,我们也千万不要低估了,牛市跑输时,我们的“忍耐度”。

2019年4月10日,是A股主观牛市开启后的第一个分水岭,这天之后,市场持续分化,赛道股继续上涨而红利股转头阴跌。

大概一年左右的时间,红利低波实实在在亏了20%,而同期你买一个当时的明星基金经理,赚钱的概率并不小,因为偏股基金指数本身都是赚的。

虽然A股现在的宏观环境 ,再发动一次那样的纯贝塔行情,几率不大,但大家的预期,不应锚定在“红利只可能跑输、不可能大亏上”。

未来,别人都涨红利独亏的行情,肯定会再次发生。

这就又涉及了一个老生长谈的投资哲学——

每一个长期有效的策略,都会阶段失效。

这是常识,没有异议。

但这个策略的失效会持续多久,真不知道。

21年之后,我也预期高质量策略会失效一段时间,我以为可以忍受,但从幅度上看也回调了50%,持续时间也有3年多。

尤其在去年爆炒题材股的行情里,我是非常emo且困惑的。

有时候亏钱不是最让人破防的,自己亏钱的时候别人还赚钱才是。

投A股的朋友天天看美股新高,个中滋味,大家都能体会;之前天天嘲笑港股垃圾,结果最近这段时间港股比A股明明就强势了很多。

在A股,周期的思维可能是最重要的。

所以,“投红利”这件事本身肯定OK,真实的股息和自由现金流远比炒概念、炒题材、炒壳好到不知道哪里去了,从资产荒的角度,现在也确实值得拥抱红利。

只是,我们要不断修正自己的预期,尤其在波动时别让自己太痛苦,这是最重要的。