股民、基民最近的心态十分微妙,虽说今年以来大市值蓝筹股的表现都还比较舒适,但挡不住5300多家上市公司,涨跌幅中位数是-19%。

除了从善如流,投资蓝筹股的投资者,大部分同志今年的体感应该还是比较糟糕。

所以大多数人,对A股的态度,正处于如图所示的状态中,的确像极了爱情。

这事怎么说呢,困扰我们市场的主要问题,说穿了还是估值和资产质量。

尤其前者,在上市公司整体质量没那么高的情况下,低估值介入就变得尤其重要。

之前我们学习巴菲特,结果偏偏忽视了,老巴几乎从不在15倍PE以上买股票的事实(实际上老巴看的是未来现金流,但15倍PE可以视为参考指标)。

之前学习芒格,觉得芒格贵了也不卖,以此说服自己50倍PE“买入等于持有”,但完全忽视了芒格买股票的时候也会先问贵不贵。

打开微信读书,找去年的新书《芒格之道》,搜索“贵了”这样的表述,看看芒格在西科股东会上,提到过多少次估值的问题。

A股这些年波动大的问题之一在于,没有那么多能兑现利润的公司却有着太多的想象力,行情往往只停留在炒估值的阶段,等不来预期的兑现,怎么拉上去,也就怎么掉下来。

因此,一定程度上,正是因为有了脱离盈利能力的大牛市,才有了如今悲惨套牢的现实,假如我们的市场能以每年6%-8%的增速缓慢上涨,不过分透支,指数的波动率和投资难度可能会下降,那持有人赚钱的概率反而会提高。

监管在2020年提到“要慢牛不要疯牛”,大概就是这个意思。

关于这点,看看最近创新高的基金应该会更有感触。

当前,距离2021年2月的高点,沪深300全收益还差33%,偏股基金还剩39%,恒科还剩62%。

但一批基金在刚刚过去的5月中下旬,尤其是520前后,纷纷创下了历史新高,他们大多是估值派,单年度涨幅都不拔尖,但胜在熊市挖坑不大,悄默声的新高了。

大家可以在他们的身上,找找感觉。

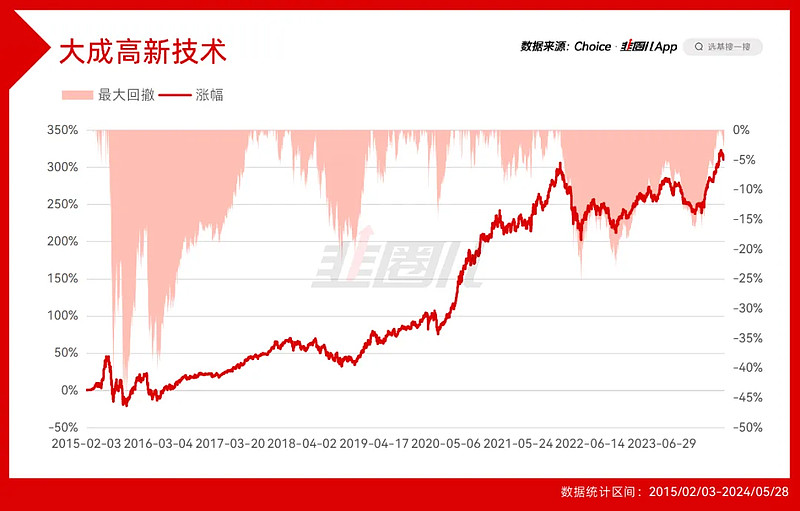

刘旭,5月13日新高。

去年,在《我最痛心的一笔卖出》里说过,2020年底,我高点止盈刘旭,然后买成别的基金爆亏的故事。

关于止盈、择时大家现在讲的都比较多,但考虑到投资是一个连续剧,并不是一锤子买卖,所以总得保证换过去的品种比卖出的更好,不然还不如不换。

我是去年采过刘旭才知道,他的选股最基础的标准是20倍PE以下买公司,虽说估值是门艺术,但一般情况,像他这种估值卡得比较紧的,业绩稳定的概率会更大。

刘旭还说过,每当3000点以下他都会日定投大成高新,对大家的日常定投,也可以当个参考。

姜诚,5月17日新高。

姜老板各种分享已经够多,大家也都熟了,我这里没什么好补充的。

张英,5月17日新高。

理财子的权益,曝光真不多。

之前我写过一篇长文《那只不赚钱不收管理费的理财产品,现在赚了多少?》,把张英的框架和风格比较详尽的介绍过。

张英是严格按照老巴15倍PE以下买股票的思路在做投资的,纵观全市场,这也是少数。

港股现在流动性干涸,各路量化基金谁都不愿意去香港为小股票“注入流入性”,属于人见人怕的地步,但张英还是更喜欢港股一些,因为便宜东西确实多,A股多数时间都比较贵,找不到她下得去手的股票。

能在香港市场长期存活的,有一个算一个,几乎都是低估值选手。

伍旋,5月17日新高。

张英之前说,自己比较欣赏公募的鲍师傅和伍旋。

伍璇,能在鹏华干12年基金经理,并且坚持深度价投风格,做一棵长青树,我是很佩服的。

所以你们说,做低估值的投资人是不是不用卷生卷死,花期还更长?

可以借此,正确理解一下,“耐心资本”的含义。

袁玮,5月17日新高。

袁玮,作为全市场,少数喜欢搞地产链且还没有被干掉的投资经理。

标准的低估值派投资者,但其实袁玮也买成长股,比如科大讯飞、石头科技等,但他对股票的持有周期一般比较长,所以对成长股的挑选也比较审慎。

鲍无可,520新高。

鲍师傅目前很火,这些年的净值都赶上纳斯达克了,我没什么需要补充的,稍微注意风险即可。

张明,520新高。

张明的持股,有一种松弛感。

持仓国有大行,煤炭,白酒,企鹅,建筑,珠宝首饰,反正买的都是传统意义上的白马股,公司很简单,踩雷概率也不大,当然,想暴涨也不大可能。

所以我们对他的合理预期是,“牛市时大概率跑不赢市场,熊市时大概率不会亏太多钱,震荡市大概率能赚点钱。”

接受就好。

蓝小康,520新高。

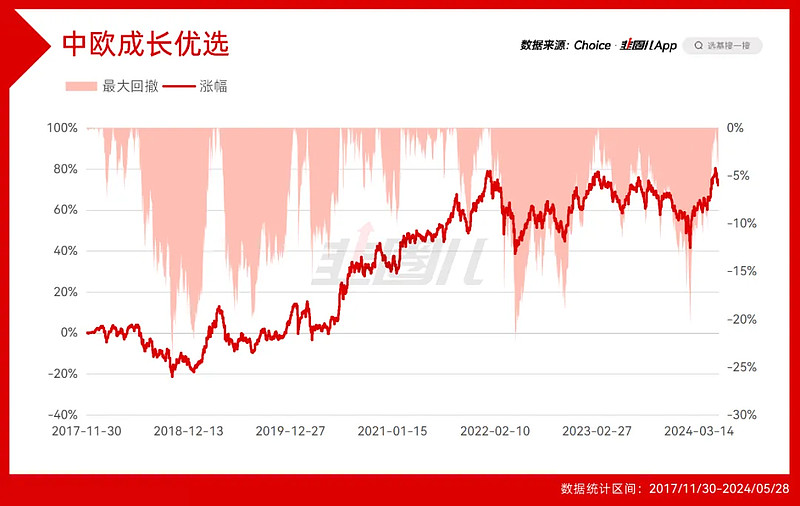

应该是中欧目前最能打的基金吧。

蓝小康是老曹的徒弟里目前业绩最好的,有市场风格的原因,当然也因为蓝小康对低估得追求还更纯粹一点,这点倒是和老曹很像。

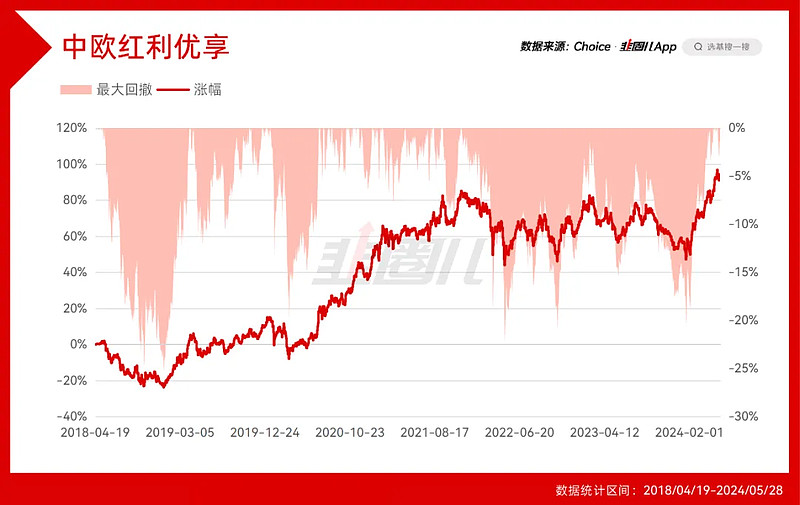

曹名长、沈悦,520新高。

看着老曹新高,我很感慨。

以前老曹说低估值策略长期有效,申万低市盈率指数长期大幅跑赢申万高市盈率指数,但在2019-2020年,输得惨烈、输得发指。

好在这几年逆转了,只是有个问题,中欧成长优选总是跑得比我买的价值发现好,这让我非常郁闷,有没有中欧的同志问一下老曹,原因何在。

王平,520新高。

大概是唯一一个近期新高的权益类量化了。

之前总说王平和其他人的量化不一样,也听说过他是PB-ROE的投资框架,所以在诸多低估值投资经理纷纷新高之际,他的业绩同样很好,也算一起验证了。

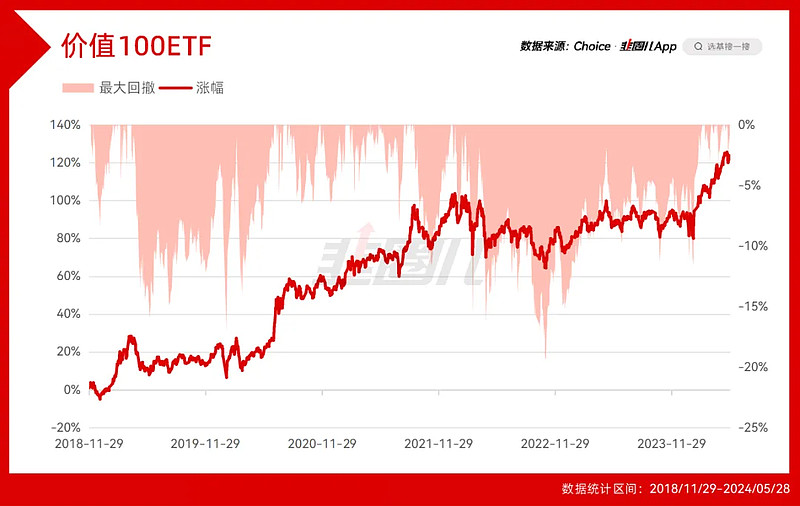

价值100,5月22日新高。

如果不喜欢主动,也担心红利ETF在煤炭和银行上太过集中,那可以搞价值100。

去年这个时候,我割肉某大盘成长方向的老将,换进了价值100,前者又亏了20%,后者涨了20%,里外里我多赚了40%,想想真是刺激。

价值100过去几年的表现,其实比很多深度价值型的基金经理还好,性价比极高,而关于指数历史收益和编制规则,我在《价值型ETF,还是没做大》里写过,不再赘述。

黄海,5月29日,刚刚新高。

他的好业绩从22年开始一直持续到了现在,按理说这波行情是又长又慢,但绝大部分人真没赚到黄海的钱,有点可惜。

前几年科技、消费、医药、新能源都催生过百亿规模的公募冠军,但黄海一直没有得到类似的关注,只有一些机构投资者,以及主做煤炭的大V对黄海赞誉有加。

认知觉得收益,人赚不到认知之外的钱,在黄海的投资人身上真是体现得淋漓尽致。

后续需要观察的是煤炭为代表的企业净现金状态,能否维持约定的高股息率,但这需是个股讨论,板块肯定会分化。

除以上产品外,当然还有一批红利策略的ETF也创下了新高,这里不一一列举。

出于对这些人的了解,我依然,不建议在新高之后再去追他们的涨,不追高、等回调,是投资低估派最适合的方式,应该没有之一。

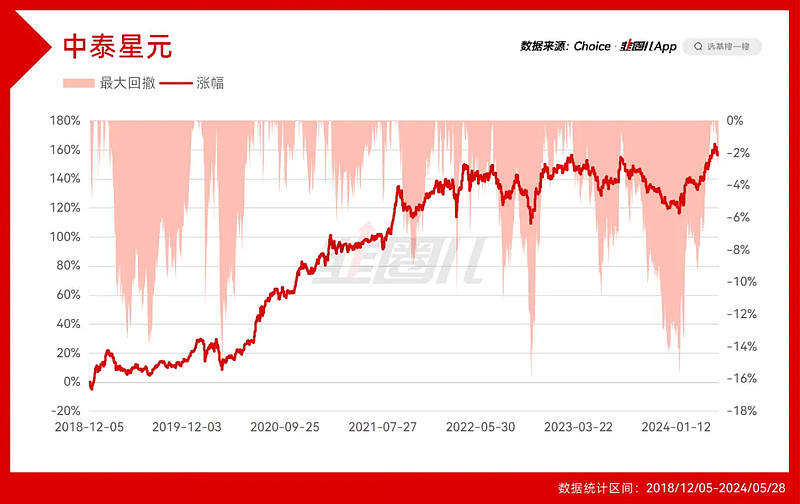

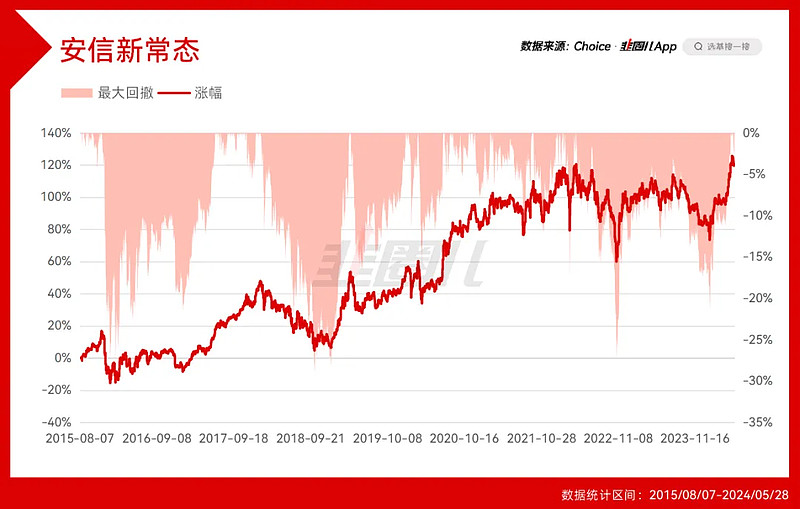

并且,因为他们的风格大部分相近,所以有朝一日牛市到来,很有可能也会一起跑输市场,先打个预防针。$中泰星元灵活配置混合A(F006567)$ $安信新常态股票A(F001583)$ $景顺长城沪港深精选股票A(F000979)$