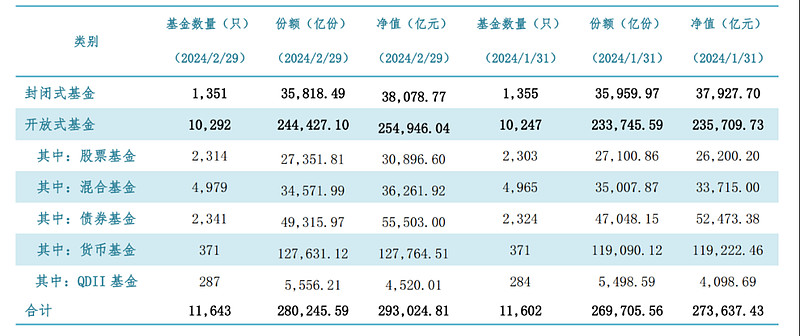

中基协在3月18日公布了最新的公募基金市场数据,很炸裂。

即使近1年赚钱效应不算好,除主动权益为代表的混合型基金以外,其他的QDII、债券、ETF规模都创了新高。

目前公募基金资产净值合计29.30万亿元,继续坐稳资管一哥的宝座。

新高的背后也透露了一种信号——公募正在飞速进化。

现在的公募已经不需要单纯靠打造明星基金经理才能出圈了,它更加的百花齐放,而且在投资工具上也越发齐整。

只是作为对比,曾经被寄予厚望的“被称为银行理财中能和公募同台竞技的合资理财”却越发的尴尬——

汇华理财272.12亿元、贝莱德建信理财113.95亿元、施罗德交银理财99.21亿元、高盛工银理财27.3亿元、法巴农银理财35亿元,5大合资理财,合计规模才547.58亿??要知道,合资理财两年前的规模可是千亿以上的,现在直接腰斩了。

合资理财究竟发生了什么?我也想借这个机会好好聊聊。

银行理财曾经寄托的突破手—合资理财

当初资管新规落地后,银行面临的是整个理财业务去留的问题,如果没办法申请到理财子牌照,那么只有代销一条路。

但全国有4000多家银行,却只有30多张理财公司牌照,那么银行只能通过代销理财公司的产品来弥补自身产品体系的空白。

一般来说,自家的理财子肯定是最优先级别,比如中信银行的资源肯定会更加倾向于信银理财、中国银行则更倾向于中银理财等。

但理财子原本就脱胎于银行资产管理部,他们虽然在投资范围、资产标的以及渠道有非常大的优势,但也有不少劣势:

一是规模波动较大。

理财用户都是按期限来做配置的,即使看好后市,但也要考虑期限内的理财产品,在某一天就要迎来产品开放和巨额赎回。

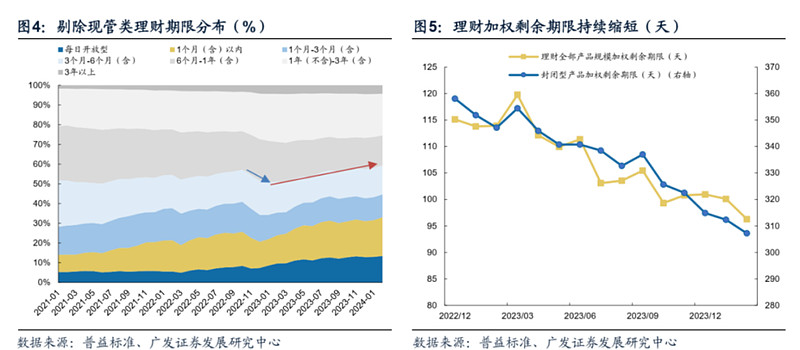

而在22年-23年的那两波债券负反馈,直接把理财用户的风险偏好压到极限。

导致风险偏好下降趋势从产品端渗透到资产端,理财产品大幅增配现金及银行存款类资产,现金类和三个月以内短久期产品越来越多,理财资金“存款化”非常明显。

这种背景下,存量资产结构调整难度较大。

二是客户对波动承受能力较差。

虽然早就打破刚兑了,但是银行理财那么多年培养的“保本保收益”早就成了思想钢印,这限制了很多理财子对于大类资产配置中权益资产、长期投资等占比。

所以货架上,必须有人来补齐理财子权益投资的短板。

合资理财当时就是这样出现在大家视野中的。

合资理财诞生在2019年,从一开始就带着 “对外开放”的历史使命,而外方股东又都是是贝莱德、高盛、施罗德等有头有脸的金融巨头,所以在跨境投资、权益投资、衍生品投资、量化投资等领域,大家的期待都非常高。

合资理财刚成立的第一年,在理财经理心中,绝对是自带光环的。

没成想在4年之后,合资理财的发展不尽人意,有些甚至在开历史的倒车。

合资理财开倒车

以目前规模最大的汇华理财为例,汇华理财的外方股东是东方汇理,中方是中银理财,这相当于是背靠欧洲最大的资管公司+中国银行。

按理说,在QDII、跨境投资、权益投资上应该有所突破。

但汇华理财一开始却延用了传统理财子固收为王的定位,根据年报披露的数据,汇华固收类产品占到96%,混合类产品仅占比4%左右,在外资擅长的海外投资、养老等方面均未有布局。

我也翻了一下汇华理财货架上的产品,还是以传统理财更占优的低波产品为主,甚至还推出过早就被被公募基金抛弃的摊余成本法理财。

老实说,这丝毫看不出外资应有的产品创新能力和主动管理能力,甚至大家都在疯抢的QDII额度,他们也没布局。

上周基金报披露了理财子的业绩达标率,汇华理财的业绩达标率远低于其他理财子,几乎为0。

可汇华理财业绩基准都比较高, R2级产品的大部分都在4%-4.75%这个区间,其实基准定得高,本身不是问题,能达到就行,可如果总达不到,也就成了问题。

其实也不只是汇华,高盛工银理财的表现也低于预期,作为高盛+工行宇宙级的强强联合,目前工行并没有过于推他们的产品,大部分只有工行私银代销。

在产品布局方面,QDII数量总数不少,但除了一只权益产品,其余均是以QDII固收美元理财产品为主,公司现在只有30亿规模,一家公司甚至赶不上一只公募基金。

合资理财是新生事物,先前一直处于“弱监管状态”,直到2023年才被划到上海银保监局监管辖内。

在先前弱监管下,有些合资理财的动作突破了监管底线,比如多次出现投资超比例、超限额的情况,造成了一些产品净值波动极大。

更关键的信息披露既不透明也不公开。

我和渠道的人聊,大部分的反映都是,一些合资理财和渠道的沟通远不及母行紧密,很多时候根本不清楚合资理财公司的底层资产究竟买了什么,净值的波动也很让人诧异。

种种原因,致使合资理财变得越来越鸡肋——

银行理财缺的权益类投资,补不上;

业绩的稳定性、可投范围、投债的经验、人员配置,也不如传统银行理财;

现在发的固收+、摊余成本法等产品,又没有特色。

整体处境就越发逼仄。

困境中的突围

目前合资理财唯一的亮点,可能就在贝莱德建信理财了。

贝莱德建信理财,刚一开始就想发挥海外股东的优势发展权益类产品,但贝莱德的阿拉丁系统在中国失效以后,也遇到了麻烦。

好在他们的掌门人换成了招银理财出来的范华。

范华上任后,无论是产品布局还是品牌宣传,都有翻天覆地的变化,产品布局也比较全面,不仅拓展到了纯固收、固收+,在获得QDII额度后,也把触角伸到了海外,发行了跨境美元存款类理财产品。

目前贝莱德建信理财到期的QDII产品业绩达标率最高为100%,这批产品期限大概都在3-6个月,年化收益基本在4.74%以上,作为参照,易方达中短期美元债去年的收益是4.2%,国富美元债是4.79%,南方亚洲美元债是4.49%。

这个收益相比公募也不逊色。

同时贝莱德建信的养老理财产品是合资理财中唯一一只入围国家“个人养老金理财产品名单”的产品。

照这个势头发展下去,贝莱德建信后来居上也不无可能。

合资理财,是“鲶鱼”还是“咸鱼”

合资理财在2021年进入市场之后,本来应该扮演“鲶鱼”的角色。

但时间久了, 当初的“鲶鱼”却也逐渐被同化成了“咸鱼”。

此时此刻,假如权益市场稳中向好,那么合资理财几乎没有布局权益产品,肯定要踏空;可如果债市继续走牛,合资理财与国内传统的银行理财,又没有鲜明的特色和优势。

左右为难、夹缝求生。

这种处境,跟外资公募多少有些类似。

还是希望二者能支棱一下,不管是在公募还是理财,给中国投资者带来一些崭新的变化。#2024投资炼金季#

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。