但凡做股票投资的,都喜欢强势赛道或者黑马股,一旦抓住就意味着赚得盆满钵满!

比如,2023年刚过去的三个多月,部分科技题材就令人羡慕不已。司令以Wind概念板块为例,ChatGPT、AI算力、光通信、AIGC、网络游戏、人工智能等,今年累计涨幅都超过了60%。

剔除掉新股,今年股价实现翻倍的个股,比如剑桥科技、寒武纪、昆仑万维、浩瀚深度、海天瑞声、万兴科技、三六零、中文在线,绝大多数也都隶属于TMT行业(电子、计算机、通信、传媒)。

站在当前位置,相信不少人内心都开始纠结:TMT赛道还能持续吗?现在买入会成为“接盘侠”吗?下一个强势赛道,又该轮到谁了呢?

最近翻看了相关研究报告,信达证券有一份《新的赛道都是如何产生的?》,司令看过分析之后,倒是有不少启发。今天,就来和大家一起分享下。

先说下研报中,观察历史指标后得到的结论:

1、强势赛道的超额收益(相较于市场),大多发生在经济回升期。也就是说,先有了Beta(经济回升、股市走牛),才会有Alpha(在牛市中领涨),牛市是赛道股强势的基础。

2、强势赛道的超额收益,本质上都是由(行业)盈利优势所驱动。不过,赛道股超额收益启动的时点,与盈利优势回升的时点,却存在着不小的差异。有可能是在盈利好转前就启动了,也可能是盈利明朗后才启动。

3、强势赛道启动前,(相较于整体市场)超额收益开始出现好转。启动前:股价通常会经历一轮不小的调整,估值甚至降至过去五年低位;启动初期:盈利优势边际逐渐企稳,但超额收益低位震荡至少半年;行情中期:出现赛道股产业景气度高、超额收益快速抬升的现象。行情后期:盈利优势虽然还在走高,但是超额收益转为下行。

再一起来具体看下,历史上5大强势赛道:智能手机产业链(2009-2010)、移动互联网(2013-2015)、食品饮料(2019-2020)、半导体(2019-2021)、新能源车(2020-2021),爆发前、中、后期的行业基本面情况。

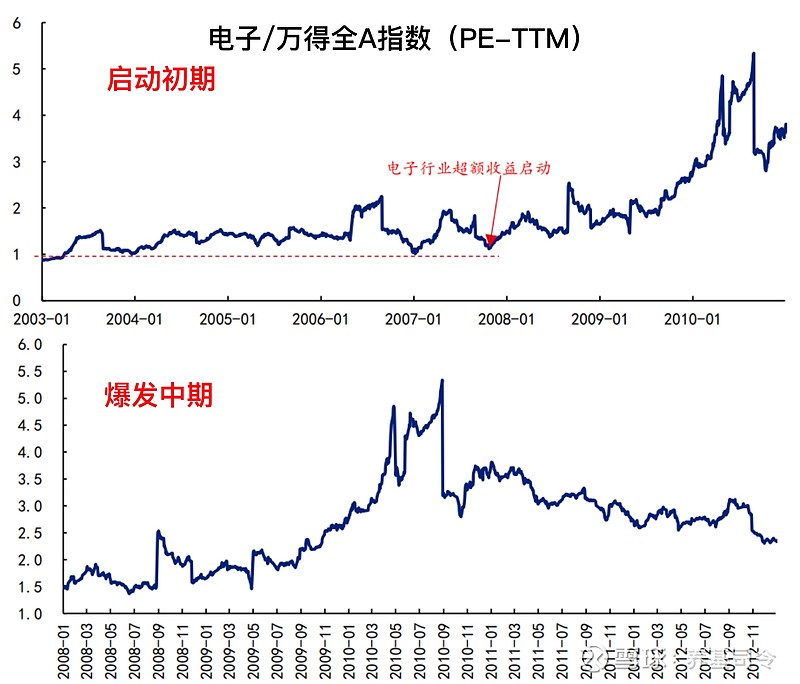

智能手机产业链之电子板块(2009-2010)

2009年的智能手机市场,还处于萌芽阶段,彼时诺基亚、LG、夏普等品牌还红极一时。第一代苹果手机于2007年发布,但是很多功能还很受限,比如国内不支持彩信功能,直到2009年发布了iPhone3GS,不管是网速还是功能体验,才有很大的飞跃,智能手机市场开始快速发展。

从当时赛道表现看,申万一级电子行业2009年大涨145.16%,2010年继续上涨39.38%。

启动时点:电子行业产生超额收益的时间段,与ROE产生优势的时间段基本匹配,略微有些提前。启动初期:电子行业盈利优势仍在下行,但是超额收益已低位震荡。爆发中期:超额收益快速抬升,盈利与估值出现戴维斯双击。

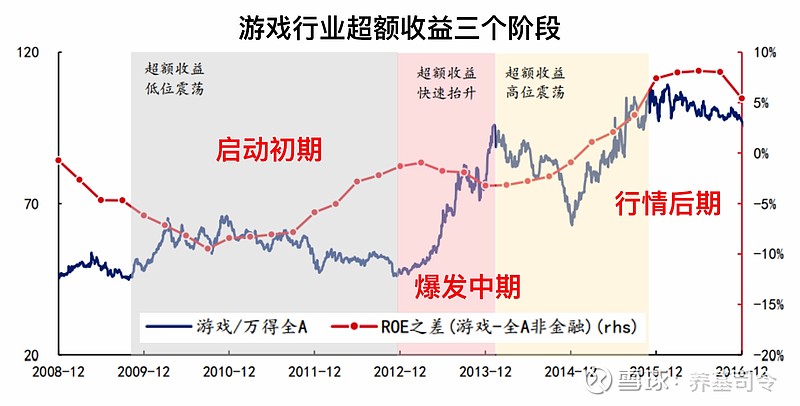

移动互联网之传媒/游戏板块(2013-2015)

一方面,当时传媒行业政策监管,处于显著的宽松环境下,不管是并购重组还是IPO数量。另一方面,工信部在2013年底正式下发了4G牌照,使得4G增值业务进入了快速发展轨道,游戏及传媒等内容迎来了新的增长点,行业得以快速爆发。

从当时赛道表现看,中证传媒指数2013年最低752点,2015年最高4741点,区间累计涨幅高达530%;中证动漫游戏指数2013年最低986点,2015年最高6901点,区间累计涨幅高达600%。

启动时点:传媒行业产生超额收益的时长,明显短于盈利优势回升的时间段,且与盈利优势的拐点存在差异。启动初期:游戏行业盈利优势已经开始回升,但超额收益仍在低位震荡。爆发中期:游戏行业盈利优势高位波动,超额收益快速抬升。

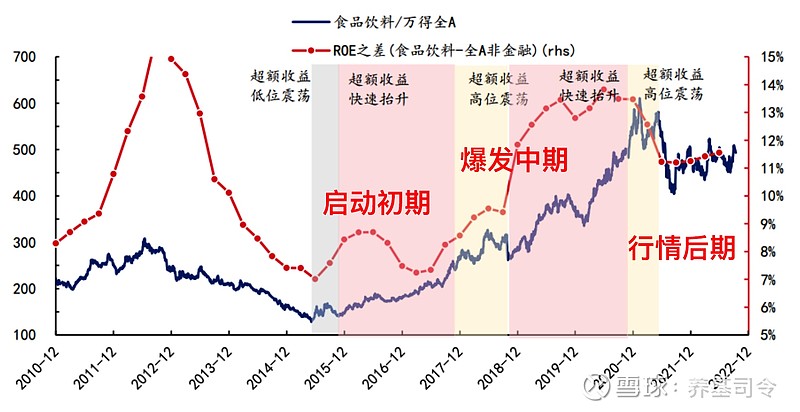

消费赛道之食品饮料板块(2019-2020)

相信不少人对2019-2020年期间,白酒等食品饮料板块行情还记忆犹新,有好几位基金经理借助“消费东风”,管理规模更是一举站上了百亿大关。尽管2018年世界经济跌宕起伏,但是国内的生产与经济却体现了较好韧性,从发电量来看,当年全国规模以上工业企业发电量同比增长6.8%,为2014年以来的最高增速,预示着经济开始回升。

从当时赛道表现看,2019年和2020年,中证食品饮料指数分别上涨59.23%、91.51%,中证白酒指数分别上涨91.99%、119.76%。

启动初期:食品饮料行业超额收益发生在经济回升期,行情启动与经济复苏关联性强,行业超额收益与盈利优势基本匹配。爆发中期:食品饮料行业盈利优势回升又高位震荡,超额收益快速抬升。爆发后期:食品饮料行业盈利优势下降,超额收益提前转跌。

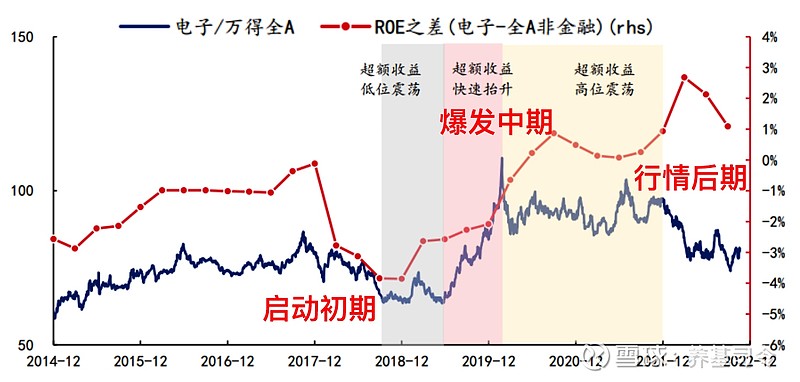

科技赛道之半导体板块(2019-2021)

中国电子专用设备工业协会数据显示,2018年国产半导体设备销售额首次突破百亿元,不过“自给率”却始终很低。作为全球最大的半导体消费市场,全球产能中心向中国大陆积极转移,带动了大陆半导体产业规模和技术水平的提高。2019年,国家大基金二期成立,配套产业扶持政策陆续出台。

从当时赛道表现看,2019-2021三年期间,国证芯片指数分别上涨117.69%、51.25、33.17%,CES半导体芯片指数分别上涨104.77%、50.91%、29.24%。

从电子行业基本面情况看,启动初期:电子行业盈利优势已经开始回升,但超额收益仍在低位震荡。爆发中期:电子行业盈利优势转为自身景气驱动,超额收益快速抬升。行情后期:电子行业盈利优势震荡,超额收益转为下行。

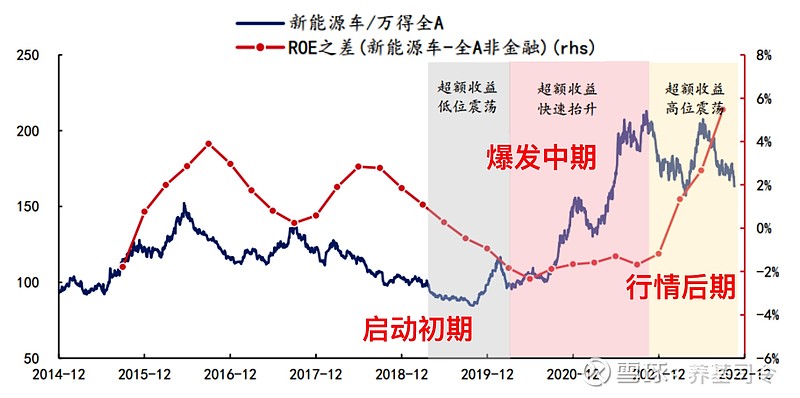

新兴赛道之新能源板块(2020-2021)

全国新能源汽车补贴政策,最早开始于2018年6月12日。2019上半年,国内新能源汽车累计产销同比分别增长48.5%和49.6%,在车市整体销量不太乐观背景下,成为了重要的拉动力。2020年9月,我国在联合国大会上正式提出“双碳”目标(2030年碳达峰、2060年碳中和),当年我国光伏新增和累计装机容量继续保持全球第一,光伏补贴政策相继出台。

2020、2021这两年,中证新能源汽车指数分别上涨101.83%、42.02%,中证光伏产业指数分别上涨110.94%、49.26%。

新能源车指数,产生超额收益的时间段,与ROE产生优势的时间段基本匹配,但超额收益的启动,小幅领先于盈利优势的拐点。启动初期:行业盈利已经开始回升,但超额收益仍在低位震荡。爆发中期:新能源行业盈利小幅回升,但超额收益快速走高。行情后期:新能源行业盈利仍在走高,但超额收益转为下行。

由此可见,强势赛道启动前,与“持续调整、估值分位、盈利增速、超额收益、政策环境”等维度密切相关,尤其是盈利增速和超额收益指标,具有鲜明的“反转”(回暖)特征。

司令再以SW计算机行业为例,本轮行情从2022年10月开始启动,而在这之前于2020年7月创出6736点新高,随后一路下跌至本轮启动前的3263点,市盈率-TTM回归至近十年40%百分位,区间(2020.7.1-2022.9.30)跌幅超40%,同期万得全A指数上涨1.37%。

从归母净利润指标来看,2020、2021年同比下滑较多,2022年(预测)出现回暖,2023年(预测)更是大幅反转。恰好海外ChatGPT应用火爆,国内政策引导自主可控,带动计算机板块迎来了一波爆发行情。

分析至此,司令先来回答第一个问题!

从上一波电子、半导体行情走势来看,“盈利优势、超额收益”如果能够持续向好,叠加人工智能应用不断深化背景下,TMT行情仍有望延续。不过整体大涨之后,细分板块及个股会有所分化。

再来说说第二个问题:如果TMT“倒下”,谁更有望“接棒”?

司令觉得分为两种情况:1、如果经济回升得到有效确认,新兴技术行业或更有机会,就看哪些板块能迎来“戴维斯双击”?个人比较看好,数字经济、智能汽车、智慧医疗、智能家居、物联网等方向。2、如果(全球)经济回升受阻,盈利稳定的价值板块或许更有机会,比如食品饮料、大健康、大金融、周期行业。

@今日话题 @雪球创作者中心 @雪球基金 $浪潮信息(SZ000977)$ $宁德时代(SZ300750)$ $贵州茅台(SH600519)$

欢迎关注“养基司令”,本号「轻」财经资讯,「重」选基技巧,坚持用数据说话!

整理数据不容易,辛苦动动手指点赞支持。内容及观点仅供参考,基金过往业绩不代表未来,购买前请仔细阅读法律文件,选择适合自己的产品。有任何问题,麦克风交给你们哦~~