这两天,硅谷银行破产的新闻甚嚣尘上,甭管是什么媒体自媒体乃至短视频媒体,都会来评论两句。

怎么港,天下苦老美久矣?好不容易逮着个大负面新闻,还不好好整一场大的?

不过说实话,这确实算是件大事,毕竟放在美国历史上,这也是第二大的银行破产案——没错,第一大就是发生在2008年金融危机时候的华盛顿互惠银行倒闭案。

但比那时候更刺激的是,硅谷银行从传出有问题到最终倒闭,居然仅仅花了72小时。如此的干脆利落不拖泥带水,不仅让它的诸多企业储户来不及反应,连一向嗅觉敏锐,擅长落井下石的资本市场都为之瞠目。

证据就是,虽然周四硅谷银行股价跌了60%,周五的盘前交易又跌了40%,但依然有60多亿美元的市值,且在停盘前还出现了大笔的买单。

这证明有机构投资者在抄底,也说明很少有人认为他会现在就破产。

毕竟在这家银行的账上,还有1000多亿美元的高流动性资产,再加上独特的经营模式和三十多年的良好名声,被大银行收购其实才是它最可能的归宿。

或许是因为联邦存款保险公司(FDIC)有了上次金融危机时的经验,这次决定主动出击快速消化问题,或许是因为美国监管部门希望不让这个事件影响到国债和MBS等资产的价格,以免造成更大规模的问题。

总之,破产事件就是这么迅速的发生了。

事实上,媒体上关于硅谷银行为什么会出现问题已经有了非常全面的分析,有专业版的,有浮夸版的,还有阴谋论版的,任君选择。而我在这篇短文里想说的是另一个问题,那就是这个事件代表着什么,后续又会发生什么。

1

每一轮全球加息周期总会有牺牲者,这个已经成为资本市场的共识。

所以从这一轮加息周期伊始,大家就开始乐此不疲的猜测“这一轮鱿鱼游戏走的是谁”。

有说是新兴市场国家的,也有说是生物医药等行业的,当然也有说是…咳,那个说法纯属胡扯,咱在这里不予评价。

但想判断“牺牲者”是谁,其实也没那么复杂,就看在之前这轮周期里,谁在潮起时吹起了最大的泡泡,谁又成为了潮落时链条上最脆弱的那环。

毕竟有些事情的发生是偶然,有些则是偶然中的必然。

比如90年代的亚洲热钱涌动资本横流,加上过于自信的政府和充满漏洞的外汇政策,因此就算没有索罗斯这样的秃鹫发现机会,亚洲金融危机也一定会被索王斯、索李斯引爆。

同样,07年的美国市场被次级债券充斥着,复杂的衍生品机制连创设者自己都看不懂,而“普惠金融”的概念更是深入人心,银行们纷纷降低门槛,宣称自己的储蓄以及房贷业务是最亲民、最易得、任何人都可以享受的金融服务。

因此,虽然雷曼兄弟是大家最耳熟能详的故事,但其实华盛顿互惠银行破产才是更具代表性的事件。

彼时,华盛顿互惠银行将零售银行、商业和住房贷款以及信用卡业务确定为核心板块,各项业务均强调最低的客户门槛和最佳的易用性。它还把自己亲切的称为“WaMu”,似乎不把自己作为银行才是它的终极目标。

它的董事长兼首席执行官基林格甚至在1998年的年度报告里预言了自己这家银行会消亡。他在报告里写道:

我们希望能够像沃尔玛之于零售业,星巴克、好市多(Costco)、劳氏(LOWE'S)与家得宝(Home Depot)之于他们行业做出的贡献。当五年后完成了这些工作后,人们就不会把我们称为银行了。

当然,事实上它的消亡花了九年。

当越来越普惠(而劣质)的服务对象,也就是负债端,碰上极端复杂又非常受到加息周期影响的资产端时,出现问题只是时间早晚而已。

2

为什么要花这么多力气说WaMu的案例?因为硅谷银行出现的问题在底层逻辑上如出一辙。

在两年前一份中国券商的研究报告中对硅谷银行赞誉有加,报告是这么总结的:

“……它成功的背后,是针对初创企业设计的一整套营销、产品、信审、风险控制体系,这一套体系凝结了硅谷银行20余年的专业化运营经验,即使实力最强劲的银行也难以复制。”

每一个业务模式的成功,背后都有代价,就像每一份资本市场的收益,背后都蕴藏着风险一样。

硅谷银行专为初创企业设计的业务体系,也就决定了它最关注的是“这些贷款本身的风险”,却没有考虑过当整个初创企业板块,乃至整个科技行业出现系统性周期的时候,自己的单笔贷款做的再漂亮,成功率再高,又有什么用。

当alpha的成功遇上beta的覆灭时,alpha带来的收益将不值一提。

其实硅谷银行是非常有进取基因的。

在它三起三落的业务发展过程中,曾经遇到过九十年代初加州的房地产危机,不良率一度飙升到10%以上,但最终通过创始人下台和业务转型存活了下来。

它也曾遭遇2001年纳斯达克泡沫破裂导致的业务打击,但在前述的那份研究报告中,认为硅谷银行“凭借着出色严密的贷款审批流程,很好的防范了个体风险,在整个泡沫破灭期间依然保持盈利,贷款不良率甚至还有一定的下降”。

而这一次它遇到的问题,其实和15年华盛顿互惠银行遇到的非常类似——

当互联网科技、生物医药乃至其他赛道的初创企业在过去十几年的货币泛滥中一路狂飙并最终孕育出巨大泡沫后,这个客户群体终于到了周期的临界点,变成了不那么优质的客户。而这正是硅谷银行赖以生存的负债端。

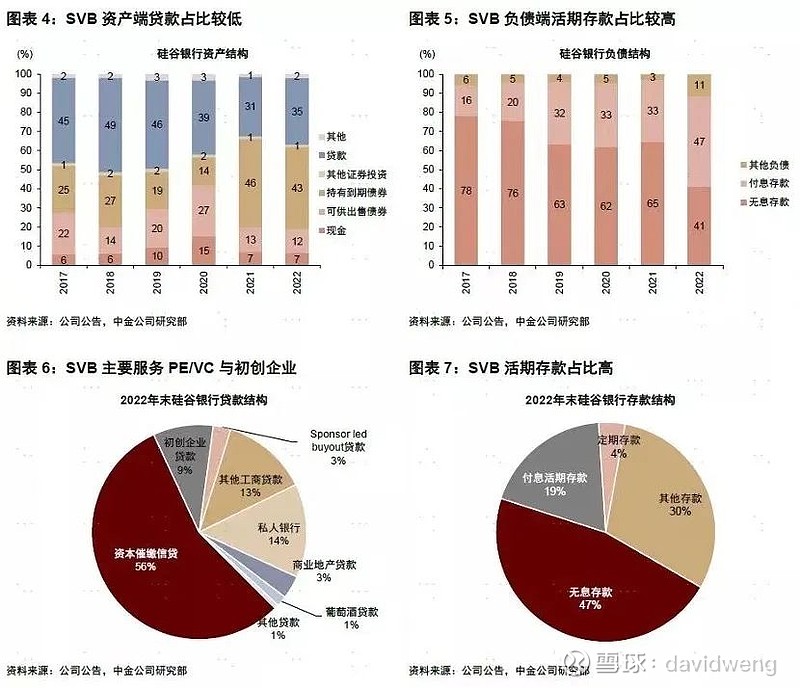

而当大家都在质疑为什么硅谷银行要买那么多的美债和MBS,导致在加息周期中蒙受如此大的损失时,原因也很简单,因为按照硅谷银行引以为傲的初创企业贷款审批机制,已经没有那么多企业值得它放贷了。而负债端又由于过去几年的科技行业泡沫积累了大量的客户存款,所以不得不用买长久期国债和MBS的方式将其匹配起来。

所以这个故事听起来,是个比华盛顿互惠银行更悲哀的故事。因为在这里,没有人真正做错。

如果后续没有爆出什么更多内情的话,硅谷银行做出的投资行为是它在彼时能够做出的最佳选择,那就是贷款端收紧门槛,投资端转向安全资产。

而科技企业们做的也是他们的最佳选择,那就是在经济未来前景不明朗的时候囤积现金并放在银行账上,而在资本市场融资不顺的时候拿出来用。

问题看起来,似乎都得怪美联储加息了。但它能不加么?

3

絮絮叨叨说这么多,其实回到标题说的“脆弱一环”,我所指的,就是“科技行业”这个大泡泡。

当所有投资者都忙不迭的用放大镜检视美国银行们的资产负债表时,其实他们找错了方向,真正应该拿放大镜看的,是这帮科技企业的成色究竟如何——那些在Web 3.0和元宇宙火的时候选择all in,而最近AI开始火了又全面转向AI的企业,才是最值得担心的对象。

科技行业的浮躁一如2000年纳斯达克泡沫时,每个企业都在试图抓住下一次科技革命的救命稻草,而那是因为这一次科技革命的红利已经不复存在了。

当移动互联网的创新已经接近尾声,下一轮创新周期还在青黄不接之时,拿不到下一次技术革命船票的,就会成为这一轮加息周期的牺牲品。

硅谷银行这个产业链上的服务机构已经成为了第一个牺牲品,下一个又会是谁?