近日,新一轮国企改革深化提升行动将启动的消息备受关注。据媒体报道,业内人士指出,新一轮国企改革或将在近期落地。而军工行业是历次国企改革的重点领域,加快军工企业资产证券化进程更是重中之重。

$中直股份(SH600038)$ 7月18日晚公告,公司拟向中航科工发行股份购买其持有的昌飞集团92.43%的股权、哈飞集团 80.79%的股权,拟向航空工业集团发行股份购买其持有的昌飞集团7.57%的股权、哈飞集团19.21%的股权,交易价格为50.78亿元。另外,拟募集配套资金总额不超过30亿元。

本次交易完成后,航空工业集团仍为中直股份的实际控制人,合计控制上市公司权益的比例为59.92%。而航空工业集团正是十大军工集团之一。

事实上,本次重组方案仅是近年来军工行业国企改革的一个缩影。

【军工央企改革大潮在路上】

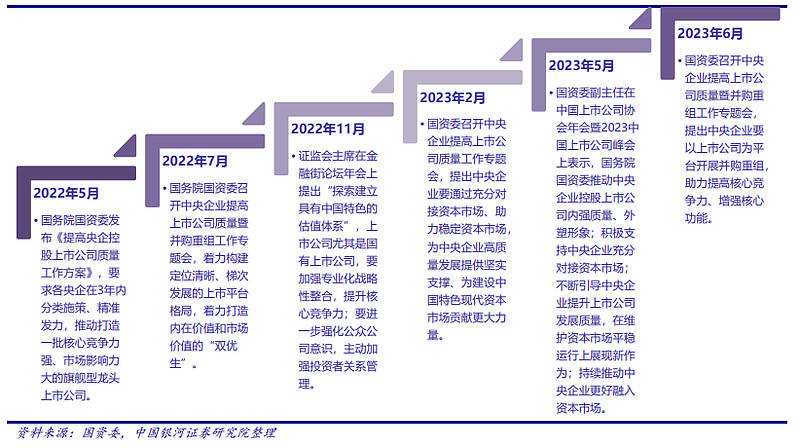

6月14日,国务院国资委召开中央企业提高上市公司质量暨并购重组工作专题会,提出中央企业要以上市公司为平台开展并购重组,助力提高核心竞争力、增强核心功能。此次是证监会和国资委近一年来第六次在会上重点提及“如何推进央企上市公司质量提升”,密度之大,要求之高,较为罕见。

当前军工央企上市公司资产往往存在“小而不强”或“大而不优”的情况,优质资产大多游离于上市公司体外,上市公司资产质量改善空间巨大。

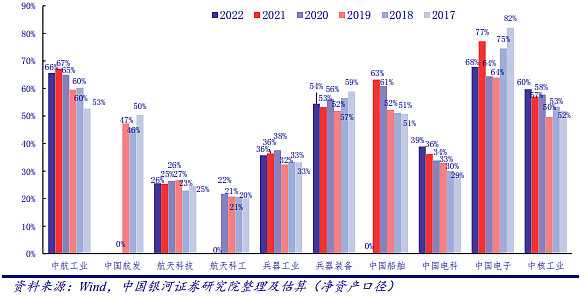

近年来,军工集团资产证券化运作持续不断,包括独立 IPO、借壳、协议转让、分板块注入上市公司等,资产证券化率不断提升。据银河证券统计,根据2022年数据,分集团来看,资产证券化率在50%以上的有5家,分别是中航工业集团、兵器装备集团、$中国船舶(SH600150)$ 集团、中国电子信息集团和中国核工业集团,其中中航工业集团和中国电子信息产业集团最高,分别为66%和68%。

过去五年十大军工集团资产证券化率数据

而本次重组方案落地的方案涉及航空工业集团旗下资产,也在表明军工央企改革速度仍在加快。

【国防军工板块业绩持续向好】

在改革的不断推进和行业自身基本面持续改善等多种因素推动下,军工板块业绩也是持续向好。

据东北证券统计,截至7月14日,申万国防军工行业中30家上市公司已披露 2023年中报业绩预告,其中23家上市公司预计上半年实现盈利,板块中报整体增长稳健。随着军工板块中报有序披露,基本面有望得到确立,对板块估值形成支撑。

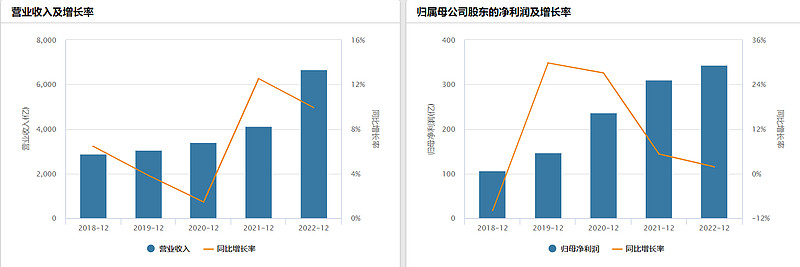

拉长时间来看,根据Wind统计,以中证军工指数为例,近5年军工指数营收与净利润均保持稳步增长。

【机构:重视国防军工β反转】

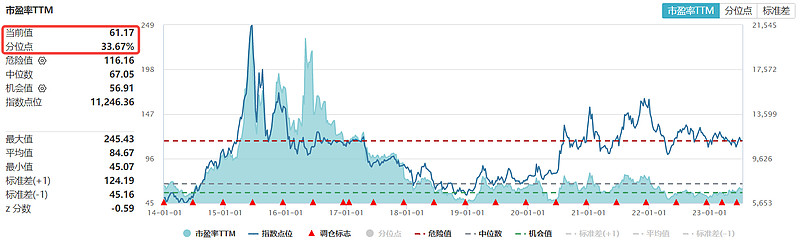

业绩的向好叠加股价的回调,反映在估值上便是板块估值水平的下降。

根据Wind数据显示,截至7月18日收盘,中证军工指数市盈率PE已回调至61.17倍,低于近10年66%的时间区间,配置性价比凸显。

展望后市,多家机构看好国防军工板块。

银河证券指出,国防军工板块聚焦确定性成长+军工央企改革:

短期看,首先,行业订单不明朗、重点型号降价、Q2业绩预期偏弱等估值压制因素基本priced in;其次,五年装备采购计划中期调整之后的军品订单Q3或可见,板块预期将迎边际改善;再次,板块估值提升空间较大。

中期看,随着利空因素逐步出尽,军工行业将重回确定性成长赛道。建议关注“五维度”:

1)主流赛道存估值修复空间标的;

2)新域新质,包括无人装备供应商,远火供应商,卫星互联网供应商,雷达/通信/电子对抗核心供应商,军工信息安全供应商等;

3)航空/航发产业链;

4)国企改革受益标的,关注航天系;

5)国产化受益标的。

广发证券则认为,展望下半年,三周期有望开启国防军工实质性共振:

产品周期,后续装备采购预期有望逐步明朗、新质新域先进装备供给提升,商业航空航天、军贸等需求延长中期成长曲线,产品周期景气抬升。

产能周期,核心卡位环节产能有望集中释放,国企改革持续深化,专业化整合、股权激励促降本增效,企业盈利释放动力已迎向上拐点。

库存周期,复盘2020年以来军工行情,尤以上游元器件的被动去库-主动补库所牵引。

下半年,有望开启新一轮补库周期,叠加产品、产能周期双击,重视国防军工β反转。

由此我们可以看出,国防军工行业中多个细分领域景气度都较高,但投资逻辑却并不完全相同,而且作为相对非民用企业,各类业务较为专业且神秘,普通投资者的研究门槛也较高,难以对军工企业有较充足的了解,更别提上述机构提及的从多个维度对板块进行布局。

那么如何进行投资可以实现产业链全覆盖,可以在看好国防军工板块思路上整体把握行业走势?

首先,指数工具是一个目前最为理想的选择之一,而市面上可以满足条件的主流军工行业指数为中证军工指数,该指数兼顾海陆空三军的相关企业,基本可以实现一键买入79只全军工产业链上市公司的需求。

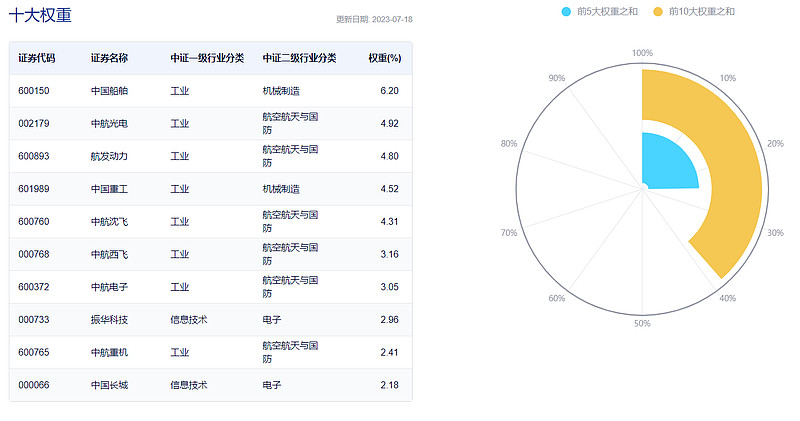

附指数前十大重仓股:

目前跟踪中证军工指数的ETF有四只,其中特别建议关注$国防军工ETF(SH512810)$ 。首先从交投角度看,国防军工ETF(512810)今年至今的日均成交额在6000万左右,完全可以满足个人投资者的交易需求,交投活跃度位居四只目标ETF的第二位。

但从核心的历史超额回报上看,国防军工ETF(512810)走出了4只中最好的超额回报,自2016年上市至今跑赢了基准中证军工指数近25%,相当于每年都有相对基准3.6%的超额回报。

综合交投和超额回报情况,国防军工ETF(512810)作为个人投资者而言,具备较为明显的投资优势。

从资金流向上来看,已有部分看好国防军工板块的资金提前行动,以国防军工ETF(512810)为例,该ETF近期持续获得资金流入,6月区间份额一度创出近7年来的新高,最近虽然有所回调,但基金份额仍处于近7年来的高位。

注:文中数据来源于沪深交易所、Wind、基金定期报告,截至2023.7.19。

国防军工ETF业绩比较基准为中证军工指数收益率,该基金自2018年到2022年的净值增长率及其业绩比较基准的增长率分别为:-28.34%(-27.25%)、25.39%(22.02%)、77.34%(67.91%)、25.08%(14.28%)、-25.52%(-25.74%),截至2023年1季度末,该基金成立以来净值增长率及其业绩比较基准的增长率分别为22.34%(0.80%)。

风险提示:国防军工ETF被动跟踪中证军工指数,该指数基日为2004.12.31,发布于2013.12.26,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。(金融界资讯)