以伯克希尔公司今天的体量,资本市场上绝大多数的投资机会,对它来说都毫无意义。因此,学习巴菲特的价值投资,要学到他的投资之“神”,也就是对质量和价格的极致追求,而不要学他的投资之“形”,也就是他今天买卖了什么股票。

本刊特约 陈嘉禾/文

许多投资者喜欢谈论价值投资大师沃伦·巴菲特的持股,以为只要能照猫画虎、学会了巴菲特当前的持股,就算是学到了股神的投资精髓。

殊不知,这种“不讨论巴菲特的方法、只讨论巴菲特现在持仓”的研究方法,犯了一个致命的错误:绝大多数投资者和巴菲特根本不在同一个投资维度里。巴菲特今天的资金量实在太大,导致他所处在的投资世界,和普通投资者完全不是同一个。

资金规模太大会限制投资回报率

早在1999年,巴菲特在接受《商业周刊》(BusinessWeek)采访时,就聊过太大的规模对自己投资业绩的影响:“任何人如果说太大的规模对投资没有什么影响,他就是在忽悠你。如果我今天只管一百万、或者一千万美元,我的投资业绩会比现在好得多。”

“我所做出的最优秀的投资回报率是在1950年代,那时候我投资规模非常之小,而当时我的投资回报率绝对秒杀道琼斯指数。(I killed the Dow.)对于投资回报率来说,资金规模不大是一个巨大的优势。我想、或者说我确定,现在如果你给我一百万美元的话,我每年能给你赚上50%。”

在这段采访里,巴菲特清楚的表达了“投资规模对投资回报率的巨大影响”,指出自己投资回报率最好的时候是在1950年代,也正是自己的资金规模最小的时候。(巴菲特生于1930年,彼时他的年龄在20到30岁之间。)

而对于1999年、乃至今天的伯克希尔·哈撒韦公司来说,规模已经成为它完全绕不过去的一个坎。可以说,资本市场上绝大多数的投资机会,以伯克希尔公司今天的体量,都毫无意义。这就像同是在一个小池塘里游泳,一头蓝鲸的泳姿会变得非常笨拙、甚至只能晒晒太阳,但是一只小小鱼则丝毫不会感受到池塘的任何限制。

对于绝大多数投资者来说,我们的投资体量,就是那只在泳池蓝鲸身边的小小鱼。如果池塘里的蓝鲸怎么游、我们也怎么游,那么按流行说法,我们肯定是脑子里有泡。

所以,学习巴菲特的价值投资,要学到他的投资之“神”、也就是对质量和价格的极致追求,而不要学他的投资之“形”、也就是他今天买了什么股票、卖了什么股票。这就像晚清大画家吴昌硕所说:“学我,不能全像我。化我者生,破我者进,似我者死。”

不如来算一算,以今天伯克希尔的整体体量,股票市场中有多少投资机会,对于巴菲特来说是没有什么显著意义、不能对他的投资组合产生足够影响力的。

根据伯克希尔2024年一季度的报表,公司的总资产是10700亿美元。以3月31日,美元兑人民币、美元兑港币的汇率来计算,其总资产是77270亿元人民币、或者83730亿港元。

现在,假设巴菲特老先生想要做交易。按照目前中国公募基金的管理规定,单只股票不可以超过基金投资规模的10%。而根据2024年4月中国证券投资基金业协会刚发布的《私募证券投资基金运作指引》,则规定“单只私募证券投资基金投资于同一资产的资金,不得超过该基金净资产的25%。”这些规定体现了对投资组合集中度的考量:单只股票占比太少则无法取得好业绩、太多则风险太大。二者相比,我们从其严者,假设巴菲特如果在2024年一季度,以10%的仓位买入某只股票,那么他有多少选项呢?

首先要明确一件事,那就是在股票交易的时候,一个交易员究竟能买到市场总成交金额的百分之多少?如果一个股票在一个季度内的成交额是10亿元,那么让一个交易员去买30亿元,显然不现实:股价会被巨量买盘推升到天上去。

为了解决“买入金额占区间成交金额不能高于多少、否则会显著影响价格”这个问题,我和一些股票交易员进行了探讨。得到的大致答案是:如果买入金额占总成交金额在20%以下,可以尽量做到价格没有显著变化(注意其中心虚的用词)。如果买入金额在区间总成交金额30%以上,就几乎不可能不影响价格:股票一定会因为有大额买入而一飞冲天。

全球市场的合适标的并不多

现在假设巴菲特雇佣了非常好的交易员,可以买入市场上25%(1/4)的成交金额,而不显著影响价格。那么,在2024年一季度,巴菲特能做的交易有多少呢?

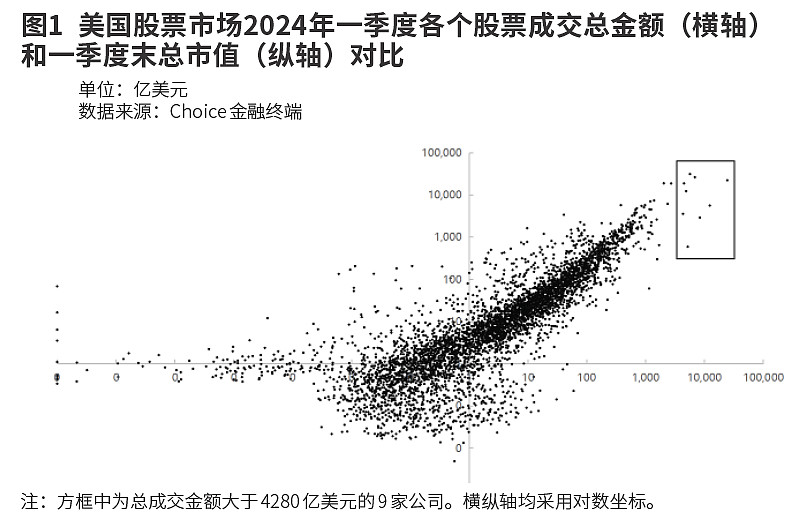

先来看巴菲特的主战场、美国股票市场。根据Choice金融终端提供的数据(下同),在2024年一季度,纽交所和纳斯达克交易所共有5986家上市公司,股票成交金额的均值是45亿美元,中位数则是2亿美元。(显然,成交金额的头部集中效应非常明显。)

伯克希尔总资产的10%就是1070亿美元。按买入金额占总成交金额不能超过1/4的规律,这就意味着如果一个股票,在一季度股票的总成交金额没有达到4280亿美元,巴菲特就不可能在一个季度里买到占投资组合10%的量。对比这些数据,你就能明白“蓝鲸在池塘里游泳”是一种什么感觉。

那么,在美股的5986家上市公司中,有多少能让巴菲特在一季度买入10%的仓位?答案是9家。而即使把巴菲特单一持仓的标准,从10%下降到2%(也就意味着对于100%的仓位来说需要50个标的),在2024年一季度,在美股上市公司中成交金额能够大于856亿美元的,也仅有32家公司。

而如果看美股在2024年一季度的成交金额中位数、也就是2亿美元,情况就变得更糟。如果巴菲特看上了一只美股,那么从概率上来说,他一个季度只能买到2亿美元的1/4、也就是0.5亿美元。如果巴菲特想把自己10%的仓位买成这只股票,单纯看成交量、不考虑总计可买股票数量的限制,他需要4280个季度、也就是1070年,才能买齐。

当池塘里的蓝鲸只有9个选择标的能让他一个季度吃到10%仓位、随机找一个股票平均需要1000来年才能买到足量,而一起游泳的小小鱼则有接近6000个选择标的时,小小鱼还要模仿蓝鲸的具体游泳姿势吗?

显然,对于巴菲特来说,美国市场绝大多数股票,根本容不下他的投资体量。许多"一过性"的投资机会,巴菲特也根本抓不住。但是,对于资金量非常迷你的绝大多数投资者来说,却可以在数不清的投资标的中游刃有余。

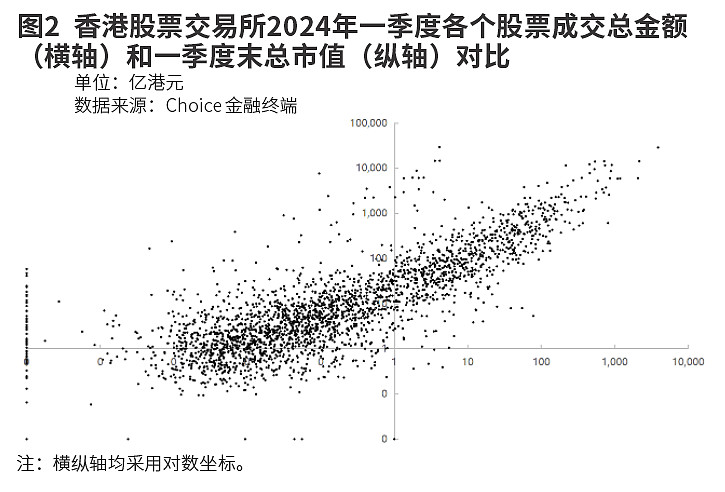

再来看香港股票市场,在这个市场,巴菲特更加施展不开拳脚。

尽管港股的风险往往比A股要大,历史上诸如老千股、低价私有化等现象也曾经被不少投资者所诟病,但是对于价值投资者、尤其是熟悉中国内地和中国香港地区情况的价值投资者来说,香港市场是一个绝佳的场所。这个市场的流动性不算太充裕,市场受到国际形势影响波动又大,因此往往能给出很好的“捡漏”机会。当然,“捡漏”的前提,是投资者一定要有非常专业的眼光,否则可能反而弄巧成拙。

但是,香港市场流动性不佳,一方面以匪夷所思的低廉估值造就了非常优秀的价值投资标的,另一方面也导致资金量像巴菲特这么大级别的投资者,几乎无从下手。

按照前述的数据,伯克希尔公司在2024年一季度的总资产是83730亿港元,其中10%的仓位就是8373亿港元,股票需要在一季度成交总金额达到33492亿港元才能买到(只能买入总成交金额的1/4)。而即使是2%的仓位、也就是1676亿港元,也需要6698亿港元的总成交金额才能买到。

在2024年一季度,港股中成交金额排第一的股票,成交了多少?答案是腾讯控股,成交金额总计只有3885亿港元。也就是说,巴菲特即使火力全开、把这只港交所交易量排名第一的股票,买上整整一个季度,也只能买到自己管理总资产的1%多一点儿。

2024年一季度,港交所共有2664只股票上市,交易金额的均值是17.1亿港元,中位数值只有0.1亿港元。排名第一的腾讯控股成交了3885亿港元,排名第十的药明生物则成交了810亿港元。

如果巴菲特火力全开、在这个季度去买港交所成交金额排名第十的药明生物,他会发现自己买到了差不多200亿港元(810亿港元的1/4),占伯克希尔公司的总资产,只有0.2%。

想像一下,你看好一个大蓝筹股想买入,这个股票在当地成交量非常充裕、甚至排到前十名,于是你买了整整一个季度,只买到了自己总资产的0.2%。或者,在2023年底看好招商银行、中国神华、华润啤酒,让交易室买了整整一个季度,结果分别买到了你总仓位的0.14%、0.11%、0.08%,这还怎么做投资?

现在,你明白蓝鲸在小池塘里游泳,是一种什么感觉了吧?

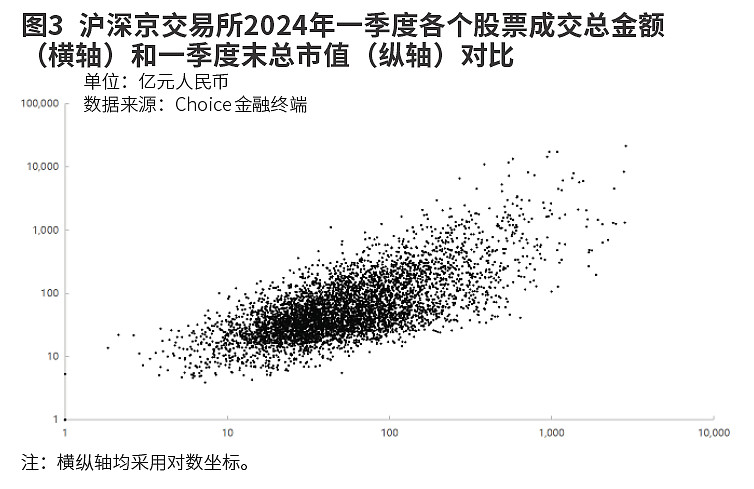

即使是在以流动性非常充裕著称的内地市场,伯克希尔的巨大规模,也会被成交量所限制,导致巴菲特的选择极其有限。

按照伯克希尔公司在2024年一季度 77270亿元人民币的总资产计算,当买入额占总成交金额1/4时,分别买入10%、2%的仓位,需要该股票在一季度的总成交金额分别为30908亿元人民币、6182亿元人民币。

但是,在2024年一季度,沪深京三个交易所,成交金额排第一的贵州茅台,其成交总金额也不过2868亿元。如果伯克希尔公司买了整整一个季度,买到这个交易金额的1/4、也就是717亿元,也不过只占总资产的0.93%。

而在一季度中,沪深京三市总计5363个股票,平均成交金额为97亿元,成交金额的中位数则为49亿元。如果巴菲特想要随机买入一只股票,其难度之大,可想而知。

顺便提一句,根据成交金额的均值和中位数的差,可以看到,沪深京三市相对美股、港股来说,中小市值公司的流动性还是相对非常充裕的。

由以上的数据分析可以看出,在巴菲特经过一生数十年如一日的价值投资以后,伯克希尔公司的规模已经如此庞大,以至于他进入了一个只有非常少的投资标的可供选择的世界:就像一头在水塘里悠悠闲闲晒太阳的蓝鲸一般。

现在,在个小小的地球池塘里,这头蓝鲸正在享受一生坚持正确投资理念带来的荣光,被人们尊称为“奥马哈的圣人”。但是,这头蓝鲸也再不能够做出它幼年时那些优雅而漂亮的游泳舞姿。

对于许许多多的投资者来说,我们掌握着迷你的资金量,因此面对的投资世界,与巴菲特和伯克希尔公司的世界完全不同。在我们的投资世界中,仍然有大量的公司可供选择,交易量并不会成为一个显著的限制因素。因此,作为池塘中的小小鱼,我们绝对不应该盯住蓝鲸的具体投资标的,而是应该学习蓝鲸的投资理念,并用这种理念在茫茫的投资世界中,去寻找属于我们这些小小鱼的、性价比更高的投资标的。

(作者为九圜青泉科技首席投资官。本文不构成投资建议,据此投资风险自负)

本文刊于07月05日出版的《证券市场周刊》