相对于竞争对手,网易有道业务转型比较顺利。从前景来看,有道不断加强以教育科技为核心的第二增长引擎。相对于同行们,它有机会而少包袱。这一进一退一快一慢之间,有道反而有希望抓住机会,在教育赛道上跑出自己的位置。

本刊特约作者 陈达/文

“双减”之下,教育公司转型的姿势有千种。 比如新东方转型直播带货,市场是否认可还是仅仅是一波炒作? 又比如好未来转型生命科技?而也有公司基于自己的基因与定位,明确转型方向,比如网易有道,观察其二季度财报,“双减”后有道寻求变道,在保持教育服务同时布局智能科技领域。

转型基本完成

从网易有道二季度财报来看,对于“双减”业务转型的产品调整与新产品推出已基本完成,进入发展新阶段。

从收入来看,业务转型和疫情反复算得上是双重压力,致使总体收入没涨,同比微跌2.4%,但毕竟上年同期完全没有“双减”影响,这个数字也能体现出业务的韧性。

学习服务方面,行业巨变后,新产品销售状况尚可,三四季度可期。比如财报提到的成人与职业教育课程,由于近年来考研大军汹涌,有道考研收入二季度同比增长100%以上。

第二增长曲线业务则来自智能硬件。平心而论,智能硬件是一条没有壁垒的烂赛道,“净利润率不超过5%”的苦哈哈的小米一直在告诉我们这个道理。并且整个行业正面临两大难题:疫情扰动和消费不振。有道的智能硬件增长倒是不错(同比增长16%),而且毛利一直在30%-40之间。原因之一是关乎教育的硬件,消费者价格不那么敏感、付费意愿比较高,所以定价高。而这块市场有多大, Frost&Sullivan(弗若斯特沙利文咨询公司)预期智能学习硬件市场将在 2026 年增长到 1450 亿元。

另外,据公司披露,“双减”后推出的新产品新业务,占到总收入四成以上。

教育股还是科技股

距离有道宣布剥离K9学科类校外培训业务也将近一年了,不少教育股表现惨淡,有道的业务求生欲与存活状况都还不错。当我们在用投资者的挑剔眼光看这家公司的时候,应该首先去定义,有道不止是一个教育股,更像一个科技股。

有道最近几次财报数据和股价表现都能看出,科技属性越来越鲜明(诸如研发投入、软硬件产品的数字化、互联网用户价值等等)。目前有道软件上有OCR、NMT、ASR,总体AI化的技术;硬件上推新品,包括智能学习灯、AI学习机、有道词典笔X5等。还是那句话,先别着急下结论硬件是烂生意,先测算一下X5的成本与售价,你会发现,贵,这也有人买?—— 但就是有人买。

另外,有两点不得不提。

一是,比起几乎所有依靠VC融资或者资本市场融资的,有道是一个有爸爸的公司(网易集团支持);二是有道K9占比是同行最小的,受到“双减”的影响较小。

再看财报披露,净亏损同比收窄12.3%,而经营性净现金流入超1亿元, 现金流状况也比上季度经营性净现金流出的情况,有了改观。二季度的业绩从数据上来看,要比一季度强不少。

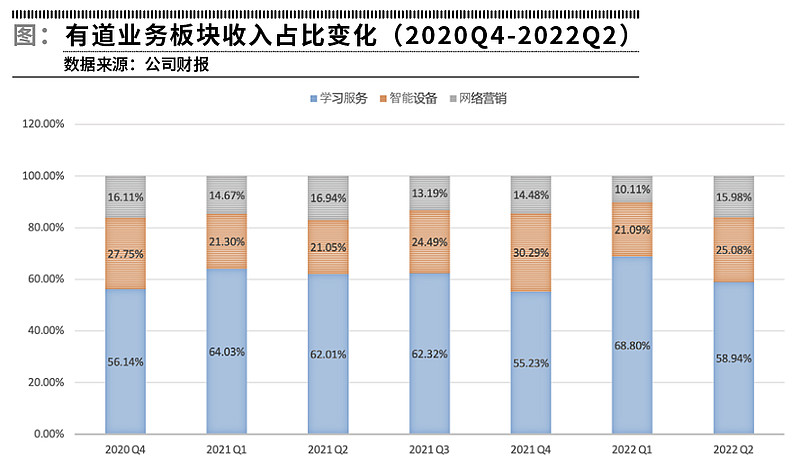

来分析有道的商业模式。简单来说,如果用财报收入来划分有道的业务,可以分为三块——学习服务、智能硬件、在线营销。学习服务是收费与订阅制模式,预收款学费模式;智能硬件是制造业模式;在线营销,广告收入模式。

目前的政策之下,学习服务,有道的思路和爆点是通过差异化产品策略,跑出爆款品类,然后计划选择一到两个其他赛道,作为未来布局的重点方向。比如素质教育,STEAM课程(素质教育课程)收入每个季度的复合增长率超过70%。再比如成人教育、职业教育,都会是重点布局。

智能硬件 ,好就好在是教育类文具类硬件,付费意愿还不错,而且本身教育服务这个软件与智能设备这个硬件,有协同作用——你在提供教育服务的同时,顺带卖卖产品,类似于教吉他的卖把吉他给你,属于水到渠成。智能硬件是AI、内容、硬件三位一体,从这点来看,都是有道擅长的。

第三块广告收入,有点随行就市,吃广告大盘。毕竟互联网羊毛出在狗身上的广告商业模式决定了,许多科技类公司的广告收入受到经济大环境的影响非常大。

有道的收入季节性较强。教育行业的一个特殊性,就是其本身是一个现金流非常好的行业——因为可以一次性预收三个月的学费;但按照会计准则在收取学费之后,如果学生没来上课最后没有消课,就不能确认为公司的收入;所以收入有三个月的递延期,消课才算是确认收入。

总体而言,有道三大业务目前韧性可观,可持续发展性强。另外其新的数字内容服务二季度总收入超过两亿元,增长也很快,毛利超50%。不过这块相对占比较小,最多能图个未来的未来。

未来市场潜力

教育类公司,对政策给行业带来的变化有充分的准备,对风险有足够的意识,重视合规经营。

在满足上面的前提下,我认为政策既是风险,也是机遇。整体方向上,教育作为国之本,政策制定者不太可能不鼓励。 教育总是与国民素质挂钩,这是第一逻辑。另外,即使功利地看,一些实质问题更加急待解决。比如根据国家统计局数据,6月中国16-24 岁城镇青年失业率居然高达 19.3%,面临摩擦性失业困境。 就业要不要稳?比如职业教育,可以帮助解决就业问题。

作为教育市场的重要一端,非学历教育具有轻资产属性,其收入占比的上升,可提高毛利,改善经营。素质教育、职业教育、非学历教育,合理的毛利率水平在40%,净利率水平在15%,十年内至少是5000亿-6600亿元规模的市场,有2-3倍的增长空间。在“双减”政策持续执行的假设下,这一块就是教育行业未来最大的蛋糕。

再来总结一下有道的三块业务,学习服务、智能硬件、在线营销,所以公司的估值,用分部加总估值法(Sum-of-the-Parts,下称SOTP)比较合适,因为每块的模式、毛利率、增速、行业规模天花板,都不一样,所以应该每块以市场可比法,给出合理估值,再将三块加在一起。

照一般的估值管理,SOTP加总后还应该给个折扣,conglomerate discount。因为如果用SOTP加总所有的业务的价值,历史数据显示,往往会高估一家公司13%-15%,可能因为市场不认为你有合力协同,或者不认为你能很有效管理业务多样化。

但是有道的三个业务,我认为逻辑上的协同是存在的,整体业务量也没有非常庞大,可控可管理,所以折扣可以给10%甚至不给。保守点给10%。

学习服务用P/S估值,有可能持续盈利的智能硬件与广告业务用P/E估值。而估值倍数根据不同业务——学习服务参考新东方、新东方在线;智能硬件参考科大讯飞、小米;广告参考微博、百度——如果可比地,我们给学习服务3倍的PS (以2022年预期的28亿元),给20倍PE到智能硬件2022年预期盈利,给15倍PE到广告,则加总数字大约为14亿元,扣掉10%的折扣,给出的估值为12.6亿美元,约等于每股10美元,而相比目前5美元多的股价,市场给出的估值水平明显较低。

最后总结一下。相对于竞争对手,有道业务转型比较顺利,也是由于其竞争优势(科技驱动、K9占比小、转型明确、集团支持等),业务韧性很足。通过简单的估值分析,能得出其市场估值水平较低。而从前景来看,有道不断加强以教育科技为核心的第二增长引擎;加之相对于同行们,它有机会而少包袱,这一进一退一快一慢之间,有道反而有希望抓住机会,在教育赛道上跑出自身的位置。

(声明:本文仅代表作者个人观点;作者声明:本人不持有文中所提及的股票)