中粮期货机构服务部 黄少艺/文

公募基金产品参与国债期货情况概览

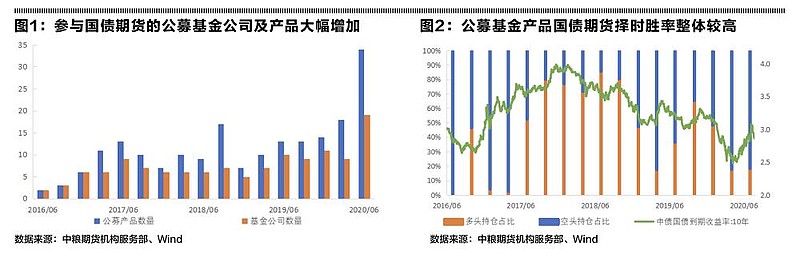

2020年一季度,受新冠肺炎疫情的影响,金融市场巨震,债市波动加剧,风险对冲的需求也随之增加,叠加银保机构准许入场带来的吸附效应,公募产品参与国债期货的规模明显上升。2020年一季度末较2019年末增长5倍,这表明越来越多的公募基金认可并使用国债期货这一衍生品工具来管理利率风险。

2020年二季度,随着国内疫情稳定、经济数据整体回暖、货币政策发生转向,债市出现较大幅度调整,公募基金产品的风险对冲需求进一步增加。7月底,各家公募基金陆续完成2020年二季度报告的披露,统计来看,2020年二季度末共有19家公募基金管理机构参与国债期货交易,较一季度末增加10家;34只公募产品持仓国债期货合约,较一季度末增加16只。

整体规模方面,2020年二季度末,公募基金产品持有国债期货共计4013手,较一季度末减少566手;合约市值为47.82亿元,较一季度末增加2.46%。出现差异化变动的主要原因在于,2年期国债期货品种的持仓出现整体增加,而其合约市值为200万元,高于5年期、10年期品种。

基金公司方面,易方达基金参与度最高,共有7只公募产品参与国债期货,合计持仓量为2232手,占公募产品总持仓超过一半,嘉实基金、华泰资管位列2、3名,市场集中度整体较高。

从市场参与度来看,公募基金产品持仓占国债期货市场总比为2.5%,处于历史较高位置,但相较于一季度末有所下降,且2020年6月底公募基金合计持有债券8.9万亿元,占中国债市总规模超8%,而国债期货的持仓市场占比未达到此水平,表明相较于其他市场参与机构,公募基金参与国债期货仍有很大发展空间。

公募基金产品参与国债期货持仓分析

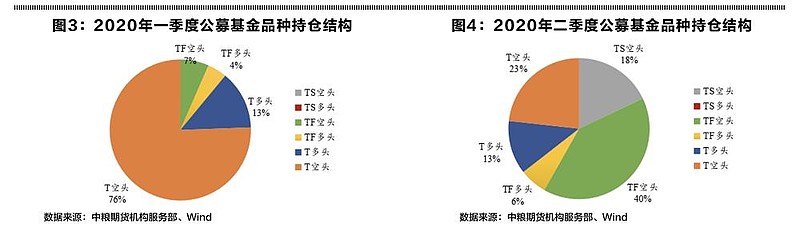

从多空持仓来看,公募基金产品使用国债期货整体的择时胜率较高,能够较好发挥对冲利率风险的功能。例如2016年Q3/Q4公募基金产品国债期货持仓基本为空头持仓,2018年的牛市阶段多头持仓占比较大;而2019年一季度末持仓由多转空,较好的抵御了4月初的大幅调整;2020年一季度末,空头持仓占比达82%,更是使得部分产品在5-6月债市的快速下跌中无惧波动、稳步前行;2020年二季度末,公募基金产品的国债期货空头持仓占比较一季度末小幅下降,但仍高达81%,表明了公募基金对于后续债市仍然偏谨慎。

从持仓品种来看,历史上基金总持仓中10年期品种(T)持仓占比整体大于5年期品种(TF)占比,而2年期品种(TS)的持仓占比极少。其主要原因在于10年期品种的市场规模最大、流动性最好,公募基金认可度较高。2020年一季度末,10年期品种持仓共4076手,占当期比重达89%,仍为公募基金参与的主要品种。而2020年二季度末,10年期品种独占鳌头的情况发生变化,品种持仓结构呈现出明显的多元化趋势,T合约持仓占比降至35.6%,TF合约持仓占比升至46.5%,TS合约持仓占比升至17.9%。

我们认为出现这种变化主要有两点原因:一是随着市场逐步成熟,各品种之间发展趋于均衡,2年期品种及5年期品也逐渐被公募基金认可;二是2020年二季度债券收益率曲线结构剧烈变化,中短期债券波动明显大于长端,使得机构对于中短端债券的套保需求激增,从而导致公募基金产品参与国债期货的品种结构发生变化。而这一点也可以从具体的品种多空结构中看出端倪:在T合约中,空头持仓占比仅为65.4%,低于整体多空持仓占比;而TF、TS合约的空头持仓占比分别为86.5、100.0%,表明二季度末公募基金对于短端品种更为谨慎,空头套保参与度更高。

公募基金产品参与国债期货绩效分析

虽然从季报披露的数据来看,公募基金产品使用国债期货整体的择时胜率较高,但公募基金产品季报数据的研究仅为单一时点的截面数据,并不能十分精准的反应公募基金产品运用国债期货的全景。为了分析真实情况,我们根据一定要素筛选出了4只具有代表性的、连续参与国债期货交易的公募基金产品,回测2020年以来业绩表现并对比市场整体水平,通过多维度指标进行综合分析,探寻国债期货对于公募基金产品的实际影响。

整体来看,在2020年面对收益率大幅波动时,4只样本公募产品实际表现明显高于市场平均水平,使用国债期货较好的对冲了市场风险。样本产品年化回报均值达4.72%,超出市场均值0.76个百分点;控制风险方面,参与国债期货的公募产品较市场均值年化波动率减小0.74个百分点,最大回撤减少0.78个百分点;风险收益比方面,夏普比率均值达2.66,超出市场均值0.89。分产品来看,嘉实稳华纯债在获得收益和控制回撤上最优;华泰紫金丰泰纯债在控制组合波动及风险收益比上最优。

期货使用方面,从数量上来看,华泰紫金丰泰纯债为期货持仓最多的样本产品,Q1持仓达1600手,但Q2出现明显下滑降至200手,而平安季享裕定开持仓量也由600手下降至30手;但从对冲比例的角度考虑,嘉实稳华纯债为使用国债期货对冲比例最高的产品,Q1风险匹配套保比例为67.9%,Q2出现一定下降,主要原因在于持仓出现同品种不同期限的多空持仓,合并轧差后导致整体套保比例下降。

根据其公募基金二季度报显示,国债期货操作主要通过国开债与国债期货配合交易,并在国开置换中起到了对冲作用,另外在市场波动的情形下,通过国债期货的套保把握了波段机会。而该产品在2020年上半年的市场表现整体较优,可以看出,现阶段公募基金产品参与国债期货策略不仅仅为简单的空头套保,还利用了国债期货高杠杆、高流动性、价差回归等特性灵活采取了多头替代策略,为基金产品带来了明显的正向贡献。

综合而论,根据公募基金季报披露以及业绩回测,我们得出以下结论:1.公募基金产品参与国债期货呈上升趋势,越来越多的基金公司、产品使用国债期货进行组合管理,但持仓占市场总比重相较于现券仍然较低,未来仍有很大发展空间;2.公募基金产品参与国债期货各期限品种呈现出明显的多元化趋势,2年期、5年期品种逐步被市场认可;3.公募基金产品参与国债期货整体的择时胜率较高,能够较好对冲利率风险,整体表现优于市场平均水平。4.公募基金产品参与国债期货策略逐步灵活,能为基金带来明显的正向贡献。