捷信2019年的逾期贷款增速明显提高,为捷信提供融资支持的各方是否依然安枕?

Rock/文

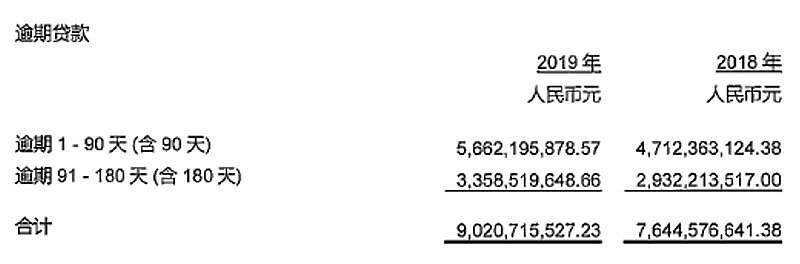

4月28日,中国债券信息网披露了《捷信消费金融有限公司金融债券2019年度报告》(下称“2019年年报”)。报告显示,截至2019年年底,捷信消费金融公司(下称“捷信”)的逾期贷款合计90.21亿元,同比增加13.77亿元,增速为18.01%,同比提高了13.38个百分点。

2019年发布的《捷信消费金融有限公司金融债券2018年度报告》显示,截至2018年年底,捷信的逾期贷款合计76.45亿元,比2017年年底增加了3.38亿元,增速为4.63%。

报告未说明该公司逾期贷款高速增长的原因。据业内人士分析,这一趋势在某种程度上或许与其“高利贷”指控被坐实有关。

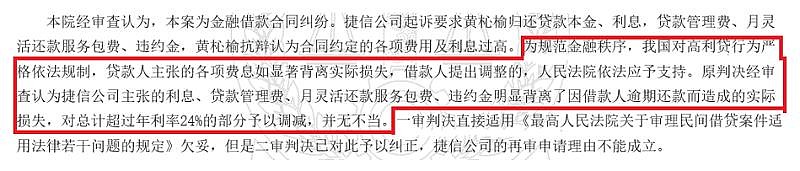

2018年10月31日,广东省高院的再审判决,支持了一审的相关认定,即“捷信公司主张的利息、贷款管理费、月灵活还款服务包费、违约金明显背离了因借款人逾期还款而造成的实际损失,对总计超过年利率24%的部分予以调减”。

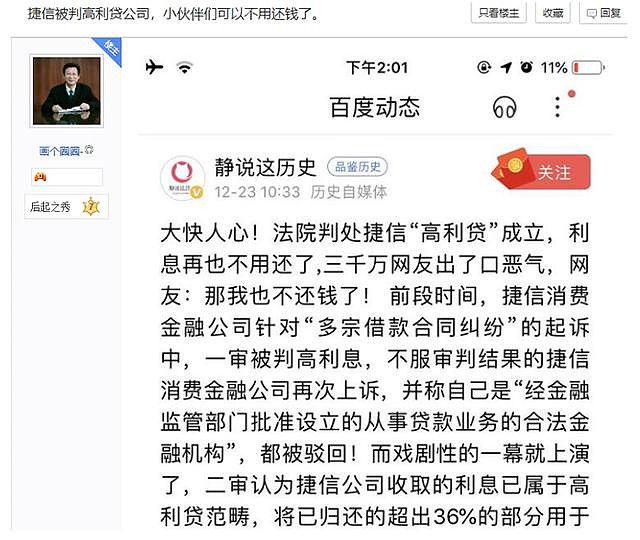

上述判决相当于认定捷信发放的个人消费贷存在“高利贷”现象。该判决得到广泛的舆论支持,并成为“高利贷”受害者对抗放贷公司的法律武器。网上甚至出现类似“捷信被判高利贷公司,小伙伴们可以不用还钱了”的主张。

那么,捷信发放的消费贷款,其利率到底有多高?即便以公司方面发布的报告为准,在2018年,捷信的现金贷部分至少也有31%,2016年甚至有42%。2019年7月,捷信向香港证券交易所提交的《招股说明书》显示:

上述判决及后续舆论被认为是导致捷信2019年逾期贷款加速的原因之一。

接下来的问题是,这种加速会不会持续下去?如果持续下去,会对捷信的资产状况造成什么影响?为捷信消费贷提供融资支持的债权人又该做何种准备?

捷信2019年年报显示,截至2019年年底,捷信净资产为113.09亿元,也就是说,逾期贷款总额(90.21亿元)已占到净资产的79.77%;而在2018年年底,这个比例是73.72%。

值得一提的是,在90.21亿元的逾期贷款中,已计提减值准备的部分是34.03亿元,占比37.72%,减值准备金为26.42亿元;已逾期但尚未计提减值准备的部分为56.18亿元,占比62.28%,按照审计师的意见,该部分的减值准备金应该是19.31亿元。

与此相关的一项数据是,尽管截至2019年年底,公司的逾期贷款同比增加了13.77亿元,增幅为18.01%,但是,同期贷款减值准备金余额却减少了3660万元。

捷信2019年年报未披露公司不良贷款的情况。

而据联合资信评估公司2019年7月出具的《信用等级公告》,截至2018年年底,捷信不良贷款余额为34.56亿元,逾期90天以上的贷款余额(29.32亿元)与不良贷款的比例是84.84%,逾期贷款总额(76.45亿元)与不良贷款的比例是2.12倍。

根据捷信2019年年报,截至2019年年底,捷信逾期贷款总额为90.21亿元,其中,逾期90天以上的贷款余额为33.59亿元。也就是说,假设上述比例关系不变,则2019年年底,捷信的不良贷款余额应该在39.59亿元至42.55亿元。

不过,如文章开头所示,由于捷信2019年逾期贷款增速大大超过2018年,其不良贷款余额有可能会超过上面的数据。

那么,捷信2019年的经营效率与盈利水平如何?

报告显示,公司2019年净利息及手续费营业收入为170.38亿元,同比减少11.68亿元,降幅为6.42%;净利润及综合收益总额为11.40亿元,同比减少2.56亿元,降幅为18.34%。也就是说,公司营收及利润双降,且利润降幅大过营收。

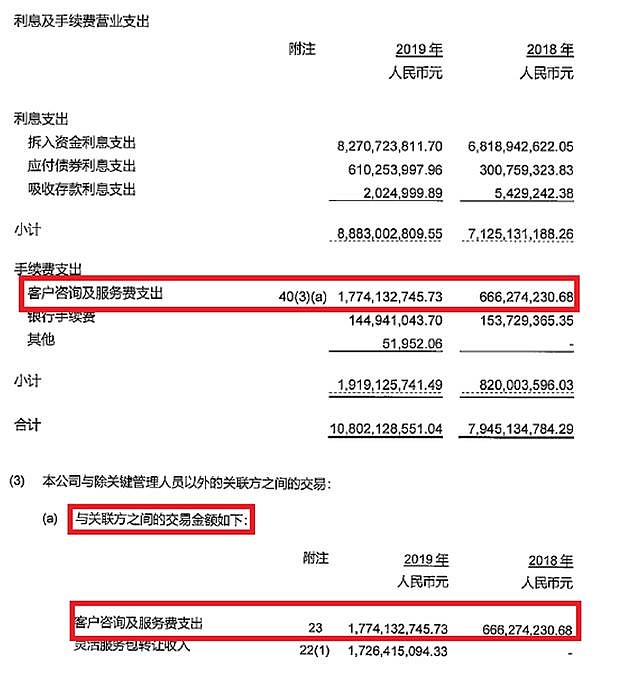

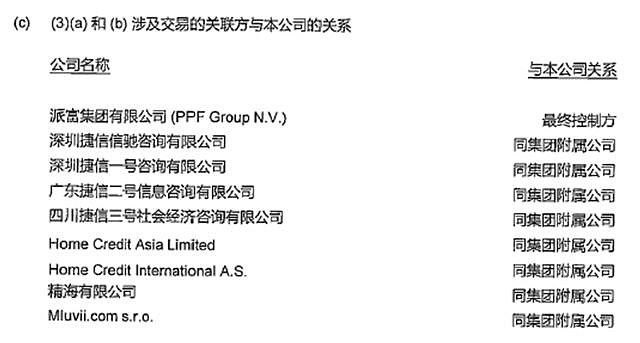

而导致捷信净利息及手续费营业收入减少的原因,主要在于“客户咨询及服务费支出”的增加。报告显示,这项支出2019年为17.74亿元,是2018年(6.66亿元)的2.66倍。财务附注还显示,这笔支出是与关联方之间产生的交易。

这些关联公司主要包括下面7家:

需要指出的是,这些关联公司或其控股股东,要么注册于欧洲,要么注册于中国香港,一般投资者很难查询到确切的股权结构。

年报显示,截至2019年年底,捷信净资产为113.09亿元,期初为103.70亿元,平均值为108.40亿元,以净利润11.40元计,平均净资产收益率为10.52%,比2018年(13.96/96.72=14.43%)下降了3.91个百分点。

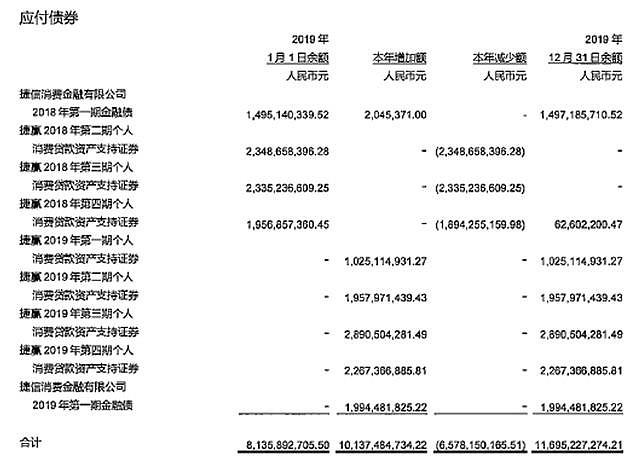

年报同时显示,截至2019年年底,捷信负债932.27亿元,同比增加45.21亿元,资产负债率为89.18%。其中,“拆入资金”784.24亿元,“应付债券”116.95亿元,占比分别为84.12%和12.54%。

与2018年相比,“应付债券”占比提高了3.37个百分点。这意味着,在融资渠道方面,公司增加了债券融资的力度。定期报告显示,截至2018年年底,在887.06亿元的负债中,“应付债券”为81.36亿元,占比9.17%。

报告显示,捷信发行的债券主要有两类,一类是金融债,一类是个人消费贷款资产支持证券,截至2019年年底,余额分别为34.92亿元和82.03亿元。

对这些债券的持有人而言,需要考虑的问题是,如果捷信逾期贷款及不良贷款情况继续恶化,盈利水平下滑态势得不到遏制,如何确保其所持债券资产的安全。

启信宝披露的数据显示,截至5月11日,捷信已被卷入海量司法诉讼之中,仅5月份就有237条开庭公告。

在2019年7月出具的《信用等级公告》中,联合资信评估公司给了捷信AA+的信用等级。报告同时提醒债券持有人注意以下四项风险:

其一,捷信消费金融负债结构单一,目前借款主要来自于同业金融机构,资产负债期限结构存在一定程度的错配,流动性面临一定压力;

其二,捷信消费金融客户主要为中低收入或信用空白群体,与商业银行相比,不良贷款率较高,逾期贷款规模较大,信贷资产质量及贷款拨备计提面临一定压力,且贷款规模的增长将对其风险管理能力带来一定挑战。

其三,随着资产规模的增长,捷信消费金融不良贷款核销规模明显增长,对盈利造成一定影响。

其四,捷信消费金融业务发展对合作销售门店依赖度高,在业务的快速扩张下,销售门店人员的专业水平及道德风险管理面临挑战。